【逆贈与】子供から親への仕送りや貸付けは贈与になるの?

一般的に贈与と聞くと、『お金をあげる・貰うという契約を』、

祖父母から子や孫へ、親から子供へ行うことをイメージされると思います。

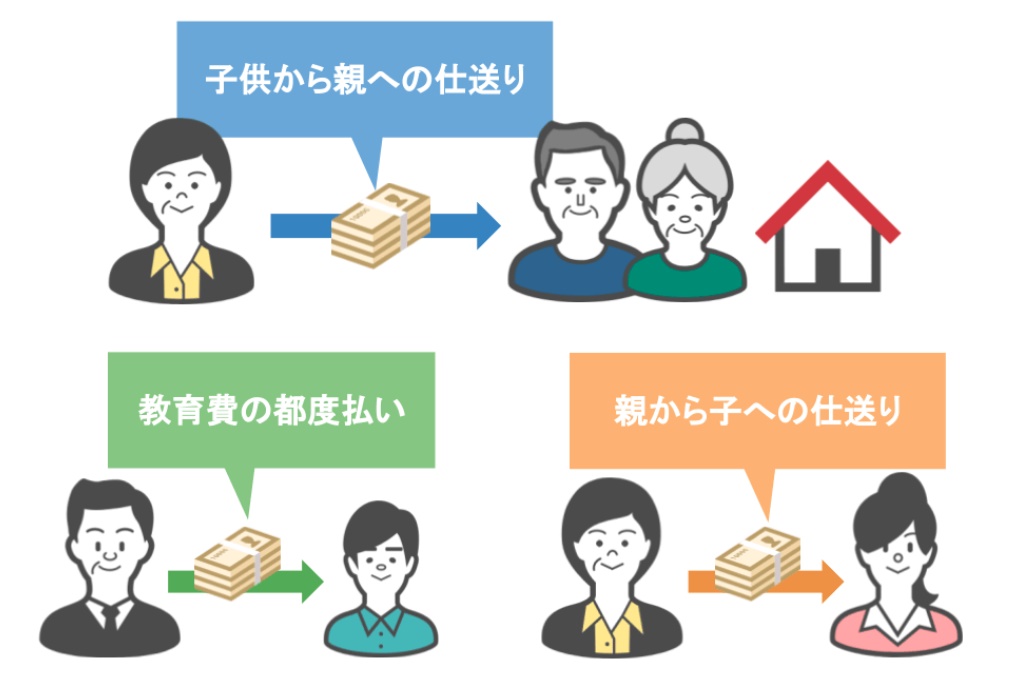

ですが仮にあなたが、実家の両親に毎月仕送りをされているとしたら、あなたのその仕送りには贈与税が掛かるのでしょうか?

今日はそんな『子供から親』への逆贈与について、 ①年金だけで暮らす親に対して、子供から親への年間200万円の仕送りには贈与税は課税されるのか? ②金銭消費貸借契約書を作らずに、子供から親へ資金の貸付を行った場合には、贈与税は課税されるのか?

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも観て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①子供から親への年間200万円の仕送りには贈与税は課税される?」

まず1つ目のテーマ、「年金だけで暮らす親に対して、子供から親への年間200万円の仕送りには贈与税は課税されるのか?」についてですが、

結論から先に申しますと、

この年間200万円の子供から親への仕送りについては、贈与税は課税されません。

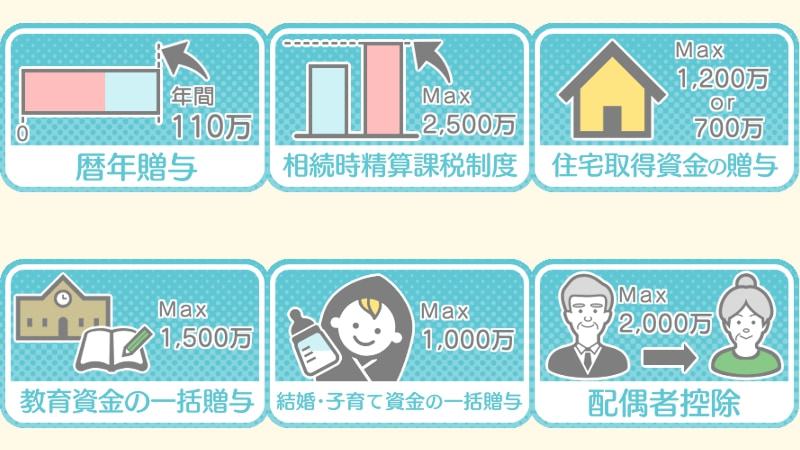

そもそも贈与税には、『贈与を受けた額が年間110万円までならば、税金は掛からない』という、『基礎控除』がありますので、年間110万円までの中での資金の援助や仕送りでしたら、全く何の問題もありません。

しかし今回は年間110万円を超える200万円の仕送りです。

これは贈与に該当するのか・・・ですが、

先程も言いましたように、子供から親へ行われる年間200万円の仕送りは、贈与にはあたりません。

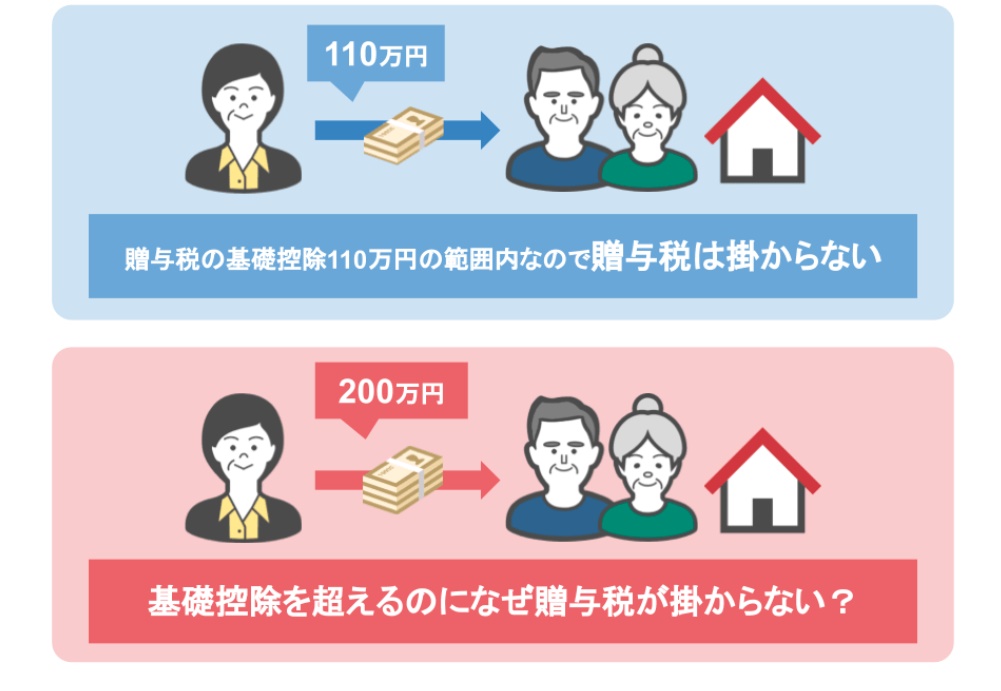

その理由としては、相続税法の中で『扶養義務者相互間における生活費や教育費の贈与には通常贈与税は課税しない』と、シッカリと明記されているからです。

つまり扶養義務者間で行われた教育費や生活費に関する仕送りであれば、「通常」の金額の範囲内であれば、贈与税は課税されることは無い、と法律で決まっているんですね。(※扶養義務者相互間:親と就労前の子供、子供と退職後の親など)

ですので、1つめのテーマである「子供から親への年間200万円の仕送りには贈与税は課税されるのか?」については、贈与税は掛かりませんので安心してください!

これは別に子供から親への仕送りに限った話ではなく、親から子供への仕送りや教育費の都度払いに関しても、税務署は課税をしておりませんのでご安心下さい。

しかしここで1点注意喚起ですが、

今回のケースの様な『年金だけで暮らす親に対しての年間200万円の仕送り』というのは、相続税法第21条の3に規定されている通常の生活費の範囲内だと判断しても良いでしょう。

ですがこの『通常の範囲』が、どこまでならOKなのか?どこからがアウトなのか?というのは、

『その家庭の生活水準』や『 仕送りをする側、される側の状況』などによって判断が細かく変わってきます。

ですので、ご自身で判断をされて将来的に問題になるよりも、一度相続税専門の税理士に、「うちの場合の仕送りや援助には問題が無いか」などを相談されることをオススメします。

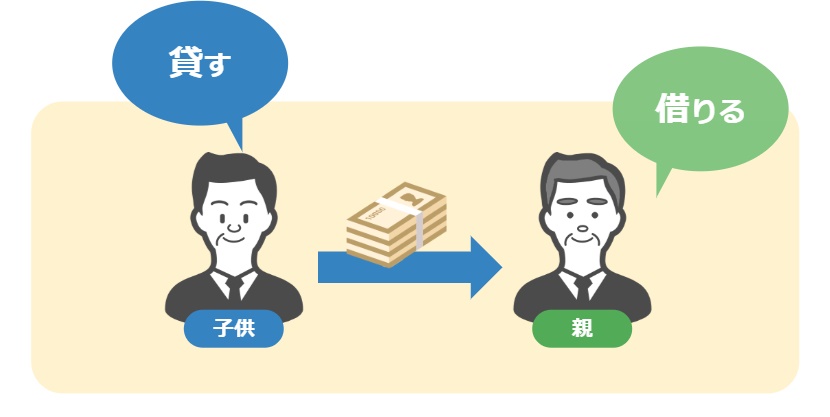

②子供から親へお金の貸付を行った場合、贈与税は課税される?

さて、ここまで話して来たのは、子供から親への『仕送り』に関する逆贈与のお話でしたが、

次は、子供から親への『貸付け』に関する逆贈与のお話を見て行きます。

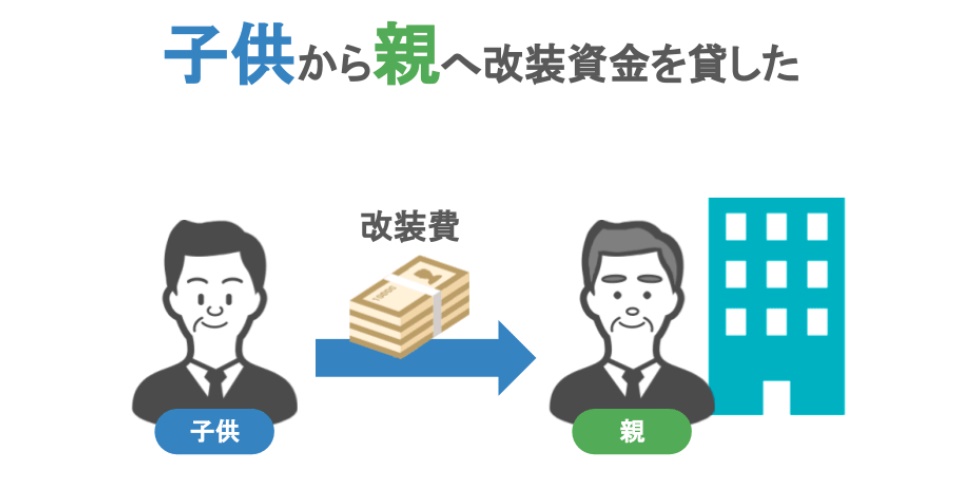

これは私が国税不服審判所に勤務していた時に携わった事案のお話です。

事案の概要を説明しますと、

『6年程前に親の事業所の大改装をする際に、親の資金だけでは改装資金が足りなかった為、子供が事業主の親に対して資金を貸した』というものです。

『子どもが事業を始める際に親から資金を借りる』という話はよく聞きますが、

この事案の場合は『親が子どもから事務所の改装資金を借りた』というものでした。

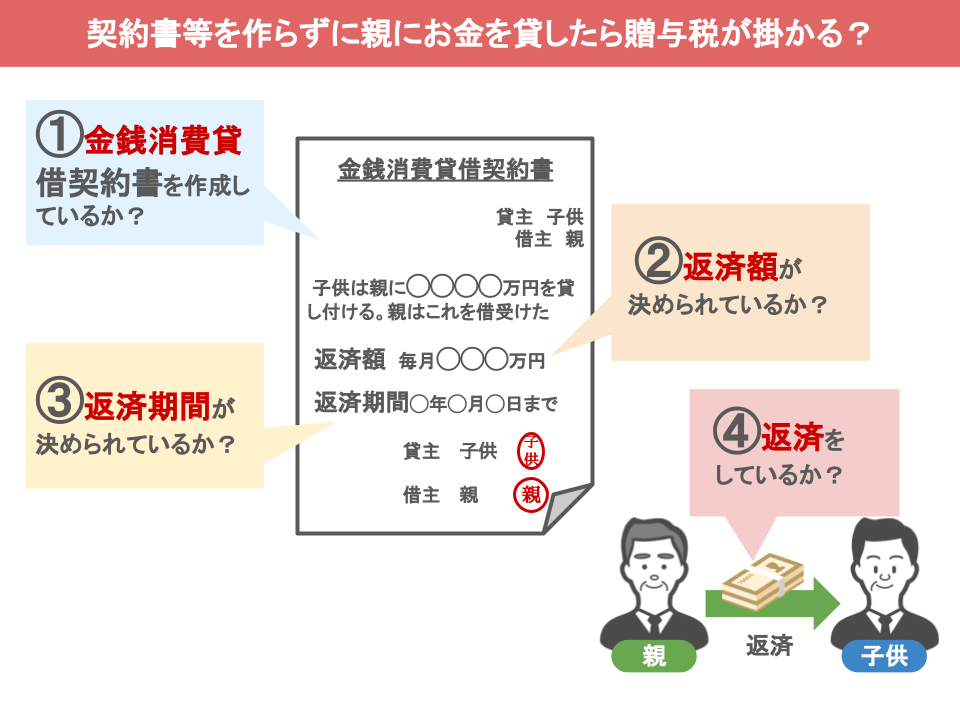

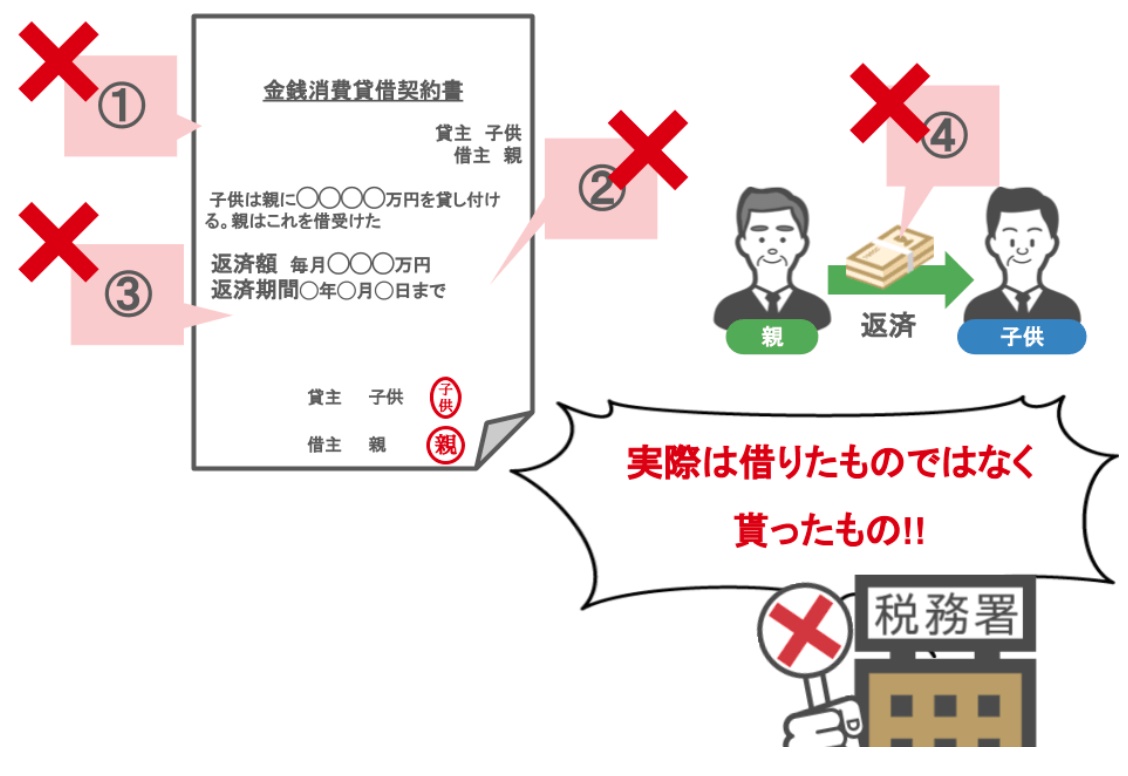

③税務署に逆贈与とみなされてしまう4つのポイント

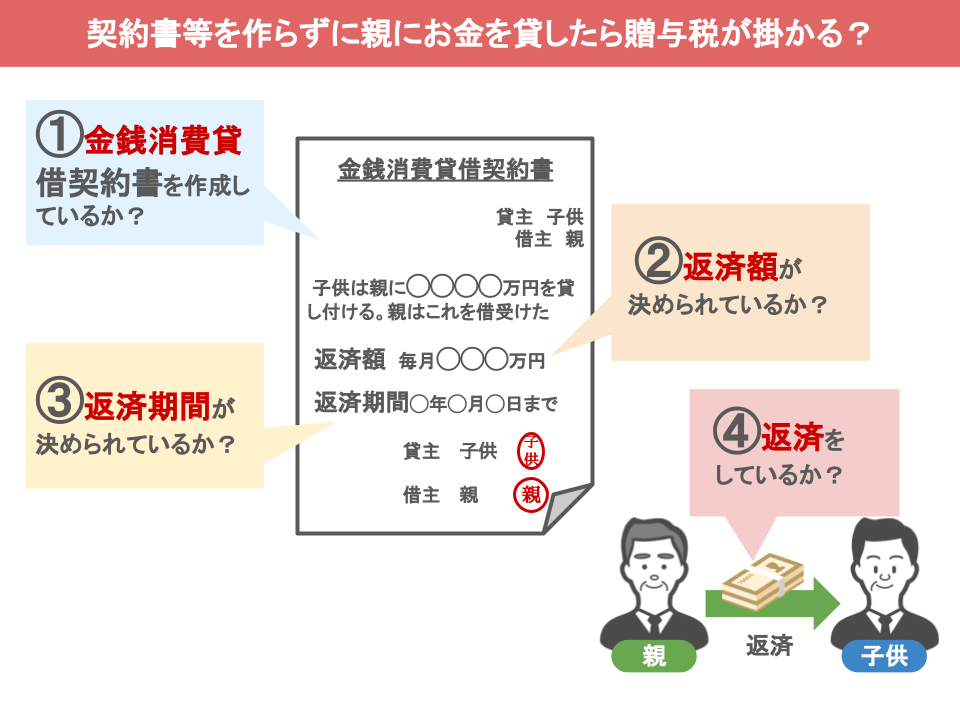

さてその上で、税務署が『親子間のお金の貸し借り』について、何処に注目して調査をするのかと言いますと、それは下記の4ポイントです。 ①親と子供間でキチンと金銭消費貸借契約書を作成しているか。 ②半年や一年など、定額の返済金額が決められているのか。 ③返済期間が5年や10年などと決められているのか。 ④金銭消費貸借契約書に従って、キチンと返済をされているのか。

この4つのポイントを税務署は調査します!

要はこの4つのポイントがキッチリされていないと、『実際は借りたものではなくて貰ったもの』として税務署は贈与税を課税するんです。

さて、この前提のもと、今回の事案に出て来る親子の取った一連の行動を見て行きましょう。

貸付を行った親子の一連の行動

既に皆さんには、親子間でお金の貸し借りをした際の重要な4ポイントをお話しましたが、

この親子の場合は、その4ポイントは全く実行されていませんでした。

● 親子間に置いて金銭消費貸借契約書も作成していませんでしたし、

● 親は資金を借りた後、子供に対して返済を一回も行っていませんでした。

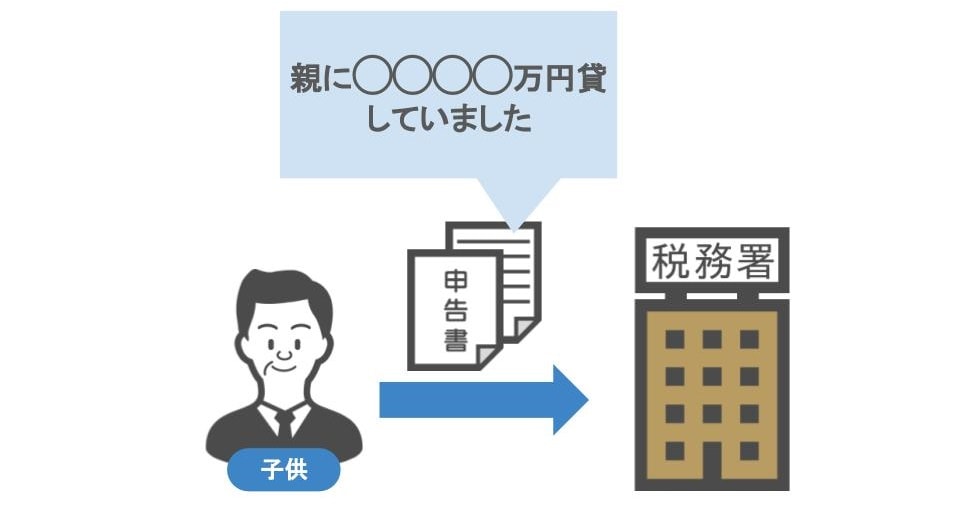

そして、そうこうしている内に、この親御さんが亡くなったんです。

ですので子供さんは、親の相続税の申告書を提出する際、親に貸した資金を『貸付金(親の債務)』として計上しました。

と言いますのも、債務というのは相続税の計算の際に相続財産から引くことが出来るんですね。

ですので相続税を少しでも減らしたい子供さんは、資金を貸し付けた際の『これだけ出しましたよ』という証明を付けて、親への貸付金を「親の債務」として相続税の申告に計上したんです。

そして、その結果はどうなったのかといいますと、 ● あなた達親子は金銭消費貸借契約書も作っていないし、 ● 親は子供に対して返済を一回も行っていない、 ● つまり今回の親子間でのお金のやり取りは債権・債務ではなく、贈与である!

子供としては「親にお金を貸しているんだから親の借金だ!」と、こう主張したのですが、

税務署側としては、

「あなた達のお金の貸し借りについては、契約書もなければ、その後一回も返済も行われていない!」

「つまり父親はお金を子供から借りたのではなく、貰ったことになります!」

「つまり今回のケースにおいては親に借金はなく、贈与に該当します!」と、このような判断をしたんです。

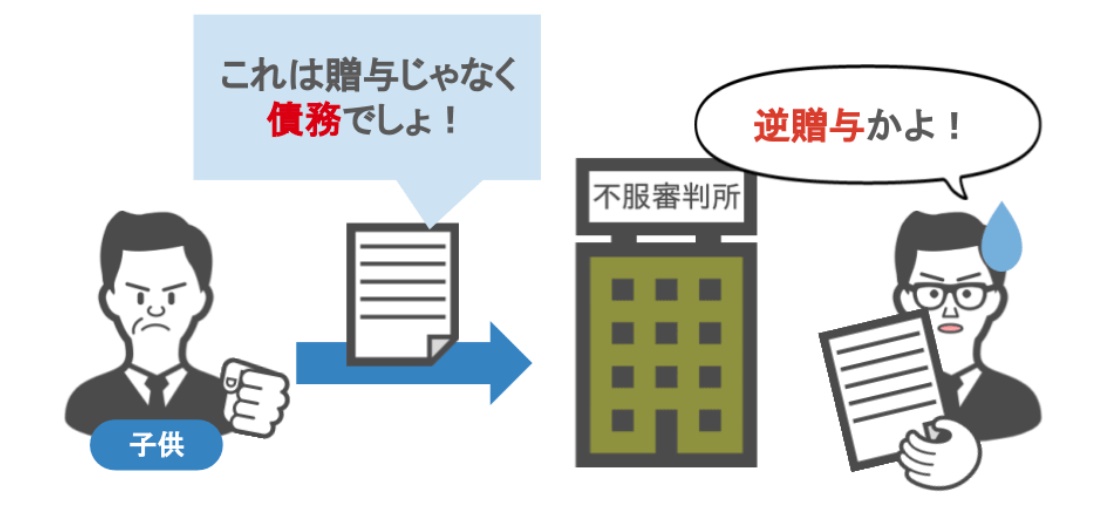

そこで納得の行かない相続人(子供)が、国税不服審判所に審査請求を出してきました。

その資料が私の所に回って来まして、私がこの事案を最初に見たんですが、

この事案を見たときの私の第一声は「おいおい、逆贈与かよ・・・」でした。

何故このような言葉を発したかと言いますのは、以前の記事でも書きましたが、

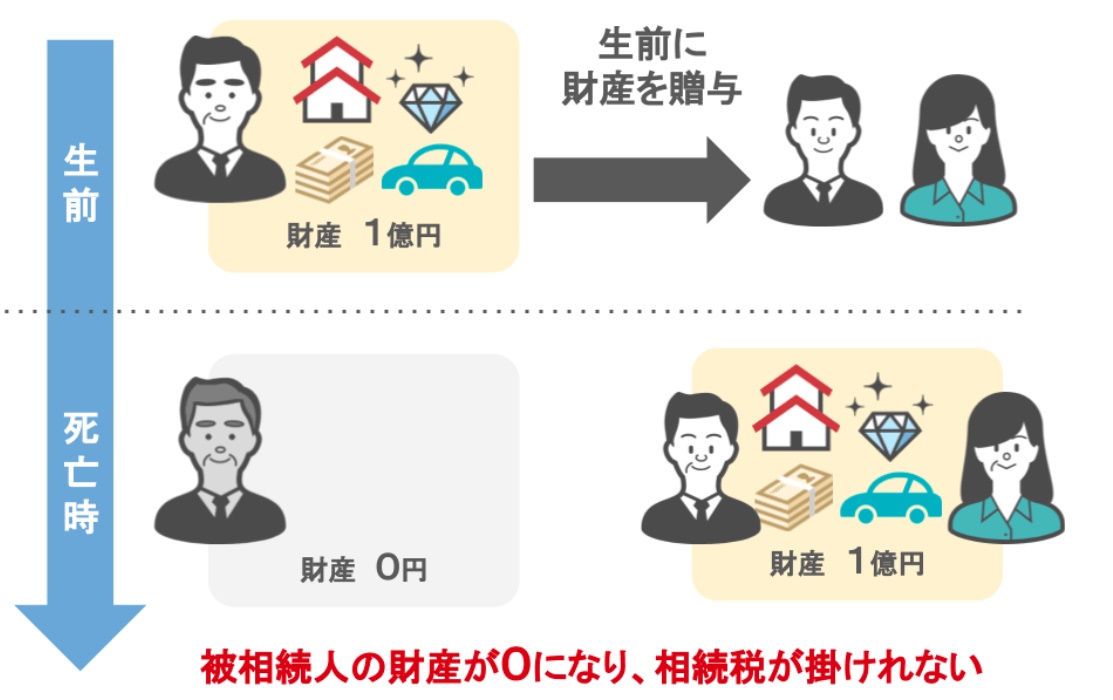

そもそも贈与税というものは、『相続税の補完税』なんです。

贈与税というものがなければ、相続税が掛かるような方が生前にどんどん、子供や孫にお金を渡してしまいますよね。

そうすると相続税が掛かるような方は、一人もいなくなってしまいます。

ですから、これを防止するために、贈与税というモノがあるんです。

そうこう考えますと、贈与税は本来相続税がかかる様な方の、過剰な節税行為を防止する目的で作られた税ですから、本来は相続税が掛かる方のみ、贈与税を課税したらいいんです。

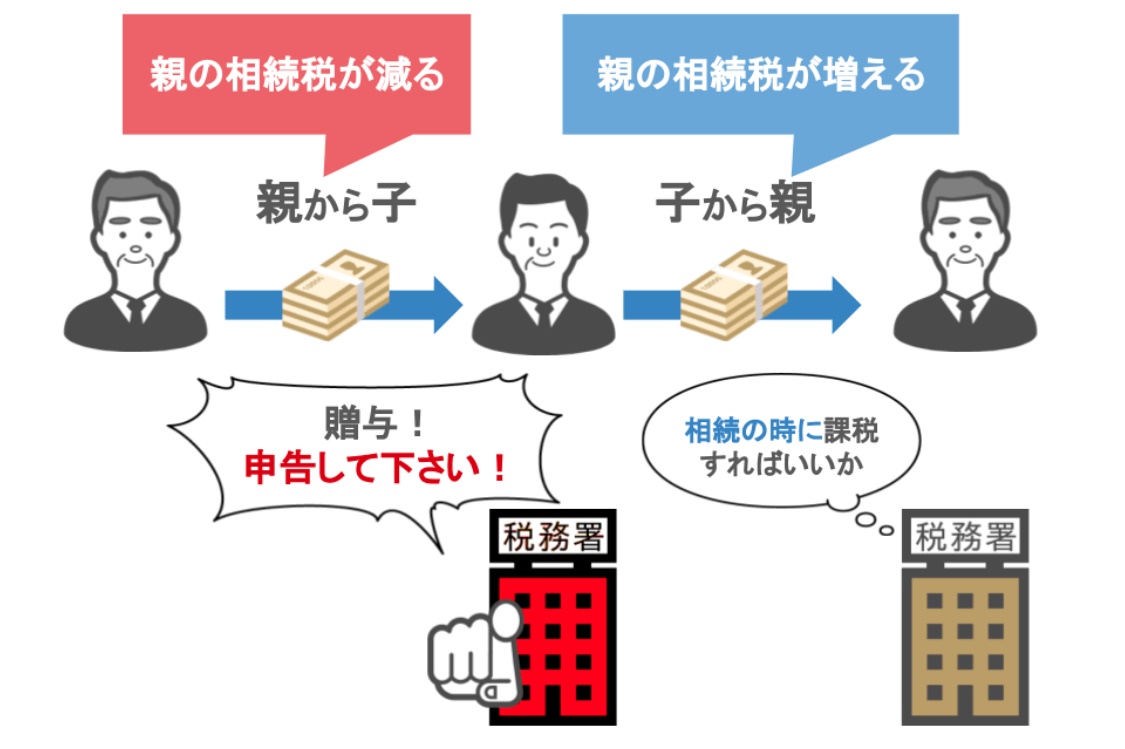

ですから税務署は、

● 将来の相続税を減らすような行為にはうるさいんですが、

● 相続税が増えるような行為には実は寛大なんですね。

話は審査請求事案に戻りますが、この事案の結論としましては、

審査請求人の主張が認められ、『親に対する貸付金は親の債務』として、認められました。 やはり子供から親への逆贈与というのは、普通は考えられないことなんですね。

しかしですね!

何でもかんでも子供から親への逆贈与は考えられない、ということは御座いません。

例えば、楽天やzozoの創業者の方がいらっしゃいますよね。

まだお若いですけど、こういう方が親御さんに金銭などを渡されたら、これは税務署は親に贈与税を課税しますね。

何故ならあのような方たちの親御さんが、生活に窮しているとは考えられませんから、

子供から親への資金移動は『遠い将来の相続税を減らす行為』と見らざるを得ないんです。

まとめ

今回の話をまとめますと、

親子間のお金の貸し借りであっても、

『他人にお金を貸す場合、または他人からお金を借りる場合』に当て嵌めて契約や返済をしておけば、税務署から指摘を受けることはありません。

「ある時払いの催促なし」これが一番まずいんですね。

親子間のお金の貸し借りでも、『キチンと金銭消費貸借契約書を作り、先程の四つのポイントを守る』という部分をしっかりと守って頂ければと思います。

この四つのポイントが曖昧ですと、税務署から贈与税を掛けられる可能性がありますからね。

また、前半にお話をした1つめのテーマ『年金だけで暮らす親に対して、子供から親への年間200万円の仕送りには贈与税は課税されるのか?』については、

● 相続税法第21条の3に規定されている、「通常の生活費(仕送り)」の範囲内として『贈与税は課税されない』と判断をして良いと思います。

ですがウチの家族の生活水準の場合、この『通常の範囲』が、どこまでならOKなのか? どこからがアウトなのか?という判断が難しい場合は、

「うちの場合の仕送りや援助には問題が無いか」などを、一度専門家に相談してみることをオススメします。