【徹底比較】教育資金の一括贈与と必要な都度贈与!孫への教育資金の贈与はどちらの方がお得?

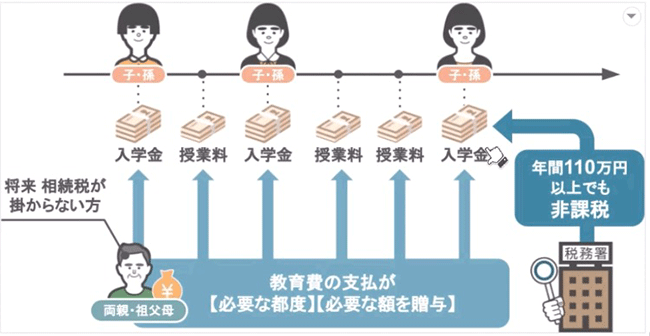

皆さんは子供や孫に教育資金の贈与を行いたいと思った場合、年間110万円以上でも非課税で贈与ができることをご存知でしょうか。

その方法としては大きく二つありまして一つ目が教育資金の一括贈与を利用して贈与を行うという方法、そしてもう一つが必要な都度教育資金の贈与を行うという方法です。

二つの違いについてざっくりと説明しますと、「教育資金の一括贈与」というのは両親や祖父母などから30歳未満の子や孫に対して教育資金に使用するための生前贈与を行う場合、金融機関を通じて教育資金非課税申告書を税務署に提出すれば最高で1,500万円までの贈与が非課税になるというものです。

この教育資金の一括贈与というのは金融機関を通じてのお金のやり取りが面倒くさいというデメリットがある一方で、うまく利用すれば将来の相続税の節税対策にも活用できるというメリットもあります。

もう一つの「教育資金の必要な都度贈与」というのはとてもシンプルで子や孫へ必要な都度教育資金の贈与を行う場合であればデメリットは特になく長期的に贈与を行うことで着実に相続税の節税ができます。

さて、皆さんはこれら二つを比べた場合どちらの方法を使いたいと思うでしょうか。

うまく利用すれば短期間で相続税の節税対策ができるのが、「教育資金の一括贈与」で誰でも簡単にでき、長期的に行えば相続税の節税になるのが「教育資金の都度贈与」です。

自分の家はどちらを使った方がよりお得なのか?

今回の記事ではそれを判断していただくために、まず最初に教育資金の一括贈与の概要について、教育資金の一括贈与がなぜ相続税の節税対策になるのかという部分を含めて解説をした上で、節税目的での利用を阻止するために子や孫に関する条件が年々厳しくなっているというポイントを見ていきます。

その上であなたの家は「教育資金の都度贈与」を使った方がいいのか、それとも「教育資金の一括贈与」を使った方がいいのかについてケース別に解説を行っていきます。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①教育資金の一括贈与の概要

では、まずは2021年4月以降に適用された教育資金の一括贈与について、概要をお話していきます。

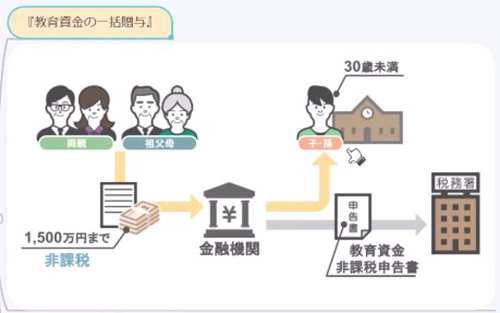

ⅰ申請期間

まず、この制度は申請可能な期間が決まっています。

現時点においては、令和5年3月31日までに申請を行った人は教育資金の一括贈与の特例を受けることができるということですね。

ですので、この特例制度の活用を検討されている方は令和5年3月31日までに申請手続きを行う必要があります。

【追記】

令和5年度税制改正により、本特例制度の利用期間が令和8年3月31日まで延長されました。

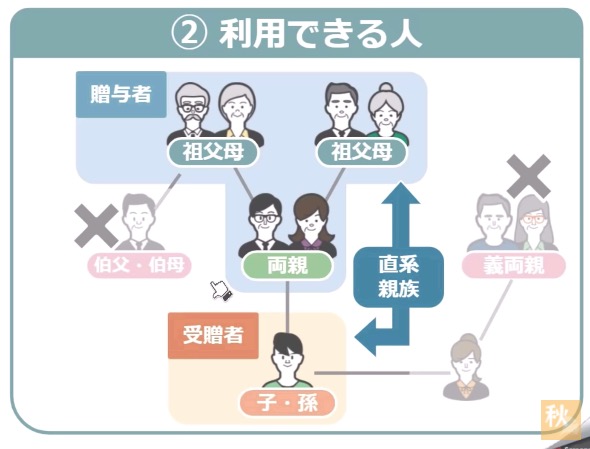

ⅱ利用できる人

また、この教育資金の一括贈与を利用するためには贈与する人、受ける人の関係性が直系の親族同士であることが条件となります。

つまり、両親から子供に贈与を行う場合、祖父母から孫に贈与を行う場合には、この制度を利用することができますが義理の両親や叔父祖母は教育資金の一括贈与を行うことができません。

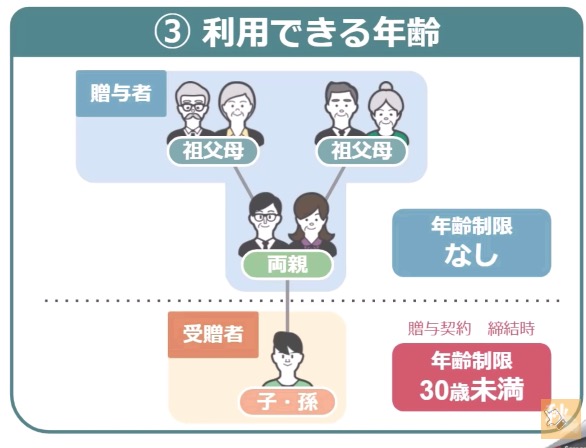

ⅲ利用できる年齢

また、贈与する側に年齢の制限はありませんが、贈与を受ける側の子や孫は贈与契約を締結する際に三十歳未満でないと利用ができません。

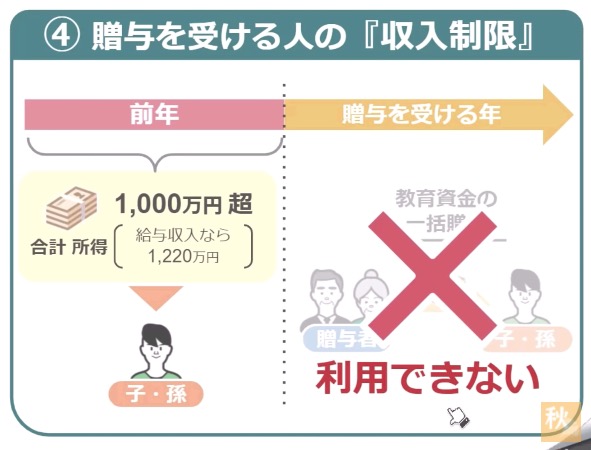

ⅳ贈与を受ける人の収入制限

あと、この制度は贈与を受ける側の前年の合計所得が1,000万円を超える場合には利用することができないので注意が必要です。

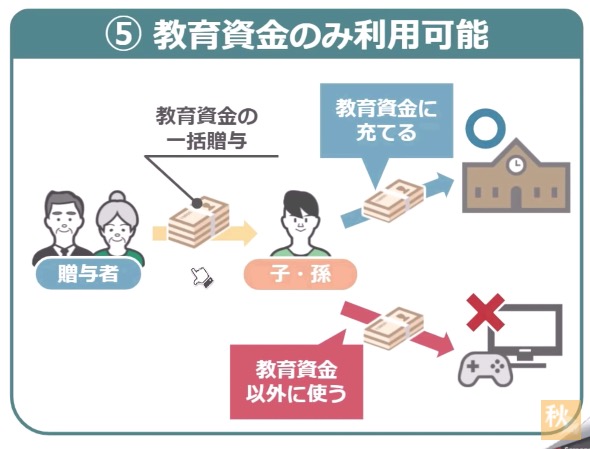

ⅴ教育資金のみ利用可能

最後に、贈与を受けたお金の使い方ですが、、この制度は教育資金の一括贈与という名前の通り教育資金に充てる場合にのみ利用することが可能です。

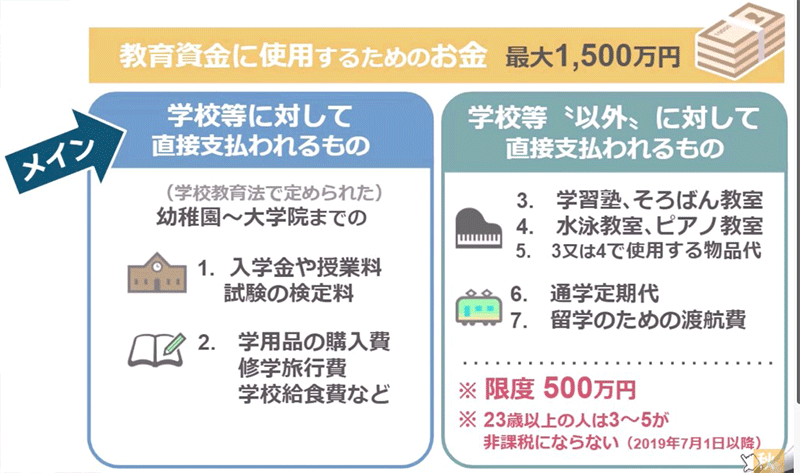

この教育資金に使用するためのお金というのがどこまでの範囲を指すのかと言いますと、まずは学校等に直接支払われるものとしては、学校教育法で定めれた幼稚園から大学院までの入学金や授業料や試験の検定料、学用品の購入費や修学旅行費、学校給食などになります。

こういったものに充てるのは教育資金の一括贈与の特例を使えば最大で1500万円までは非課税となります。

また、学校等以外に対して直接支払われるものとしては、学習塾やそろばん教室、水泳教室やピアノ教室などの習い事にかかる授業料や通学定期券代や留学のための渡航費などの交通費、これらに使うお金も非課税の対象となります。

ただし、この教育資金の一括贈与の非課税枠はあくまでも学校等に対して支払う教育費がメインですので、学校等以外に対して支払われる教育費は500万円までが限度となるという部分には注意をしておいてください。

また、23歳以上の人は上記図の「3.学習塾、そろばん教室」、「4.水泳教室、ピアノ教室」、「5. 3.または4.で使用する物品代」の費用は非課税にならない部分にも注意が必要です。

さて、ここまでが教育資金の一括贈与についての概要になります。

では、次に教育資金の一括贈与の手続き方法について簡単に解説していきます。

②教育資金の一括贈与の手続き方法

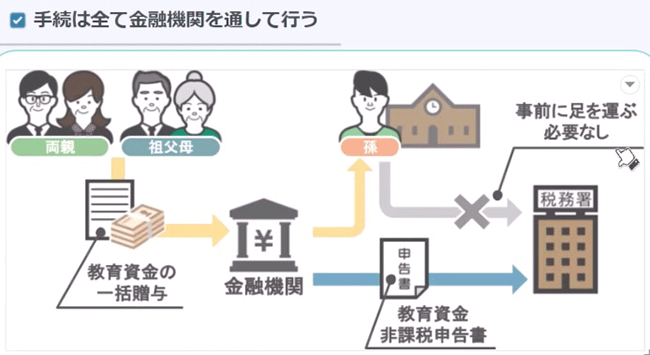

まず、基本的にこの制度の手続きはすべて教育資金を管理してくれる金融機関が税務署に対して行なってくれます。

ですので教育資金の一括贈与が適用を受けるために事前に税務署に足を運ぶ必要はありません。

たまに教育資金という名目で贈与をすれば1500万円までが非課税だと表面上の情報だけで個人間で贈与を行ってしまった方から相談があるんですが、金融機関でこの制度の利用手続きを行うことなく贈与すれば普通に贈与税がかかるので注意をしてください。

ⅰ具体的な手続きの流れ

それでは簡単にこの手続きの流れを説明します。

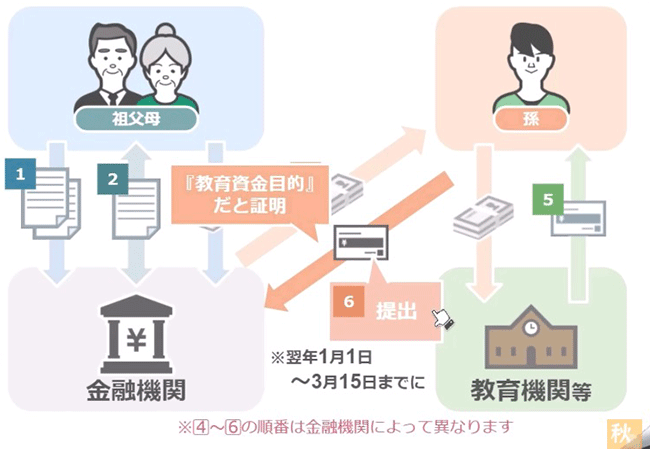

まず贈与をする側が信託銀行などの金融機関に教育資金の贈与を行うものを記した教育資金非課税申告書を戸籍謄本などの各種必要書類と合わせて提出します。

その際に教育資金管理契約を同じ金融機関と締結し贈与したい金額を預け入れます。

1から3の手続きを行えば贈与を受ける側が教育機関に対して支払う資金が必要になった際に金融機関を通して祖父母から贈与を受けたお金を引き出すことができるようになります。

そして1月1日から12月31日までの期間に使ったお金が教育資金目的であることを証明するために教育機関から発行された領収書等を翌年の1月1日から3月15日までに金融機関に提出する必要があります。

ここまでの手順を踏むことによって直系の親族間で行われた贈与は最終的に税務署から教育資金の一括贈与と認められます。

ⅱその他のパターン

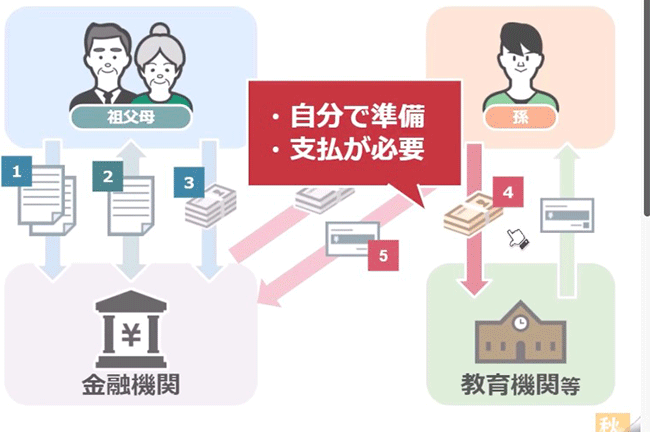

金融機関によっては手続きの順番が教育機関等への支払い、領収書の提出、引き出し、このようになり教育機関等へ支払う費用を一旦自分で準備支払いをしないといけません。

また金融機関によってはスマートフォンアプリで領収書の提出ができたり教育機関から発行される請求書を持って手続きに行けば金融機関から教育機関へ直接支払手続きをしてくれるところもあります。

ですので教育資金の一括贈与を検討される方はその手続きの流れについて事前にきちんとご自身で各金融機関に問い合わせを行ってください。

③教育資金の一括贈与の課税関係

さて、ではここからは教育資金の一括贈与における課税関係について見ていきましょう。

ⅰ使い切れなかった残額には贈与税がかかる

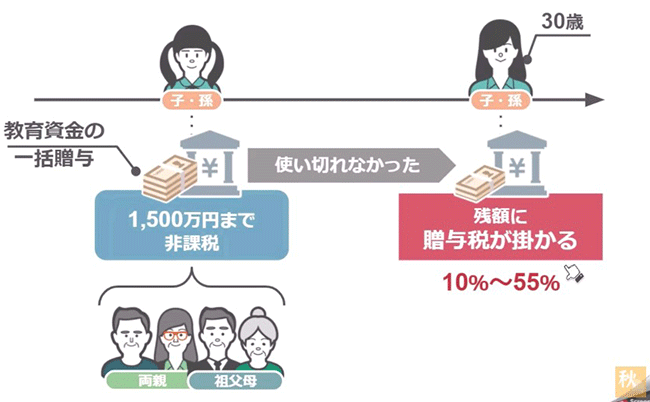

教育資金の一括贈与は子や孫一人につき1500万円までの教育資金が非課税となりますが、もしも声を孫が三十歳までに贈与を受けた金額のすべてを使いきれなかった場合その残額には贈与税がかかります。

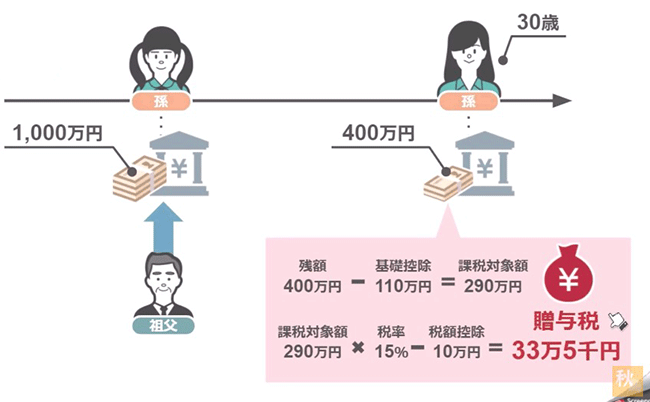

つまり、孫が教育資金の一括贈与として祖父から1千万円をもらったけれど、三十歳になった時点で400万円のお金が金融機関の口座に残っていたとします。

この場合、残額400万円から暦年贈与の非課税枠となる110万円を引いた290万円部分に対し、33万5千円の贈与税が課税されるという部分には注意が必要です。

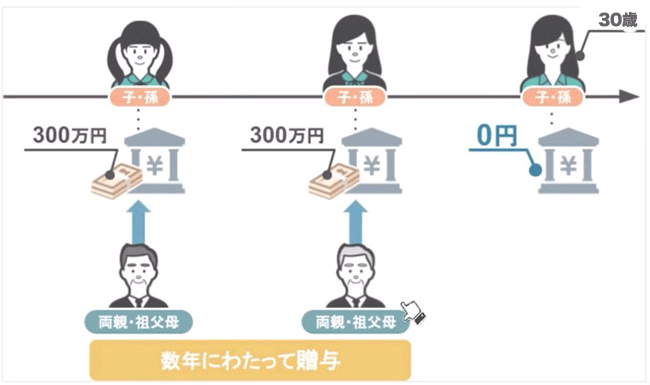

また、この制度は教育資金の一括贈与という名前から子や孫にあげる教育資金は、一括で贈与しなければならないと皆さん思いがちなんですが、教育資金の一括贈与は子供や孫の教育状況に合わせて数年に分けて贈与を行うことも可能です。

ですので、最初っから一千万円以上の贈与を行い、結果、使い切れずに贈与税が課税されるというリスクを回避するためにも、数年にわたって300万円ずつ贈与を行うといった方法を取られるのもいいかもしれません。

ⅱ制度の利用途中に贈与をした人が亡くなった場合の取扱い

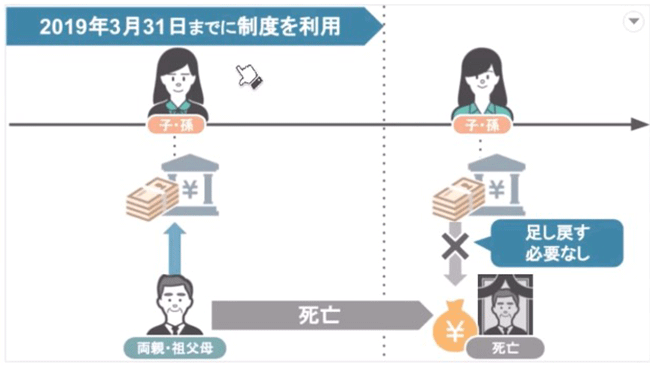

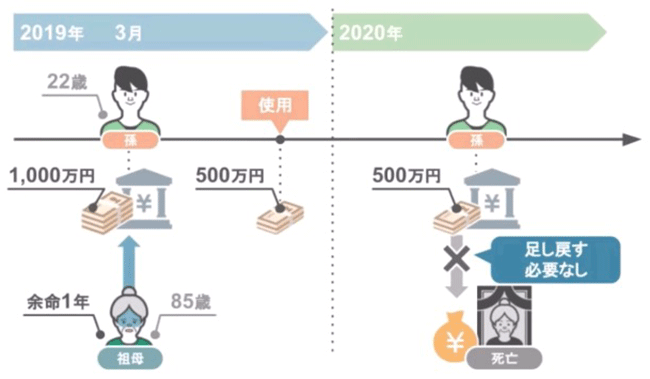

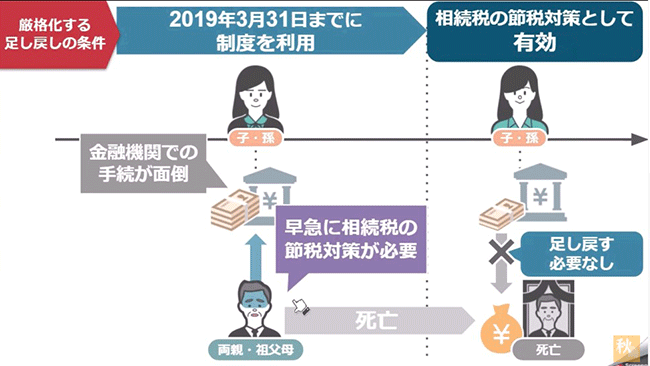

また、2019年3月31日までにこの制度を利用していた場合は、教育資金の一括贈与の利用中に贈与者がなくなり、例えその際に贈与を受けたお金がどれだけ残っていたとしても、そのお金は亡くなった方のものとして相続財産に足し戻されることはありませんでした。

そして、この取扱こそが教育資金の一括贈与が早急に相続税を節税したい場合に効果があると言われていた部分なんですね。

どういうことかと言いますと、2019年3月31日までにこの制度を利用していた場合、仮に余命1年を言い渡された祖母が22歳の孫に対して教育資金の一括贈与を一千万円行ったとしましょう。

孫はその年に500万円の教育資金を使い、残り500万円を使い切らない状態で翌年祖母が亡くなりました。

この場合使いきれなかった500万円部分に関して、亡くなった祖母の相続財産として足し戻す必要はなかったんですね。

つまり、2019年3月31日まででしたら、相続が目前に迫り、通常の節税対策では間に合わないという場合において、早急な節税対策としてこの制度を利用することで、相続税の納税額を減らすことができたんです。

④節税目的での利用を阻止するために、制度の条件が年々厳格化

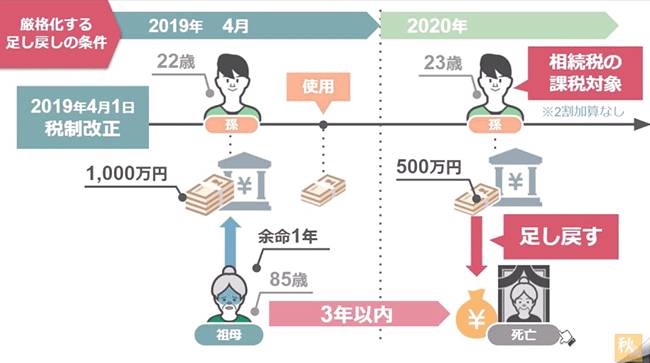

ですが、この取り扱いは2019年4月1日の税制改正、さらに、2021年4月1日の税制改正において、制限がかかることになりました。

ⅰ2019年4月1日の税制改正

まず2019年4月1日の税制改正においては2019年4月1日から2021年3月31日までの間に教育資金の贈与をしてから3年以内に相続が発生した場合には贈与を受けた残額については亡くなった方の相続財産として足し戻すことになりました。

これにより先ほどの家庭の場合余命1年を言い渡された祖母から1千万円の教育資金の贈与を孫が受けその翌年に500万円部分の教育資金を残した状態で祖母が亡くなった場合この500万円部分については亡くなった祖母の相続財産として足し戻すことになりました。

つまり、相続税の課税対象になるんですね。

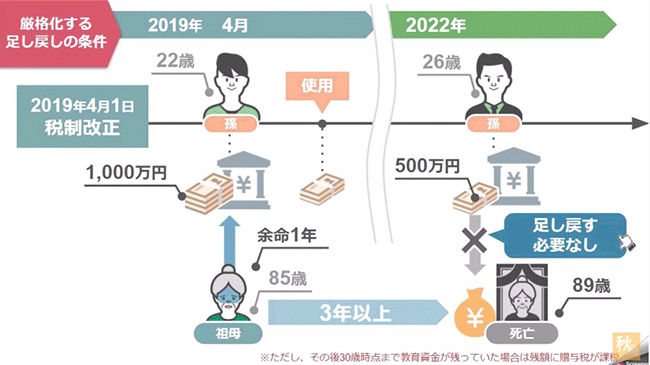

しかし、もしもこの祖母が余命宣告を超えて長生きをし、89歳まで生きられたなら、贈与を受けた孫が500万円部分の教育資金を使い残していたとしても、残額500万円は亡くなった祖母の相続財産として足し戻されることはありませんでした。

ⅱ2021年4月1日の税制改正

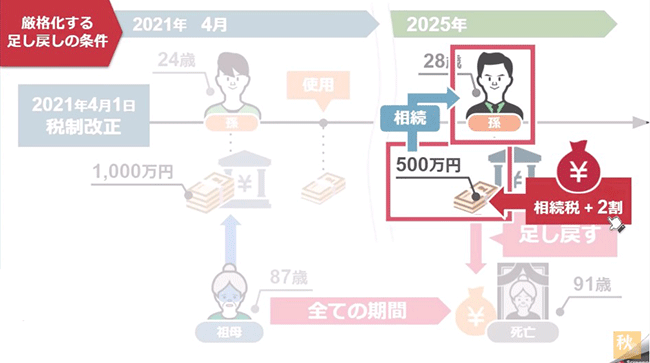

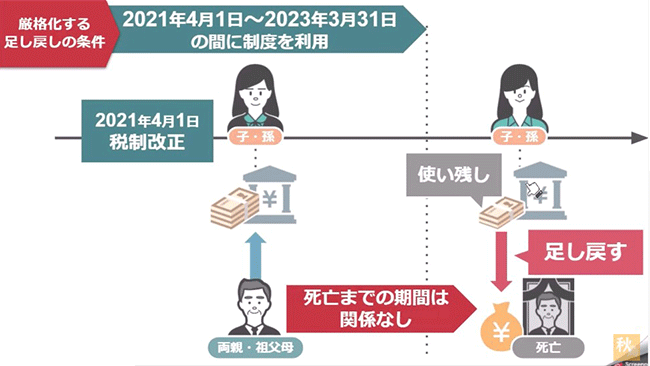

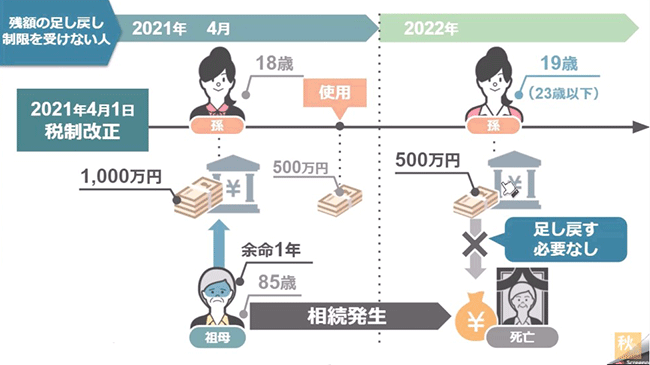

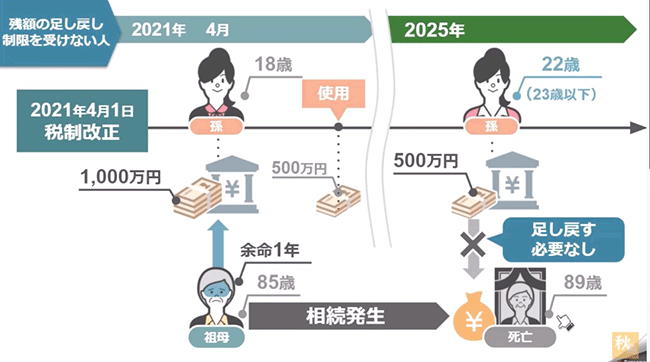

ですが、この贈与者の死亡時における課税対象の取り扱いが、2021年4月1日の税制改正からは、さらに厳しく改正がなされ、2021年4月1日から2023年3月31日までの間に教育資金の贈与した場合、それ以降の全ての期間において相続が発生した時には贈与を受けた残額について、亡くなった方の相続財産として足し戻すことになりました。

つまり、先ほどのモデルケースの場合、2021年4月1日の税制改正以降に教育資金の一括贈与を利用していたら、たとえ祖母が91歳まで長生きをして亡くなったとしても贈与を受けた孫が使い残した500万円部分は亡くなった祖母の相続財産として足し戻すことになったんですね。

さらに、2021年4月1日の税制改正からは、足し戻された500万円部分について生前に贈与を受けた対象が孫やひ孫である場合、相続する500万円にかかる相続税は2割加算をして税額を計算しなければならないという規定が設けられました。

この相続税の2割加算についてはこちらの記事(【相続税の2割加算】無条件で相続税が20%も高くなってしまう人とは!?)で詳しく解説しておりますので、興味のある方はご覧になってみてください。

さて、2019年3月31日までの教育資金の一括贈与は金融機関を通じてのお金のやり取りが面倒くさいというデメリットもありましたが、早急に相続税の節税対策をしたいという場合には有効な手段でした。

しかし、この制度を相続税の節税対策として利用する人が増えたことで、使い残した教育資金に対する課税条件が年々厳しくなりましたから今更この制度を使っても、もう何のメリットもないように見えます。

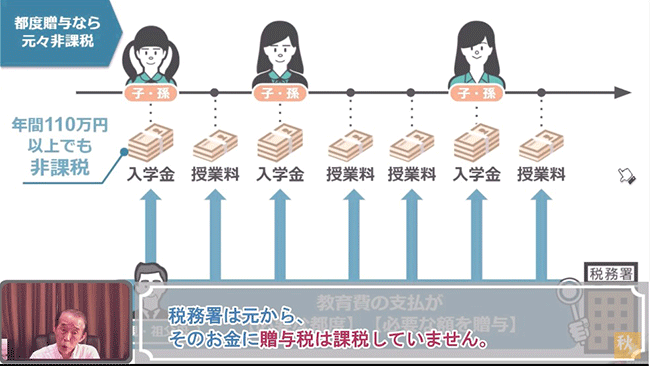

そもそも教育資金が必要でしたらこの制度を利用しなくても必要な都度、子や孫に贈与をしてあげれば税務署は元からそのお金に贈与税は課税していませんからね。

だったら、いよいよこの教育資金の一括贈与を使うメリットはないように思いますが、実はそうでもありません。

確かに2021年4月1日の税制改正によって贈与を受けた残額は亡くなった方の相続財産として足し戻しされることになり、早急に相続税の節税対策をしたい人が、節税目的で制度を利用することに対して、制限が設けられました。

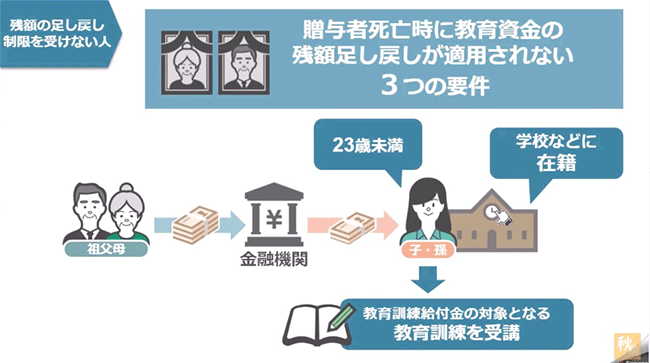

ですが、この制限というのは贈与を受けた子や孫がこの下の図の三つの要件のいずれかに当てはまっている場合には適用されないんです。

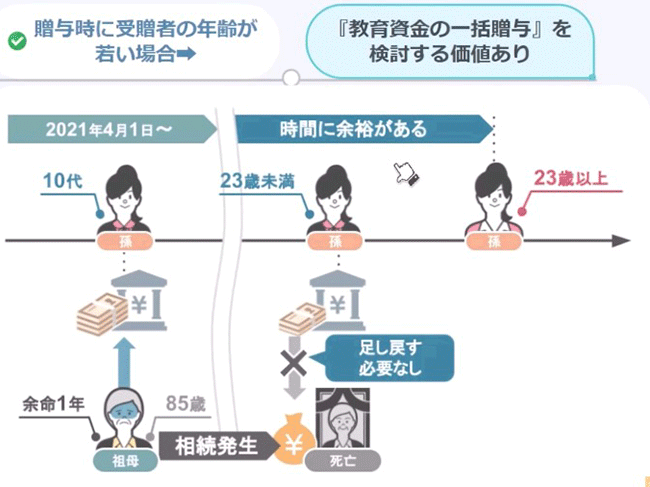

つまり、贈与した人に相続が発生した際に贈与を受けた人が23歳未満でしたら、贈与を受けた教育資金がいくら残っていたとしてもそのお金は亡くなった人の相続財産として足し戻されることはないということです。

つまり、こちらのモデルケースの場合余命1年を言い渡された祖母から、一千万円の教育資金の贈与を孫が受けその翌年に500万円の教育資金が残った状態で祖母が亡くなった場合、この500万円については亡くなった祖母の相続財産として足し戻す必要はないんです。

さらに、この祖母が89歳まで長生きをして亡くなったとしても孫はまだ23歳未満ですから、孫がまだ使い切っていない500万円部分の残額は亡くなった祖母の相続財産として足し戻す必要はないということですね。

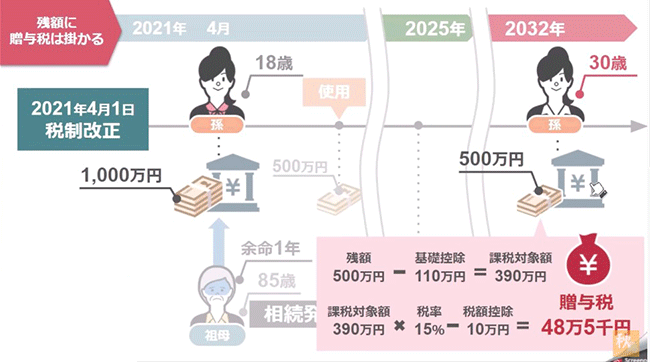

もちろん贈与を受けた孫がこの残額500万円を三十歳になるまでに使いきれなかった場合は、その残額に対して485,000円もの贈与税が課税されることになりますのでその点はきちんと覚えておいてください。

では最後にここまでの話をもとにあなたの家は「教育資金の都度贈与を使った方が良い家庭なのか?」 それとも「教育資金の一括贈与を使った方が良い家庭なのか?」 について見ていきましょう。

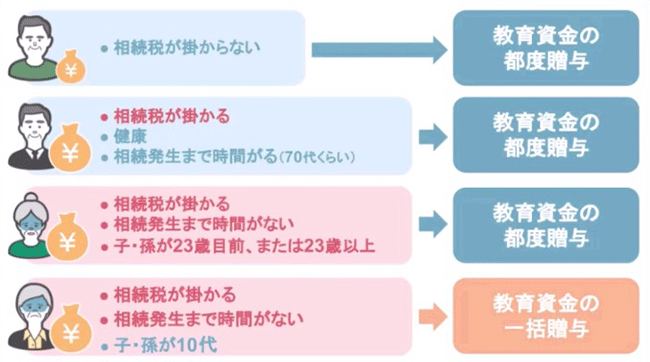

⑤教育資金の都度贈与を使った方が良い家庭

では、まず教育資金の都度贈与を使った方が良い家庭についてですが、当然のことながら将来的に相続税がかからない家庭の場合は相続税の節税対策自体を行う必要がありませんよね。

その上で教育資金が必要な場合は必要な都度贈与を行ってもらえば、その教育資金はたとえ年間110万円を超えていたとしても非課税となります。

つまり、ややこしい手続きを取ってまで無理に教育資金の一括贈与を使う必要はないということです。

ですので、私としてはわざわざ金融機関に出向いて特別な手続きを行ったり、教育資金の支払いの度に信託口座を開いた銀行に領収書を提出したりと手間のかかるやり取りを行わなくても、教育資金の必要な都度、子や孫に対して贈与を行っていただければ教育資金の一括贈与を使う必要はないと思っています。

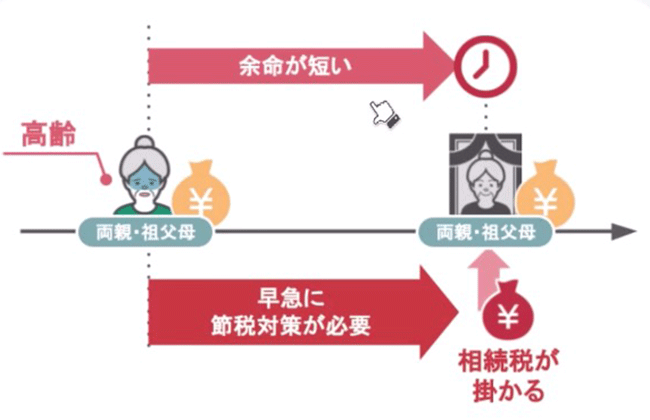

⑥教育資金の一括贈与を使った方が良い家庭

その上で、逆に教育資金の一括贈与を使った方が良い家庭というのはどういう家庭かと言いますと、贈与を行う人が高齢であったり余命が短かったりと贈与者の財産を減らすために早急に相続税の節税対策を行う必要がある家庭においては、教育資金の一括贈与はとても使い勝手の良い制度だと思います。

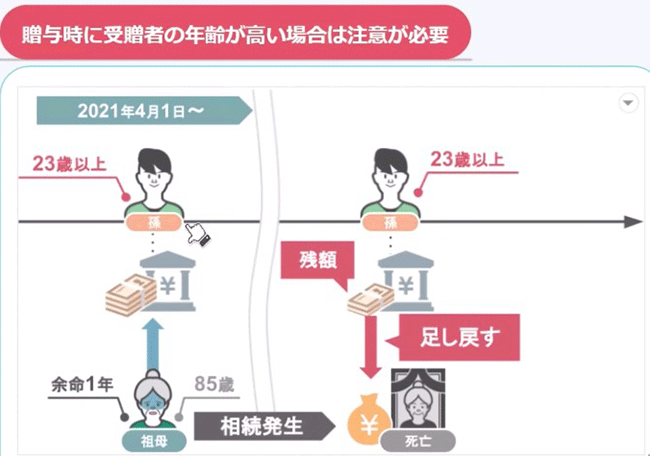

ただし、その場合においても仮にこちらのモデルケースのように贈与を受ける人の年齢が高いと贈与者が亡くなった時点で贈与を受けたお金が残っていればその残額は亡くなった方の相続財産として足し戻されてしまいます。

つまり、相続税の節税対策としては意味がなくなってしまうんですね。

そのため、教育資金の一括贈与を使って早急に相続税の節税対策を行いたいという方はこのモデルケースのように贈与を受ける側の孫の年齢がまだ10代であるとか23歳までの年齢制限にまだまだ時間的な余裕があるという家庭においては、積極的に制度の利用を検討する価値はあるでしょう。

そして、繰り返しになりますが、たとえ23歳までに贈与者が亡くなり相続財産への足し戻しを避けることができたとしても、その後、贈与を受けた人が30歳になるまでに贈与を受けた金額を使い切らなければ、残額に対しては贈与税がかかります。

ですので、ここまでを踏まえたうえで相続税の専門家などに意見を聞きながら、自分の家庭は教育資金の一括贈与を利用するかどうかを検討していただければと思います。

また、この教育資金の一括贈与が使える期間は2023年3月31日までとなっています。

ですので、今回の解説を聞いた上で教育資金の一括贈与を利用したいという方は2023年3月31日までに当該制度を提供している金融機関に対して申請を行ってください。

【追記】

令和5年度税制改正により、本特例制度の利用期間が令和8年3月31日まで延長されました。