相続税が高くて払えない場合はどうするの?相続税の延納・物納方法やその他の手段を解説!

相続税は基本的に、自身に課税される税金を『現金により、一括払いで』支払わなければなりません。

その為、

☑亡くなった方から相続した財産が不動産に偏っていたりだとか、

☑現金・預金の相続財産が殆ど遺されていなかったという場合には、途端に相続税を支払うのが困難になってしまうのです。

今回の記事ではそんな、〝相続税が払えない場合には一体どうしたらいいんだ!〟という不安を抱えるあなたに向けて、

➡相続税が払えない場合の対処法4選と、

➡そもそも相続税が払えないという状況に陥らない為にはどうすればいいのか?について、

イラストを交えながら解説をしていきたいと思います。

相続税が払えない時には、どんなペナルティがあるの?

先生~。

私の知り合いで『親の相続税が高くて、税金を払えない!』って人がいるんですけど、もしもそのまま相続税が払えない場合、その子はどうなってしまうんでしょう?

もしも何か、現金一括以外で相続税を納める方法があるのなら、是非教えて下さい!

なるほど。

灯さん、分かりました!

では今回は、相続税を払えない場合の対処法についてお話をしていきましょう。

お願いします!

まず大前提として相続税においては、被相続人が亡くなった日から10か月以内に相続税の申告と納税を行う必要があります。

ですので、もしも灯さんの知り合いの方が期限内に相続税が支払えなければ、その方にはペナルティが課せられてしまいます。

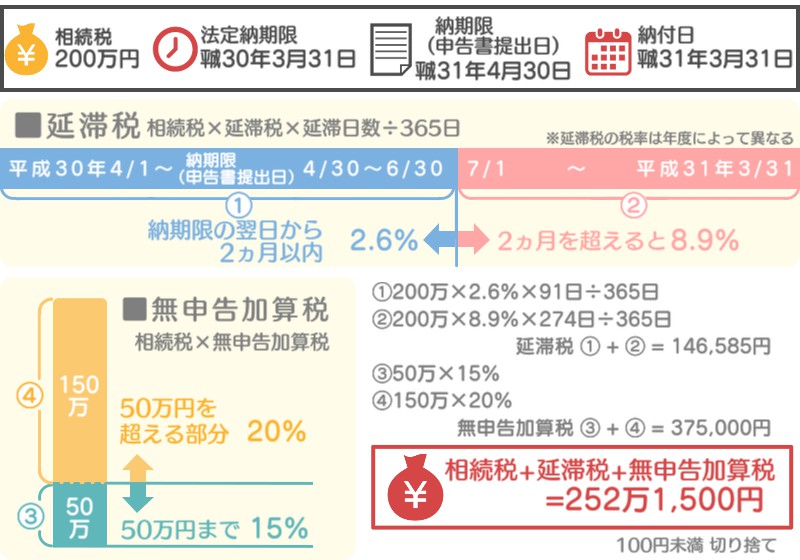

具体的にはその方が納める税額に対して、

☑延滞税(2.6%~年8.9%)と

☑無申告加算税(15~20%)が掛けられてしまうことになるんです。

例として下記の画像で、

・納める相続税の税額が200万円

・相続税の本来の納付期限は平成30年3月31日だったにも関わらず、

・相続税の申告書を成30年4月30日に提出し、

・本来の納付期限から1年後の平成31年3月31日に納税を行った場合において、

本来の相続税額200万にいくらペナルティが課税されるのかを見てみて下さい。

無申告加算税や延滞税っていう税金を課せられると、本来支払う税額に更に追加で30%程もの税金が掛けられるなんて・・・。

相続税って恐ろしい!

大丈夫ですよ灯さん。そうならない為にもこれから、

〝相続税が支払えない場合の4つの対処方法を〟見て行きましょう!

1.相続した不動産を売却できないか考える

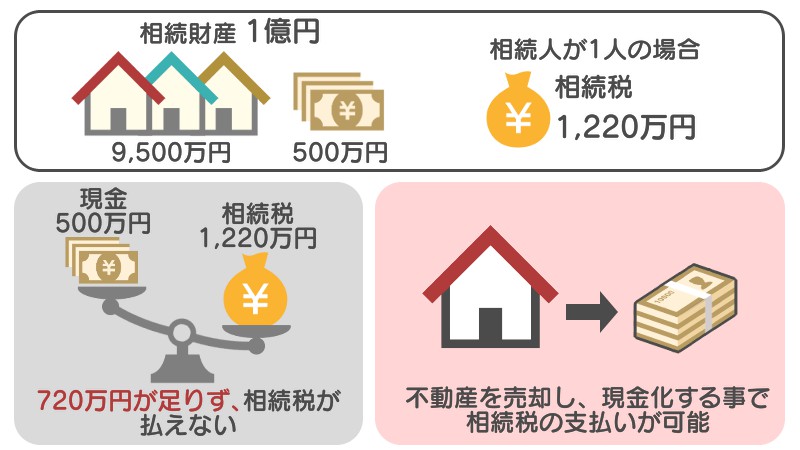

まず多くの場合、「相続税が払えない」という問題は、

『相続した財産が土地や建物などの不動産がメインで、現金が手元になく相続税が払えない』

と言い換えることが出来ます。

・手元にまとまった現金が無いから相続税は払えない

・ですが、逆に言えば現金は無いけれども不動産はある。

この様な場合には、相続した不動産を売却することにより現金化が可能となります。

なるほど~!

じゃあ、相続税を支払う現金が手元になくても、不動産を相続発生後から10か月以内にさっさと売却して現金化してしまえば良いんですね!

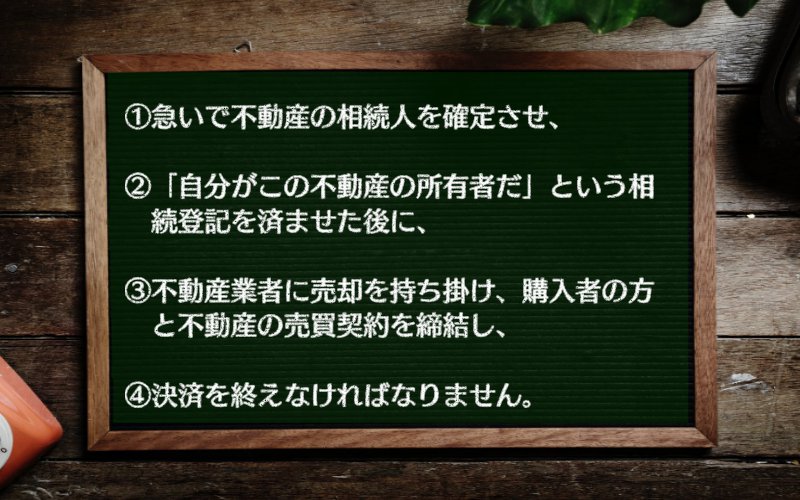

確かに理屈としてはそれで問題無いのですが、

相続発生後から10か月以内に相続した不動産を現金化するためには、

うぅ、かなりタイトなスケジュールです・・・。

そうですね。

しかも時間が無い中で、③番の様に不動産の売却を急いでいると、相手側から不利な条件で買い叩かれる可能性もあります。

この様に相続した不動産の早期の売却に関しては意外と課題が多いので、

・相続が発生した際に被相続人の現金財産が少なかった場合には、

・なるべく早く、時間に余裕を持って不動産売却の準備を進めておくことをオススメします!

2.相続財産を担保に金融機関から借入する

上記のように、相続した不動産がすぐに現金化出来るとは限りません。

その場合には金融機関から不動産を担保に現金の借入れを検討されるのも一つの手です!

但し、

いくつかの必要条件があることに留意しておいて下さいね!

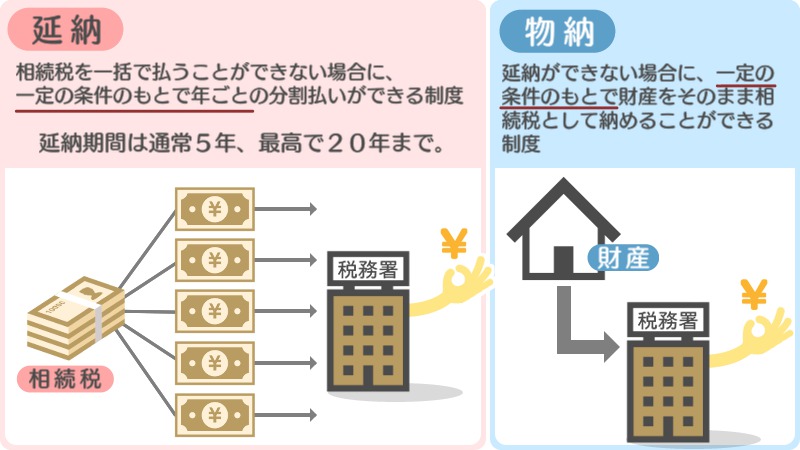

3.相続税の延納・物納制度を利用する

『相続した不動産の売却』や、『不動産を担保とした金融機関からの借入』の実行がどちらも難しい場合には、

税務署に対して延納・物納の申請をするという方法もあります。

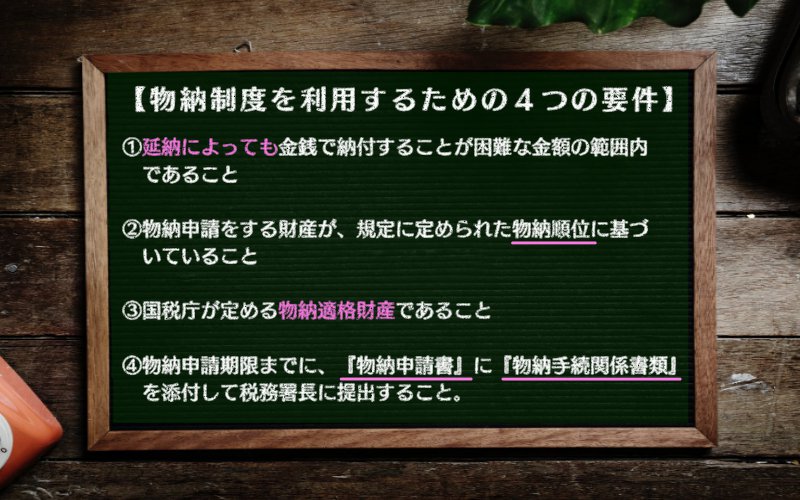

この2つの制度には申請出来る〝順番〟が決められています。

①まず最初に税務署に対して、延納を申請し、

②申請が通らない場合には、物納を申請するという流れに沿って手続きを行う必要があるので注意が必要です。

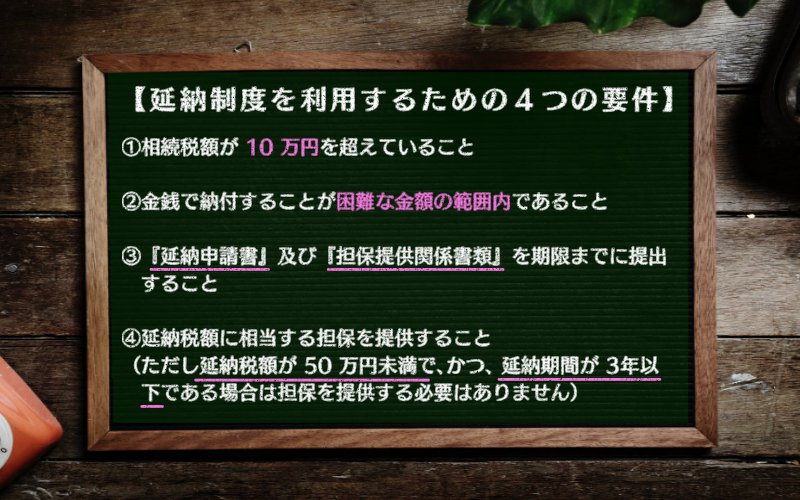

また、この延納・物納制度を利用したい場合には下記の要件を満たしておく必要があります。

こうやって見てみると、なんか延納って金融機関からの借入に似てますね。

現状では支払えない相続税額を分割で支払うっていう制度からして・・・。

延納というのは、相続税が1,000万円課税される場合、

➡500万円は手元の資金で納税することが出来る

➡でも残りの500万円は現状ではとても払えない

➡このような場合に年100万円ずつを5年間かけて支払っていくという制度です。

なので、イメージ的には灯さんが仰る通り借入れやローン返済に似ていますね。

でも延納って国の制度なんですから、利子って付かないんじゃないんですか?

金融機関からの借入れみたいにお金を借りる訳じゃないですし!

それだったら借入よりも良心的ですよね!

いえ、実は延納でも毎年キチンと利子は請求されるんですよ。

されるんだ・・・。

正確には利子税という税金が発生します。

ですので『500万円の納税を延納で5年間かけて納めた場合』、

最終的に納める納税額は『500万円+利子税』となり、通常の納税額よりも多くの税金を支払うことになります。

ですので結局、

➡金融機関から借り入れを利用しても

➡延納を利用しても

➡どちらの場合でも利息(利子税)は発生しますので、

どちらを利用する方がより自身の負担が少ないのかは、事前に専門家に相談をして検討されることをオススメします!

4.相続放棄をする

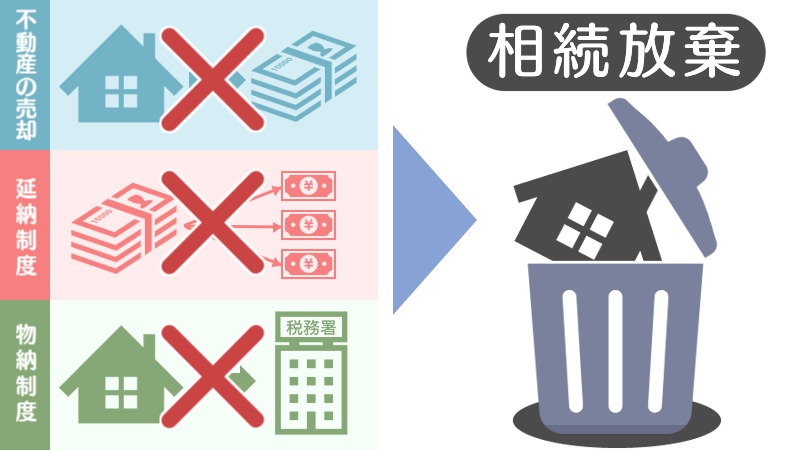

ここまでに『相続税が高過ぎて払えない場合の対処法を』3つ解説して来ました。

1⃣相続した不動産の売却を検討する

2⃣相続財産を担保に金融機関からの借入れを検討する

3⃣相続税の延納・物納制度を検討する

しかし、上記3つを利用したとしても相続税が払えない!

もしもそんな事態に陥った時には最終手段として『相続放棄』という方法もあります。

この制度は本来、被相続人が遺した財産が資産よりも負債の方が大きかった場合、

残された相続人が、その遺産を丸ごと放棄するという感じで使われるのですが、

今回の様に〝どうしても課税される相続税が払えない〟という場合、最後の手段として『相続放棄』を使うという選択肢もあります。