【保存版】失敗しない贈与契約書&贈与税の申告書の書き方を徹底解説!

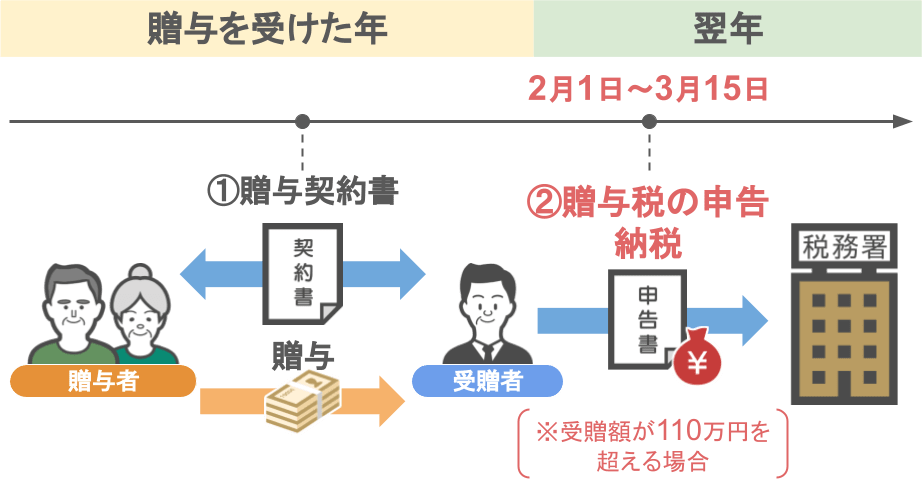

家族間で贈与を実行する際には、

①贈与を行う側、贈与を受ける側の両者間で『贈与契約書』を作成した上で、

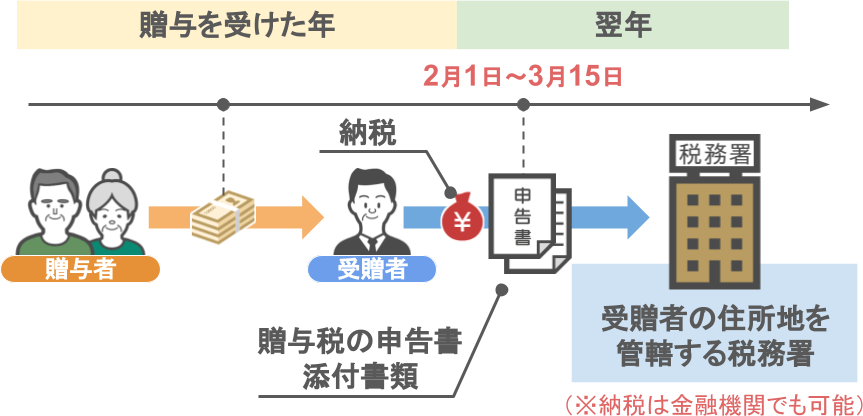

②受取る贈与額が110万円を超える場合には、翌年2月1日~3月15日までの間に、贈与税の申告を行う必要があります。

ですが、この記事を見られている多くの方が、

「贈与契約書や申告書の作成なんて複雑そうだし、どんな書類を集めればいいのか分からないから、専門家に依頼しなくちゃいけないな~」と、こう考えられているのではないでしょうか。

しかし、ちょっと待って下さい!

実はこれらの書類の作成というのは意外と簡単です。

実際に私のお客さんにも、今回の記事でお話する内容を伝えておりますが、皆さん難なくご自身で贈与契約書と贈与税の申告書を作成されております。

ですので皆さんにも、是非今回の記事のこれら3つのテーマを参考に、ご自身で贈与契約書と贈与税の申告書作成にチャレンジして頂ければと思います。

①贈与を行う際に『贈与契約書』も作成しておくべき理由

②贈与契約書の作成方法

③贈与税の申告書の作成方法

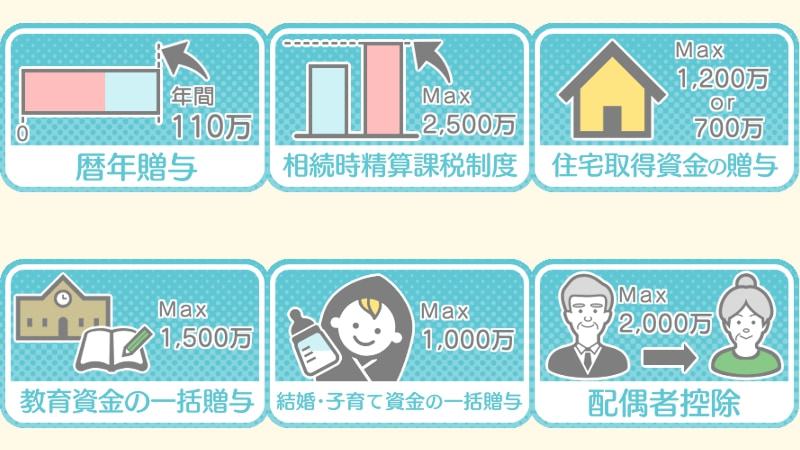

ちなみに今回の記事の内容は、2023年現在において最も多くの方に利用されている『現金での暦年贈与』を貰った場合に関するお話です。

【相続時精算課税制度を利用する場合の申告書の作成方法】や【贈与税の特例制度を使った場合の申告書の作成方法】については、

また別の記事で詳しく解説をして行きたいと思います。

それでは本編を見て行きましょう。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①贈与を行う際に『贈与契約書』も作成しておくべき理由

ではまず贈与契約書についてのお話ですが、実は贈与契約書というのは『贈与を行う際に絶対に交わさなくてはいけない』というものではありません。

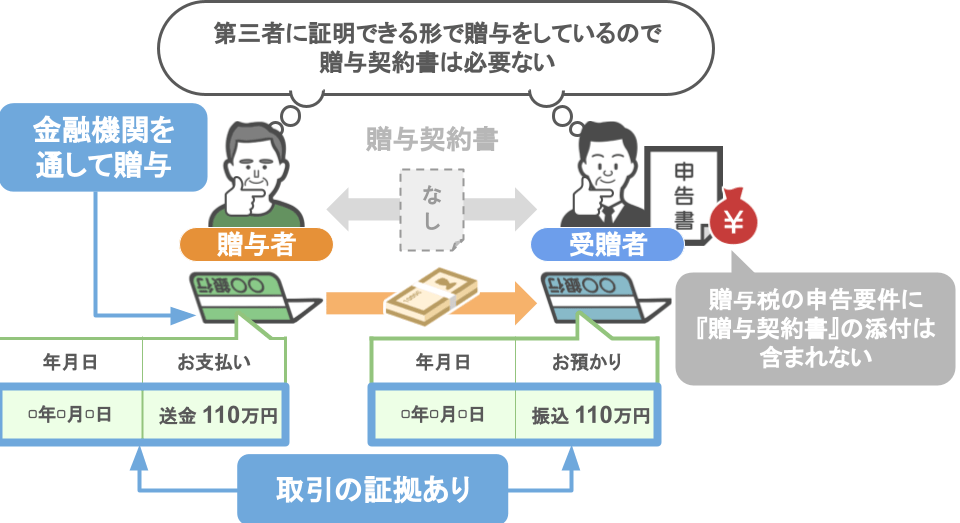

実際に「110万円の贈与を金融機関を通して行っているし、取引の証拠も残っているから必要ないでしょ!」と、贈与契約書を作っていない方もいらっしゃいますし、

贈与税の申告要件の中に『贈与契約書』の添付は含まれていません。

ですが私としましては、

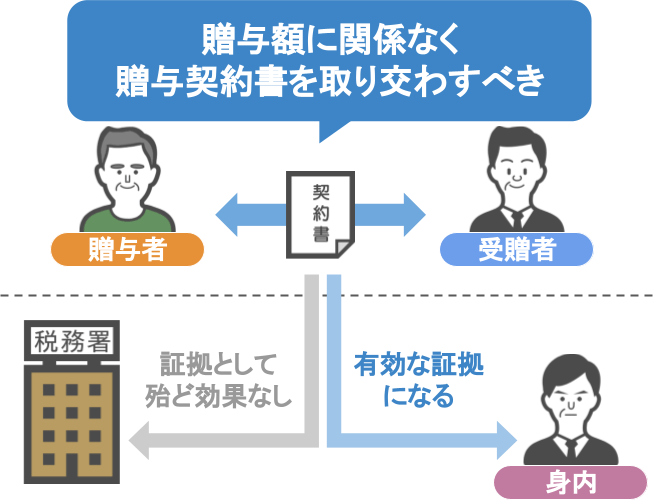

● 贈与を行う金額の多い少ないに関係なく、

●『贈与をした人』『贈与を受けた人』の間でキッチリと贈与契約書を取り交わしておくべきだと考えています。

(※実際に当事務所のお客さんにも贈与契約書の作成を勧めております。)

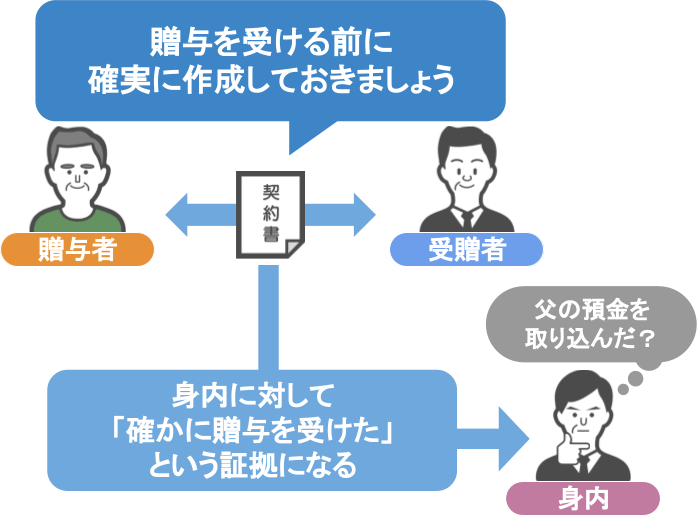

なぜなら贈与契約書というのは、

●『対税務署』には殆ど効果がない半面、

●『対身内』においては有効な証拠となるからです。

ⅰ贈与契約書は『対税務署』には殆ど効果はない

順番に解説して行きますと、

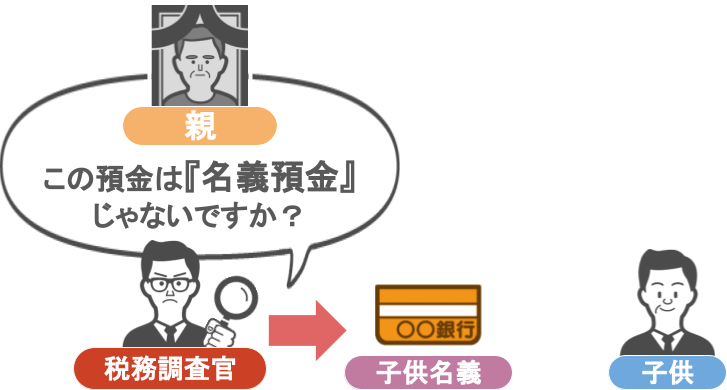

まず税務調査官が相続税の調査の際に、『名義預金』と疑わしい子供名義の預金を見つけたとします。

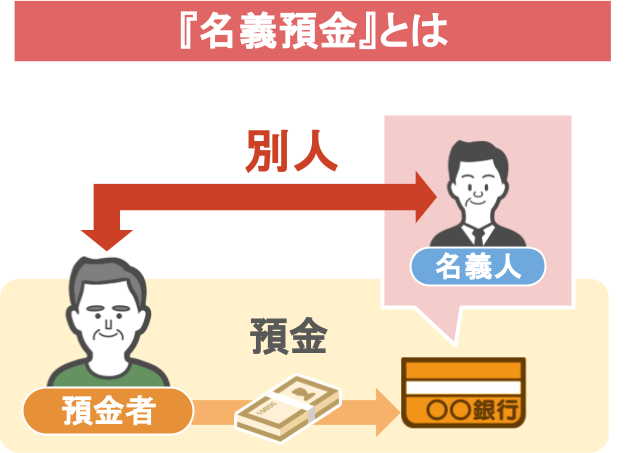

この名義預金というのは、

●『預金口座の名義人』と『実際に預金をしている人』が異なる預金で、

●『贈与した人』が贈与を受けた人の預金通帳やカード・印鑑を管理していて、

●『贈与を受けた人』が自由にお金を使えないのに、贈与した人はあげたはずのお金を自由に使える状態の預金のことを、

他の人の名義を使った預金、つまり『名義預金』と言います。

そして、『名義預金』と疑わしい子供名義の預金を調査で見つけた場合、税務調査官は「この預金は子供の名義を使った名義預金じゃないですか?」と指摘するわけです。

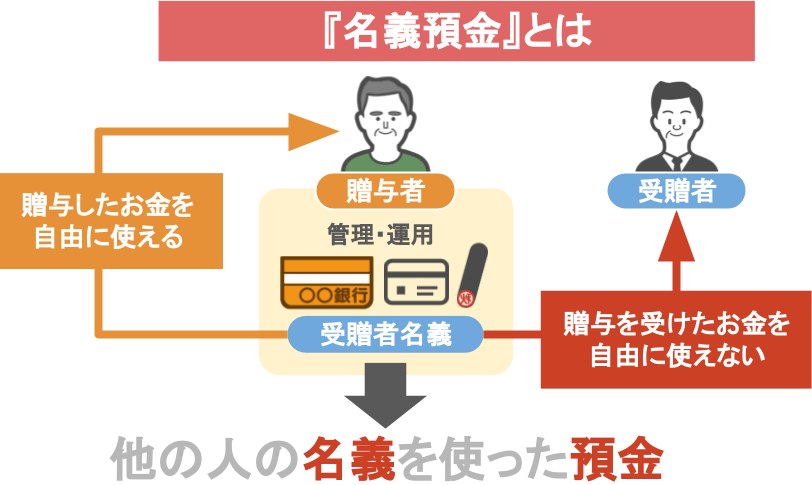

するとここで、相続人の方が「これを見てください」と意気揚々と取り出される物があります。

それが何かと言うと『贈与契約書』です。

「これを見てください。このように、ちゃんと贈与契約書を作っています」と相続人の方は言われるのです。

ですが、この時多くの調査官が心の中で「その贈与契約書がどうしたの?」と思っています。

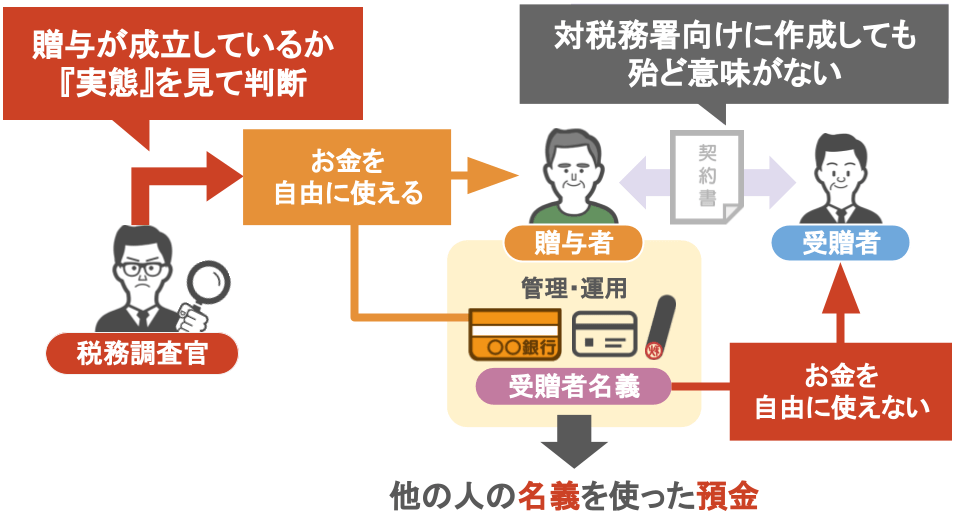

なぜなら税務の世界では『実質課税の原則』という基本理念があり、調査官はその理念の下で、お金の流れの『実態』を調査しているからなのです。

どういうことか、この『実質課税の原則』を、先程の名義預金の話に当てはめて見てみますと、

● どんなにきちんと贈与契約書を作り、『形式上は贈与契約が成立している』ようになっていたとしても、

● 税務調査官は贈与契約書の有る無しという『形式』よりも、『きちんと贈与が成立していたかどうか』の実態を見て判断します。

つまり、贈与契約書というのは対税務署に向けて作っても殆ど意味がありません。

「なるほど、税務署に対して贈与契約書の有るなしの主張は意味が無いということは分かった。」

「じゃあ、手間を掛けてまで贈与契約書を作る必要なんてないんじゃない?」

と思われた方もいらっしゃるでしょうが、そうではありません。

先程もお話した通り、贈与契約書の効力というのは「対身内」において力を発揮するのです。

ⅱ贈与契約書は『対身内』には効果がある

どういうことか、こちらの山田家をモデルに見て行きましょう。

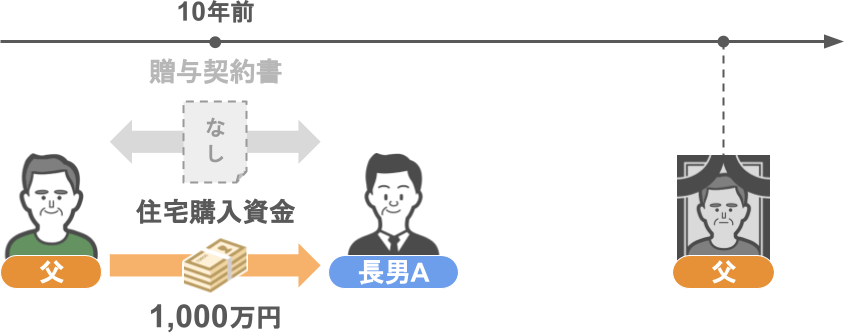

山田家の長男Aさんは、10年前に、父親から住宅購入資金として1,000万円の贈与を受けていましたが、当時父親との間で贈与契約書を交わしてはいませんでした。

その後父親が亡くなり、兄弟間で遺産分割の話をしている際に、次男Bさんは長男Aさんが、過去に父親から1,000万円の住宅取得資金の贈与を受けていたことを知りました。

それに対しBさんは

「そんな話初めて聞いた!そんな不公平な贈与なんて認めないし、何より親父は当時認知症を患っていたはずだ!」

と、不満を爆発させ裁判所に提訴します。

Bさんの提訴内容としては、

「長男は過去に父親から1,000万円を受け取っているが、当時父親は認知症を患っており、判断能力が欠如していた。」

「そのことは家族である自分が一番わかっている。なので父親が長男に行った1,000万円の贈与は無効だ!」

という主張でした。

実際には、

● 贈与当時の父親はまだ認知症の診断を受けておらず、

● 物忘れなどはあったものの自分の意思能力は残っていた時期に、長男であるAさんへの贈与を行っていたのですが・・・

これらを証明する証拠はどこにもありません。

Bさんの主張自体も明確な証拠は無いのですが、この場合、Aさん側にも証拠がないため、Aさんが昔父親から貰った1,000万円全額を「相続財産に戻すか戻さないか」の話になって来るのです。

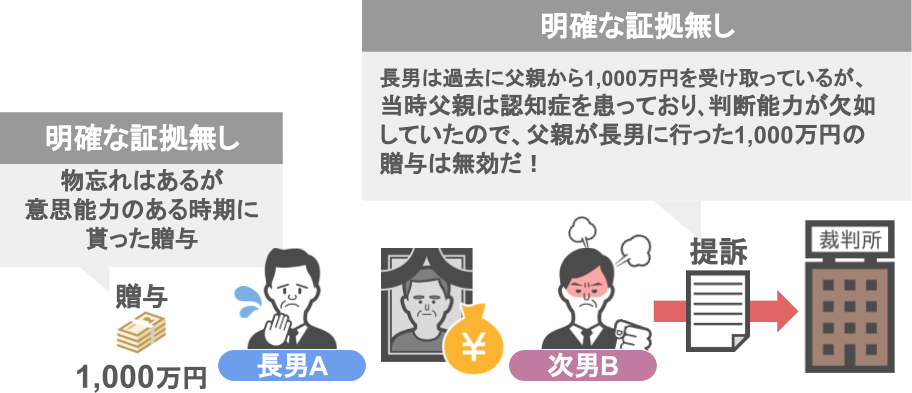

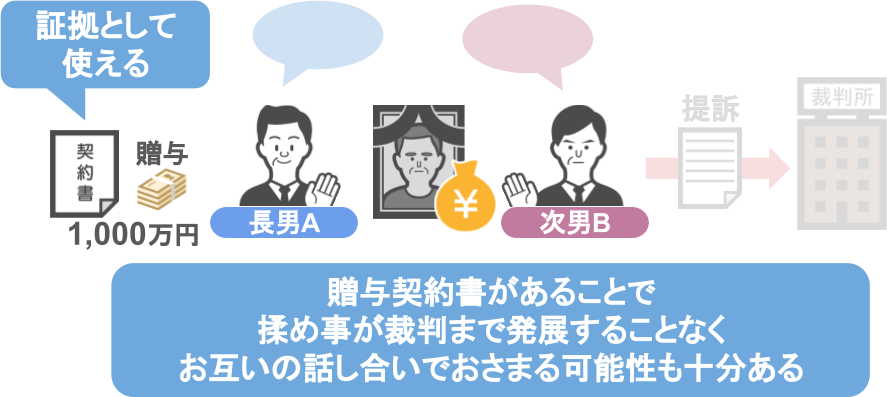

しかしこの際、Aさんと父親が過去に結んだ贈与契約書があれば、それは証拠の一つとして使うことが出来ますよね。

また、贈与契約書があることで、兄弟間での揉め事が裁判にまで発展することなく、互いの話し合いのみで収まる可能性も十分あります。

ですので『過去の贈与を巡る対身内との争い』を回避する為にも、「確かに贈与を受けた」という証拠になる『贈与契約書』は、贈与を受ける前に確実に作成しておいて頂ければと思います。

ではその上で、次の章ではいよいよ、贈与契約書の具体的な作成方法について見て行きたいと思います。

②贈与契約書の作成方法

ⅰ具体的な作成手順

まず贈与契約書の作成方法ですが、署名・捺印以外の箇所であればパソコンで贈与契約書を作って頂いて結構です。

インターネット上には、贈与契約書のテンプレートが公開されているサイトもありますので、それをダウンロードして必要箇所を書き替えればOKです。

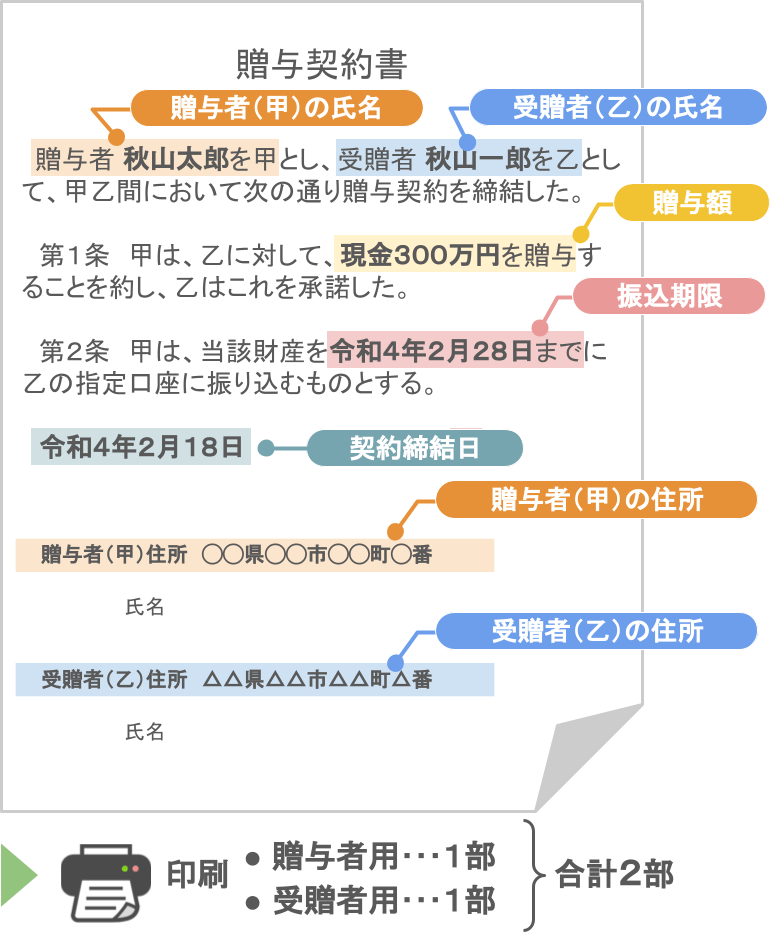

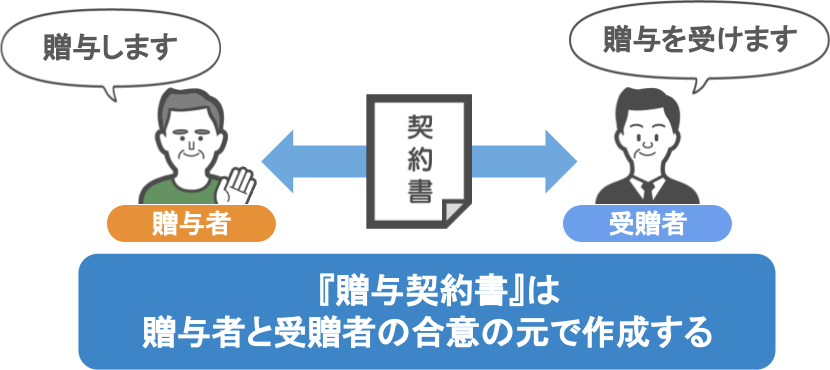

まずは本文中に、贈与者(甲)と受贈者(乙)がそれぞれ誰なのかを書きましょう。

次に、

● お金を幾ら贈与するのか、

● いつまでにお金を振り込むのか、

● そして贈与契約を結ぶ日を書きます。

そして最後は贈与者と受贈者の住所を書いて印刷しましょう。

贈与契約書は『贈与をした人』と『贈与を受けた人』それぞれが持っておく物ですので、2部印刷する必要があります。

あとは2部両方に署名・捺印をすれば完成です。

ⅱ贈与契約書に押印する印鑑には特に決まりはない

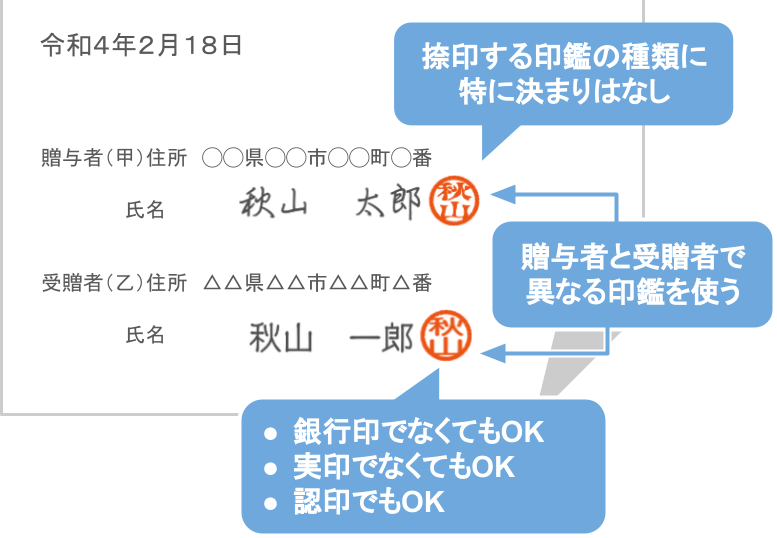

ちなみに贈与契約書に捺印する印鑑には特に決まりはありません。

ですので、

● 贈与を受ける側が口座を開設する際に銀行に提出した銀行印である必要もありませんし、

● また、実印である必要もなく、認印であっても正式な贈与契約書として認められます。

ですが贈与者の印鑑と受贈者の印鑑が同じものですと、『お互いの合意のもとで贈与契約が行われた』という客観的な信憑性が薄いですから、

贈与契約書に押す印鑑は、贈与をする側・受ける側で別々の印鑑を使うようにして下さい。

ⅲ署名欄の署名は極力本人が書くべき

また、

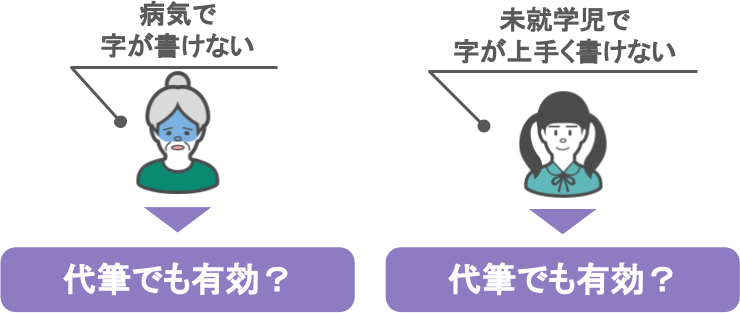

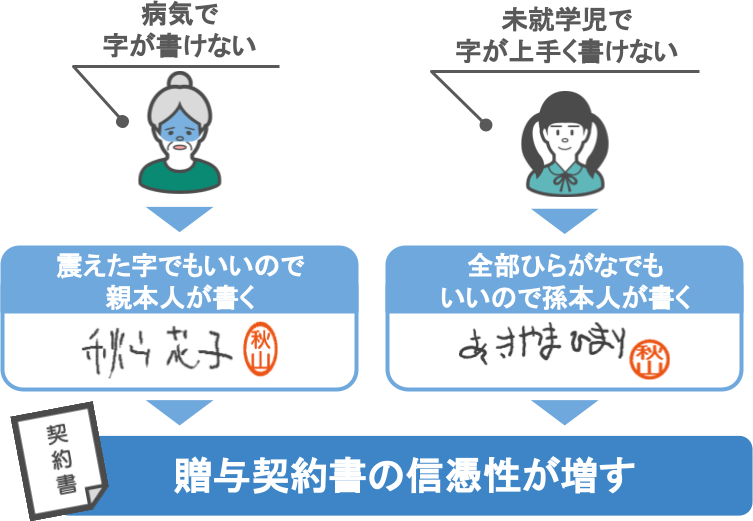

「親が病気のため上手く文字が書けません、代筆での署名でも有効でしょうか?」

「子供が未就学児のためまだ文字が書けません、親が代わりに署名をしても良いでしょうか?」

という質問もよく頂きます。

ですが繰り返しになりますが、『贈与契約書』というのはお互いに「贈与をします」「贈与を受けます」という合意を元に作成する文章です。

ですので震えた字でも構いませんから、署名欄の署名は『贈与者である親』に書いて貰ってください。

その方がかえって贈与者本人が書いたものとして信憑性が増します。

また、贈与を受ける孫が未就学児で字が上手に書けないという場合においても同様です。

全部がひらがなであっても構いませんので、署名欄の署名は『お孫さん本人』に書いてもらう様にして下さい。

その方が贈与契約書の信憑性が増しますからね。

その上で、どうしても親御さんが文字を書けないという場合は、

・贈与契約を交わす際に他の家族(将来の相続人となる人)を同席させるか、

・贈与契約を交わす際の映像を残しておかれるなどされた上で、家族による代筆を行って頂ければ、将来のトラブルの可能性はグッと減るかと思います。

代筆を行う際、

・文字を書けない人が贈与者の場合は、贈与者の署名・実印の下に、代理人の住所の記載と署名・実印を行って下さい。

・文字を書けない人が受贈者の場合は、受贈者の署名・実印の下に、代理人の住所の記載と署名・実印を行って下さい。

③贈与税の申告書の作成方法

さて、贈与契約書も作成できて、実際に110万円を超える贈与を行いましたら、次は贈与税の申告書の作成です。

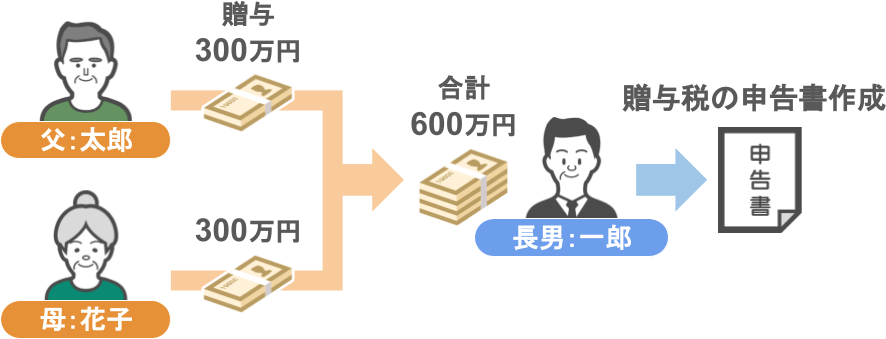

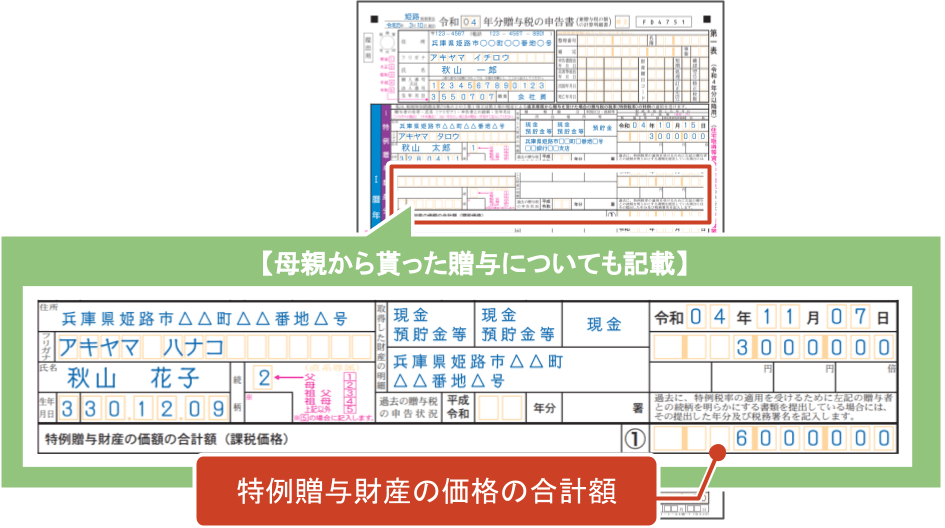

今回は、

● 父親である太郎さんから300万円、

● 母親の華子さんから300万円、

● 合わせて600万円の贈与を長男の一郎さんが受けた

というモデルケースを元に、贈与税の申告書作成方法について見ていきます。

一般的に、税理士に贈与税の申告依頼をした場合の料金は、相続税の申告依頼料金よりもずっと低価格ですが、

毎年贈与を受ける場合には、いくら贈与税の申告依頼の料金が安くても、塵も積もればな料金になってしまいます。

ですので、初回は税理士さんに作成を依頼されても良いかもしれませんが、

冒頭でもお話した様に『暦年贈与を行った場合の贈与税の申告書作成は非常に簡単』ですので、是非ご自身でチャレンジされることをオススメします。

ⅰ贈与税の申告書の作成方法(書き方)

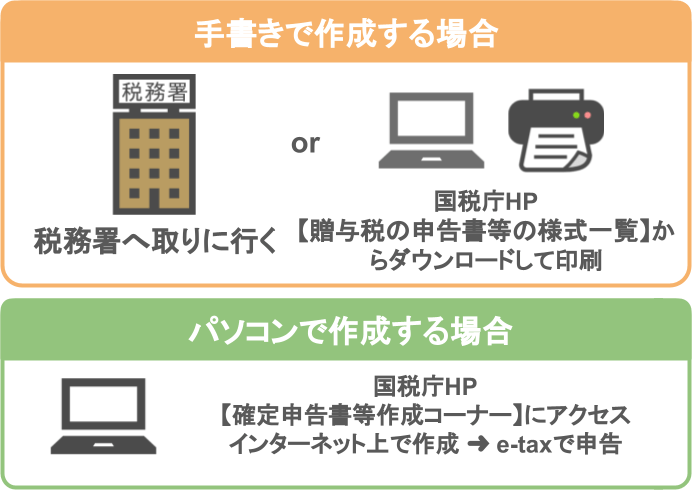

さて、ではまず最初に贈与税の申告書を用意します。

贈与税の申告書の用紙は、

● 最寄りの税務署で貰って来てもいいですし、

● ご自宅にプリンターがある様でしたら、国税庁のHP(贈与税の申告書等の様式一覧)からダウンロードして印刷をして下さい。

パソコンが得意な方は、

● 国税庁のHPから確定申告書等作成コーナーにアクセスし、

● インターネット上で入力することで申告書を作成したり、

● e-taxでの申告も出来ますが、

これについては、また別の機会に解説したいと思いますので、今回は手書きでの申告書作成方法についてお話します。

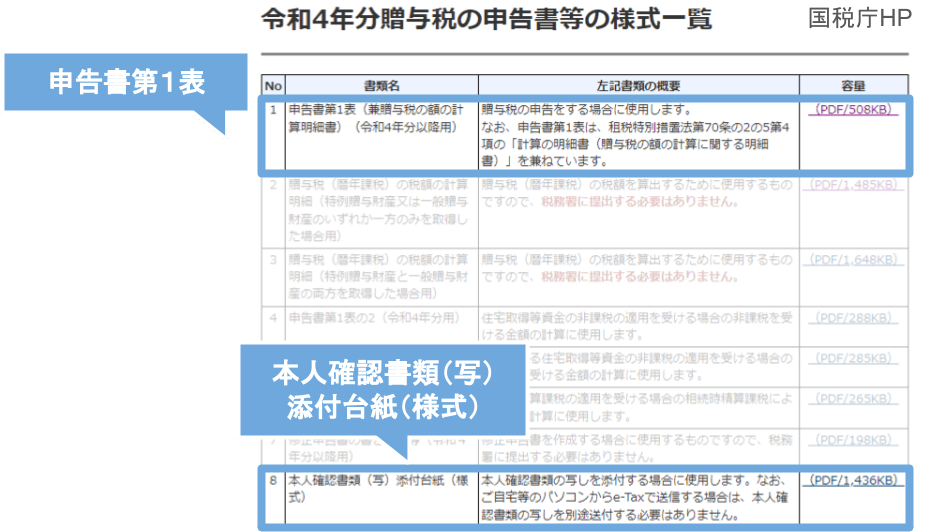

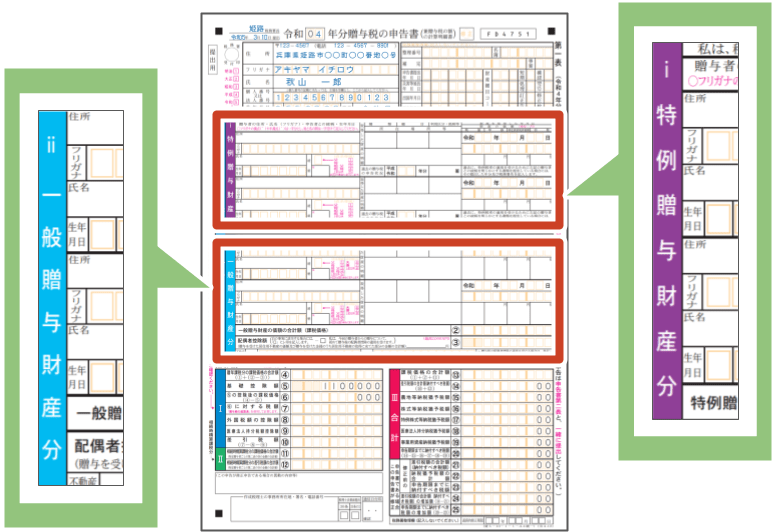

申告書を国税庁のHPからダウンロードして印刷する場合、今回のケースで必要なのは、『贈与税の申告書等の様式一覧』ページの、

●【申告書第一表】

● 【本人確認書類(写)添付台紙(様式)】です。

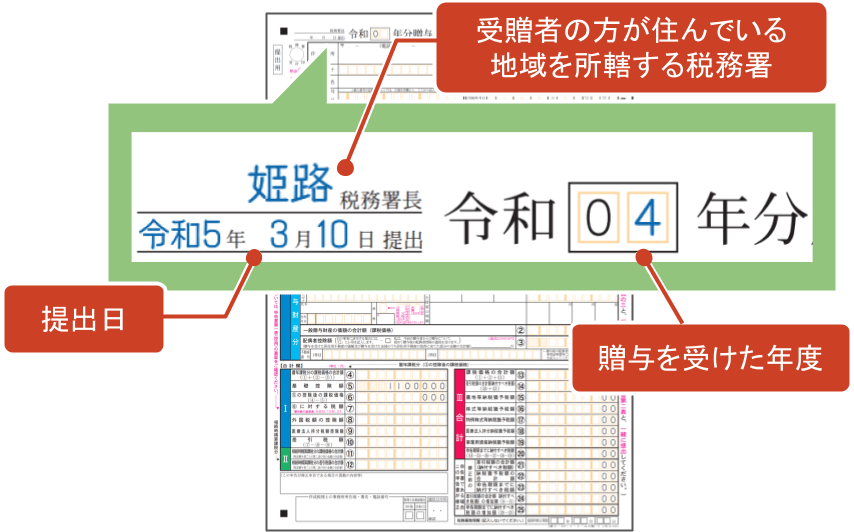

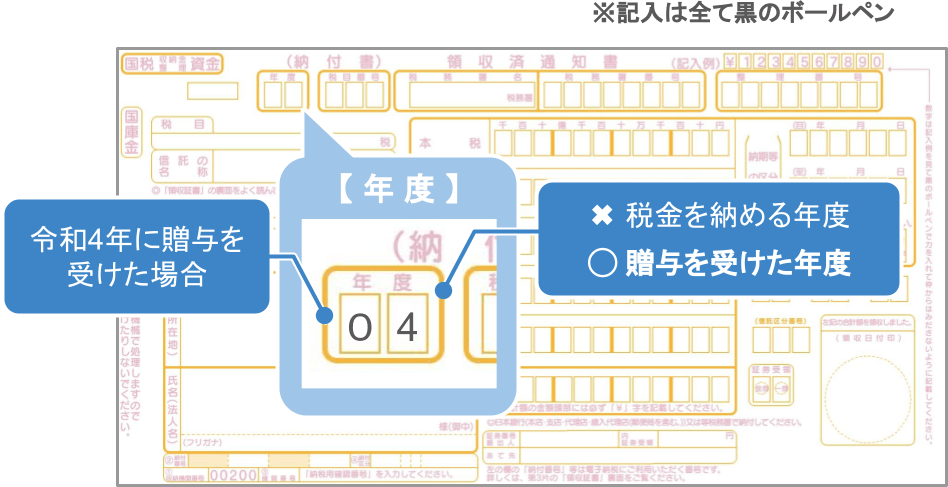

必要書類が手元に準備できましたら、まず贈与税の申告書第一表の一番上に、

●『申告書を提出する税務署名』

● 『いつ提出するのか』

● 中央に〝いつ贈与を受けたのか〟その年度を書きましょう。

令和4年に贈与を受けた分の申告をする場合は【04】と記入します。

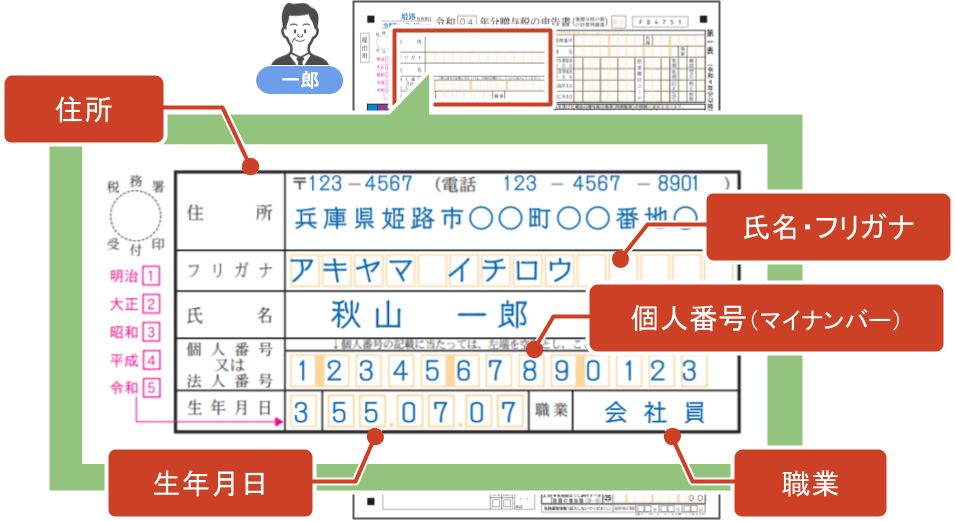

ⅱ贈与を受けた人の欄を記載しよう

次に、贈与を受けた人の

● 『住所』『氏名』『フリガナ』

● 『個人番号(マイナンバー)』

● 『生年月日』『職業』を記入しましょう。

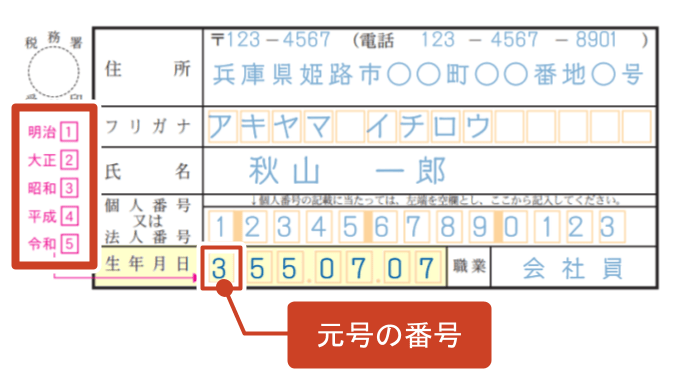

生年月日の一番頭には、『元号の番号』を書きます。

どの元号がどの番号か・・・というのは、欄外のこの箇所に記入してあります。

明治なら①、大正なら②、昭和は③、平成は④、令和は⑤と各元号に番号が振られていますので、ご自身に該当する番号を記入して下さい。

ⅲ贈与をした人の欄を記載しよう

その次は〝誰から〟いくら贈与を受けたのかを『ⅰ特例贈与財産分』または『ⅱ一般贈与財産分』記入します。

ここは〝誰から贈与を受けたのか〟によって記入する場所が異なりますので、以下を参考にして下さい。

【親や祖父母から18歳以上の子供への贈与】の場合:

『ⅰ特例贈与財産分』の欄に記入

【親から18歳未満の子供への贈与】【夫から妻への贈与】【その他親族や他人からの贈与】の場合:

『ⅱ一般贈与財産分』の欄に記入

今回の例題は【親から18歳以上の子供への贈与】ですので『ⅰ特例贈与財産分』の欄に記入します。

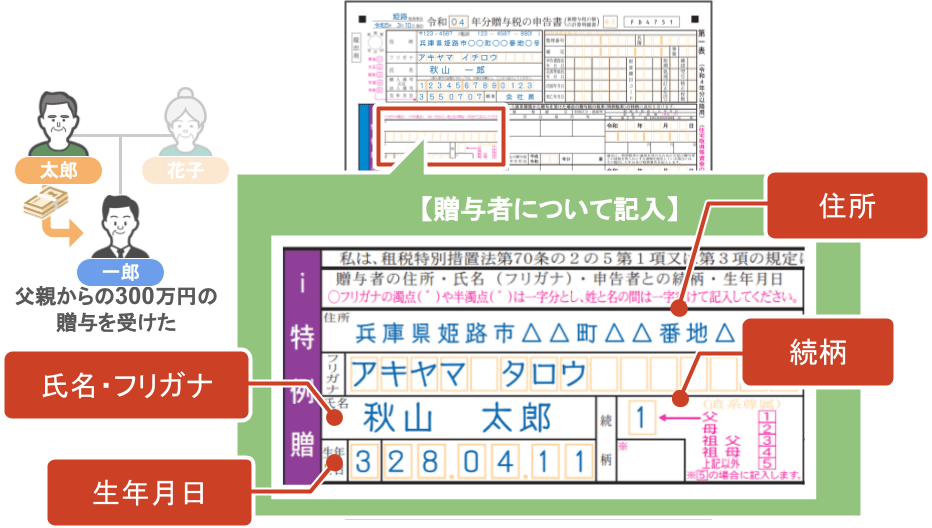

ではまずは、【父親の太郎さんから300万円の贈与を受けた事】を記入しましょう。

一番左の枠内に、太郎さんの

●『住所』『氏名』『フリガナ』『生年月日』『続柄』を記入します。

生年月日の頭は、先ほども説明しました元号の番号を記入します。

続柄は父親なので【1】を記入しましょう。

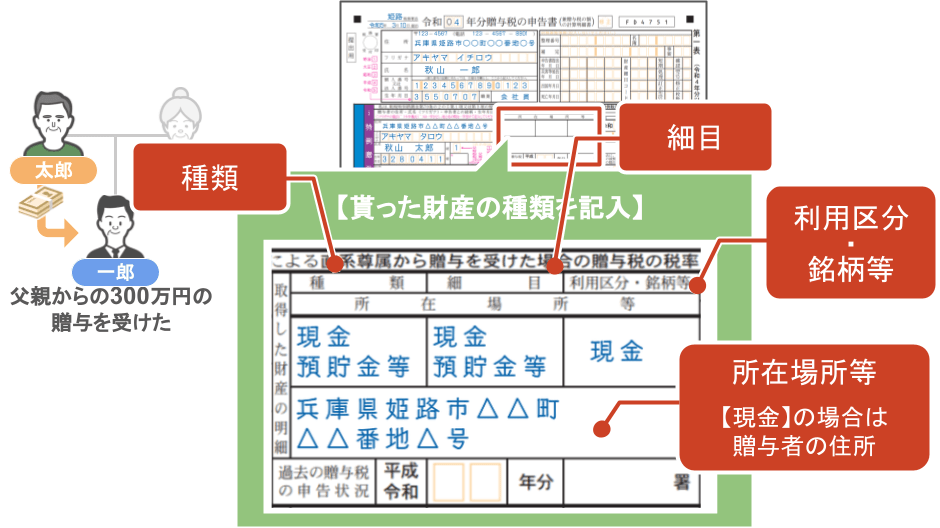

【貰った財産の種類を記入】

次は【どんな財産を貰ったのか】を記入します。

今回は現金300万円を貰ったので、

●『種類』に【現金預貯金等】と書いて、

● その横の『細目』にも【現金預貯金等】と書き、

●『利用区分・銘柄』の欄に【現金】と記入します。

● 『所在場所等』の欄に書く住所ついては、以下を参考にして下さい。

【現金】を貰った場合:贈与者の住所

【預貯金】を貰った場合:贈与者が預貯金をしていた金融機関名と所在地

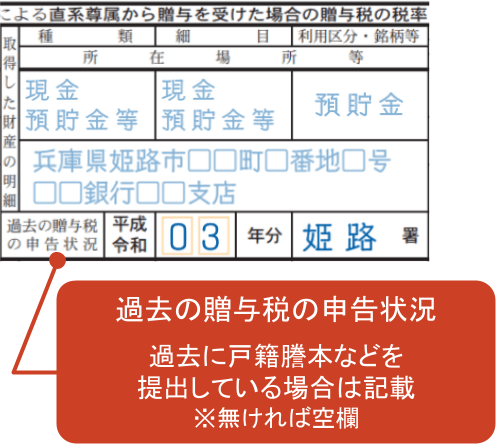

もし過去にも父親から贈与を受けていて、

● その時に贈与税の申告書と一緒に、父親である太郎さんと一郎さんの関係性が分かる戸籍謄本(抄本)などの書類を提出していましたら、

●【過去の贈与税の申告状況】の欄に、贈与を受けた年の年度と、贈与税の申告書を提出した税務署の名前を記入します。

(※過去に贈与を受けていなければ空欄でOKです。)

次は

● 『財産を貰った日』を記入し、その下にいくら貰ったのかを書きます。

これでお父さんからの贈与については記入完了です。

次は、

● 先ほどと同じように【お母さんから300万円を貰ったこと】を書き、

●『特例贈与財産の価額の合計額(課税価格)』の欄に、お父さんから貰ったお金と、お母さんから貰ったお金の合計を記入します。

ⅳ贈与額の合計と贈与税額の計算をしよう

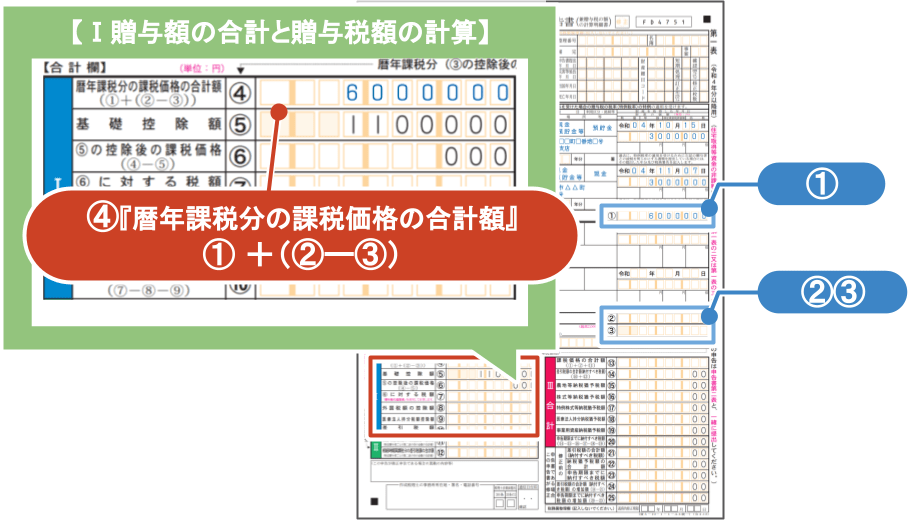

【Ⅰ欄の記載方法】

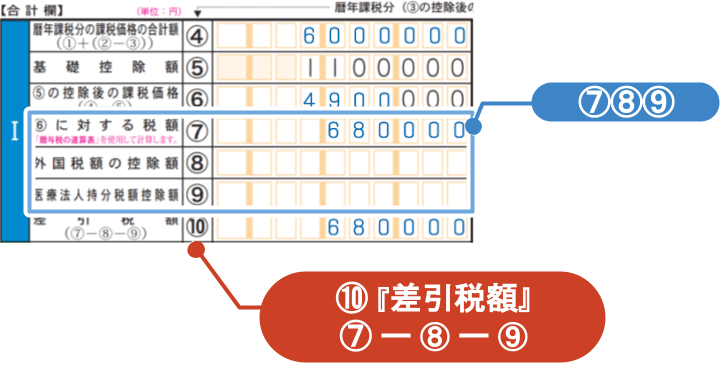

次は、申告書左下の『Ⅰの欄』を埋めていきます。

● ④『暦年課税分の課税価格の合計額』の欄に、

①の欄の数字+(②の欄の数字-③の欄の数字)の計算結果を記入します。

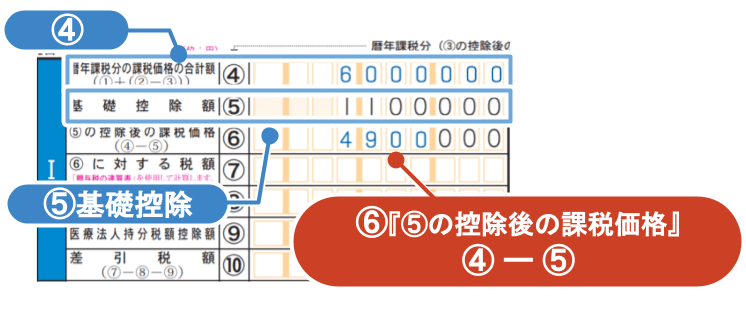

● ⑥『⑤の控除後の課税価格』の欄には、

④の数字-基礎控除110万円の計算結果を記入します。

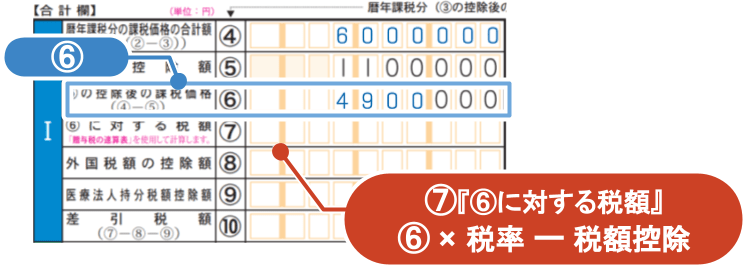

● ⑦『⑥に対する税額』の欄には、贈与税の税額を記入します。

贈与税額が幾らになるかは、(⑥で計算した課税対象額×税率)-税額控除で計算します。

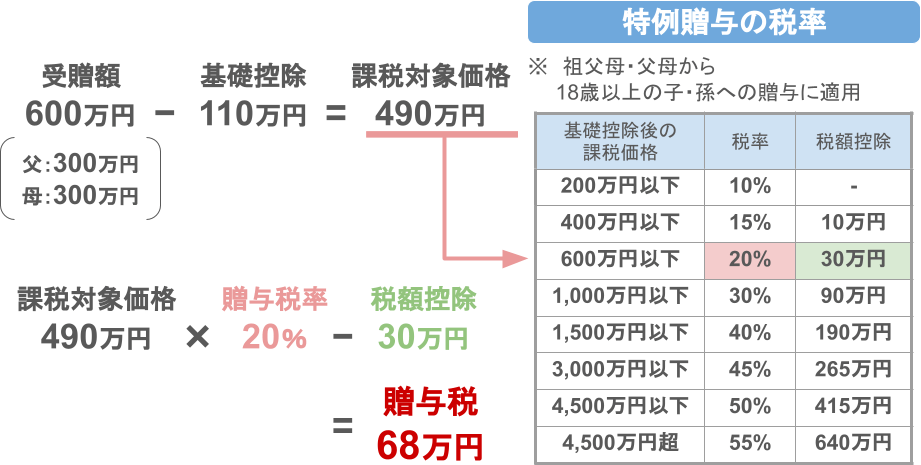

今回は、

● お父さんお母さんから貰ったお金の合計が600万円で

● 基礎控除110万円を引いた課税対象価額が490万円ですので、

特例贈与の税率表を見ると、

● 贈与税率は20%、税額控除30万円となっていますよね。

つまり計算の結果、一郎さんが支払う贈与税額は68万円ということになります。

ですので⑦の欄には680,000円と記入しましょう。

● ⑩『差引税額』の欄には、

⑦の欄の数字から⑧と⑨の欄の数字を引いた税額を記入します。

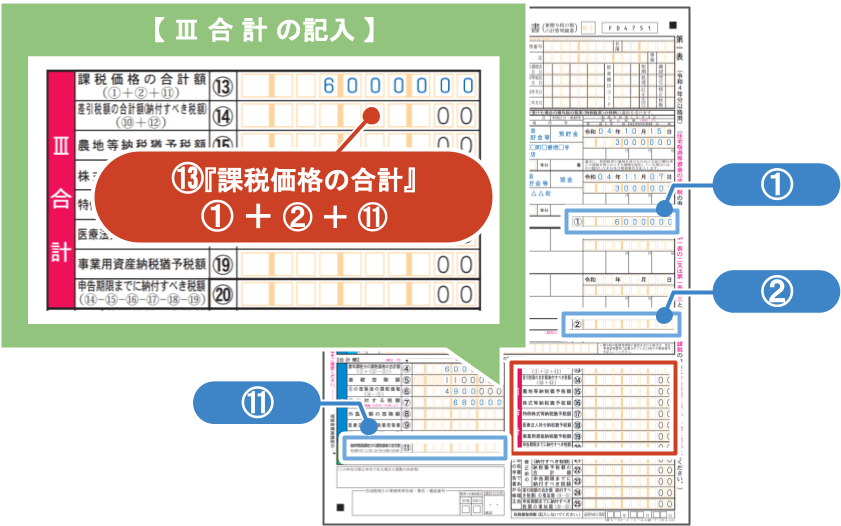

ここまで記入できれば、次は右横の『Ⅲ合計』の欄の記入に移ります。

【Ⅲ合計欄の記載方法】

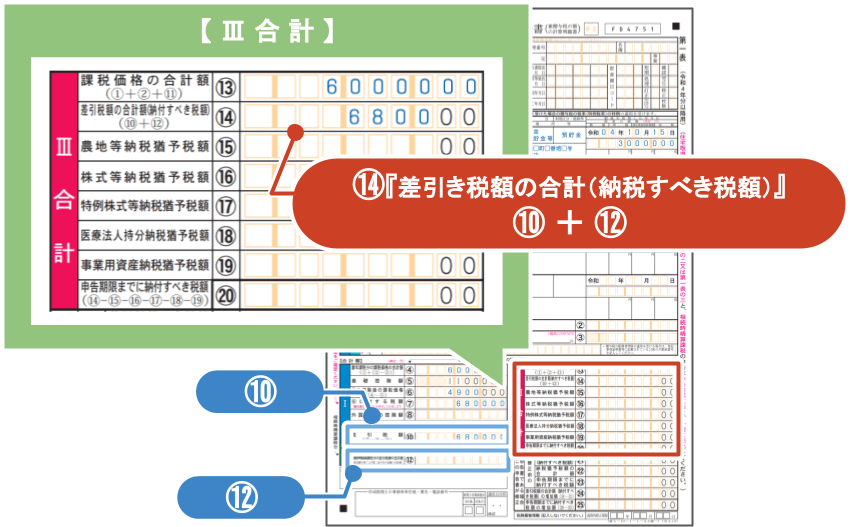

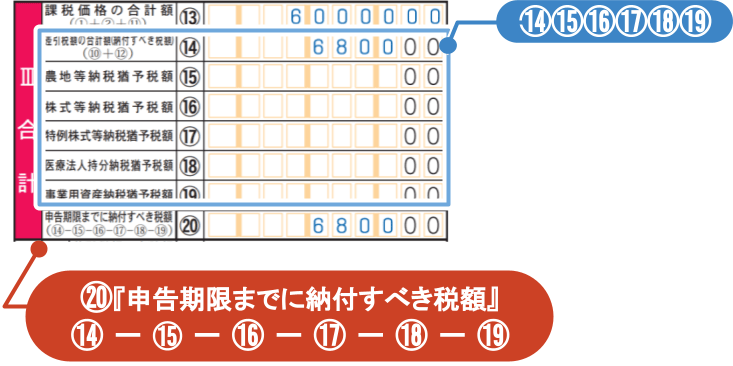

● ⑬『課税価格の合計額』の欄には、①と②と⑪の欄の合計を記入します。

● ⑭『差引き税額の合計(納税すべき税額)』の欄には、⑩と⑫の欄の合計を記入します。

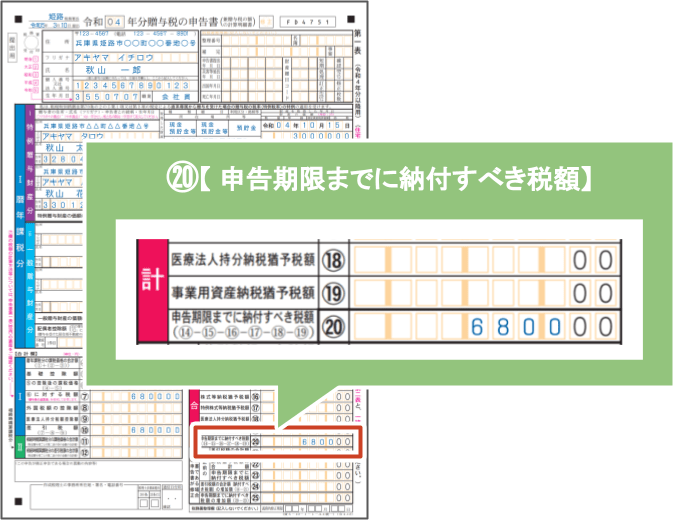

ではいよいよ最後に、

● ⑳『申告期限までに納付すべき税額』の欄を記入しましょう。

ここは、⑭の欄の数字から、⑮⑯⑰⑱⑲の欄の数字を引いた金額を記入します。

さて、今回の例題ですと、最終的に一郎さんが支払う贈与税額は680,000円になりました。

これで申告書は完成です!

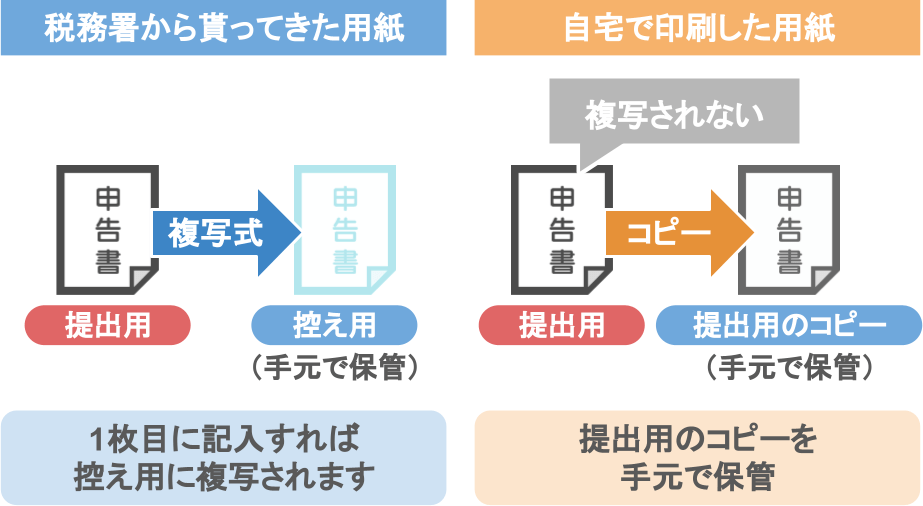

申告書の控えに関しては、

税務署から貰ってきた申告書の場合:

最初から複写式になっていますので、一枚目に記入すれば控えの用紙にも複写されます。

国税庁HPからダウンロードして印刷した場合:

控えの用紙に複写はされませんので、提出用の申告書をコピーして手元に保管しておいて下さい。

控えの書類にも受付印を押して欲しいという場合には、

● 税務署から貰ってきた用紙でしたら、複写された控えを提出、

● 自宅で印刷した用紙の場合でしたら、提出用の申告書のコピーを提出しましょう。

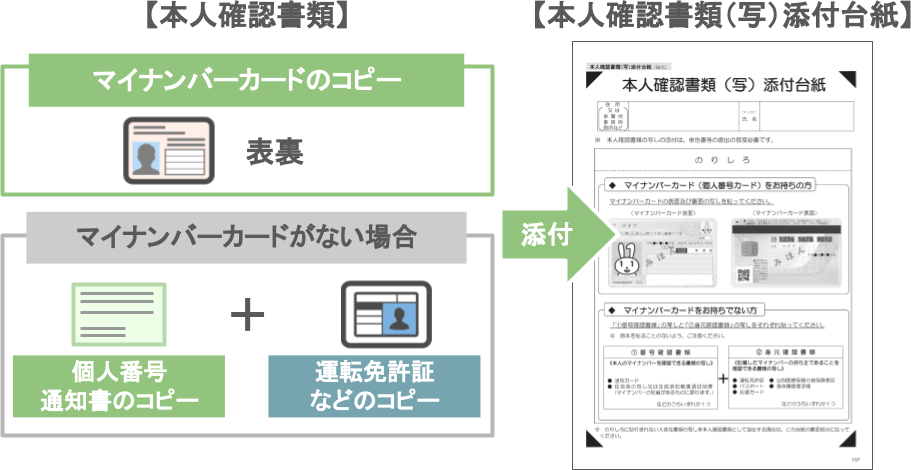

【その他の提出書類】

その他の提出書類としては、『本人確認書類』として、

● 贈与を受けた方のマイナンバーカードの表裏のコピーか、それがなければ、

● 贈与を受けた方の個人番号通知書のコピーと、運転免許証のコピーなどを、

【本人確認書類(写)添付台紙】に貼り、申告書と一緒に提出をする必要があります。

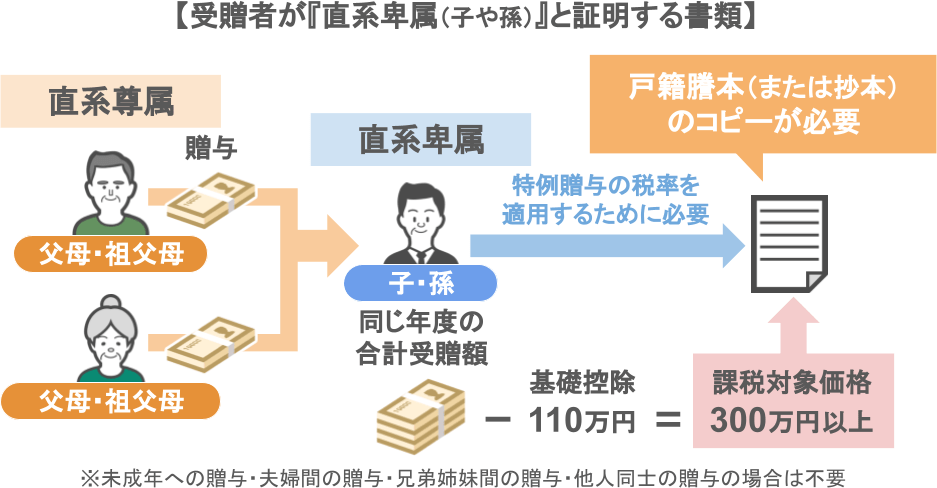

また、同じ年に父母や祖父母から受けた贈与の合計金額が、贈与税の基礎控除額である110万円を差引いても300万円を超えるようでしたら、

● 贈与を受けた人の戸籍謄本や抄本などを提出して、

● 贈与を受けた人が贈与をした人の『直系卑属(子供や孫)』であると証明する必要がありますので、

これらの書類の提出も忘れないようにしておいて下さい。

ちなみに、この戸籍謄本や抄本については、原本でなくコピーの提出で問題ありませんし、

既に過去の申告時において提出をしている場合には、当年における提出は必要ありません。

ⅴ申告書の提出をしよう

【贈与税申告書の提出方法と納税方法】

さて、贈与税の申告書が完成し、添付書類の用意も出来ましたら、申告書の提出と納税を行いましょう。

これらのタイミングは、贈与を受けた年の翌年2月1日~3月15日までの期間中に行ってください。

申告書の提出と納税場所に関しては、

『贈与を受けた人』の住所を管轄する税務署に対して、申告書と各種必要書類を提出し、納税を行って下さい(※納税は金融機関でも可能)。

手書きの申告書の提出方法については、

● 直接税務署に持ち込んでも、

● 郵送で送っても、

どちらでも構いませんが、以下の点に注意をして下さい。

直接税務署に持ち込む場合:提出の際に納付書を貰うようにしてください。

郵送で税務署に提出する場合:納付書がほしい旨を記載したメモと、切手を貼った返信用封筒を同封してから、申告書を郵送するようにしてください。

ⅵ納付書の記載をしよう

納付書が手に入りましたら、

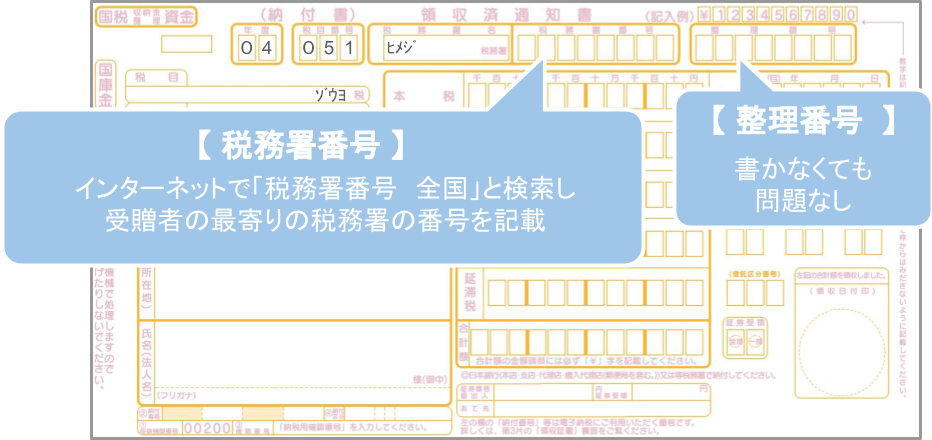

● まず左上の欄に『年度』を書きましょう。

記入は全て黒のボールペンで書いてください。

注意点として、ここには税金を納める年度ではなく、『贈与を受けた年度』を書きます。

令和4年に贈与を受けた分の納税でしたら、【04】となりますね。

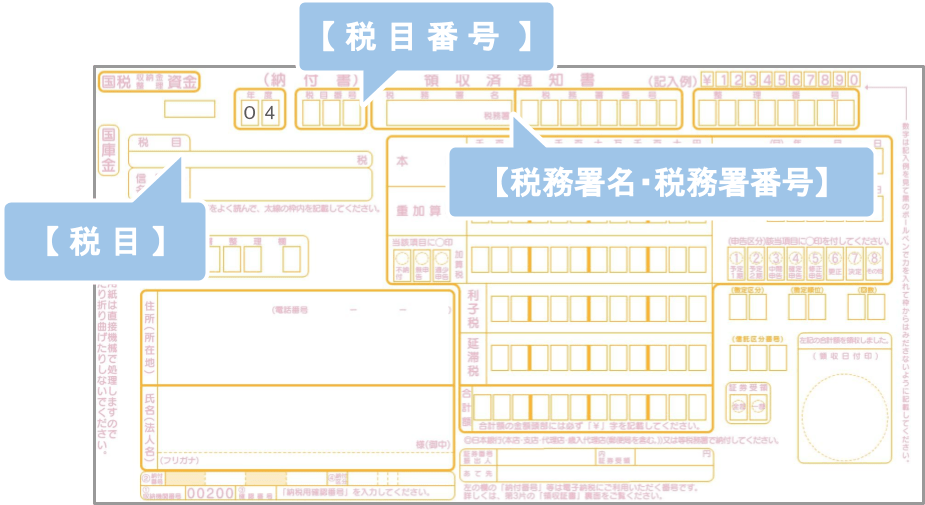

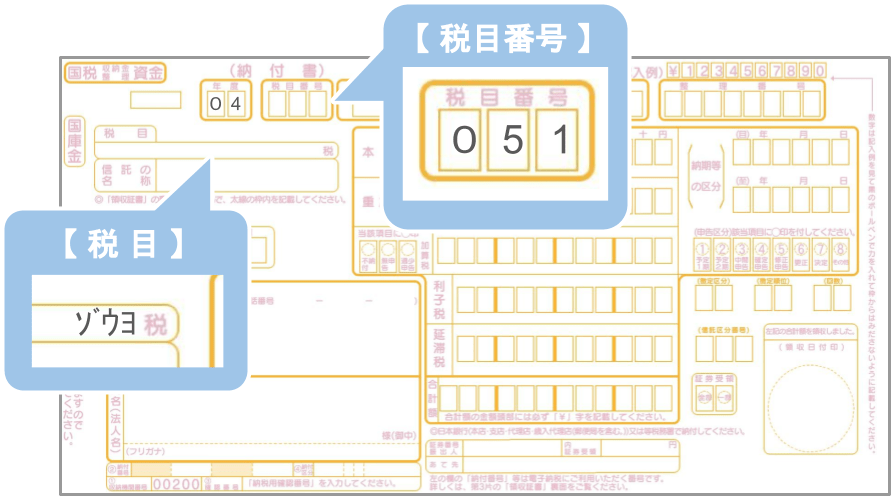

● 『税目』と『税目番号』『税務署名』と『税務署番号』ですが、

これは税務署の窓口で納付書を貰うときに、

「どこの税務署の何の納付書ですか?」と聞かれますので、

「◯◯税務署の贈与税の納付書です」と答えれば、印字したものを貰えます。

この贈与税の納付書に関しても、『贈与を受けた人』の住所地を管轄する税務署を記載する必要がありますので、その点は間違わない様にしておいて下さい。

●『税目番号』が記入されていない場合は、【051】と書きましょう。

●『税目』の欄にも【ゾウヨ】と書いておきます。

●『税務署番号』に関しては、

インターネットで「税務署番号 全国」と検索して頂き、贈与を受けた方の最寄りの税務署の番号を記載して下さい。

●『整理番号』は別に書かなくても問題ありません。

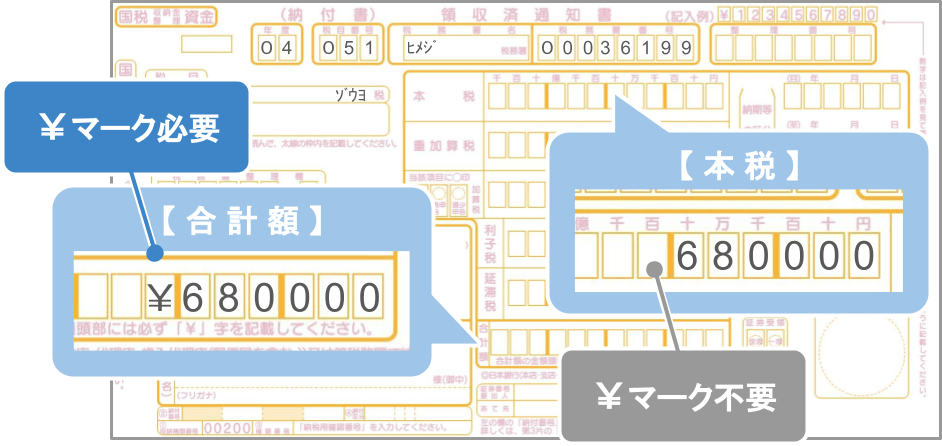

【贈与税の税額を記入】

では次は、贈与税の税額を記入します。これは申告書を作成したときに計算した税額ですね。

上の画像の赤枠部分、『申告期限までに納付すべき税額』の欄に書いた金額と同じ額を、納付書の『本税』と『合計額』の欄に記入します。

● 『合計額』の欄には、数字の頭に¥マークを書いて下さい。

● 『本税』の方は¥マークは要りません。

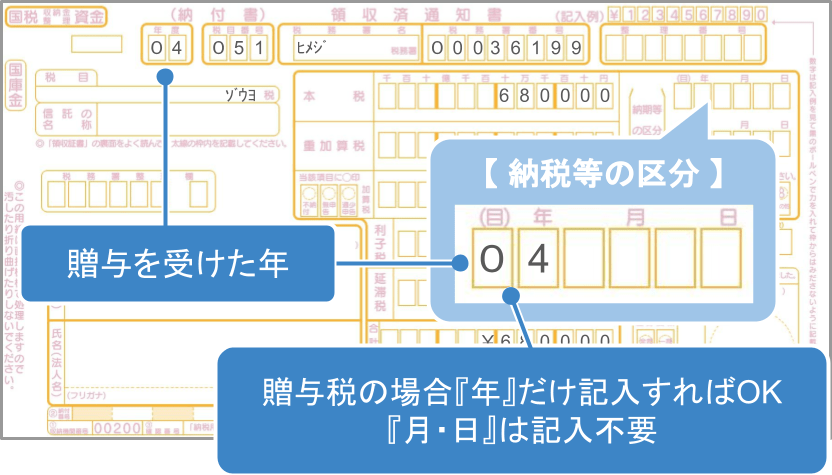

【納税等の区分を記入】

● 『納税等の区分』の欄については、贈与税の場合は『年』だけ書いていればOKです。

月と日は書く必要はありません。

ここに書く年も、一番最初に書いた『贈与を受けた年』を書きます。

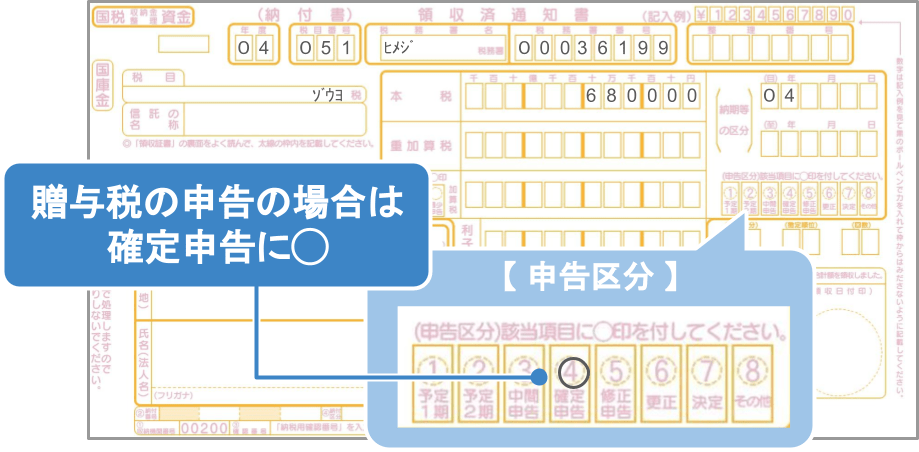

【申告区分を記入】

● 『申告区分』は、贈与税の申告を行う場合は➃の〝確定申告〟に丸をつけます。

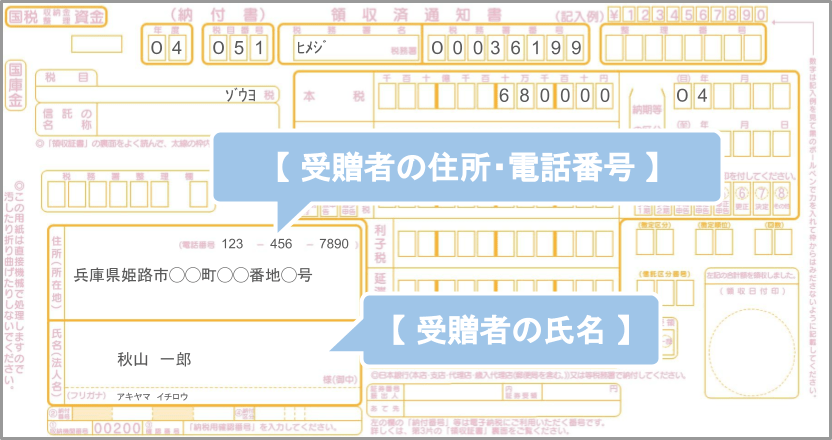

【贈与を受けた人の基本情報を記入】

ではいよいよ最後、贈与を受けた人の

● 『住所・電話番号』と『氏名』を書くことで、納付書の記入は全て完了です。

後は納付書とお金を用意して、最寄りの郵便局や銀行などの金融機関、若しくは贈与を受けた方の住所を管轄する税務署で、3月15日までに納付をして下さい。

どうだったでしょうか?

皆さんが考えていたよりも、贈与契約書の作成も、贈与税の申告書の作成も、案外簡単だったと思います。

ですので冒頭でもお話した様に、贈与税の申告書や贈与契約書の作成については、余分な出費を抑える為にも、是非ご自身でチャレンジされることをオススメします。