【国税OBが語る】贈与契約書がなければ過去の贈与は全て無効になるのか?

以前、この二つの記事で、

税務調査官は各家庭における過去の贈与を徹底的に追跡することで、『その家庭にはきちんと贈与の実態があったのか』を調査する、というお話をしました。

するとその記事を見た視聴者の方たちから、『贈与契約書』に関して沢山の質問をいただきました。

「贈与契約書がなかったら過去の贈与は税務調査で否認されるんですか」

「110万円以下の贈与をする際にも、絶対に贈与契約書を作らないとダメなんでしょうか」

「過去の贈与の際に、贈与契約書を作っていませんでした。今から作った方がいいですか」

こういった質問が多数寄せられたんですね。

ですので 今回の記事では、『贈与契約書の重要性』にスポットを当てまして、

1⃣ 贈与を行った際に贈与契約書がなければ将来の税務調査で問題になるのか

2⃣ 過去に行った贈与が名義預金と指摘されないように気をつける5つのポイントについて

3⃣ 実は贈与契約書の作成は、対税務署よりも対身内を想定した際に効果を発揮します

と、言ったお話をしていきます。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①贈与を行った際に贈与契約書が無ければ、将来の税務調査で問題になるのか?

まず、「贈与を行った際に、贈与契約書がなければ、将来の税務調査で問題になるのか」についてですが、

先に結論から申しますと、

● 対税務署に関しては、

● 贈与契約書はあったほうがマシ程度のもので

● 贈与契約書がないからと言って過去の贈与を全て否認される事はありません。

贈与契約書の有無というのは、皆さんが思ってるほど税務調査官にとっては大きな問題ではないのです。

どういうことか具体的に説明していきましょう。

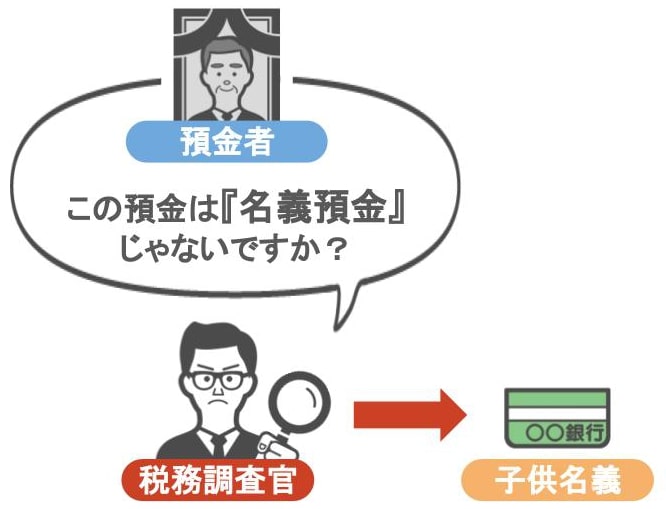

まず相続税の調査の際に、『名義預金』と疑わしい子供名義の預金を見つけたとします。

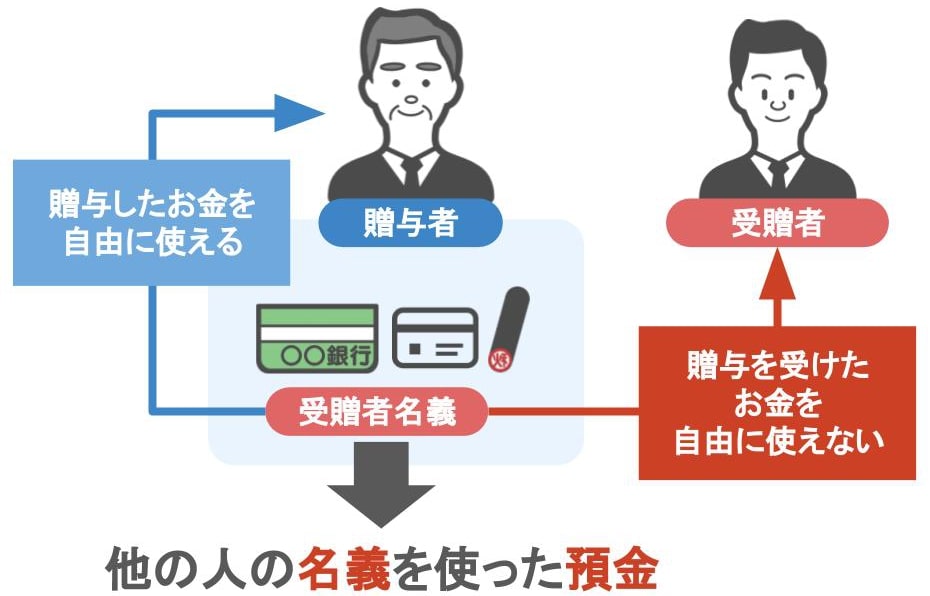

この名義預金というのは、

●『預金口座の名義人』と『実際に預金をしている人』が異なる預金で、

●『贈与した人』が贈与を受けた人の預金通帳やカード・印鑑を管理していて、

●『贈与を受けた人』が自由にお金を使えないのに、贈与した人はあげたはずのお金を自由に使える状態の預金のことを、

他の人の名義を使った預金、つまり『名義預金』と言います。

そして、『名義預金』と疑わしい子供名義の預金を調査で見つけた場合、税務調査官は「この預金は子供の名義を使った名義預金じゃないですか」と指摘するわけです。

するとここで、相続人の方が「これを見てください」と意気揚々と取り出される物があります。

それが何かと言うと『贈与契約書』なんですね。

「これを見てください。このように、ちゃんと贈与契約書を作っています」

と相続人の方は言われるのです。

ですが、この時多くの調査官が心の中で「その贈与契約書がどうしたの?」と思っています。

先ほども言いましたように、税務調査官にとっては『贈与契約書の有無』というのは全く問題ではありません。

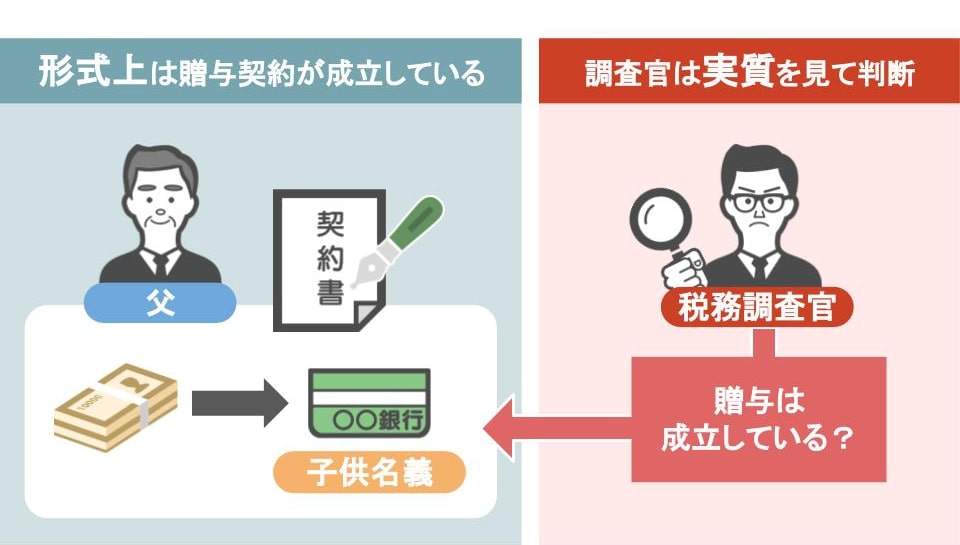

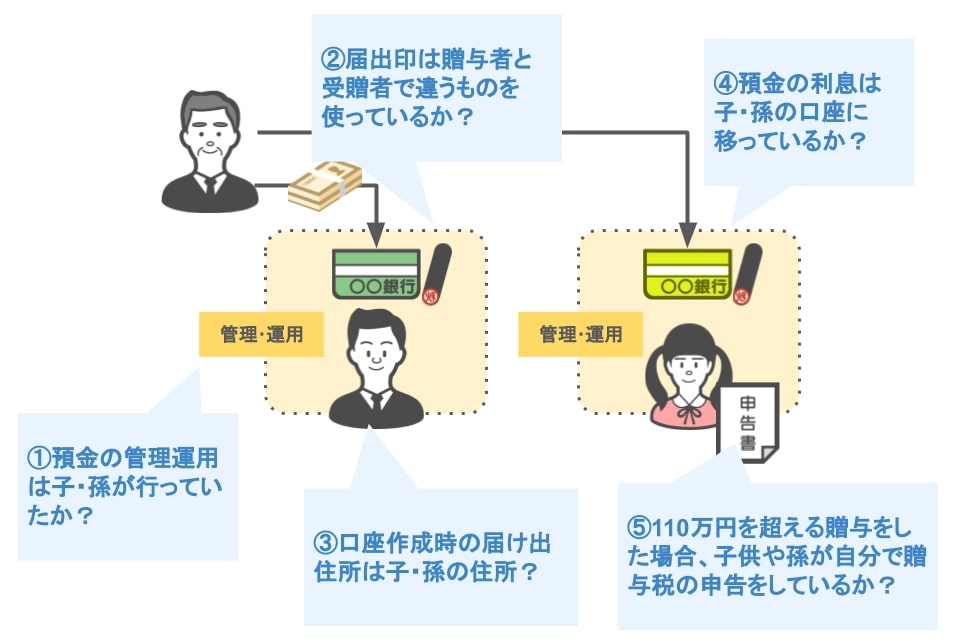

それは何故かというと、税務の世界では『実質課税の原則』という基本理念があるからなんです。

「名義預金か否か」をこの基本理念に当てはめて考えると、

● どんなにきちんと贈与契約書を作り、『 形式上は贈与契約が成立している』ようになっていたとしても、

● 税務調査官は『形式(贈与契約書の有無)』よりも『きちんと贈与が成立していたかどうか』の実態を見て判断をするんです。

ですから、皆さんが贈与に関して税務署への不安があるのでしたら、

● 気にするべきところは『贈与契約書の有無』ではなく、

● 『贈与の実態がきちんと伴っているか』がポイントです。

②過去に行った贈与が名義預金と指摘されない様に気を付ける5つのポイント

では、家族間のお金の贈与における『実態』とは一体何でしょうか。

それは以前、この記事でお話しした『名義預金と疑われないための5つのポイント』これこそが家族間のお金の贈与における実態なんです。

では改めてこの5つのポイントのおさらいをしていきましょう。

● 『過去に行った贈与』を税務調査官から『名義預金』と指摘されないようにするためには、

● 次の5つのポイントに気を付ける必要があります。

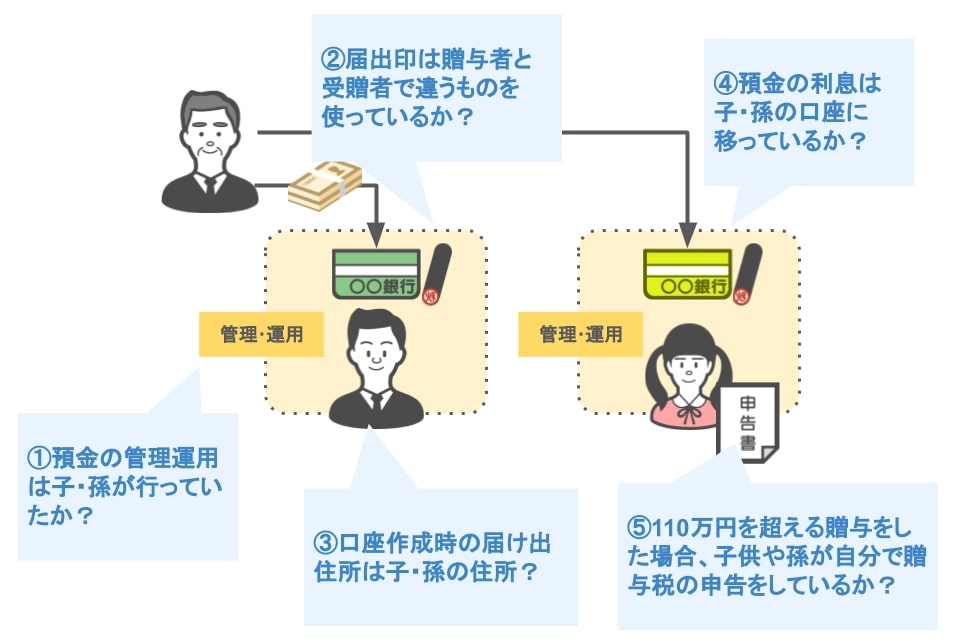

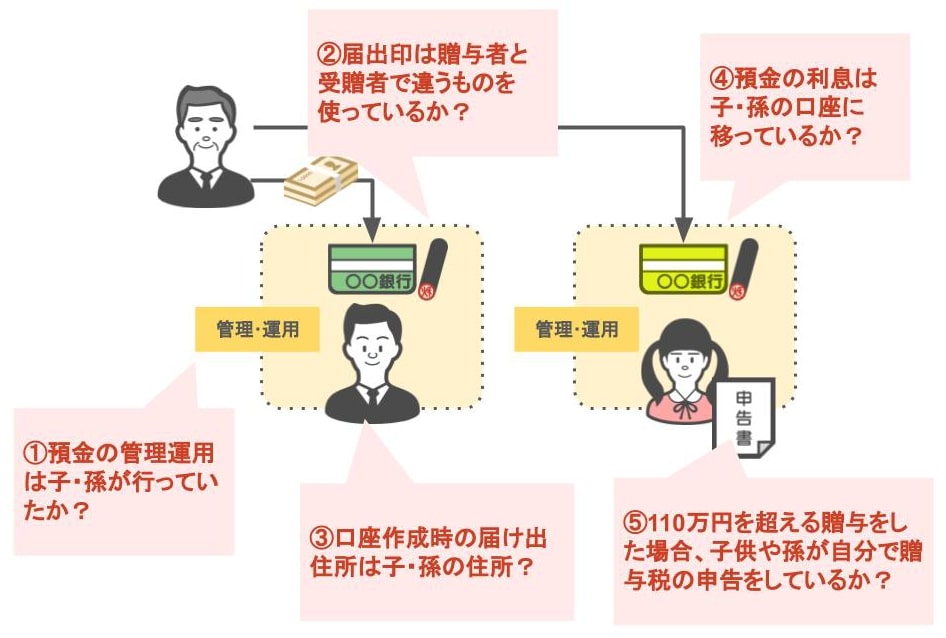

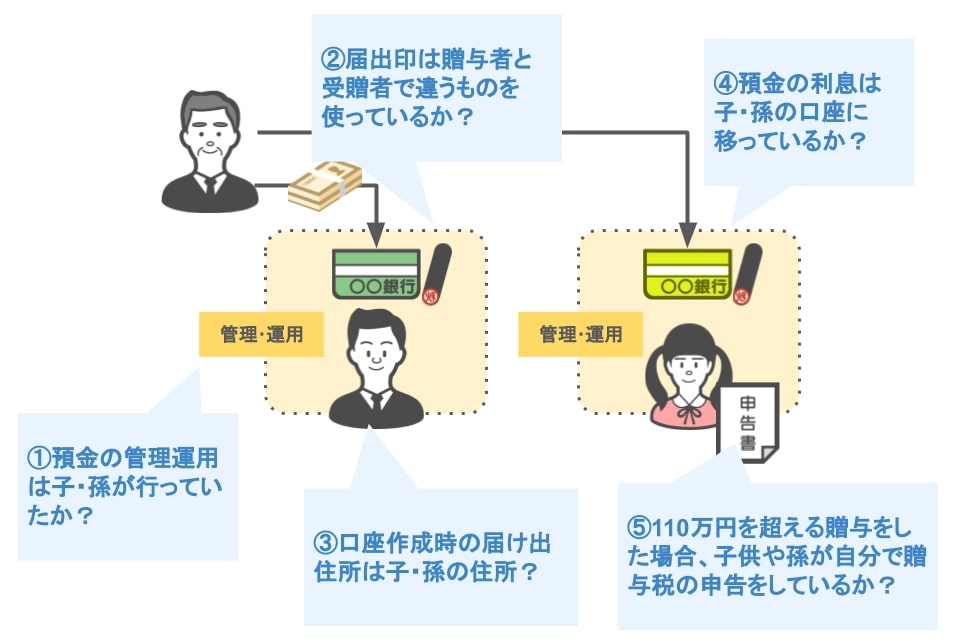

【ポイント➀:預金の管理運用は子や孫がしていたか】

● 『通帳・カード・印鑑』の管理や運用を、子・孫が自分できちんと行っているか

改めて一度確認しておいてください。

【ポイント➁:届出印は贈与者と子や孫で違うものを使っているか】

● 子や孫が通帳を作った際の『届出印』は、きちんと子や孫の本人ものを使っているでしょうか。

贈与者の印鑑で通帳を作っていないかを確認しておいてください。

● 贈与者の方が子や孫の印鑑をそれぞれ新しく作成していたとしても、その印鑑があまりに複雑で似通っていると、

● 口座の継続手続きなどで印鑑を取り違えてしまう可能性があります。

税務署はこういったところも見逃しません。

【ポイント➂:口座作成時の届出住所は子や孫の住所になっているか】

● 『嫁いだ娘』や『家を出た次男』などが口座を作ったのなら、

● 届出住所は家を出た先の住所地でないとおかしいですよね。

ですが、それが『実家の住所のままになっている』とか、中には『嫁いだ娘の口座の名義が旧姓のままになっている』というのもありました。

ですので、口座作成時の届出住所もきちんと確認をしておいてください。

【ポイント➃:預金の利息は子や孫の口座に移っているか】

● 定期預金などの利息を『誰が受け取っているのか』というのも名義預金の調査のポイントになります。

『子供や孫名義の預金の利息が、贈与者の普通預金に入金されている』という様な物は名義預金と判断される可能性があります。

【ポイント➄:110万円を超える贈与を行った場合、子や孫が贈与税の申告をしているか】

● 子や孫がきちんと贈与税の申告を行っているかによって、

● 「お金をあげます」「貰います」というお互いに贈与の認識があったのか、などを調べられます。

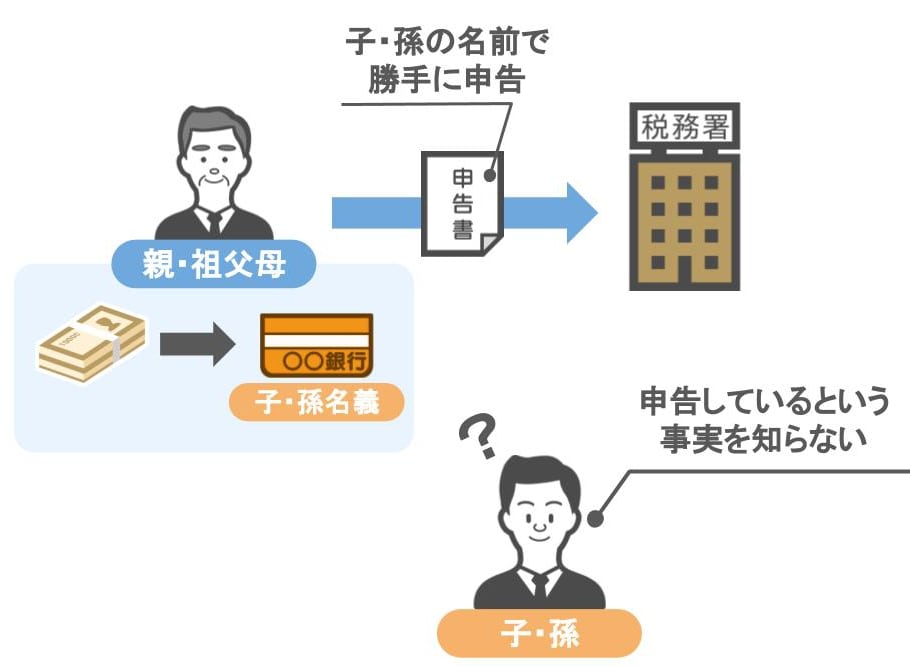

贈与税の申告というものは、原則的にお金をもらった本人が行わなくてはいけませんから、

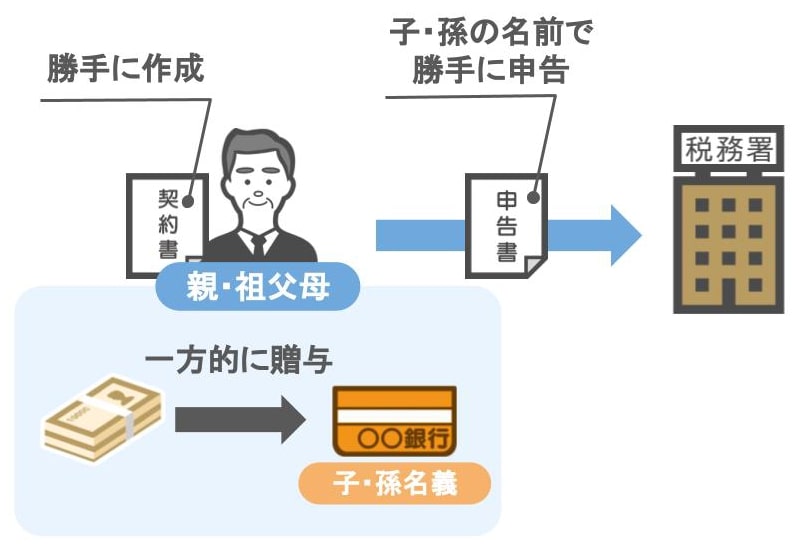

● 贈与した親や祖父母が勝手に子や孫の贈与税の申告をして、

● 当事者である子どもや孫が申告しているという事実さえも知らない場合は、

● 贈与は成立したことにならず、

● 子供名義の口座に入っているお金は『名義預金』と判断されてしまいます。

たまに、

「111万円という、贈与税の基礎控除1万円だけ超えた贈与を行い、贈与契約書を作り、申告書とともに贈与税を1,000円だけ払って、完璧な贈与の証拠を作った」

と思われてる方もいますが・・・

これまでも何度も言ってきましたように、

● 贈与の契約というものはお互いに「お金をあげた」「貰った」という契約のもとで成り立つものですから、

●『親や祖父母だけが一方的に贈与を行い、贈与契約書も作成し、税務署に贈与税の申告と納税をすれば完璧』といったものではありません。

また、例えお互いに贈与契約の意思があったとしても、

● 先ほど説明した1から5の項目に不備がありましたら、

● 贈与契約書を作成し、申告をして税金を納めていても、それも全く意味はありません。

5つのポイントに不備がある預金口座は、税務調査官による調査の結果、

「これは名義預金ですね。亡くなった方の相続財産に加算してください」ということになるんです。

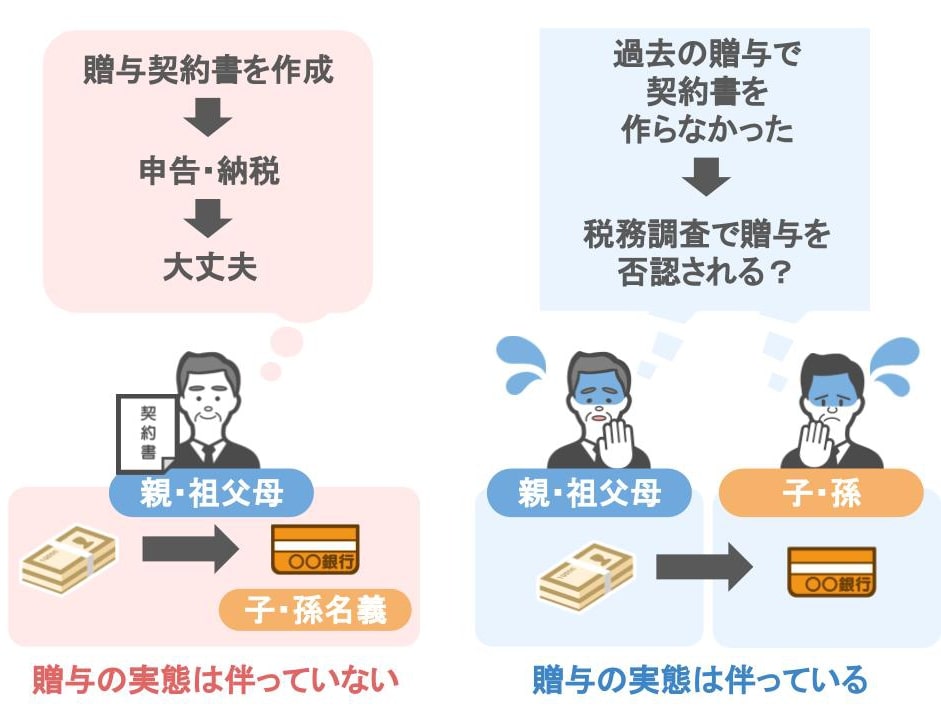

このように、みなさん贈与を実行される際には、

「とにかく贈与の実態は伴っていないけれど、贈与契約書を作って申告・納税をしさえすれば大丈夫」だとか、

「贈与の実態は伴っているけれど、過去の贈与の際に贈与契約書を作っていなかったから、税務調査で否認されるんじゃないか」とか、

とても『贈与契約書の存在』に重きを置かれがちなんですが・・・

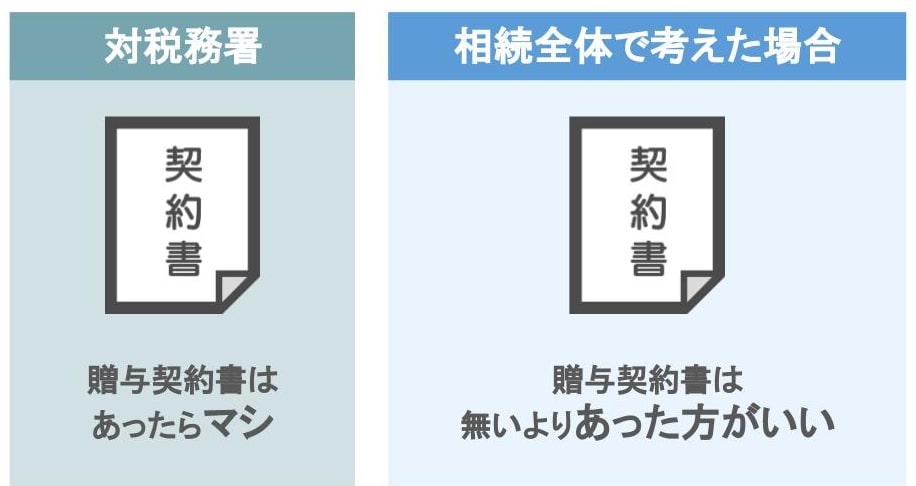

ここまで言ってきましたように、『贈与契約書』というのは

●〝対税務署〟に関してはあったほうがマシ程度のもので、

● 本当に大事なことは、今回説明した『5つのポイントがきちんと整っているかどうか』ということです。

逆に

● この『5つのポイント』さえ整っていれば、

● たとえ『贈与契約書』がなくても、

● 税務調査官は過去の贈与を名義預金だと指摘することはできないんですね。

ですので、この事をきちんと理解していただき、

「ご自身の家庭における贈与の実態は本当に大丈夫なのか」を、今一度確認していただきたいと思います。

「この『贈与の実態』の部分が危ないな・・・」という方は、

以前投稿した『すでに行ってしまっている名義預金を今からリセットする方法』の手順に沿って、ぜひ対処をして頂ければと思います。

③贈与契約書は『対税務署』よりも『対身内』を想定した際に効果を発揮する

さて、ここまでの内容では、「贈与契約書はあくまでもあった方がマシ程度の物」というお話をしてきましたが、

それは〝対税務署〟に関しての話でして、これが〝対身内〟となると話はガラッと変わってきます。

実は贈与契約書を作っておくべき本当の理由は、この〝対身内〟にあるんです。

どういうことか解説していきます。

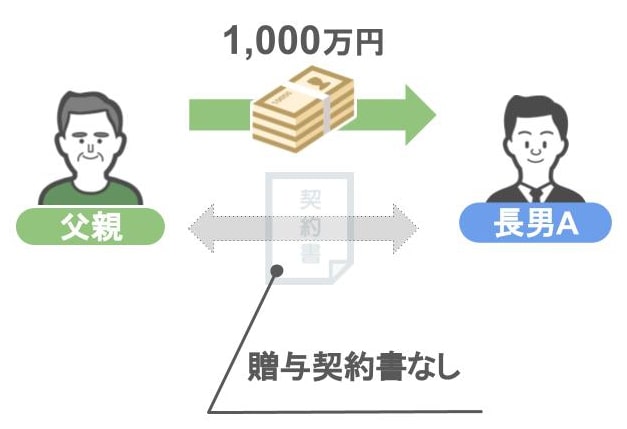

例えば

● 長男のAさんが父親から1,000万円の贈与を受けていたとします。

● このときAさんは父親と贈与契約書を結んでいませんでした。

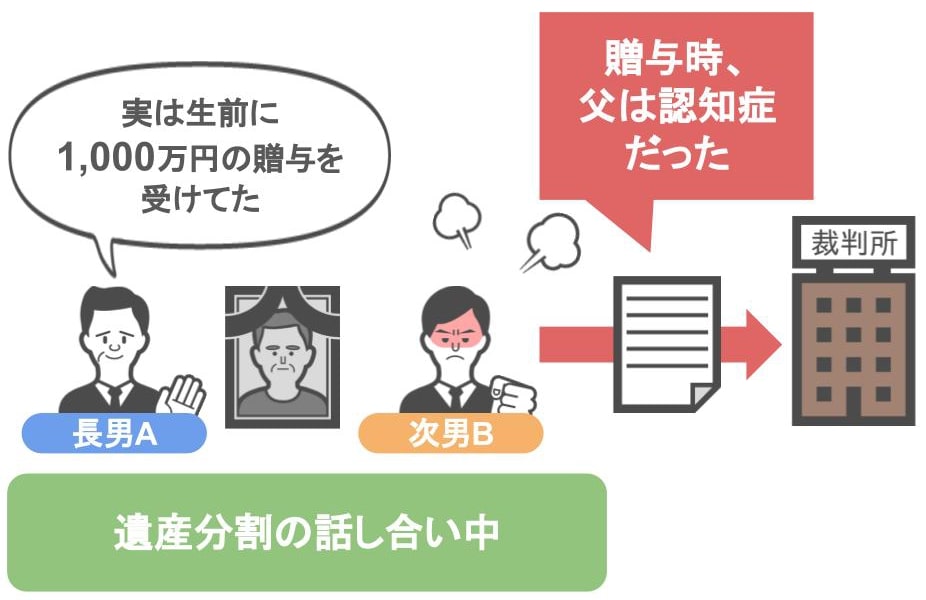

● その数年後父親が亡くなり、兄弟間で遺産分割の話をしている際に、

● 長男のAさんが父親から1,000万円の贈与を受けていたことを次男Bさんが知り、

● Bさんが「そのとき、父親は認知症だった」などと不満を爆発させ裁判所に提訴します。

その次男のBさんの提訴の内容としては

「長男が父親から1,000万円を受け取っているが、当時父親は認知症を患っていたし、判断能力が欠如していた。そのことは家族である自分が一番わかっている。なので父親が長男に行った1,000万円の贈与は無効だ」

という主張だったとします。

実際には、

● 贈与当時の父親はまだ認知症の診断を受けておらず、

● 物忘れなどはあったものの自分の意思能力は残っていた時に、長男であるAさんへの贈与を行っていたのですが、

それを証明する証拠はどこにもありません。

● Bさんの主張自体も明確な証拠がないのですが、

● この場合、Aさん側にも証拠がないため、

Aさんが昔父親から貰った1,000万円の全額を「相続財産に戻すか戻さないか」の話になってくるんですね。

しかしこの際、

● Aさんと父親が過去に結んだ贈与契約書があれば、

● それは証拠の一つとして使うことができますよね。

また、

● 贈与契約書があることで、裁判まで発展することなく、家族内の話し合いで揉め事がおさまるかもしれません。

「過去の贈与を巡る対身内との裁判」というのは、どの家庭においても起こる可能性がありますので、

『確かに贈与を受けた』という証拠になる、『贈与契約書』は確実に作成しておいてください。

まとめ

では今回の記事のまとめです。

今回の記事で見てきたように、『贈与契約書』というのは、

● あくまでも〝対税務署〟に関してはあったほうがマシ程度のもので、

● 贈与契約書がないからと言って過去の贈与を全て否認されるというものではありません。

贈与契約書のあるなしというのは、皆さんが思っているほど税務調査官にとっては大きな問題ではないのです。

ですが、これが〝対身内〟となると話は別です。

● 身内は家族の病状や贈与の実態の有無というものを把握していますし、

● 他の相続人憎さに、事実とは違うことをあることないこと主張し、遺産分割の話し合いをややこしくする恐れもあります。

そんな場合に、

● 贈与当時に『正式な形で交わされた贈与契約書』が存在していれば、

● 他の相続人も自分の主張を押し通すことが難しくなります。

そういったことも踏まえ、「これから贈与を行っていきたい」という方は

● 『きちんとした形の贈与契約書』を作成し、

● 保管しておく事をお勧めします。

繰り返しになりますが、〝対税務署〟に関しては

● 贈与契約書の有無よりも、

● 名義預金と疑われない『5つのポイントがきちんと守られているかどうか』の方が何倍も重要です。

ですので、この『5つのポイント』に不安がある方は、『すでに行ってしまっている名義預金を今からリセットする方法』に沿って対処をしていただければと思います。

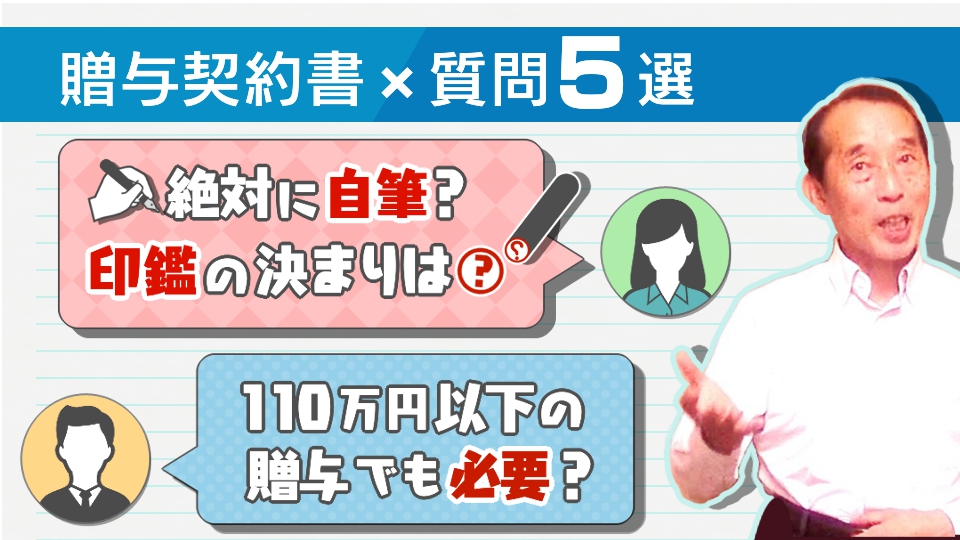

また、贈与契約書に関しては視聴者の皆さんから色々と質問を頂いておりますので、次回の記事では

● 110万円以下の贈与をする際にも贈与契約書は必要なのか

● 過去の贈与の際に贈与契約書を作っていなかった場合、今から作っても良いのか

● 贈与契約書に押印する印鑑には決まりがあるのか

● 贈与契約書は絶対に本人が自筆で書かないといけないのか

こういった贈与契約書に関する質問に一つずつ回答していますので、ぜひご覧頂ければと思います。