【小規模宅地等の特例】自宅の土地を8割引きで相続出来るお得な制度!利用条件と知っておくべき注意点を解説

相続税の節税対策となる特例の中には、亡くなった方の財産にかかる税金を大きく減らすものがいくつかあります。

その中の一つが、亡くなった方の配偶者なら、最低でも1億6千万円の財産を非課税で相続できる、『配偶者の税額軽減』で、この制度のメリットや利用上の注意点については、過去の記事で詳しく解説していますので、是非一度ご覧になってみてください。

そしてさらにもう一つ、相続税の税額を大きく減らすことができる特例があります。

それは何かというと、この記事のタイトルにもある、『小規模宅地等の特例』という制度です。

この制度は、

● 亡くなった方が実際に住んでいた土地であれば、

● 一定の要件を満たす相続人が相続した場合、

● その土地の330㎡までを80%引きの価格で相続できる、というものなのです。

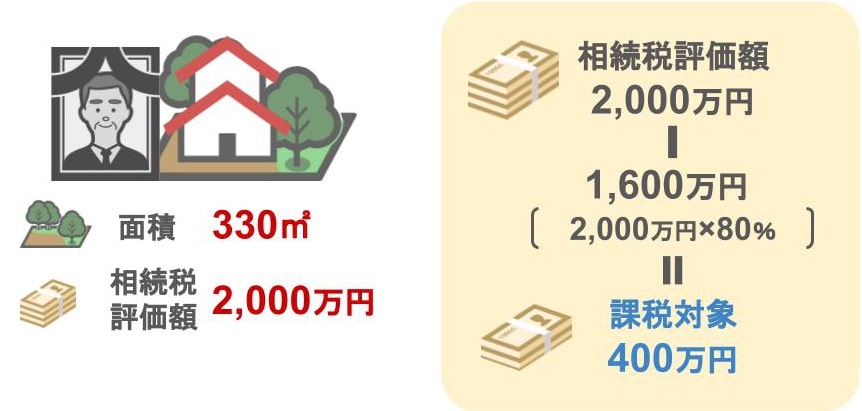

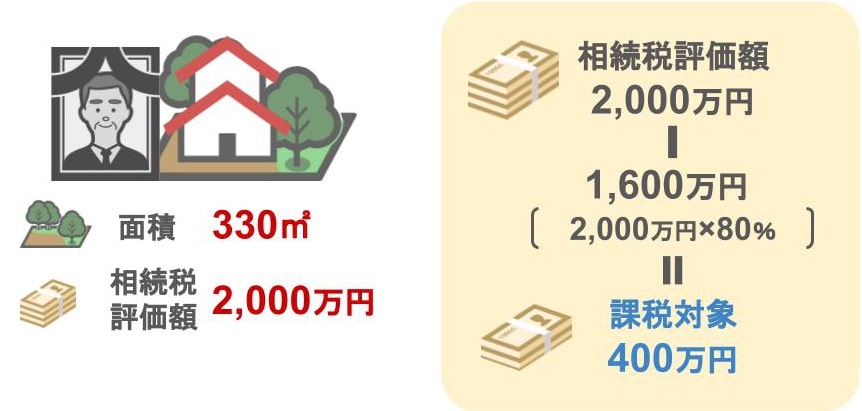

仮に、

● 亡くなった方の土地の相続税評価額が2,000万円なら、

● 小規模宅地等の特例を使うことにより、

● その土地を80%引きの400万円という評価額で相続をすることが出来るのです。

ここで「土地の相続税評価額って何?」という方は前回の記事でわかりやすく解説をしております。

さてこの『小規模宅地等の特例を使えば』、本来2,000万円の評価の土地が、1,600万円減額されて、400万円の評価額で相続できるわけですから、節税効果がかなり大きいですよね。

「それじゃあ絶対に使わなければ損だ」と思われた方も多いでしょう。

ですが、ちょっと待って下さい。

この特例は「亡くなった方の土地を相続する人なら誰でも使える」というものではなく、利用するためにはいくつかの『条件』があるのです。

ですので今回の記事では、相続においてとても大きな節税効果が見込める、【小規模宅地等の特例の基礎編】ということで、

➀小規模宅地等の特例の概要

➁お得な特例が使える人の条件について詳しく説明した上で、

➂特例を利用する際に気をつけておくべきポイント

についてお話していきたいと思います。

是非この記事で、自分は小規模宅地等の特例を使えるのか、というところを判断してみてください。

目次

①小規模宅地等の特例の概要

『小規模宅地等の特例』には下の図に書いてあるように『特定居住用』『特定事業用』『貸付事業用』という三つの種類があります。

この記事を見ていただいてるほとんどの人に関係があるのは、このうちの『特定居住用』の小規模宅地等の特例でして、「小規模宅地等の特例といえばこれのこと」という風に思っていただいて構いません。

ですので今回の記事の中でも、この『特定居住用の小規模宅地等の特例』の事を『小規模宅地等の特例』と呼んで解説していきますね。

冒頭でも言いましたが、この『小規模宅地等の特例』というのは、

● 亡くなった方が実際に住んでいた土地であれば、

● 一定の要件を満たす相続人が相続をした場合、

● その土地の330㎡までを80%引きの価格で相続ができるという制度です。

仮に、

● 亡くなった方の土地の相続税評価額が2,000万円なら、

● 小規模宅地等の特例を使うことにより、

● 400万円という評価額で相続をすることが出来るのです。

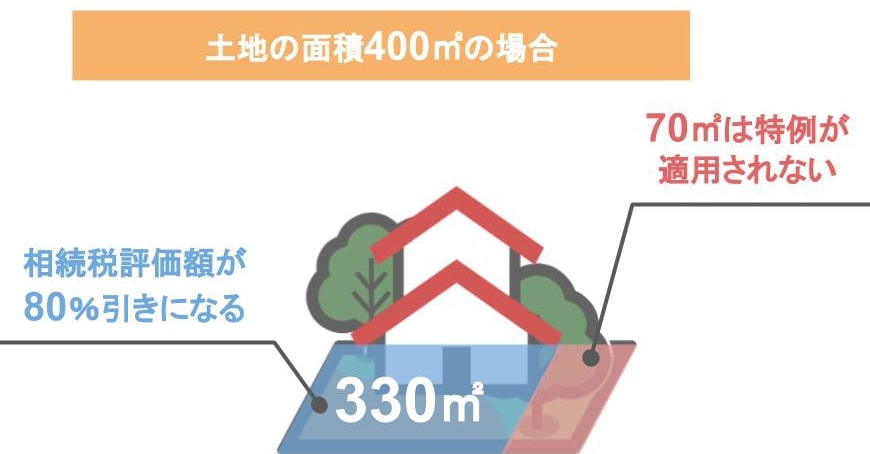

ではもし、

● 土地の面積が400㎡で、

● 相続税評価額が3,000万円の土地の場合でしたらどうなるでしょうか。

「小規模宅地等の特例が使えるのは330㎡までだから、400㎡の土地には使えないんじゃないの?」

と思われる方もいらっしゃいますが、そうではありません。

この場合は、

● 土地400㎡のうち、330㎡分は相続税評価額が80%引きとなり、

● 残りの70㎡分は特例が適用されない。ということになるのです。

この場合の計算法なのですが、まず、

● 相続税評価額3,000万円を面積400㎡で割り

● 更に330㎡をかけて、

● 次は80%をかけます。

すると1,980万円になりますよね。

これが相続税評価額から引くことができる金額ですから、

● 元の相続税評価額3,000万円から、1,980万円を引きますと、

この土地を特例を使って相続した場合の相続税評価額は1,020万円となります。

このように『小規模宅地等の特例』を使えば、土地の相続税評価額を大きく減らすことが可能なのです。

そしてそれは同時に、相続税の大幅な節税にもつながります。

ややこしい計算は省きますが、このケースの場合でしたら、この家族が支払う全体の相続税額は、最低でも198万円減らすことが出来るのです。

ですから、皆さん「何とかしてこの特例を使おう!」思われるのですが、この特例を使う『相続人』は、次のような一定の要件を満たしている必要があるのです。

②特例が使える人の条件

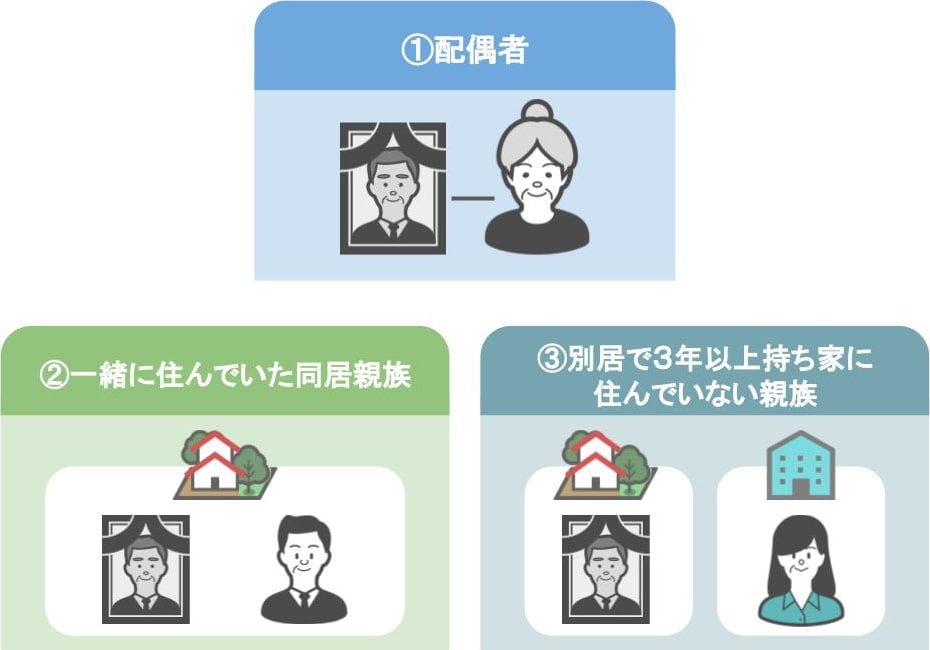

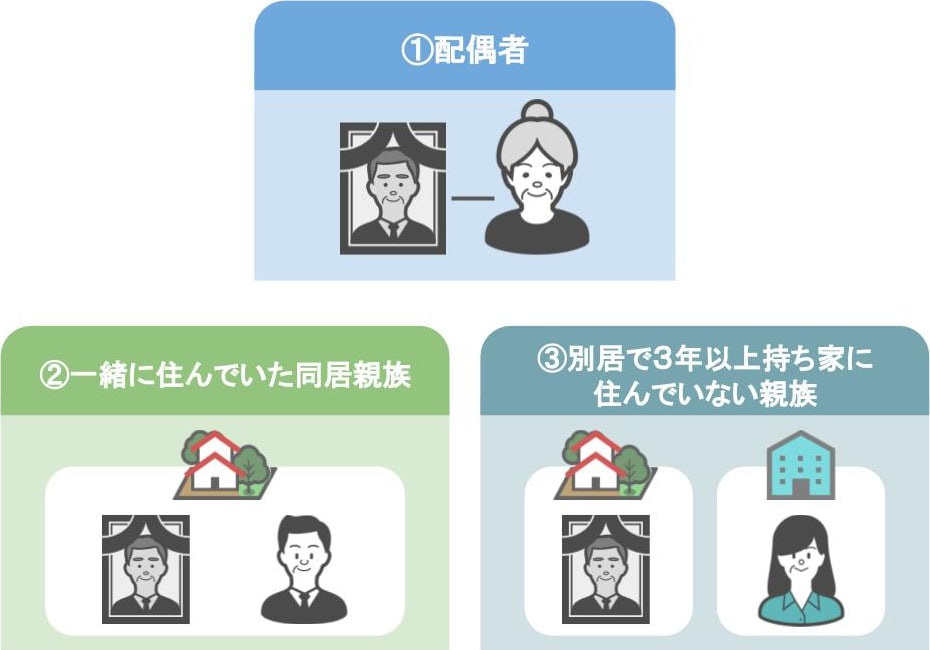

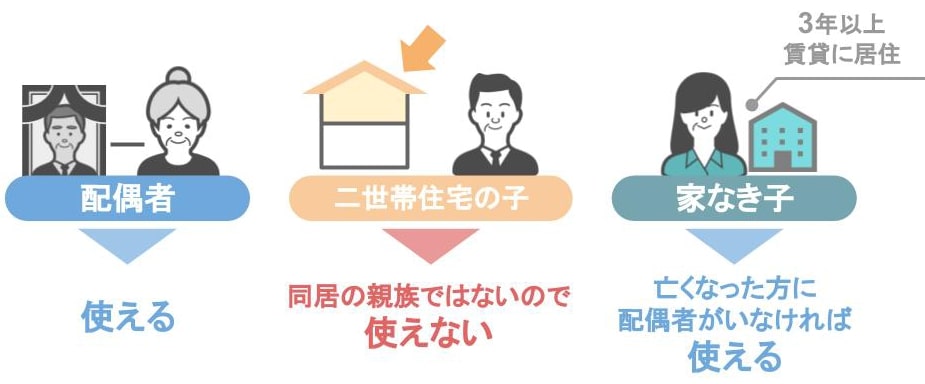

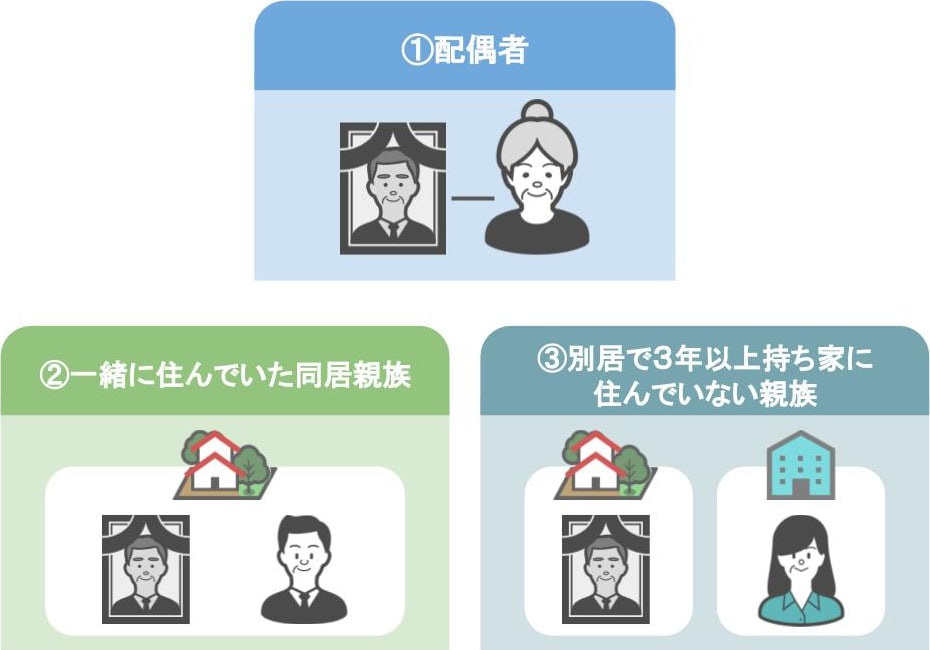

では「一定の要件を満たす相続人とは、誰のことを指すのか」というと、この図の3人が該当します。

『小規模宅地等の特例』を使うことができる一人目の相続人は、『①亡くなった方の配偶者』です。

ⅰ 配偶者が土地を相続する場合

● 亡くなった方と同居・別居をしていたかは関係なく、

● 小規模宅地等の特例を利用することが出来ます。

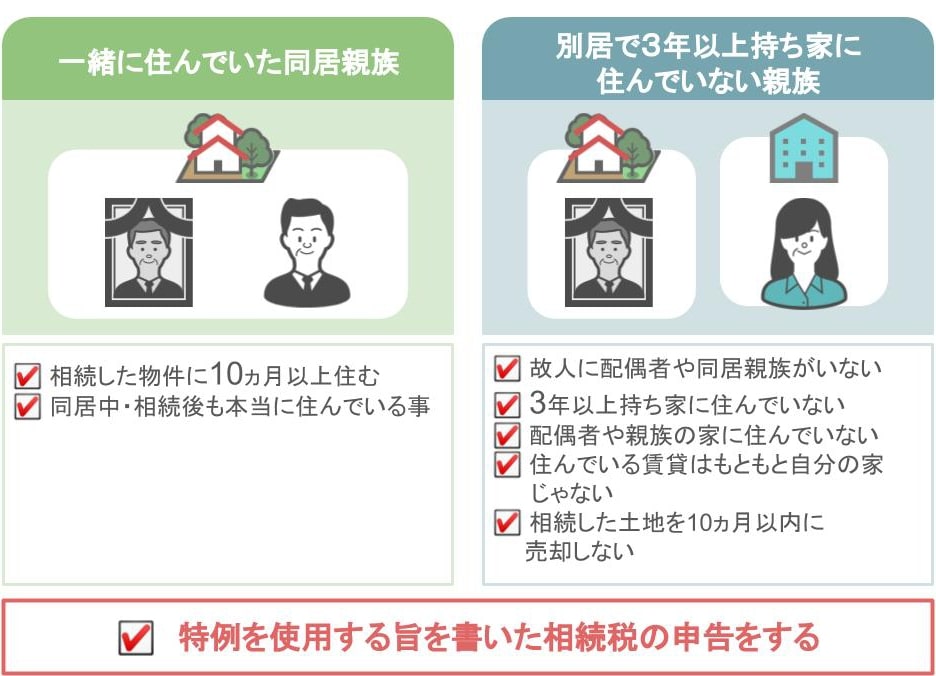

次に『小規模宅地等の特例』を受けることができる相続人は『②亡くなった方と一緒に住んでいた同居親族』です。

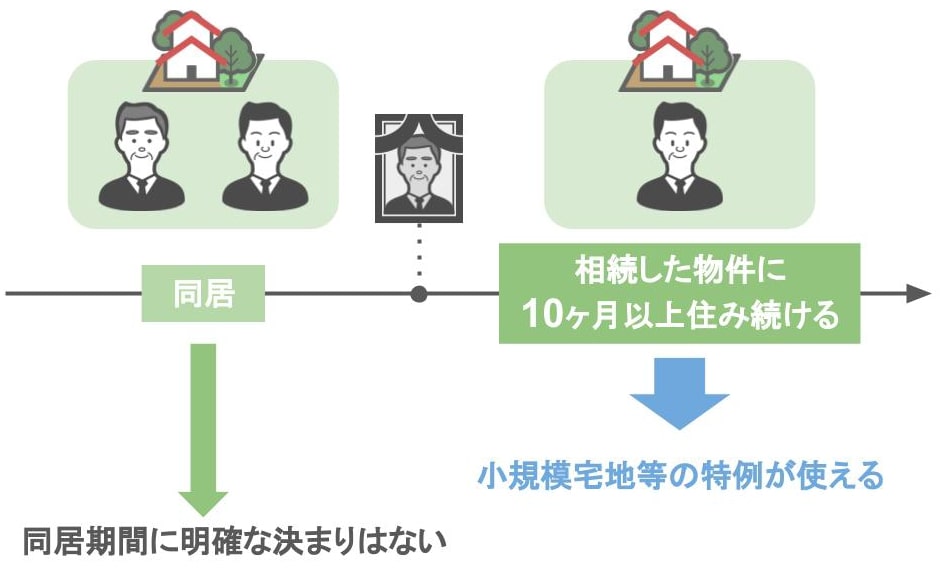

ⅱ 同居親族が土地を相続する場合

亡くなった方と一緒に住んでいた子供や孫などは、

● 土地を相続した後、相続した物件に10ヶ月以上住み続けるのであれば

● 小規模宅地等の特例を使うことが可能です。

その際「どれくらいの期間一緒に住んでいたらこの特例を使えるのか?」というところは、明確な決まりはなく、

● 本当にウソ偽りなく一緒に住んでいたのでしたら、

● 同居期間がたとえ一週間であっても、特例の適用が認められます。

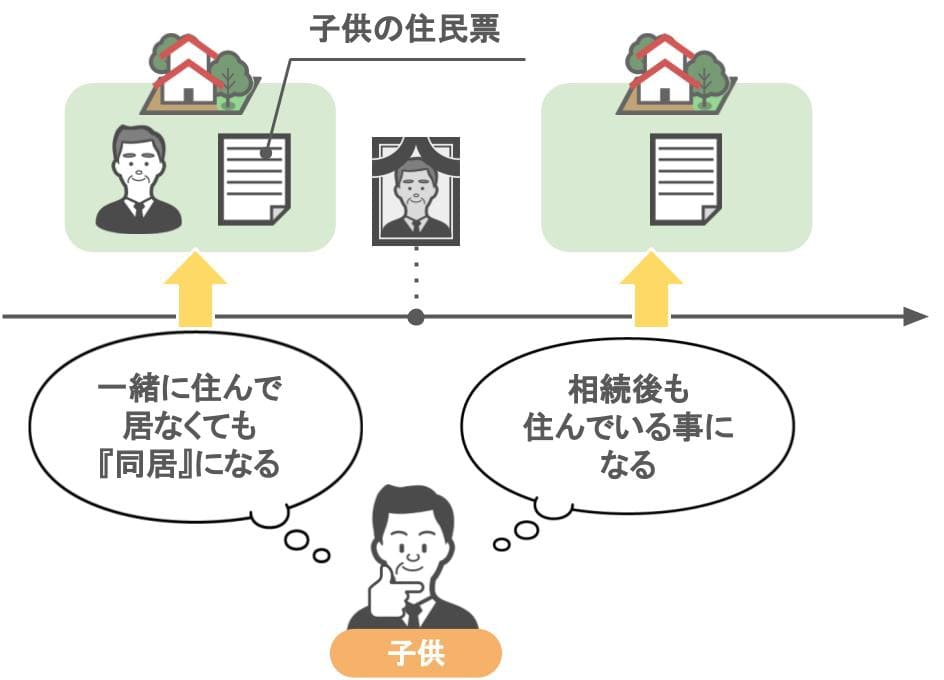

しかし中には、

「住民票を親と同じ住所に移していたら、一緒に住んでいなくても同居になる、相続後もその住所に住んでいることになる。」

と、思われてる方がいらっしゃるのですが・・・

名義預金に関する記事で何度もお話している通り、税務署は調査の際に「そこに実態が伴っているのか」という部分を何よりも重要視しているのです。

そしてそのことは、この『小規模宅地等の特例』についても同じです。

税務署は「本当に同居していたのか?本当に相続後10ヶ月以上住み続けているのか」というところを厳しくチェックをしています。

どのようにチェックをしているのか一例を紹介すると、

● 相続人の配偶者や子供はどこにいるのか

● 郵便物の有無

● 電気・ガス・水道の使用量の変化

● 近所への聞き込み

こういったところを厳しく見ているのです。

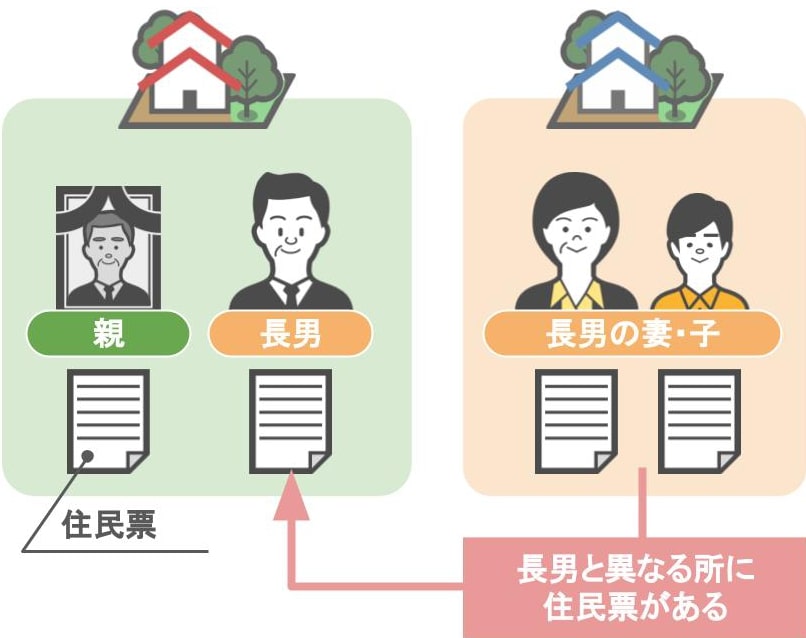

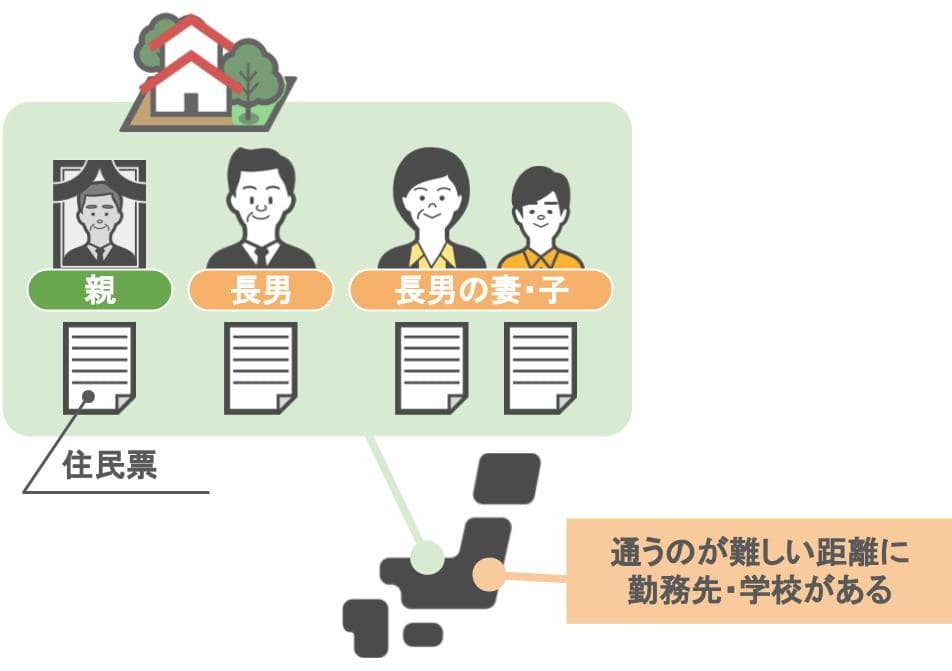

例えば、

● 土地を相続するのは、亡くなった方の同居の長男で、

● 長男には妻と子供がいるとしましょう。

単身赴任や家族仲が悪化していない限り、基本的には生計が同じ家族は一緒に住むのが当たり前ですから、

● 妻と子供の住民票の住所が、亡くなった方や長男とは異なるところにあれば、

調査官は「どうして妻子と一緒に住んでいないのか?特例を使いたいがために長男だけ住民票を移動させたんじゃないのか?」と怪しみます。

あるいは

● 住民票の住所が同じだったとしても、

● そこからは通うのが難しい距離にある会社や学校に通っていたりすると不自然ですよね。

他にも

● 長男宛の郵便物は、亡くなった方と同じ家に届いていたのか、

というところもチェックします。

本当に同じ家に住んでいるのなら、なにかしら手紙や書類、ダイレクトメールなどが届いているはずです。

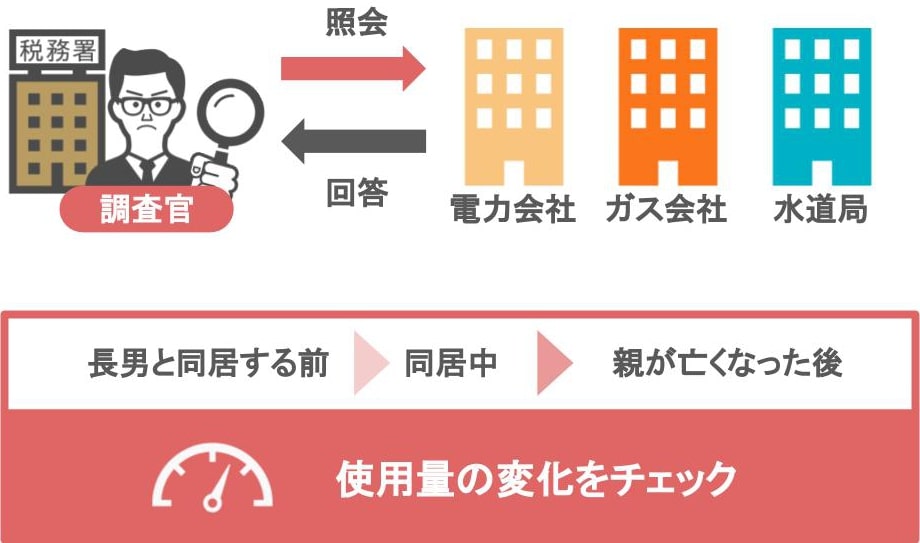

他にも調査官は、

● 電力会社やガス会社、水道局などに照会文章を送って、

● 長男が同居をする前、同居中、親が亡くなった後の

● 電気・ガス・水道などの使用量の変化もチェックします。

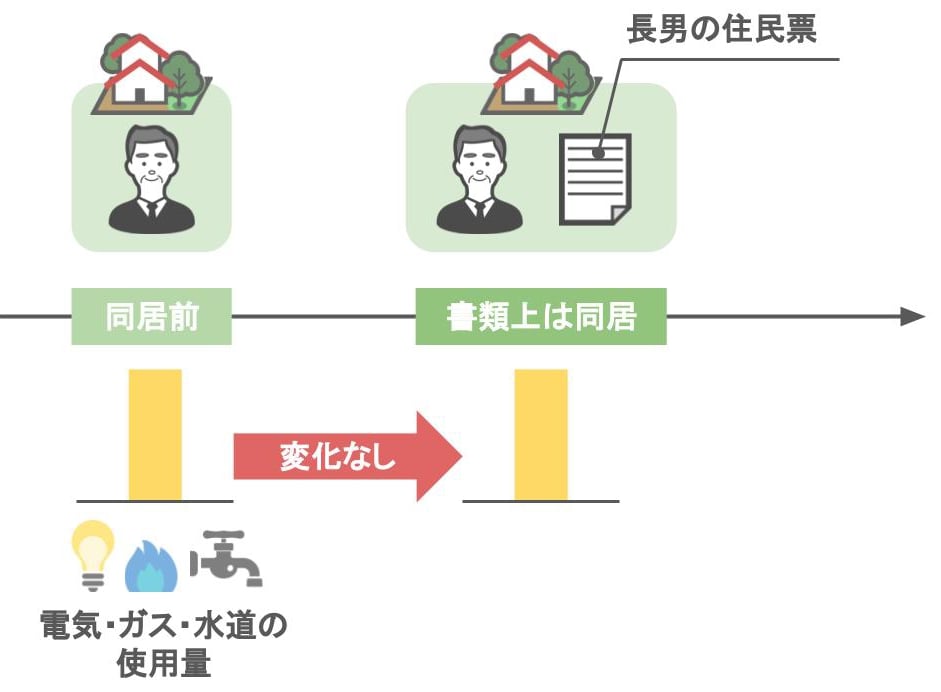

● 住民票だけを親と同じ住所にして、同居しているように見せかけたのであれば、

● 同居する前と同居中の使用量に大した変化はないはずです。

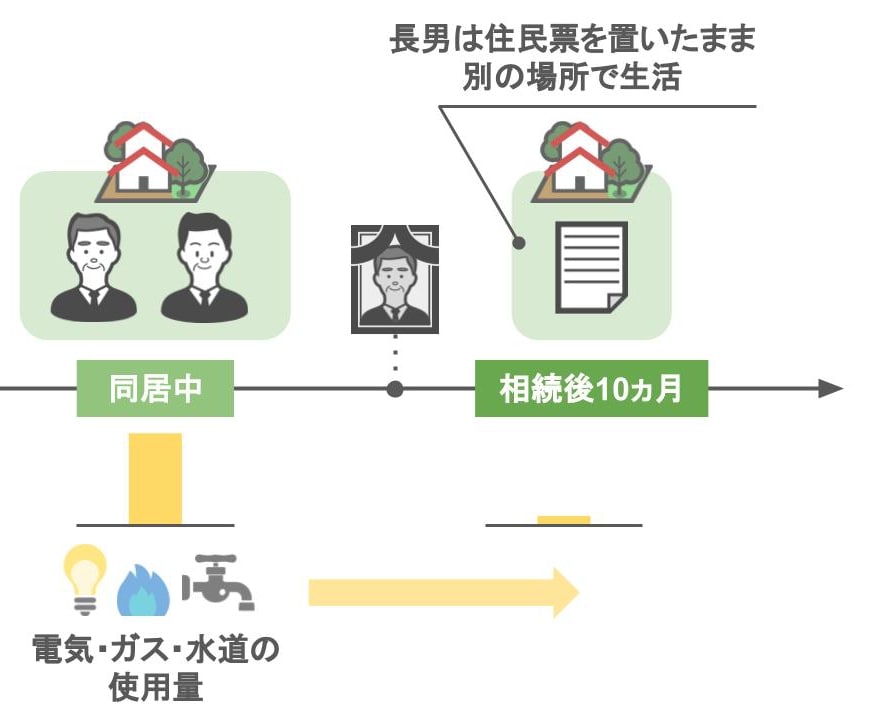

また、同居親族が特例を使う際の条件として『相続後10ヶ月以上住み続ける』必要がありますから、

● 親が亡くなるまでは本当に同居をしていたとしても、

● 相続後、住民票を置いたまま別の場所に住んでいたとしたら、使用量は極端に少なくなっているはずです。

さらに調査官は近所のお宅を訪ねて、

「長男さんは親御さんと一緒に住んでいましたか?」と言ったことを聞いて回ります。

特例が適用できるのか・できないのかによって、国が取れる税収というのは大きく違ってきますから、

調査官は『亡くなった方と同居親族との居住の実態』を徹底的に調べるのです。

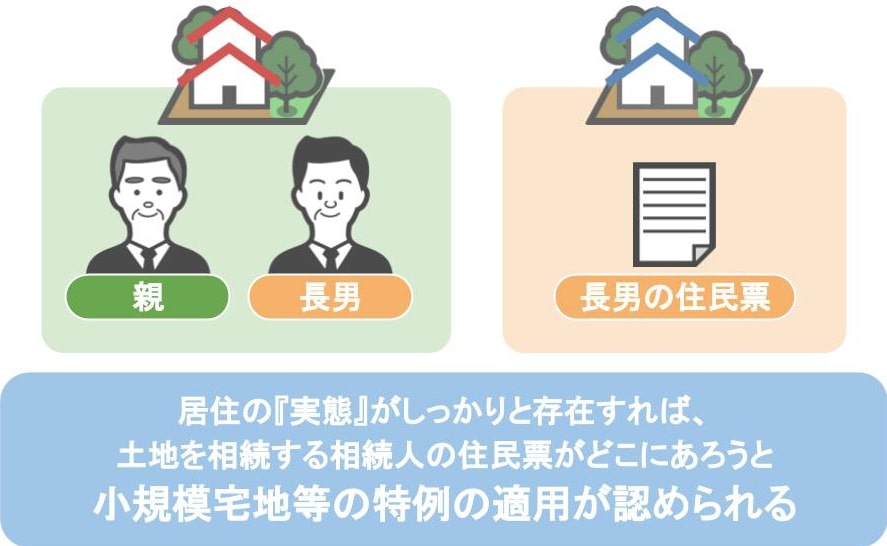

逆に、

● 『居住の実態』がしっかりとあれば、

● 土地を相続する相続人の住民票がどこにあろうと、『小規模宅地等の特例』の適用が認められます。

このように、住民票だけを移動させて、同居をしていたように見せかけたとしても意味がないのです。

では亡くなった方に『配偶者』も『同居している親族』もいない場合、

「誰が小規模宅地等の特例を使うことができるのか?」と言うと、

『③亡くなった方と別居しており、3年以上自分の持ち家や配偶者が所有する家に住んでいない親族』となります。

ⅲ(家なき子特例)別居親族が土地を相続する場合

『小規模宅地等の特例』とは別に『家なき子特例』と呼んだりもします。

ここからは、『持ち家に住んでいない人』のことを『家なき子』と呼んで解説をしていくのですが、

『家なき子特例』を適用できるかどうか、というところの要件も色々とありますので、順番に見ていきましょう。

まず 『家なき子』がどういう人かと言いますと、

● 相続開始日より遡って3年以上、アパートなどの賃貸や社宅、寮に住んでいる方を指します。

● 自分名義の家を持っていても、その家を誰かに貸していて、自分は3年以上賃貸に住んでいるという場合でしたら、その方も家なき子になります。

しかし

● 自分名義の家は持っていないけど、夫や妻、親、祖父母名義の家に住んでいる、

と言ったように、

● 配偶者名義の家に住んでいる人や、三親等以内の親族名義の家に住んでいる人、親族が経営する法人が所有している家に住んでいる人などは、

賃料を支払っていたとしても『家なき子』には当たりません。

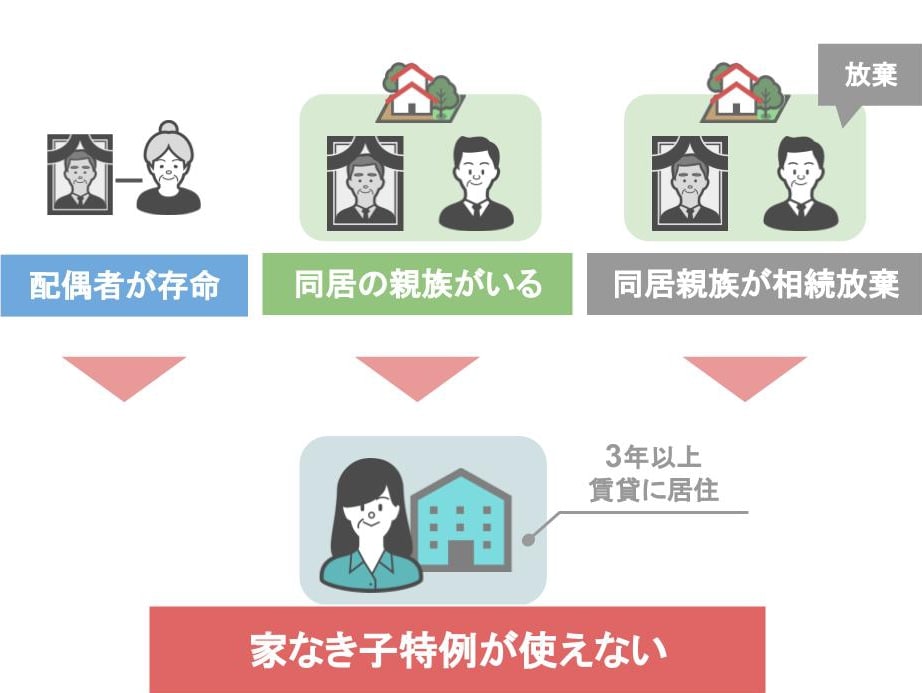

また、『家なき子』が特例を使用する際には、他の相続人の有無も重要になってきます。

● 『➀亡くなった方の配偶者』が存命なら『家なき子』は特例は使えませんし、

また配偶者がいなくても、

● 『➁亡くなった方の同居の親族』がいれば『家なき子』は特例が使えません。

またこの時、同居の親族が『相続放棄』をしていたとしても、『家なき子』は特例が使えません。

● 亡くなった方が独り身で、一人暮らしの状態でないと『家なき子』は特例が使えない

ということなのです。

また、『家なき子』が住んでいる賃貸についてですが、

● この賃貸はもともと自分の家で、それを売却し、

● 買ってくれた人と賃貸契約を結んで、引き続き住み続けているような場合、

この場合も『家なき子特例』は使えません。

そして『家なき子』が土地を相続した後は、

● 相続が発生した日から10ヶ月間はその土地を売却してはいけません。

このように『家なき子特例』についてはかなり厳しい要件があるのです。

平成30年の税制改正以前はもう少し要件が緩かったのですが、特例が作られた趣旨に反した使い方をする人が多かったものですから、要件が厳しくなりました。

③特例を利用する際に気を付けておくべきポイント

さて、では次はこの特例を利用する際に『気を付けるべきポイント』についてお話しします。

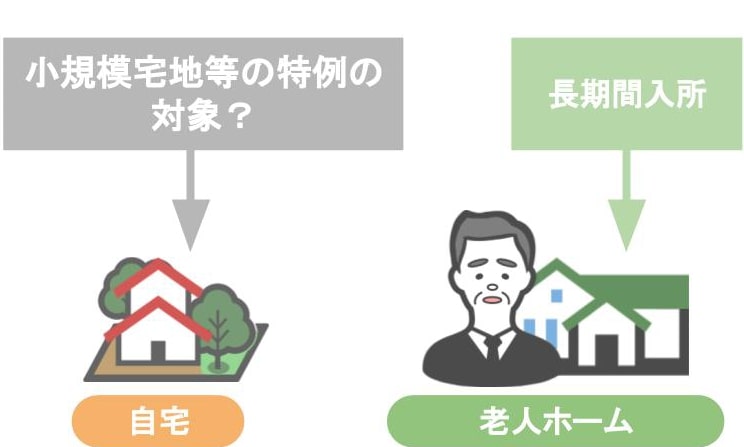

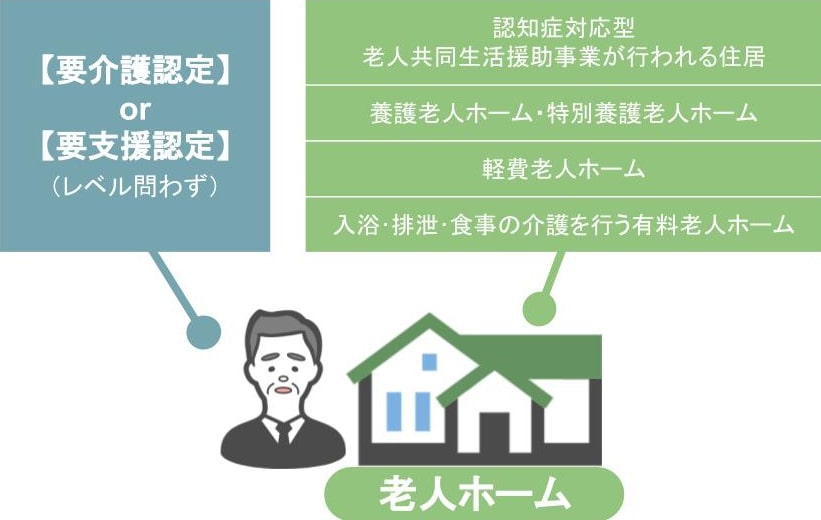

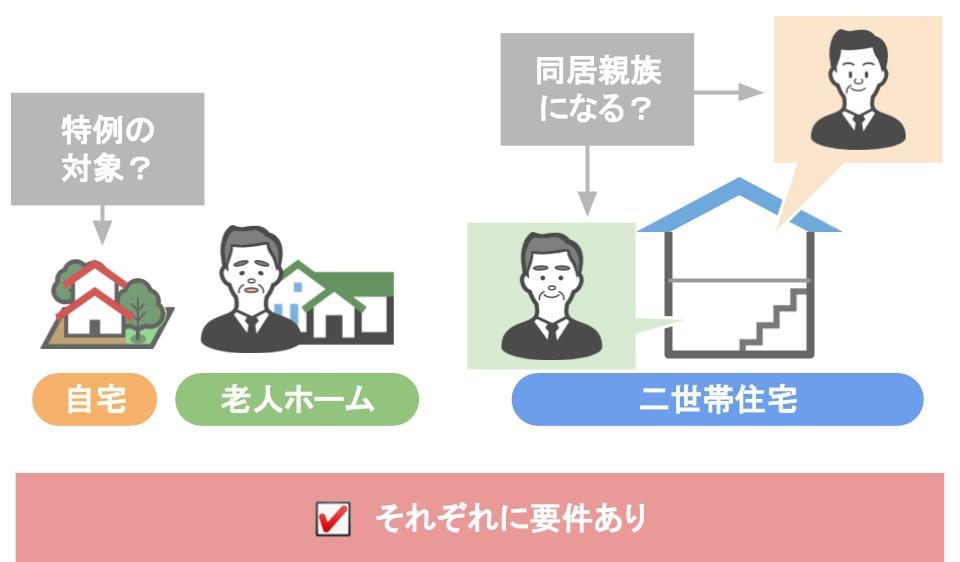

注意ポイント➀【故人が老人ホームに入居していた場合】

亡くなった方が老人ホームに長期間入居をしていた場合、

「亡くなった方がそれまで住んでいた自宅は、小規模宅地等の特例の対象になるのかどうか」

というところが気になっている方は多いと思います。

この場合、次の要件を満たしていれば、老人ホームに入居していても、この方の宅地には『小規模宅地等の特例』を使うことが出来るのです。

● 亡くなった方が、要介護認定もしくは要支援認定を受けていたこと

● 亡くなった方が入居していた老人ホームが、このような種類の老人ホームであること

● 老人ホームに入る前まで住んでいた家を、賃貸にしていないこと

● 老人ホームに入った後で生計が別の親族が住んだり、事業用に使っていないこと

こういった要件を満たしていれば、老人ホームに入居していても、自宅の土地に『小規模宅地等の特例』を使うことが出来ます。

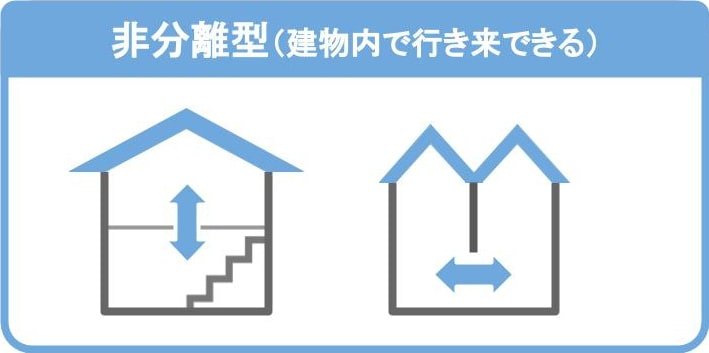

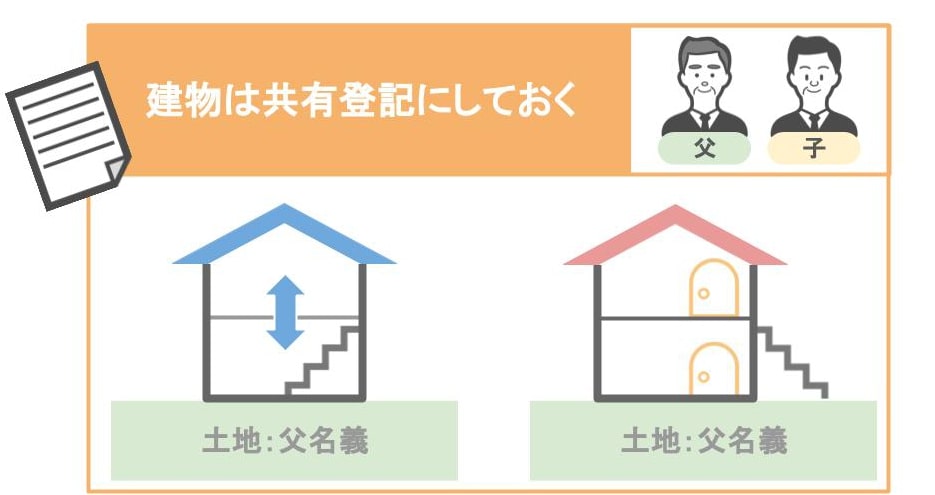

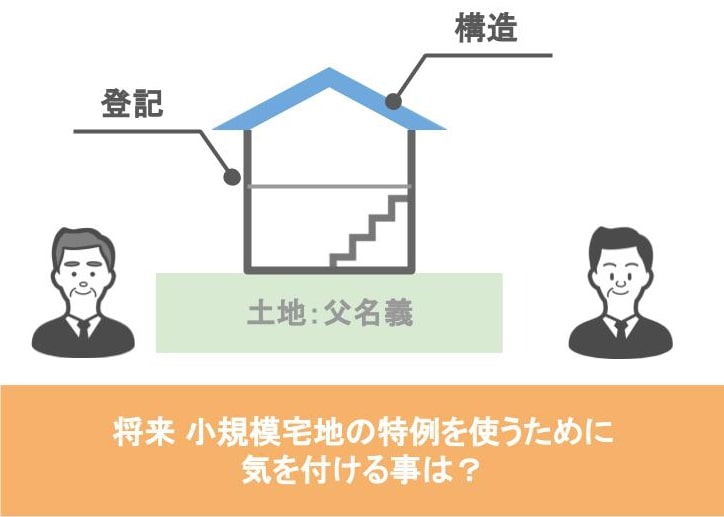

注意ポイント➁【親子が二世帯住宅に住んでいた場合】

親子が二世帯住宅に住んでいた場合、次のような様々な条件によって、『小規模宅地等の特例』が使えるのか・使えないのか、というのが変わってきます。

● 二世帯住宅の場合建物の構造

● 登記の状況

● 生計は同じだったのか、別だったのか

● 誰が土地を相続するのか

全てのパターンを紹介していると記事が長くなってしまいますから、ざっくりとお話をさせてもらいますね。

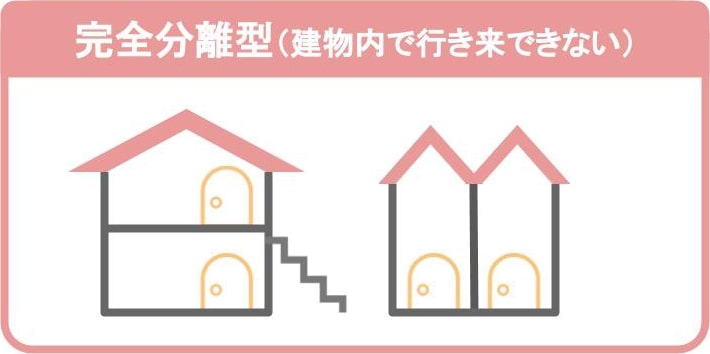

まず二世帯住宅というのは、大きく次の二つの構造に分けられています。

● 建物内で行き来が出来る『非分離型』

● 建物内で行き来ができない『完全分離型』

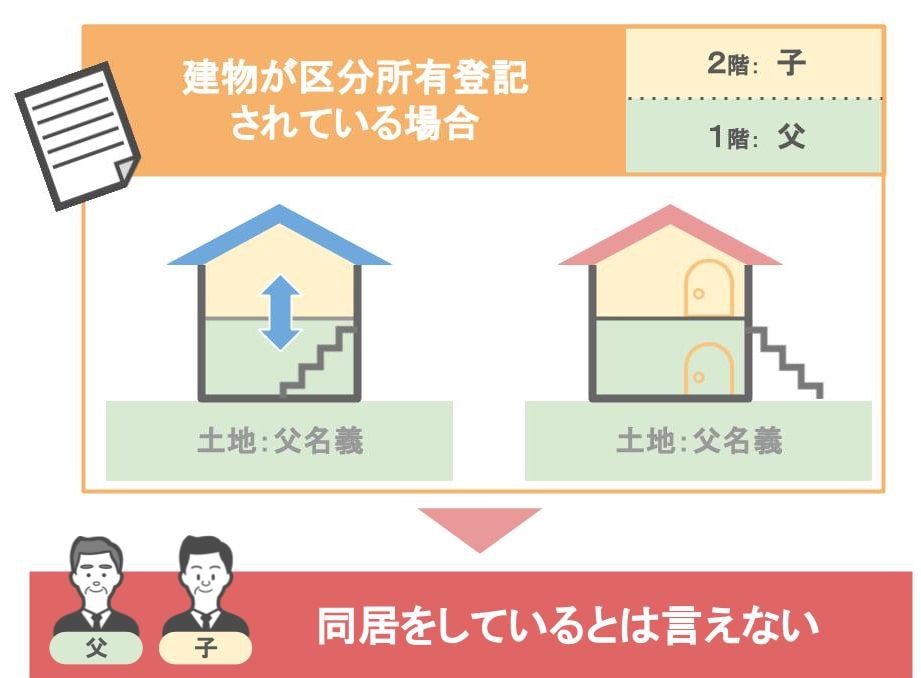

基本的にはどちらの構造であっても、

●『親が住んでいる部分』と『子供が住んでいる部分』をそれぞれ分けて登記をしている場合、

● 子供は親と同居しているとは言えません。

つまり【家が区分所有登記されている場合】

● 土地を相続するのが『亡くなった方の配偶者』であれば、小規模宅地等の特例を使うことが出来ますが、

● 土地を相続するのが『二世帯住宅の片方に住んでいる子供』であれば、特例を使うことができません。

見方を変えますと、『同居の家族』がいない状態ですから、

● 亡くなった方に配偶者もいない場合でしたら、

● 『家なき子』は小規模宅地等の特例を使うことができる、ということですね。

ざっくりと説明させて頂くとこのような感じになるのですが、先ほども言いましたように

● 建物の構造

● 登記の状況

● 生計は同じだったのか、別だったのか

● 誰が土地を相続するのか

こういった様々な条件によって適用の可否は変わってきます。

将来二世帯住宅に住んでいる子供が親御さんの土地を相続するのであれば、家は親子で共有登記にしておかれた方がいいでしょうね。

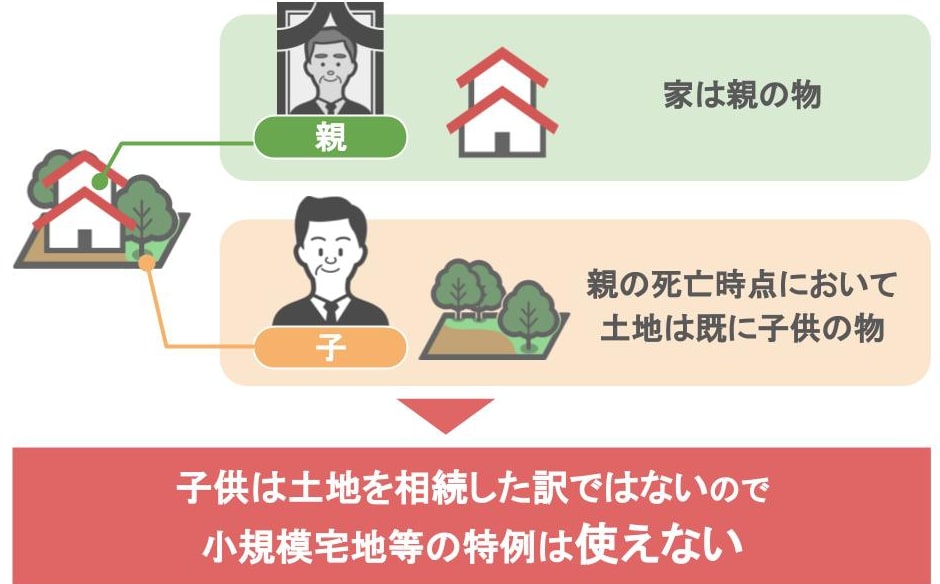

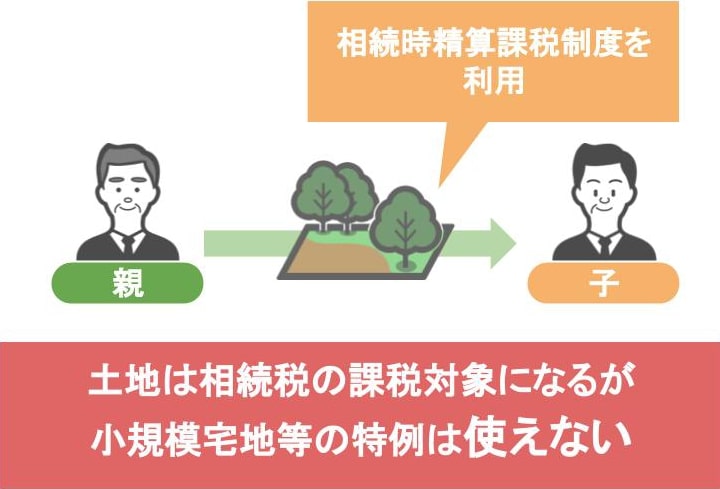

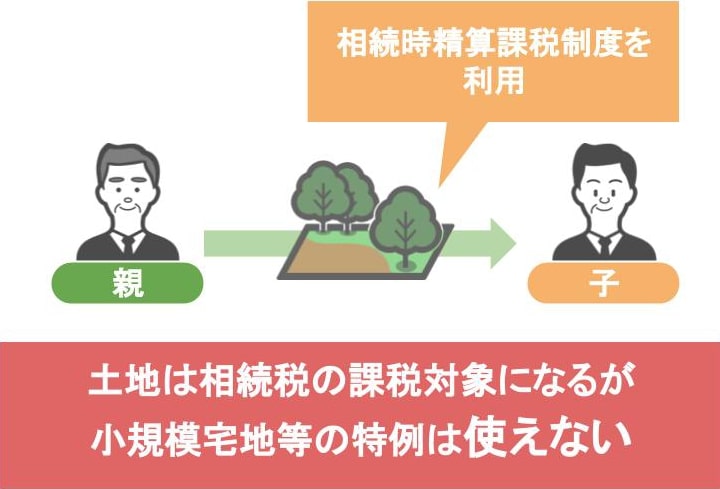

注意ポイント➂【生前に相続時精算課税制度を利用して土地を贈与していた場合】

『相続時精算課税制度』について簡単に説明しますと、

● この制度を利用して親から贈与を受けていた場合、

● 親から受けた贈与の合計が2,500万円以下であれば贈与税がかからず、

● 2,500万円を超える部分については一律で20%の贈与税がかかる、

というものですが、『相続時精算課税制度』を使って贈与を受けた分については、

● 将来相続が発生した時に、亡くなった方の財産として相続税の課税対象となるのです。

さて、これが『相続時精算課税制度』についてのざっくりとした概要なのですが、ここまで聞いて

「この制度を使って親と同居している土地の贈与を、生前に受けていたとしても、

その土地が将来、親が亡くなった際に相続税の対象になるんだったら、結局は土地を相続したのと同じようなものなんじゃない。

だったら親が亡くなった時に、小規模宅地等の特例は使うことができるでしょ」

と思われるかもしれませんが、実はそうではないのです。

『小規模宅地等の特例』が適用できるのは、

● 亡くなった方が住んでいた土地を相続した場合か、

● 遺言での遺贈を受けた場合です。

つまり生前に、『相続時精算課税制度』を使って贈与を受けてた土地というのは、

● 親が亡くなった時点において、 既に贈与を受けた子供のものになっていますよね。

つまり、

● 子供は土地を相続したわけではありませんから、

● 当然『小規模宅地等の特例』は使えない

というわけなのです。

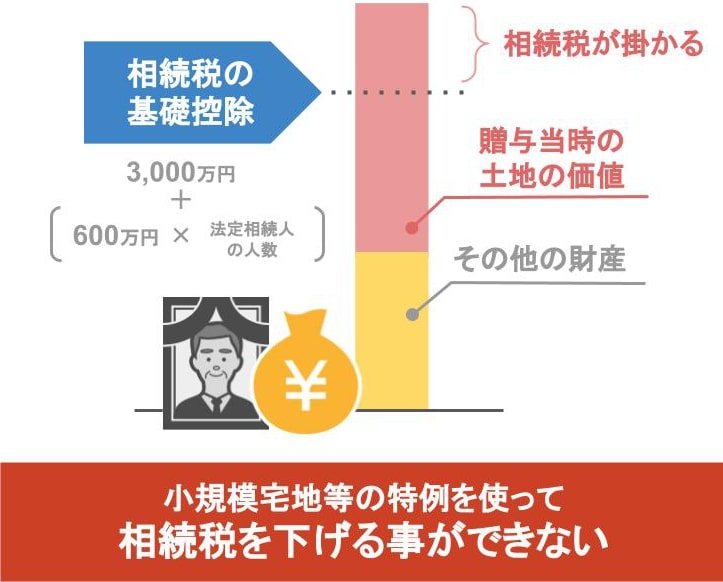

● 贈与当時の土地の価格を、親の財産に加算しても、

● 親の財産の合計が相続税の基礎控除以下だった場合でしたら、

相続税に何ら影響はありません。

『相続時精算課税制度』を使って土地を贈与した場合に問題になるのは、

● 贈与当時の土地の価格を加算した時に、

● 親の財産が相続税の基礎控除を超える場合です。

この場合、

「相続税がかかるのに『小規模宅地等の特例』を使って税額を下げることができない」

ということになってしまうのです。

贈与の特例を使う場合は、

● その時支払う税金のことばかりにとらわれず、

● 将来贈与者が亡くなって、相続が起こった時の事もよくよく考えてから利用を決めるようにしてください。

特例だからといって、むやみに使うと大損する場合がありますからね。

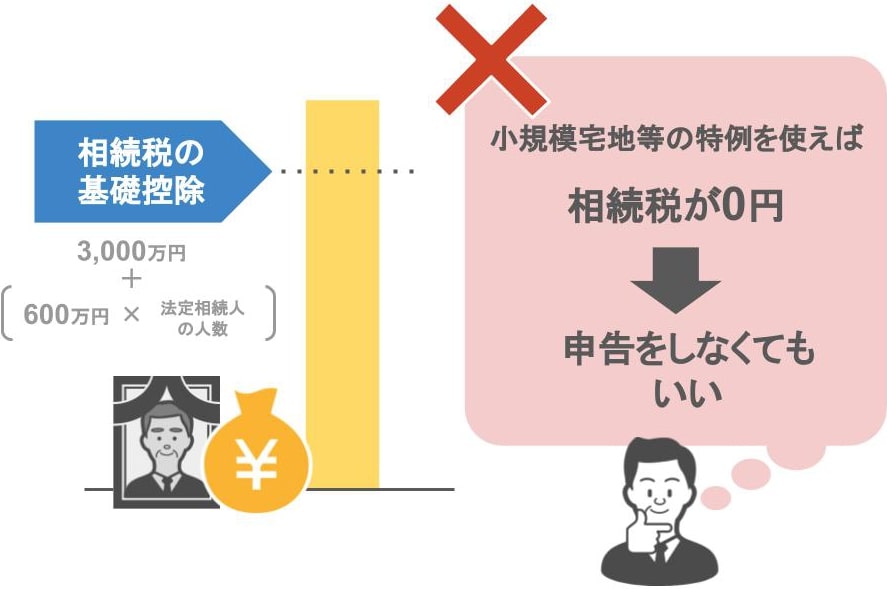

注意ポイント➃【特例を使う場合には、必ず相続税の申告をする必要がある】

以前投稿した他の記事でも解説していますが、税金の特例というのは「使いたい」と思うだけで自動的に適用されることはありません。

「『小規模宅地等の特例』を使えば、相続税はゼロ円だから申告しなくてもいいや」

ということではないのです。

相続税の申告をしなくてもいいのは、

【亡くなった方の財産が、もともと相続税の基礎控除以下の場合】だけです。

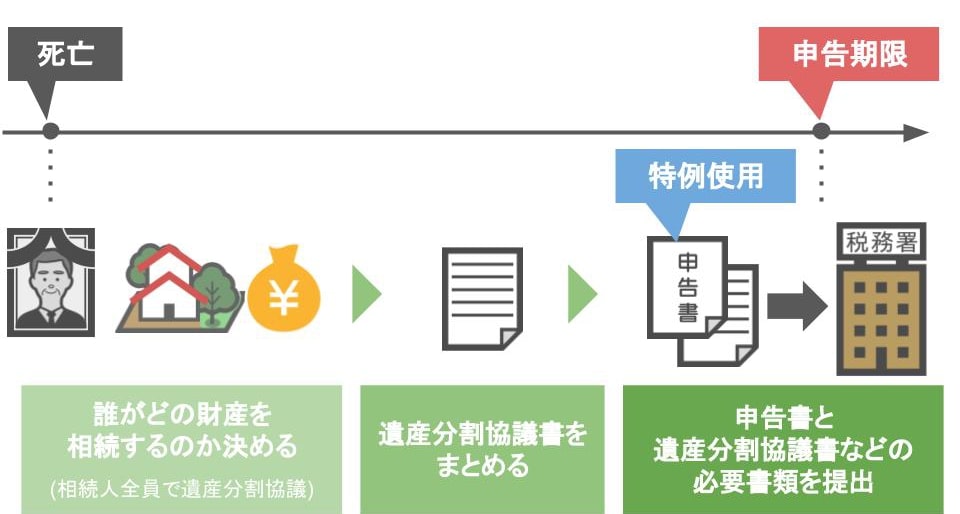

● 亡くなった方の財産は、相続税の基礎控除を超えるけれど、

● 特例を使えば相続税が0円になる、

という場合でしたら、

● 亡くなった方の土地を誰が相続するのか、他の財産も含めて相続人全員で遺産分割協議をし、

● 遺産分割協議書をまとめ、

● 特例を使用する旨を書いた相続税の申告書と併せて、相続税の申告期限までに税務署に提出しなければいけません。

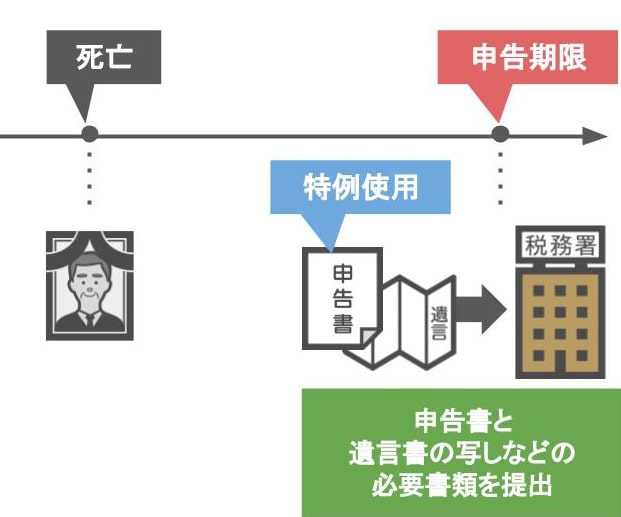

また故人の遺言書の内容に従うのであれば、

● 故人が残された遺言書の写しと一緒に、

● 特例を使用する旨を書いた相続税の申告書と併せて、相続税の申告期限までに税務署に提出しなければいけないのです。

ここまでの記事の内容で、『小規模宅地等の特例』を適用するための要件を色々と挙げてきましたが、この

【特例を使用する旨を書いた相続税の申告をする】というのが最後の要件になりまして、

この最後の要件までを全て満たした上で、初めて小規模宅地等の特例が適用されるのです。

『小規模宅地等の特例』の使用を考えておられる方は、くれぐれも相続税の申告を忘れないようにしてくださいね。

まとめ

それでは今回の記事のまとめです。『小規模宅地等の特例』を使えば、

● 亡くなった方が実際に住んでいた土地であれば、

● 一定の要件を満たす相続人が相続した場合、

● その土地の330㎡までを80%引きの価格で相続出来ます。

「一定の要件を満たす相続人とは誰なのか?」と言いますと、下の図の3人が該当します。

● 『亡くなった方の配偶者以外の相続人』が、小規模宅地等の特例を使い

● 亡くなった方が住んでいた土地を相続する場合には、

色々と細かな要件があります。

その他にも、

● 亡くなった方が老人ホームに入っていた場合や、

● 二世帯住宅の場合、同居親族になるのかどうか、

というところもそれぞれ要件があります。

また、『相続時精算課税制度』を使って親が住んでいる土地の贈与を受けても、この特例は使えません。

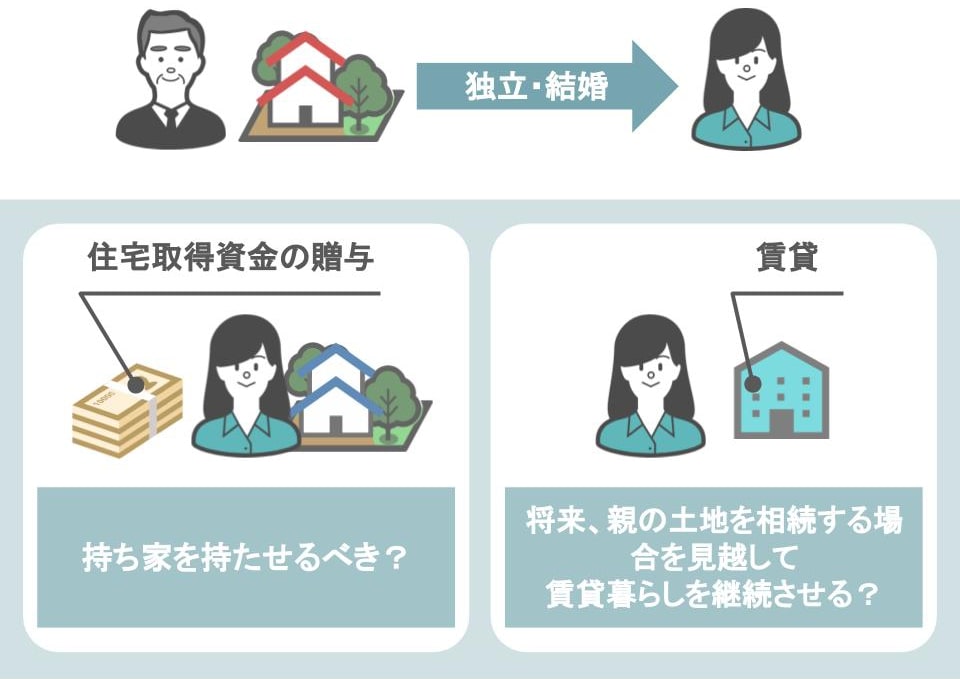

ですので将来の相続において、相続税をできるだけ減らすためには、

● まずは前回の記事「【初心者向け】相続の際の不動産評価額を簡単に計算する方法! 」で紹介しました、土地の評価の方法を用いて、

● 親や自分が住んでいる土地の相続税評価額を計算して頂き、

その評価額が高いようでしたら、子供が独立や結婚をして家を出る際には、

●『住宅取得資金の贈与』を行い、持ち家を持たせるべきか

● 将来親の土地を相続する場合を見越して、賃貸暮らしを継続させる方がいいのか、

というところや、

二世帯住宅を建てる場合、将来『小規模宅地等の特例』を使うためには、どんなことに気をつけた方がいいのか?

『相続時精算課税制度』を使って、土地を贈与してもいいのか?

こういったところは、よくよく考えてから行動に移されないと、

将来相続が発生した際に相続税の額を大きく左右することになりますから、くれぐれもお気を付けください。