【保存版】相続が発生した際に実際に相続人が揃えなくてはいけない書類を解説します

家族に相続が発生した際に多くの方が直面する問題は、大きく分けてこの3つではないでしょうか。

「➀ウチには相続税がかかるのか?」

「➁相続の相談を誰にすればいいのか?」

「➂相続手続きにはどんな書類が必要なのか?」

「➀ウチには相続税がかかるのか?」については、

こちらの記事で相続税の課税基準となる『相続税の基礎控除』について詳しく解説しておりますし、

こちらの記事では、相続税の納税額をざっくりと計算する方法をお話ししています。

また、「➁相続の相談を誰にすればいいのか?」についても、

以前投稿したこちらの記事で

● 税理士に相続の相談をすべき人

● 弁護士に相続の相談をすべき人

● 司法書士や行政書士に相続の相談をすべき人

それぞれの特徴を解説しています。

興味のある方は是非ご覧になってみてください。

さて、その上で今回と次回の記事では、

「➂相続手続きにはどんな書類が必要なのか?」

という部分について詳しく解説していきたいと思います。

今回の記事では、相続が発生した後に集める書類の内、

「亡くなった方の自宅で集めることができる書類とその集め方」

について解説をします。

そして次回の記事では、

「公共機関、金融機関で取得しなければいけない書類とその集め方」

についてお話ししていきたいと思います。

今回と次回で紹介する書類については、

主に〝相続税の申告手続きが必要な方〟が集めなければならない書類になりますので、

「ウチには100%相続税は掛からない」

という方には参考にならないかもしれません。

ですが、

「現状ウチに相続税がかかるのかどうかが分からない」

という方の場合には、今回の記事はとても参考になる内容だと思いますので、是非一緒に見ていきましょう。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①相続手続きに必要な書類一覧

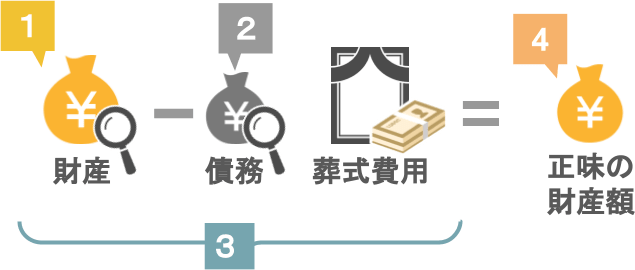

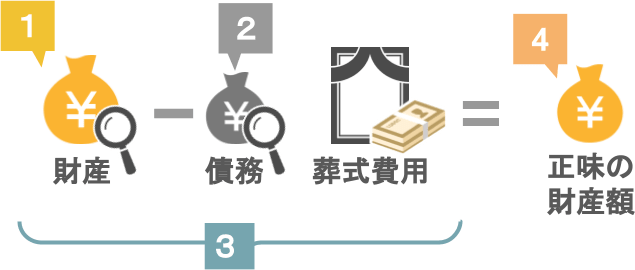

一般的に相続税がかかるかどうかを調べるためには、

➀亡くなった方の財産を把握し、

➁亡くなった方の債務・葬式費用を把握する必要があります。

そして、

➂『➀把握した財産の総額』から『➁債務・葬式費用』を引き、

➃正味の財産額を計算します。

そして、『➃正味の財産額』が『相続税の基礎控除』を超えるか・超えないかを判断します。

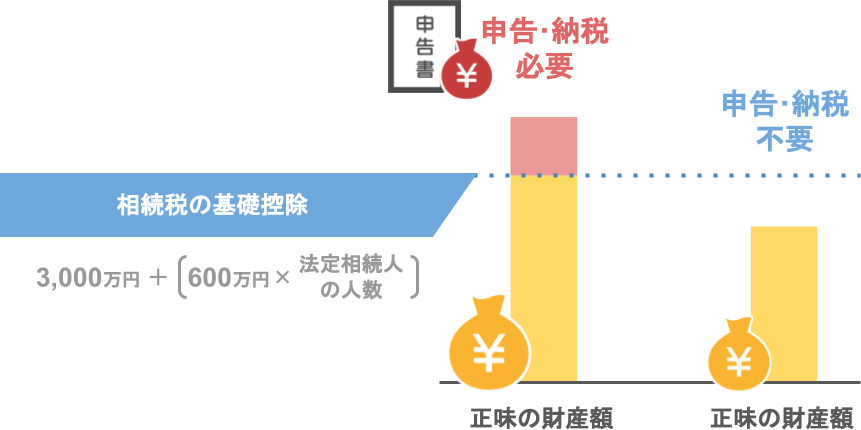

『➃正味の財産額』が相続税の基礎控除を超える場合:

相続税の申告と納税が必要

『➃正味の財産額』が相続税の基礎控除を超えない場合:

相続税の申告も納税も必要ない

ということになります。

● 相続人:2人

● 相続税の基礎控除額:4,200万円

● 亡くなった方の正味の財産額:5,000万円

というモデルケースの場合は、

『正味の財産額』が『相続税の基礎控除』を超えているので、

相続税の申告と納税が必要になります。

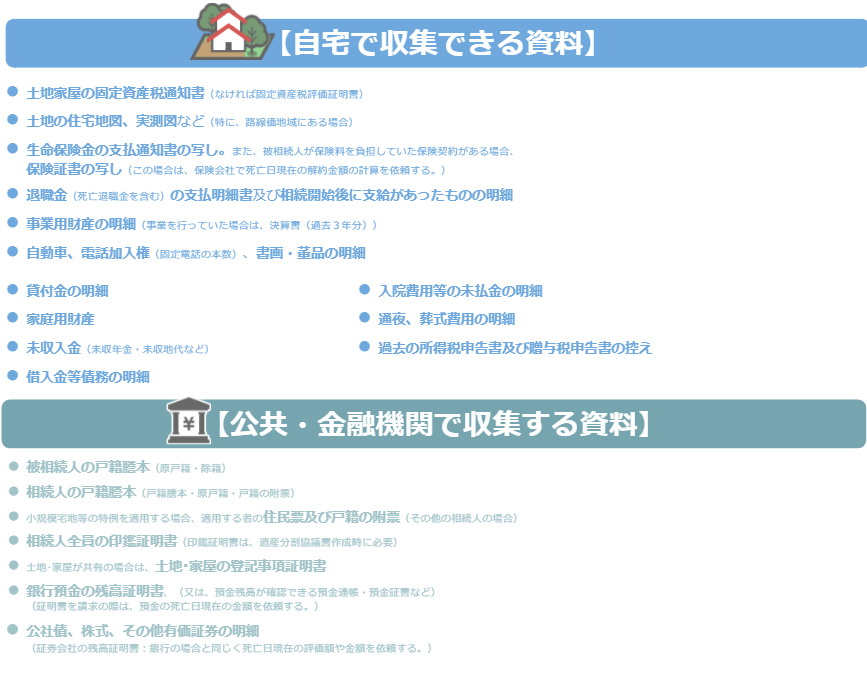

このように、相続手続きを進めるには、まず➀と➁の情報を把握する必要があります。

これらを把握するために集めて頂く書類は下の図の通りで、

● 亡くなった方の自宅で集めることができる書類

● 公共機関や金融機関で取得しなければいけない書類

とに分けることができます。

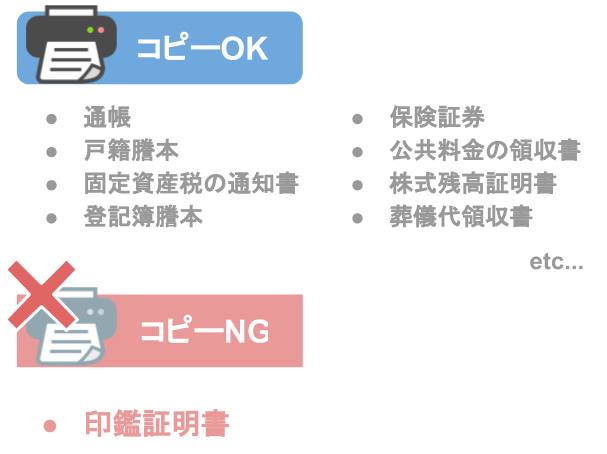

またこれらの書類を税理士に提出する際は、

●『印鑑証明書』のみ原本

● それ以外の全ての書類に関してはコピーでOKです

ちなみにですが、この必要書類の一覧は相続が発生した際に必要となる書類をある程度満遍なく纏めておりますので、

全ての家庭においてこれらの書類を集める必要はありません。

実際に相続が発生した際には、これらの書類の中から皆さんの家庭において必要な書類だけ集めていただければ結構です。

では、ここからは、

亡くなった方の自宅で集めることができる書類と、その集め方について具体的に解説していきます。

②預金・有価証券関連の書類

相続手続きの際に必要となる預金・有価証券関連の書類は、

❶亡くなった方の預金通帳

❷相続人全員の預金通帳

➌証券会社から届く取引残高報告書

これらになります。それぞれの書類について順番に解説をしていきましょう。

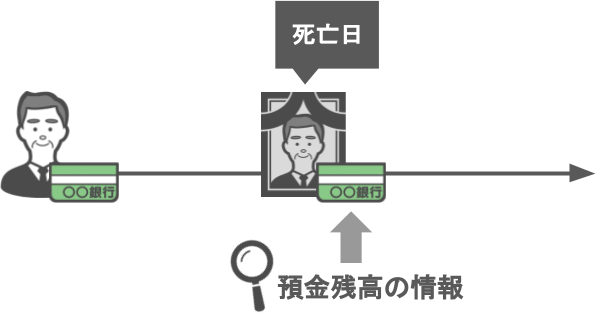

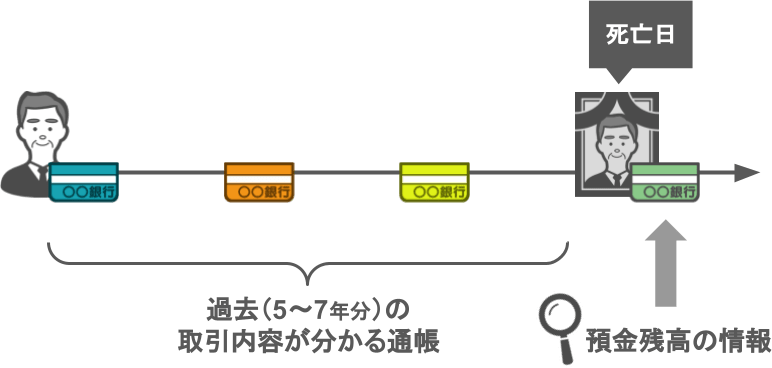

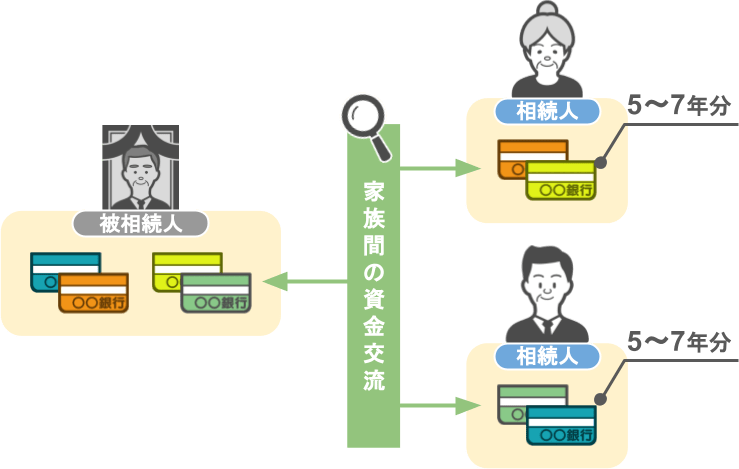

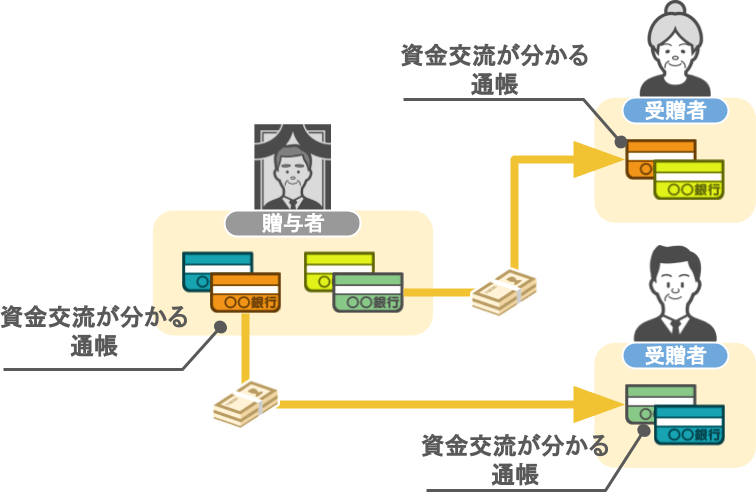

❶亡くなった方の預金通帳(5~7年分)

相続税の計算をするためには、『被相続人が亡くなった当日の預金残高』の情報が必要になります。

ですので、亡くなった方が持っていた各金融機関の預金通帳を集めましょう。

メガバンクや地銀の場合:

『普通預金通帳』『定期預金通帳』『総合口座通帳』

ゆうちょ銀行の場合:

『通常貯蓄預金通帳』『定額定期貯金証書』『総合口座通帳』

その際のポイントですが、

● 『被相続人が亡くなった当日の預金残高』がわかる通帳だけではなく、

● 『過去の取引内容が分かる通帳』も一度全部集めていただければと思います。

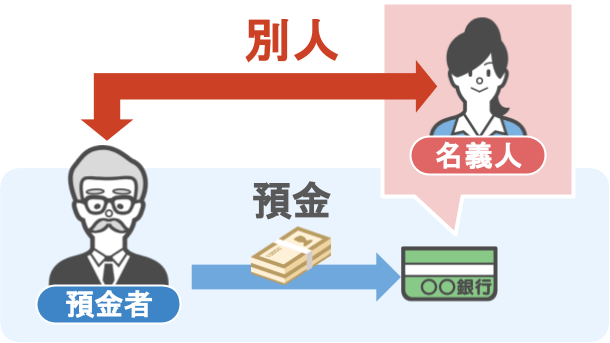

といいますのも、今税務調査のターゲットとなっている財産の9割方が『家族間における名義預金』であり、

税務調査を受けにくい申告書を作成するためには、

『家族間での贈与の流れが分かる過去の通帳』があった方がいいからです。

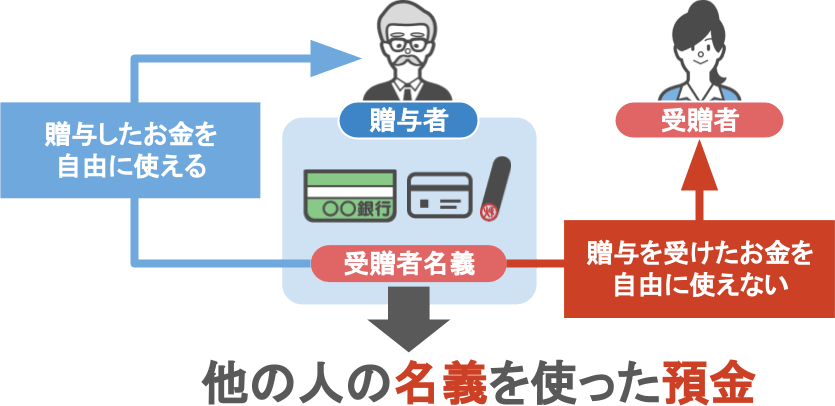

この『名義預金』というのは、

●『預金口座の名義人』と『実際に預金をしている人』が異なる預金で、

●『贈与した人』が贈与を受けた人の預金通帳やカード・印鑑を管理していて、

●『贈与を受けた人』が自由にお金を使えないのに

●『贈与をした人』はあげたはずのお金を自由に使える

このような状態の預金のことを、「他の人の名義を使った預金」つまり『名義預金』といいます。

そして『名義預金』に該当する預金は『亡くなった方の財産』として相続財産に加えなければいけません。

ですので、この『名義預金』について将来税務調査を受けないためにも、

家族間での贈与の流れが記載されている『過去の取引内容が分かる通帳』はできるだけあった方がいいのです。

また、相続開始直前の預金の引き出しがあれば、必ずそのお金の使い道を調査されますから、

「そんな過去の分の通帳なんてないよ」

という場合は、最近の分の通帳だけでも構いませんので集めておいてください。

もしも、

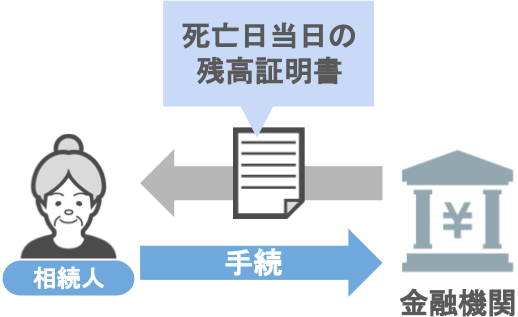

「亡くなった当日分の残高がわかる通帳も手元にない」

という方は、

各金融機関に出向いていただいて、

次回の記事でお話しする方法で『被相続人が亡くなった当日の残高証明書』を入手していただければと思います。

また、

「相続開始直前に亡くなった家族の預金を引き出した」

という方は、必ずそのことを税理士に言っておいてくださいね。

また、【➀相続手続きに必要な書類一覧】にて、

「集めていただく書類は基本的に原本のコピーでも良い」とお話しましたが、

過去5年~7年分の通帳の中身を全てコピーするには、かなりのお金と時間が必要となってしまいます。

こういった資料は、相続税の相談をする税理士に原本を渡せば、

後は税理士が必要なお金の流れを把握した後に原本の通帳を返却するので、

無理に全てのページをコピーする必要はありません。

❷相続人全員の預金通帳(5~7年分)

また、亡くなった方の通帳と同様に、相続人の方の通帳もあれば、

双方のお金の受け渡しの流れがより明確に把握可能ですので、

結果的に税務調査に選ばれにくい申告書を作成することができます。

ですので、『相続人全員の預金通帳』も用意できるのであれば、過去の分も含めて集めておいてください。

用意できない場合は、無理に集めなくても結構です。

一番重要なのは亡くなった方の通帳ですからね。

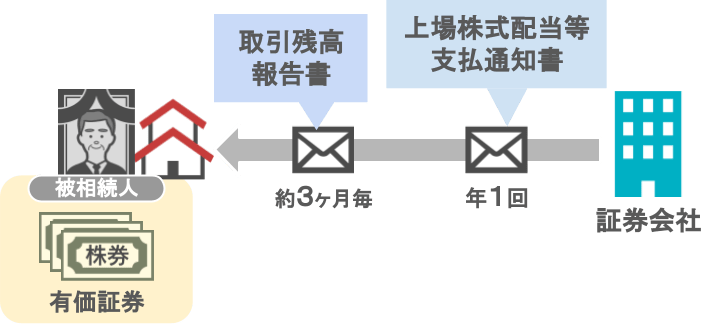

➌取引残高報告書・上場株式配当等支払通知書

亡くなった方が株や投資信託などの有価証券を持っていた場合には、

生前にその方の自宅に3か月に1度くらいの頻度で以下の書類が届いていると思います。

『取引残高報告書』

『上場株式配当等支払通知書』

これらの書類も集めておいてください。

この書類に書かれている内容を見れば、

亡くなった方が持っていた株の銘柄・持ち株数・配当金額などが把握できます。

もしも、『取引残高報告書』や『上場株式配当等支払通知書』が手元にないという場合でも問題ありません。

これも次回の記事でお話ししますが、

● 亡くなった方が取引をしていた証券会社に対して、『被相続人の死亡日における残高証明書』を請求をすれば、

● 被相続人が死亡日当日に所有していた株式の銘柄・株式数・評価額等が分かる書類が自宅に届きます。

その届いた書類を集めておいてください。

➍出資証券

忘れがちなのが、亡くなった方の出資金です。

ここで言う出資金とは、被相続人が生前に

● 信用金庫・農業協同組合

● 生活協同組合・森林組合

などの組合員になる際に出資したお金のことです。

出資をしている組合員が亡くなった場合には、

● 組合からの脱退となり、

● 当初出資した出資金については被相続人の財産として計上する必要があります。

亡くなった方が信用金庫などに出資されていた場合は、

亡くなった方の自宅に、出資した組合員の氏名と出資金額が記載された『出資証券』が保管されていると思いますので、

この書類も集めておいてください。

③不動産関連の書類

さて次は、不動産関連の書類を集めていきます。

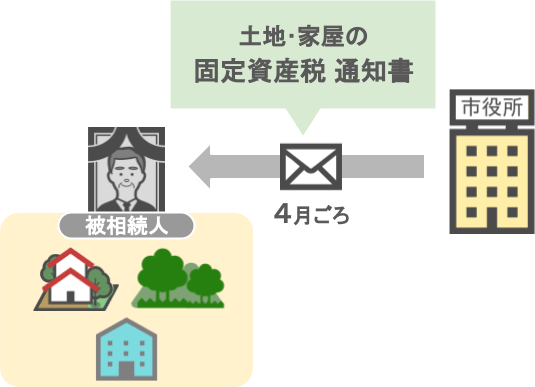

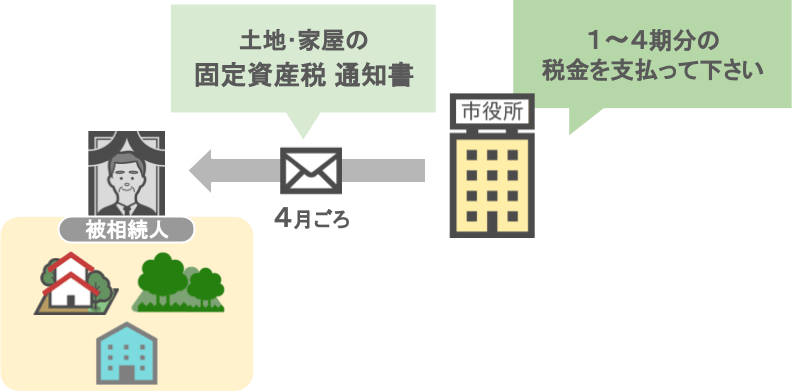

❶土地、家屋の固定資産税通知書(課税明細書)

❷権利証・地積測量図・建物図面

➌不動産の賃貸借契約書

まずは、毎年4月下旬頃に市区町村から送られてくる『❶土地・家屋の固定資産税通知書』から解説をしていきましょう。

❶土地、家屋の固定資産税通知書(課税明細書)

『固定資産税通知書』を見れば、

● 亡くなった方が所有していた土地の場所

● 種類、面積

● 固定資産税の評価額

といったことが分かりますので、この書類を集めておいてください。

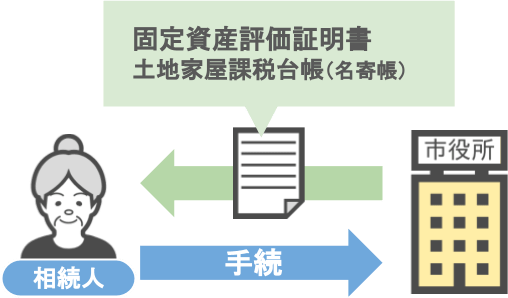

もしも、『固定資産税の通知書』が手元にないという場合には、

次回の記事で詳しく解説をしますが、

市区町村役場に出向いて、『固定資産税評価証明書』か『土地家屋課税台帳』を取得してもらえば、

『固定資産税の通知書』と同様の内容が把握できますので、問題はありません。

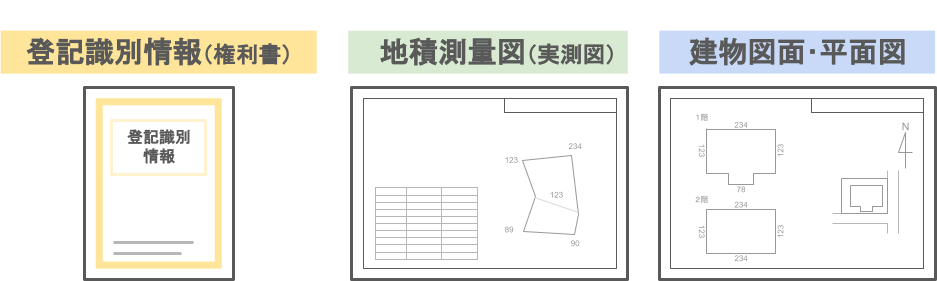

❷権利証・地積測量図・建物図面

『登記識別情報(権利書)』:土地・建物の登記が完了した時点で法務局から交付される書類

『地積測量図』:土地の正確な面積が記されている図面

『建物図面・平面図』:建物の各階の形状や床面積が記されている図面

これらの書類が亡くなった方の家にある場合は、ぜひ『固定資産税の通知書』などと一緒に集めておいて下さい。

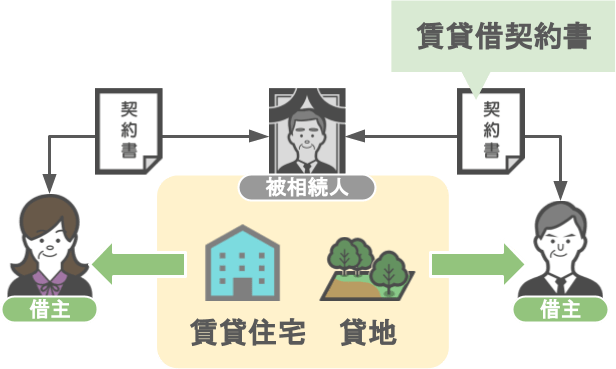

➌不動産の賃貸借契約書

【賃貸住宅を経営していた場合・土地を貸していた場合】

● 亡くなった方がアパートやマンションなどの賃貸住宅を経営していた場合や、

● 土地を他人に貸している場合には、

『不動産の賃貸借契約書』が手元にあると思います。

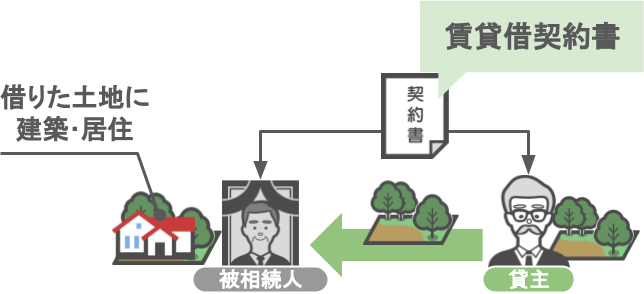

【土地を借りていた場合】

土地を借りており、その上に家を建てて住んでいるという方においても、

『不動産の賃貸借契約書』が手元にあると思います。

『不動産の賃貸借契約書』を見れば、

● 保証金の額

● 契約解除する際の補償金の返還割合

これらが確認できます。

相続税の計算をする上でこれらの情報も必要になるので、

亡くなった方が【不動産を貸している・借りている】という場合は、

『不動産の賃貸借契約書』を集めておいて下さい。

④死亡保険・死亡退職金関連の書類

亡くなった方が保険に加入していた場合や、会社に勤めていた場合に必要なのが、

❶保険証券

❷死亡退職金の支払明細書

これらの書類です。

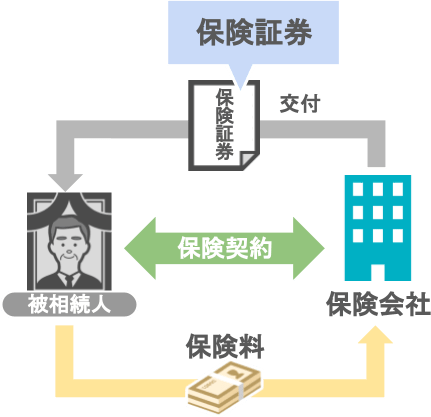

❶保険証券

亡くなった方が保険料を負担して保険契約を結んでいた場合、

保険契約が成立した証として、保険会社から亡くなった方(契約者)宛てに『保険証券』が交付されている筈です。

この『保険証券』を見ることにより、この保険契約において

● 保険料を支払っていた契約者は誰か、

● 被保険者は誰か(誰が亡くなった時に保険金が下りるのか)

●『死亡保険金』の受取人は誰で、どれくらいの金額の保険金を受け取ることになるのか

という部分が分かります。

『死亡保険金』は『みなし相続財産』という取扱で申告書に記載する必要がありますので、

亡くなった方の自宅にある『保険証券』を集めておいてください。

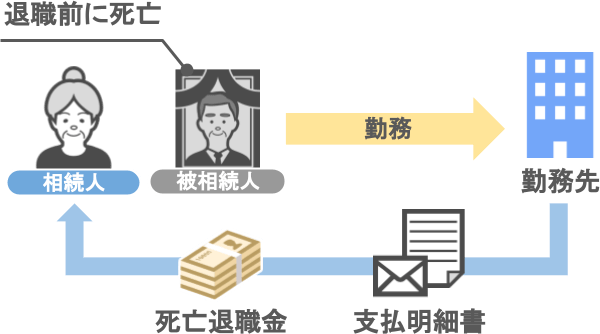

❷ 死亡退職金の支払明細書

● 被相続人の方が会社に勤めており、

● 退職金を受け取る前に亡くなった場合、

● 勤務先から遺族の方に対して『死亡退職金』が支払われます。

この『死亡退職金』も、『みなし相続財産』という取扱で申告書に記載する必要がありますので、

『死亡退職金』が振り込まれた後に勤務先から送られてくる『支払い明細書』を税理士に提出できるようにしておいてください。

⑤その他財産関連の書類

相続税の申告手続きの際には、ここまで紹介した財産の他にも、

「え?そんなものまで相続財産として計上しなくちゃいけないの?」

というものがあります。

具体的には、

❶自動車

❷電話加入権

➌書画・骨董

➍高級な家具

➎ゴルフ会員権

❻金地金

❼個人への貸付金

❽会社への貸付金

これらの財産です。順番に解説をしていきましょう。

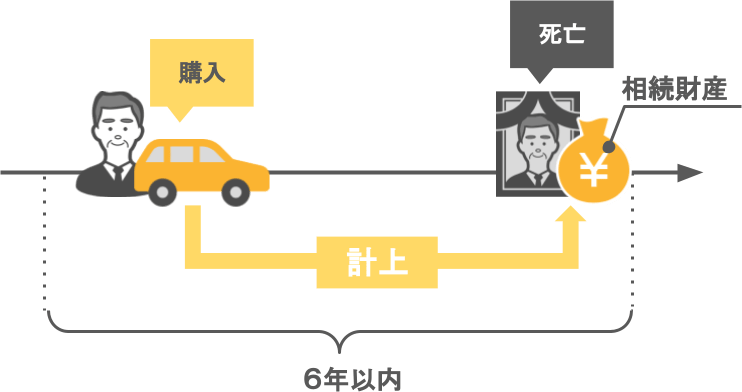

❶自動車の車検証

● 被相続人が亡くなる6年以内に車を購入していた場合、

● その車には資産価値がありますので、相続財産として計上する必要があります。

ですので、亡くなった方のご自宅にある『車検証』を集めておいてください。

また、

● 車種によっては6年経過していてもプレミアが付いている場合があるので、

● 購入時期に関わらず、車種・年式などを税理士に伝えてください。

❷固定電話の契約資料(電話加入権)

● 亡くなった人が生前に固定電話を契約していた場合、

● その『電話加入権』は相続財産になります。

この場合、特別な資料は特に必要はありません。

● 亡くなった方の自宅に引いてある固定電話の本数を確認して頂き、

● それを税理士に伝えていただければ十分です。

相続税評価額としてもそれほど高額ではなく、1本1,500円です。

また現在は、『電話加入権』がない電話のプラン(ひかり電話・携帯電話など)が増えてきておりますので、

そういった方プランに加入されている方は『電話加入権』の資料は必要はありません。

➌書画・骨董品・貴金属・宝石の鑑定書

書画・骨董品、貴金属など、金銭的価値がある物品も相続財産となります。

● 有名なアーティストの作品を持っている

● 高価な宝石を持っている

という場合には、鑑定書などを用意していただくこともあります。

分からない時には、

「亡くなった親はこういった壺や宝石を持っていたんですが、これって相続財産になりますか」

といった質問を税理士にしてみてください。

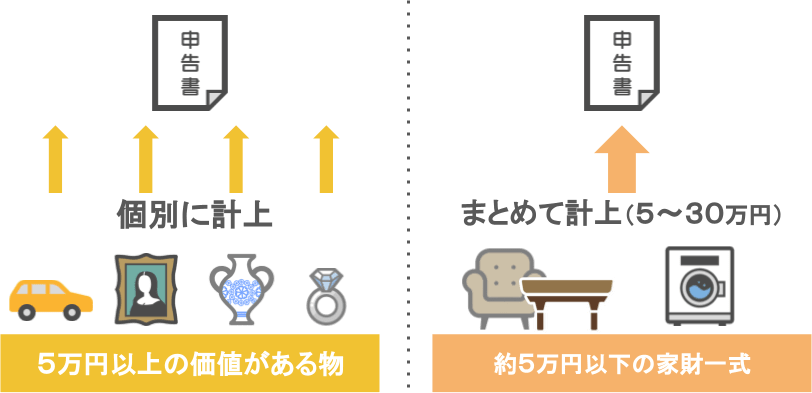

➍家庭用財産

❶~➌で紹介した『家庭内の財産としての価値のあるもの』(15万円以上の価値があるもの)に関しては、

個別に相続財産として計上する必要がありますが、

『家庭用財産』(家具や家電など5万円以下の家財一式)については、

5~30万円くらいの幅で一纏めにして相続財産に計上します。

ですので、細かな家具や、家電製品の領収書などを集める必要ありません。

➎ゴルフ会員権の証書

亡くなった方がゴルフが好きで『ゴルフ会員権』などを持っておられましたら、

その権利自体も相続財産ですので、ご自宅にある証書を集めておいて下さい。

❻金地金の納品書または計算書

亡くなった方が金やプラチナなどを持っておられましたら、

その金地金を購入した際の『納品書』や『計算書:なども集めておいて下さい。

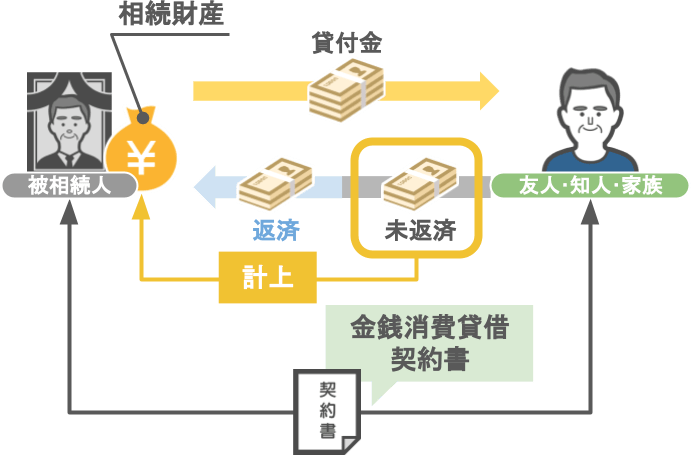

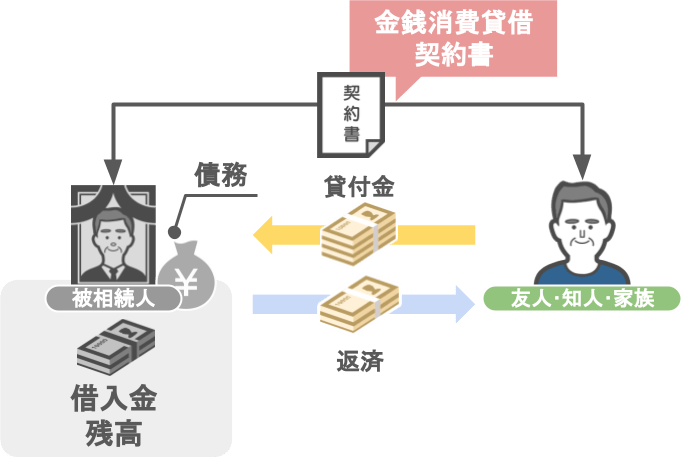

❼金銭消費貸借契約書(個人間での貸付がある場合)

● 亡くなった方が生前に友人知人や家族の誰かにお金を貸していて、

● その貸付金の返済がまだ完了していない場合、

今後は相続人の方が代わりに返済を受ることになりますので、

未返済の部分を相続財産として計上する必要があります。

その場合、亡くなった方が個人間で結んでいた『金銭消費貸借契約書』などを集めておいてください。

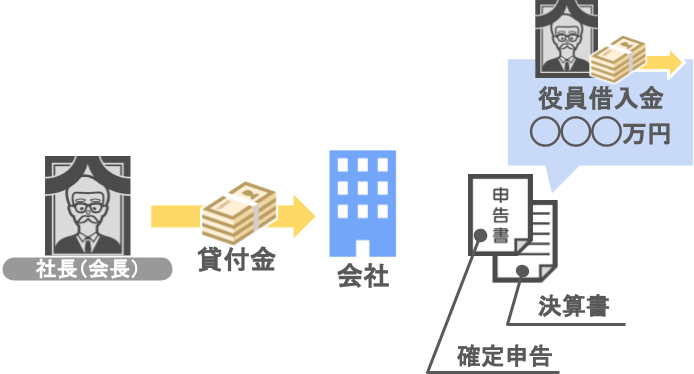

❽確定申告の決算書(会社にお金を貸付ている場合)

● 亡くなった方が会社の社長をしている場合、

● 会社の経営を維持するために、社長個人が会社に対してお金の貸付を行うこともあります。

いわゆる社長貸付金というやつですね。

❼と同様に社長貸付金の返済がまだ完了していない場合には、

これも相続財産として計上する必要があります。

「会社が社長からいくらお金を借りているのか?」というのは、

『会社の確定申告の決算書』を見れば分かりますので、関連する書類を集めておいてください。

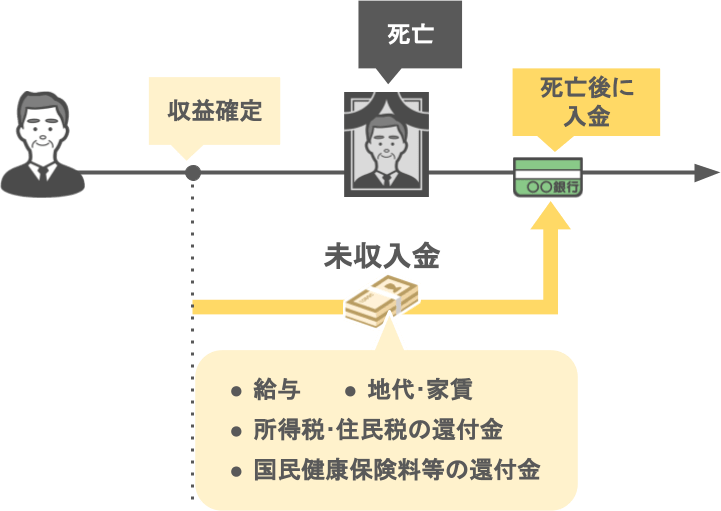

⑥未収金・還付金関連の書類

被相続人が生きておられる時に収益が確定しており、亡くなった後に口座に入金されるお金(未収金)も相続財産となります。

具体的には、

❶未収給与・未収家賃・未収地代

❷税金や保険料の還付金

です。

❶未収給与・未収家賃・未収地代

『未収給与』『未収地代・家賃』は亡くなった方の通帳で確認することができます。

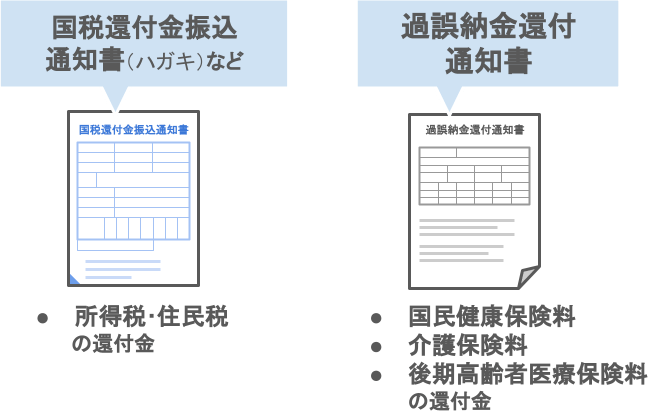

❷国税還付金振込通知書・過誤納金還付通知書

所得税や住民税の還付金:

『国税還付金振込通知書』というハガキなどが亡くなった方の自宅に届きます

保険料の還付金:

被相続人が亡くなったことにより、

● 国民健康保険料

● 介護保険料

● 後期高齢者医療保険料

などが納めすぎとなっていた場合には、

『過誤納金還付通知書』というハガキなどが亡くなった方の自宅に届きますので、これらを集めておいてください。

⑦事業用財産関連の書類

亡くなった方が個人事業を営んでおられた場合、

● 残された仕事道具・備品

● 在庫

これらは『事業用財産』として相続税の対象になります。

『事業用財産』がどれくらいあるのかを調べるために、『確定申告の決算書』を過去3年分集めておいてください。

⑧贈与関連の書類「贈与税の申告書の控え」

❶贈与税の申告書(控)・贈与契約書

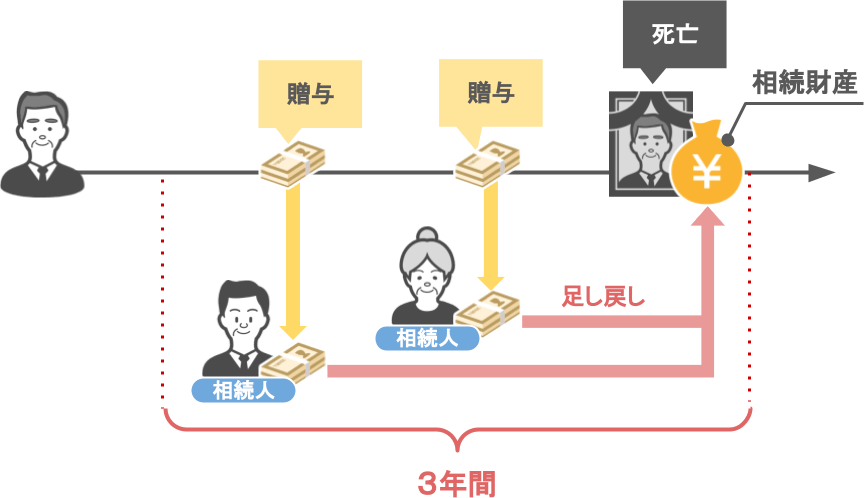

被相続人の方が亡くなる以前の3年間(※)に法定相続人に対して行われた贈与は、

● 贈与が行われた金額に関係なく、

● 亡くなった方の財産として足し戻す必要があります。

※2024年1月1日以降より、足し戻し期間が3年から7年に延長されます。詳しくはこちらの記事をご確認下さい。

そのため、相続開始前3年以内に行われた贈与に関する

『贈与税の申告書の控え』・・・年間110万円以上の贈与が行われた場合

『贈与契約書』・・・作成していた場合

これらについても集めておきましょう。

「過去の贈与税の申告書の控えがない」という場合には、

『贈与者と贈与を受けた人の間のお金の流れが分かる通帳』があれば問題ありません。

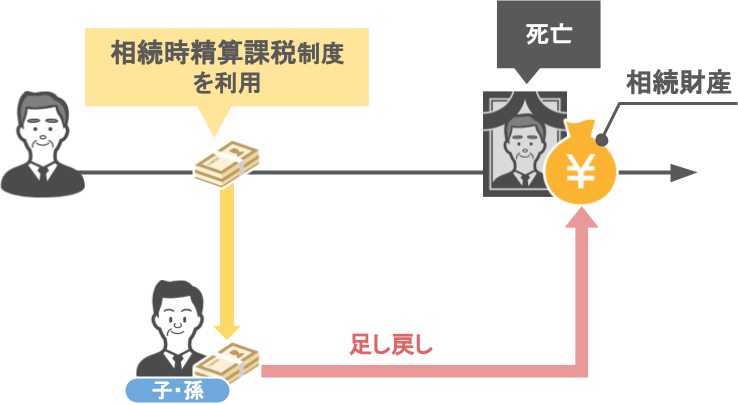

❷相続時精算課税制度選択届出書の控え

● 生前に被相続人の方と子・孫の間で『相続時精算課税制度』を選択して贈与を行った場合、

● 被相続人(贈与者)が亡くなれば、

● 制度利用以降に受けた贈与(全額)を亡くなった方の相続財産として足し戻すことになります。

ですので、制度利用を選択した受贈者(贈与を受けた人)は、

『相続時精算課税制度』を利用した時に税務署に提出した『相続時精算課税制度 選択届け出書(控)』

『過去全ての贈与税の申告書の控え』

これらの書類を集めておいてください。

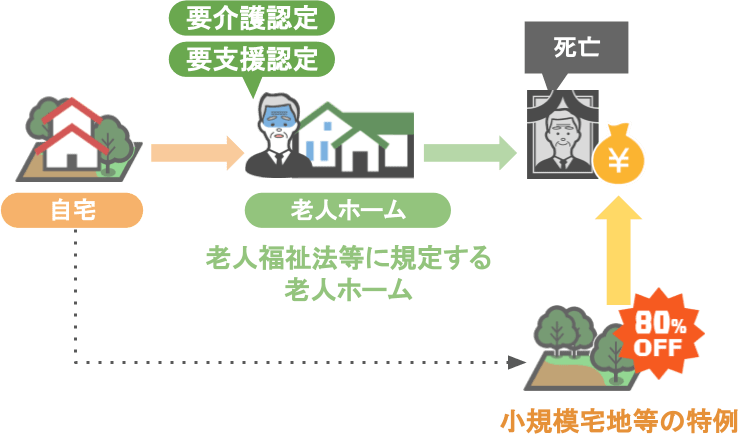

⑨小規模宅地等の特例関連の書類

亡くなった方が老人ホームで最期を迎えられた場合、

「老人ホームに入居する前に住んでいた自宅に対して、『小規模宅地等の特例』というお得な特例が使えるのか?」

については、亡くなった方が入居した老人ホームが

●『老人福祉法等に規定する老人ホーム』であるか、

● 相続が発生するまでに被相続人が『要介護認定』または『要支援認定』を受けていたか

これらが重要なポイントとなります。

そのため、相続人の方は亡くなった方の

『老人ホーム入居時の申請書』

『介護保険の被保険者証』

などの書類を集めておいてください。

⑩障害者控除に関する書類

亡くなった方の相続人の中に障害をお持ちの方がいらっしゃいましたら、

相続税の金額から一定額を引くことができる『障害者控除』を適用することができます。

そのため、『相続人の方の障害者手帳』についても用意しておいてください。

さて、ここまで紹介した➀~⑩が、亡くなった方の自宅で集めることができる『財産に関する資料』となります。

そして、ここからは亡くなった方の自宅で集めることができる『債務、葬式費用の資料』についてお話ししていきます。

⑪債務(借金)関連の書類

債務の内、借金に関連する書類は主に次の二つです。

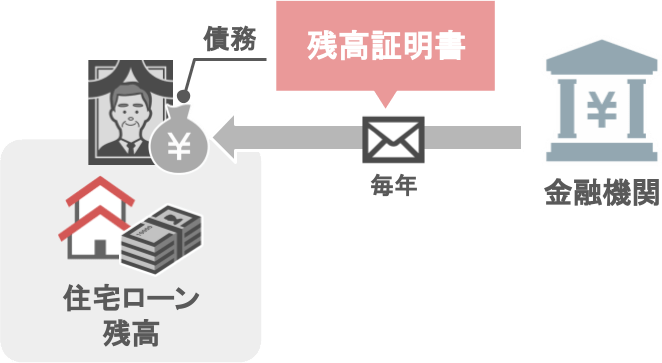

❶住宅ローン借入金の残高証明書

❷金銭消費貸借契約書

❶住宅ローン借入金の残高証明書

住宅ローンや自動車ローンを組んでいた場合、金融機関から毎年自動的に『残高証明書』が送られてきていると思います。

● 被相続人の方が亡くなった時にローンが残っていれば、

● 相続税の計算時に財産から控除できますので、

『残高証明書』を税理士に提出するようにしましょう。

❷金銭消費貸借契約書(個人間での借入がある場合)

● 亡くなった方が生前に友人知人や家族の誰かからお金を借りていて、

● その借入金の返済がまだ完了していない場合には、

未返済の部分を、亡くなった方の債務として計上することができます。

その場合、亡くなった方が個人間で結んでいた『金銭消費貸借契約書』などを集めておいてください。

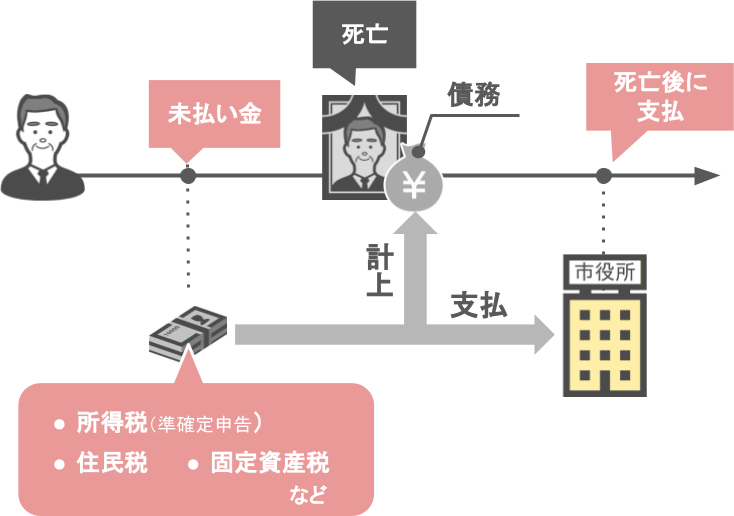

⑫債務(未払金)関連の書類

相続開始以前に被相続人が支払うべきだった費用

❶未納の税金

❷医療費・老人ホーム費関係の未払金

➌公共料金の未払金

これらを相続開始後に支払った場合、亡くなった方の未払い金は債務に計上することができます。

❶税金の支払いに関する通知書

被相続人の方が亡くなった後に支払った所得税、住民税、固定資産税などがあれば、

『通知書』『領収証書』などの書類も集めておきましょう。

例えば、

亡くなった方が不動産を持っていた場合、毎年4月下旬頃に

「1期分から4期分の税金を支払ってください」

という固定資産税の通知書が届きますよね。

被相続人の方が1~2期分だけ払った後に亡くなってしまった場合、

残りの3~4期分については遺族が代わりに支払う事になります。

これが亡くなった方の『未払金』として亡くなった方の債務に計上することができるというわけです。

ですので、各種税金の支払いに関する『通知書』『領収証書』も集めておいてください。

❷医療費・老人ホーム費関係の未払金

【未払いの医療費】

被相続人が亡くなる直前に病院に入院していたり、自宅で医療を受けていた場合、

被相続人が亡くなった後で精算をした『未払い医療費』は、被相続人の債務に計上できます。

ですので、病院から自宅に送られてくる『請求書』または『領収書』などを集めておいてください。

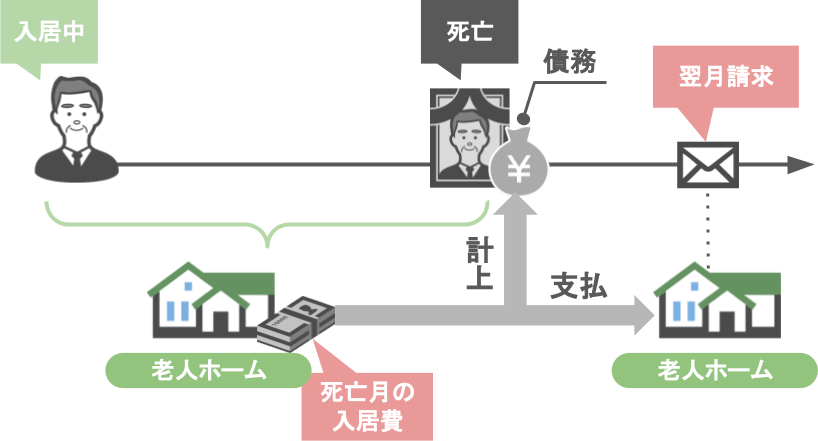

【未払いの入居費用】

亡くなった方が老人ホームに入居をされていた場合、

被相続人が亡くなった月の入居費は、翌月に日割り計算がされて『請求書』が届きますので、

精算の上、未払い金の書類として『請求書』または『領収書』などを集めておいてください。

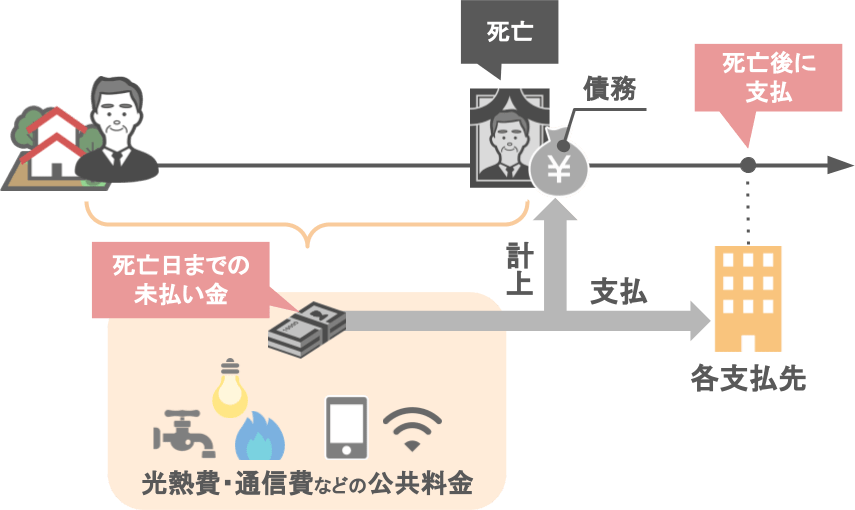

➌公共料金関係の未払金

亡くなった方が自宅で使っていた

● 水道やガス、電気などの光熱費

● 携帯電話料金やインターネット料金などの通信費

これらの公共料金に関しても、

〝被相続人の方が亡くなった日までの未払いの部分〟に関しては『未払金』として計上することができます。

ですので、これらに関する『請求書』または『領収書』などを集めておいてください。

ちなみに、公共料金に関する書類を集める際の注意点としては、

●〝被相続人の方が亡くなった日以降の使用分〟に関しては『未払金』として計上できず

● 相続税の債務として計上できるのは、〝被相続人の方が自宅で使っていた日まで〟の未払い金だけ

という点を覚えておいてください。

⑬葬式費用関連の書類

⑪⑫の債務と同様に、

亡くなった方のお通夜やお葬式にかかった費用も、亡くなった方のプラスの財産から控除することができます。

ですから、これらに関する書類もきちんと集めておく必要があります。

では、「具体的にどういった費用が葬儀費用として計上することができるのか?」

と言いうと次の通りです。

【葬儀費用として計上できるもの】

● 死亡診断書(死体検案書)の発行費

● お通夜、お葬式当日の費用

例)葬儀社への支払い、戒名代、お布施、火葬費用

● 納骨費用

【葬儀費用として計上できないもの】

● 香典返しの費用

● 初七日や四十九日の費用

その上で以下の書類が必要となりますので、税理士に提出できるように用意しておいてください。

● 葬儀会社の『領収書』または『請求書』

● 火葬場にかかる費用の『領収書』

● 納骨費用の『領収書』

● 御布施・心付け・戒名代を支払った際の資料

※なければ、支払い日・金額・相手先の所在地・名称が分かる手書きのメモでも十分

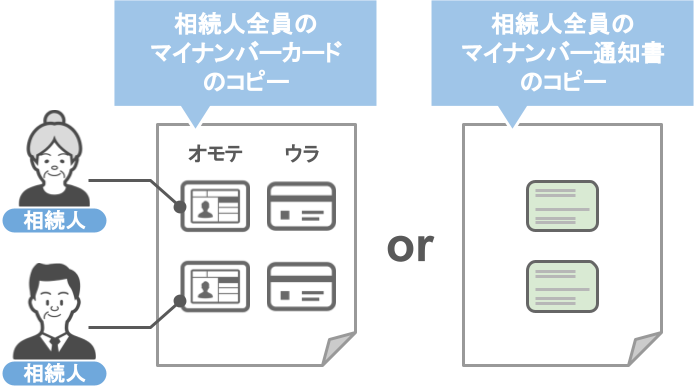

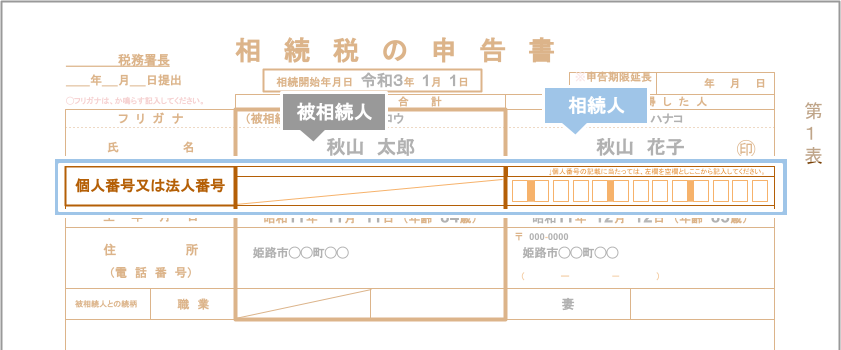

⑭個人情報関連の書類

相続税の申告書を提出する際には、次のいずれかの書類が必要です。

● 相続人の方全員のマイナンバーカードの表裏のコピー

● マイナンバー通知書のコピー

ちなみに、亡くなった方のマイナンバーは必要ありません。

なぜなら、特定の個人が死亡するとマイナンバー自体が失効するので、

被相続人の方のマイナンバーを相続税の申告書に記載する必要がないのです。

まとめ

さて、ここまでが亡くなった方の自宅で集めることができる書類と書類の集め方になります。

冒頭でもお話ししましたが、亡くなった方の財産・負債を正確に把握するためには、

亡くなった方の自宅で集めることができる書類だけではなく、公共機関や金融機関で取得しなければいけない書類もあります。

ですので、次回の記事ではその書類の種類と集め方について詳しく解説していきます。

どちらかと言うと、次回お話しする【公共機関や金融機関で取得しなければいけない書類】の方が、

どうやって集めればいいのか悩まれる方が多いですから、是非次回の記事もご覧ください。