亡くなった方の過去の通帳がないと税務調査の確率が高まります!【国税OBが語る】

読者の方からよく寄せられる質問に、

「過去の古くなった通帳(解約済みの通帳や繰越前の通帳)は、捨てずに置いておいた方が良いのでしょうか?」

というものがあります。

結論からいえば、皆さんが持っておられる古い通帳は、既に解約したものも含めて絶対に捨てないようにして下さい。

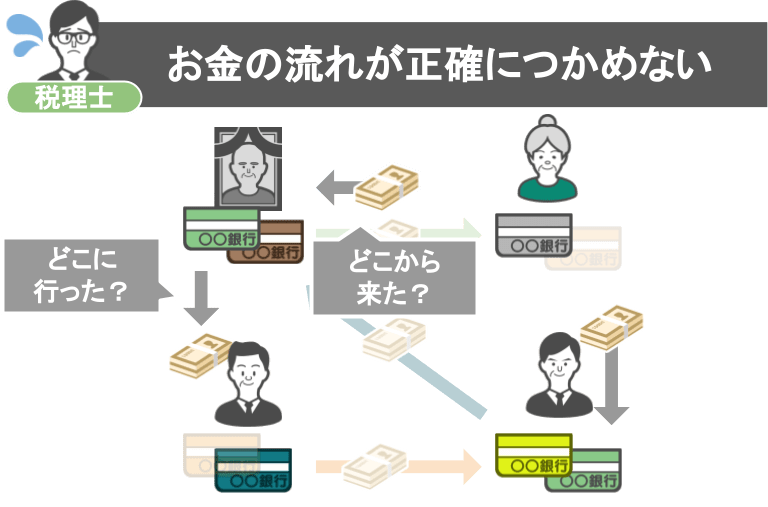

何故なら古い通帳を捨ててしまうと、

● 亡くなった方の過去のお金の入出金状況や、

● 家族間でのお金のやり取りが掴めなくなることから、

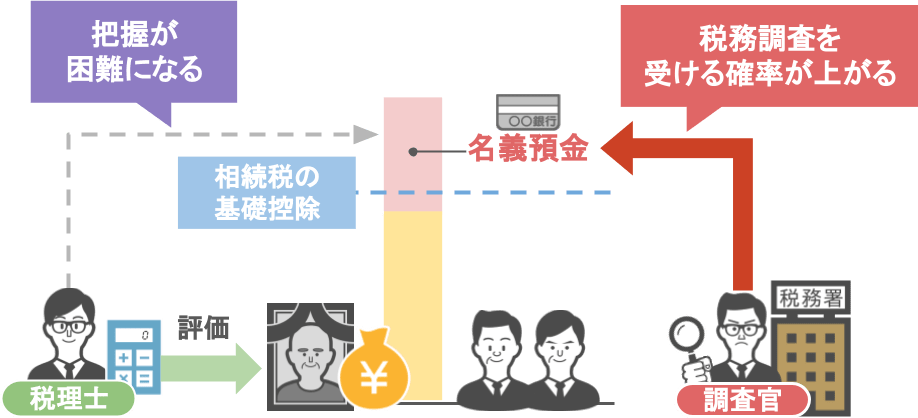

税理士に相続税の申告書を作成する際に、相続税が掛かるかどうかを計算する際に重要となる『名義預金』の把握がとても難しくなってしまします。

現在の相続税の税務調査は、『名義預金』に関する調査が9割と言っても過言ではありませんし、

税務調査官は常に、各家庭における「名義預金」の申告漏れに眼を光らせています。

ですので、

● 古い通帳を捨て、「名義預金」の実態を掴めなくしてしまうことは、

● 将来、皆さんの家庭における税務調査の確率を大幅に上げることに繋がる。

という訳なのです。

ですので今回の記事では、

①過去の通帳がないと税務調査を受ける確率が上がる理由

②具体的に過去何年分の通帳を手元に保管しておけば良いのか

③これからの時代において問題になるネット銀行問題とその対応策

という3つのテーマについて解説をして行きます。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①過去の通帳がないと税務調査を受ける確率が上がる理由

ではまずは「過去の通帳がないと家族内における名義預金の実態が掴めず、税務調査の確率が上がってしまう」

というお話について解説をしていきますが、詳しい内容をお話する前に、まず『名義預金とは何か』について簡単におさらいをしましょう。

『名義預金』について詳しく知りたいという方は、こちらの記事をご覧ください。

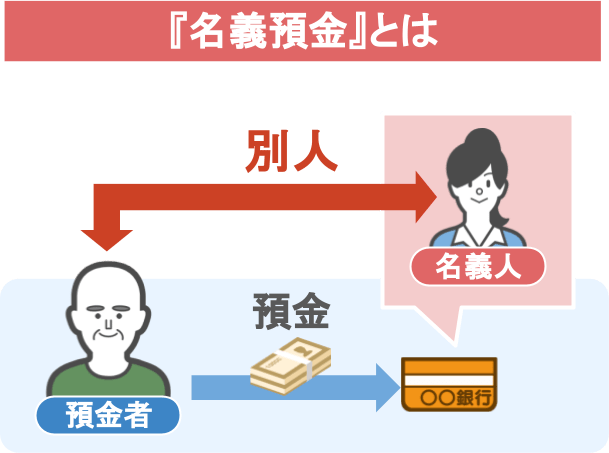

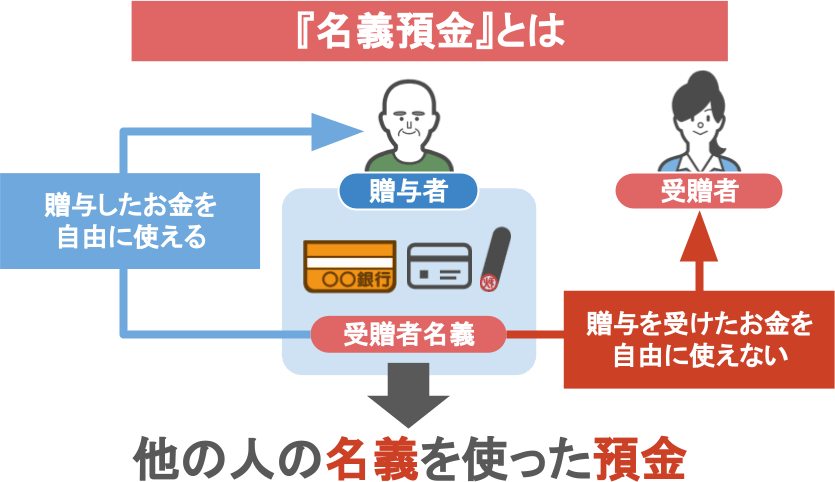

『名義預金』というのは、

● 預金口座の名義人と、

● 実際に預金をしている人が異なる預金で、

● 贈与をした人が、贈与を受けた人の通帳やカード・印鑑を管理していて、

● 贈与を受けた人が自由にお金を使えないのに、

● 贈与をした人は、あげたはずのお金を自由に使える状態の預金のことを、

● 他の人の名義を使った預金、つまり『名義預金』といいます。

そして『名義預金』に該当すると調査で指摘された預金は、最終的に亡くなった方の財産として相続財産に加えられることになります。

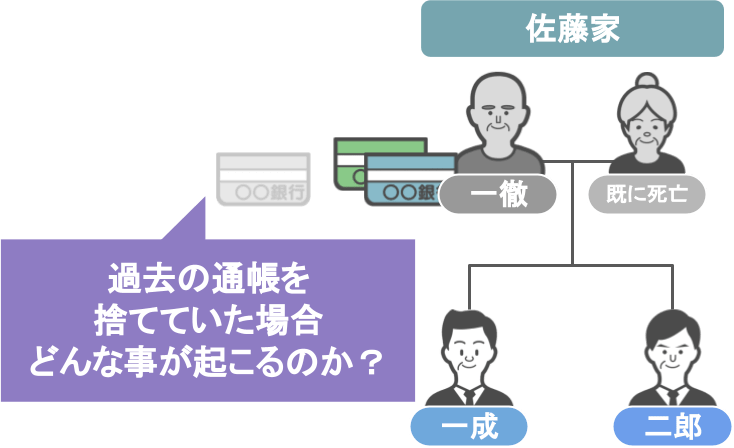

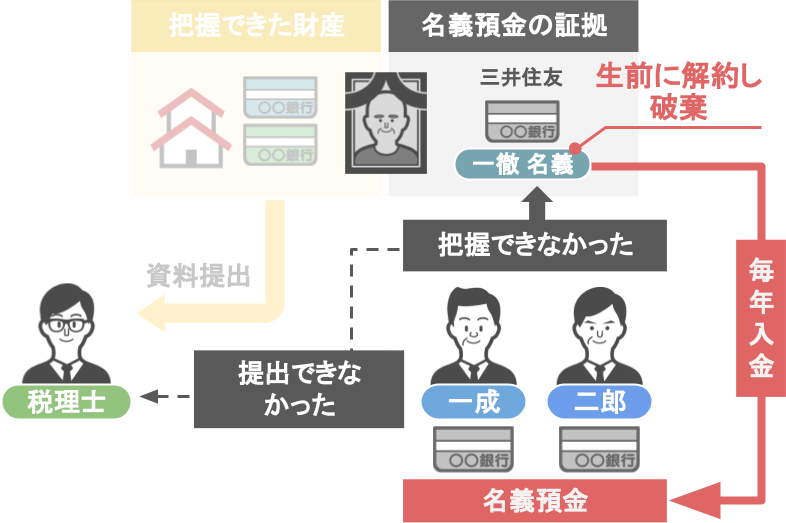

ではこの前提を踏まえた上で、下図の佐藤家をモデルに、

【亡くなった方が過去の通帳を捨ててしまっていた場合、どういったことが起こるのか】

について見て行きます。

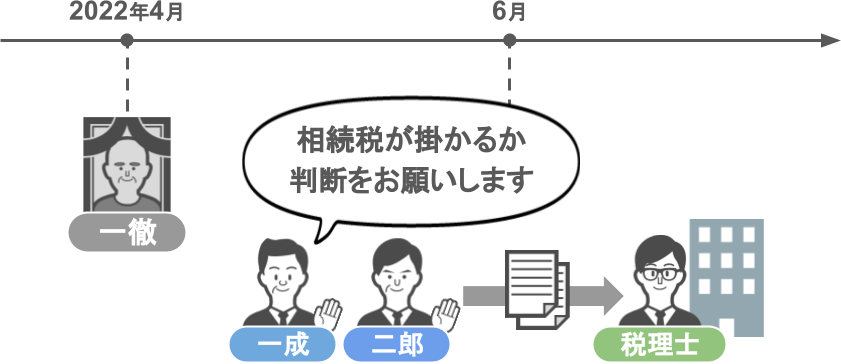

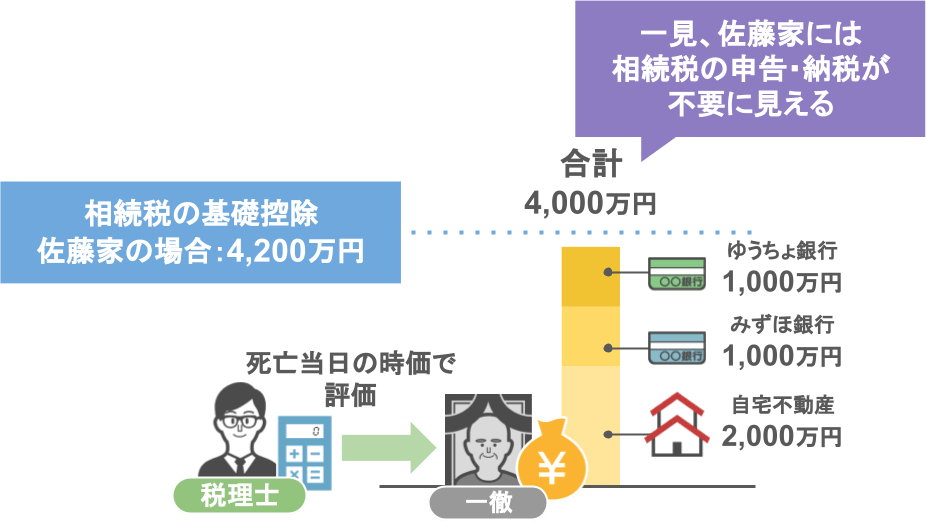

今回佐藤家の一徹さんは2022年4月に亡くなり、相続人の2人は「一徹さんの財産に相続税が掛かるのかどうか」を判断して貰う為、家の近くにある税理士事務所を尋ねました。

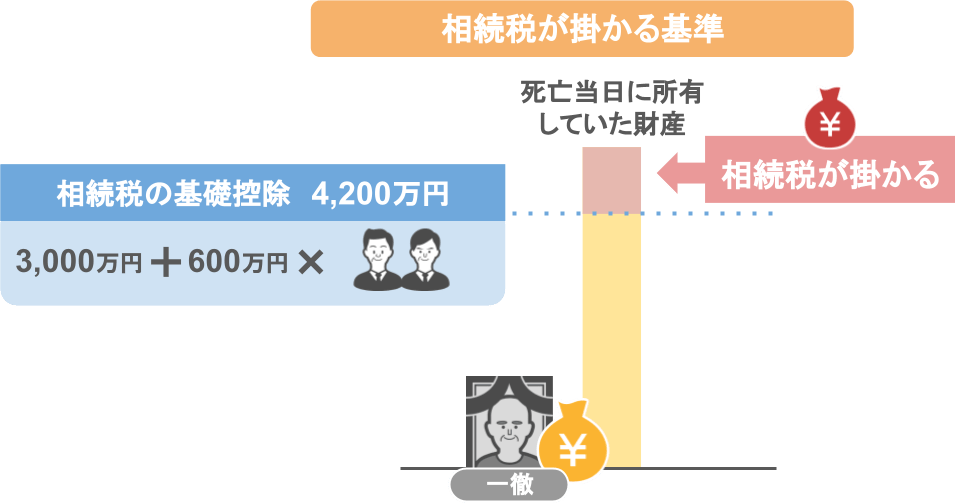

相続税の課税基準はこのようになっておりますので、

相続税が課税される基準

● 亡くなった方が死亡日当日において所有していた財産が、

● 相続税の基礎控除である『3,000万円+600万円×法定相続人の人数』を超える場合、

● 超えた部分について課税される

今回の佐藤家の場合、

一徹さんの財産が基礎控除額額4,200万円(3,000万円+600万円×法定相続人2人)を超える場合に相続税が掛かることになります。

その上で税理士が一徹さんの財産を評価した所、一徹さんの財産は、

● 自宅不動産:2,000万円

● みずほ銀行の預金:1,000万円

● ゆうちょ銀行の預金:1,000万円

合計4,000万円となりました。(※全て死亡日当日の時価で算定)

税理士による財産評価の結果、一徹さんの財産は、相続税の基礎控除である4,200万円以下だったので、

一見この一家には相続税の申告も納税も必要ない様に見えます。

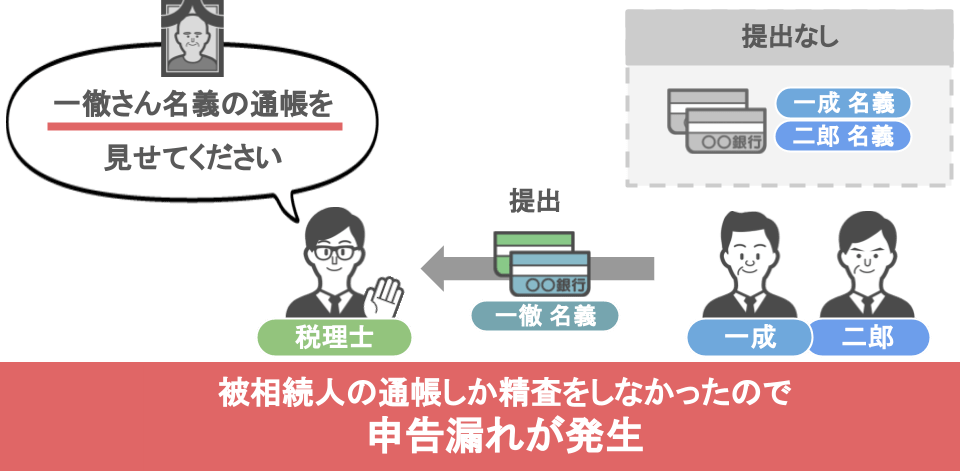

ですが今回、相続人の方達が税理士に提出した預金情報は、

● みずほ銀行とゆうちょ銀行の死亡日当日の残高証明のみで、

● 一徹さんの最新の通帳や過去の解約済みの通帳、繰越前の通帳等は提出されていませんでした。

ですので担当税理士は、

「過去に一徹さんが皆さん名義で口座を作成し、そこにお金を入れていないかを調べる為に、一徹さん名義の通帳(みずほ銀行・ゆうちょ銀行)を過去3年分見せて下さい」

「過去に大きな預金が動いていなかったかを調べます」と追加の資料を要求し、

相続人達は一徹さん名義の通帳(みずほ銀行・ゆうちょ銀行)を過去3年分、税理士に提出しました。

税理士は提出された通帳を調べて「過去に名義預金の形跡が無い」と判断したので

「一徹さんの財産は4,000万円で確定しました」と相続人に伝え、

その報告を受けた相続人達は、相続税の申告をせずに、遺産分割協議と財産の名義変更を行い相続手続きを終えました。

これで無事に相続手続きも終わったと思いきや・・・

なんとその2年後、相続人一家は一徹さんの名義預金について税務署から指摘を受けることになってしまいました。

相続人一家としては、

「一徹さんが所有していたみずほ銀行と、ゆうちょ銀行の過去3年分の通帳までキッチリ調べて相続税は掛からないと判断したのに何故?」

と疑問に思ったのですが、問題は一徹さんが生前に解約をし、捨ててしまっていた過去の通帳にあったのです。

どういうことか・・・話は10年前までさかのぼります。

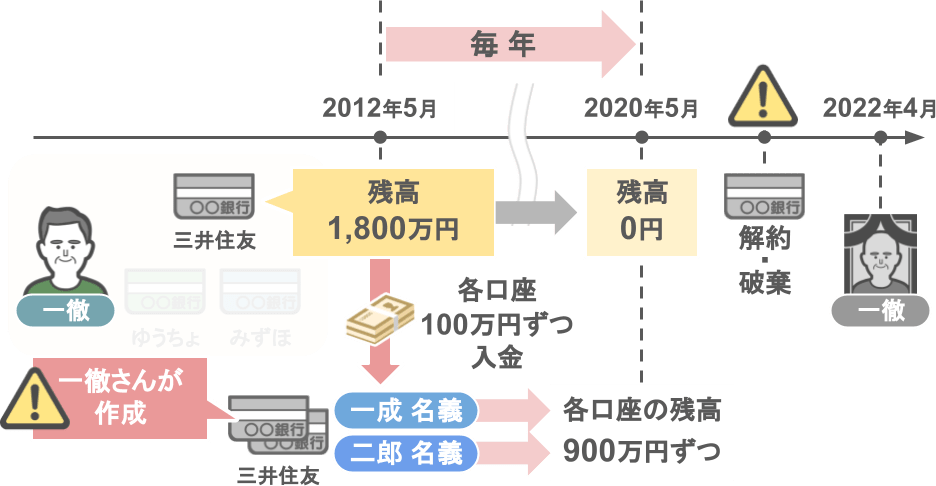

一徹さんは当時、みずほ銀行とゆうちょ銀行の他に、三井住友銀行にも口座を持っていました。

そこには口座開設当初から1,800万円の預金が入っていたのですが、

● 一徹さんは亡くなる10年前に『一成さん名義』『二郎さん名義』の口座を三井住友銀行で作り、

● それぞれの口座に毎年100万円ずつ入金をしており、

● 9年間入金を続けた結果、残高が0になった自分(一徹)名義の三井住友銀行の口座を解約し、

● そして通帳自体も捨ててしまっていたんです。

(※『一成さん名義』『二郎さん名義』の口座は引き続き一徹さんが管理)

その後、一徹さんの相続が発生し、一成さんと二郎さんは『自分名義の三井住友銀行の通帳』を発見しますが、

「毎年入金されている金額は贈与税の基礎控除である110万円以下で、贈与税の申告も必要ないから、

この通帳は紛れもなく自分達のものであり、税理士に提出する必要もないよね」

と、こう思ってしまいました。

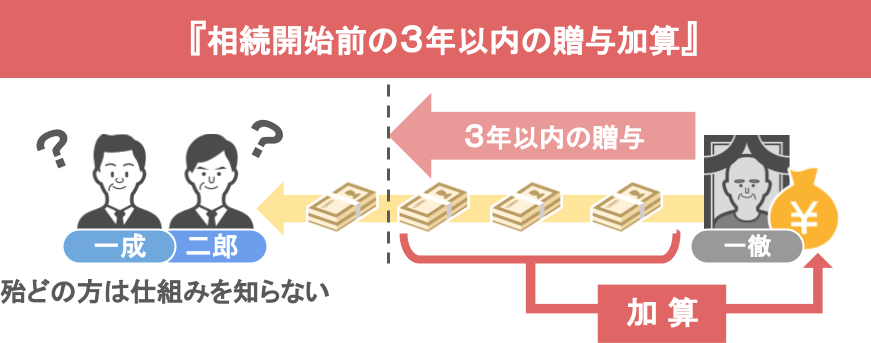

ここで、当事務所の記事を見られている皆さんでしたら、

「いやいや、相続開始前3年以内に行われた贈与は亡くなった方の財産に足し戻すことになるんだから、自分達の通帳のことも税理士に言わなくちゃ駄目でしょ!」

とこの様に思われるでしょうが、

それは皆さんが、相続のことについて日々勉強されて詳しくなっているからであって、殆どの方は『相続開始前3年以内の贈与加算』という仕組みを知らないのです。

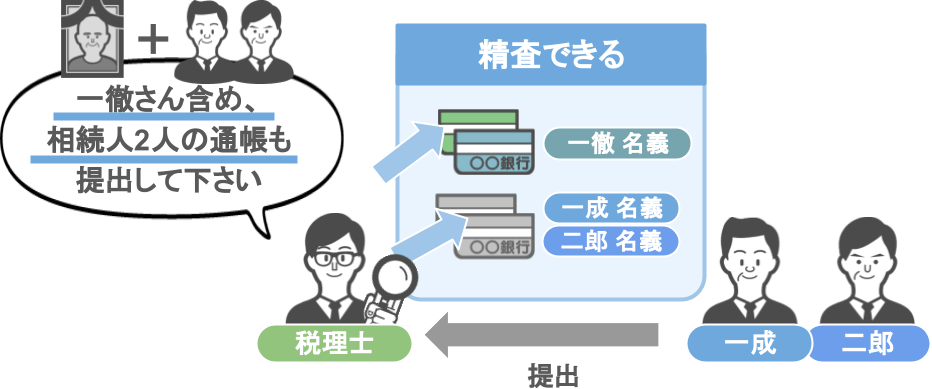

その上で、今回の担当税理士は一成さんと二郎さんに対し、

● 被相続人である一徹さんの通帳(取引履歴)しか求めなかったため、

● 結果として申告漏れが生じてしまった訳です。

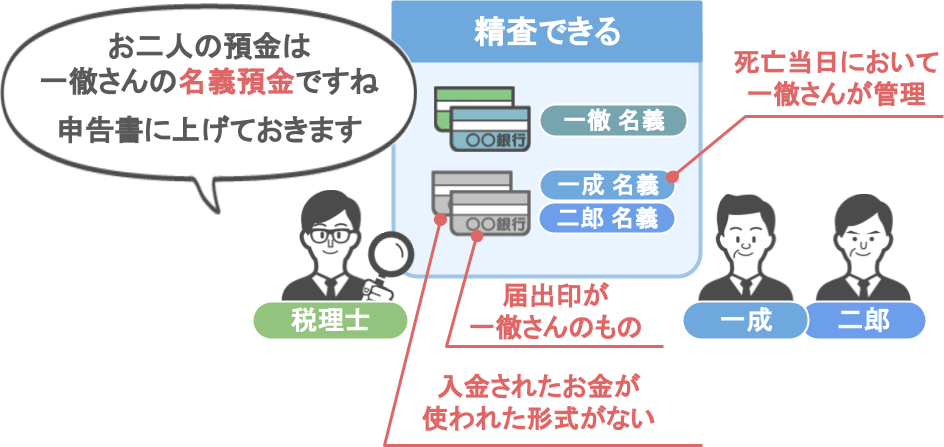

仮にこの税理士が、

「亡くなった一徹さんを含め、相続人2人の通帳も提出して下さい」と要求していれば、

● 2人の三井住友銀行の通帳も精査することが出来ていたので、

● 死亡日当日においてこの通帳は、一徹さんが管理しており、

● 通帳の届出印も一徹さん所有の物、

● 入金されたお金も使われた形跡が全く無い

といった状況から、

「お二人の預金は一徹さんの名義預金になりますね。申告書に上げておきます」

と、この様になっていたのでしょうが、

相続専門ではない税理士の場合、亡くなった方の預金情報しか要求しないケースも少なくありません。

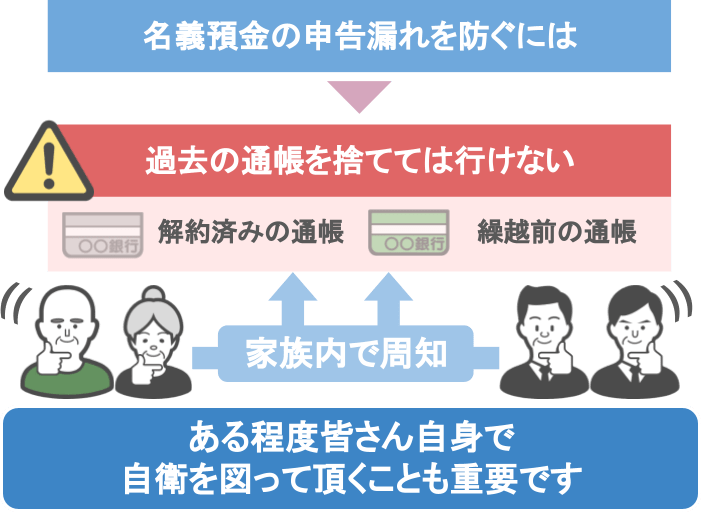

ですので、名義預金の申告漏れを防ぐ為には、

●「過去の通帳を捨ててはいけない」ということを家族内で周知し、

● ある程度皆さん自身で自衛を図って頂くことが重要だ!

ということを覚えておいて頂ければと思います。

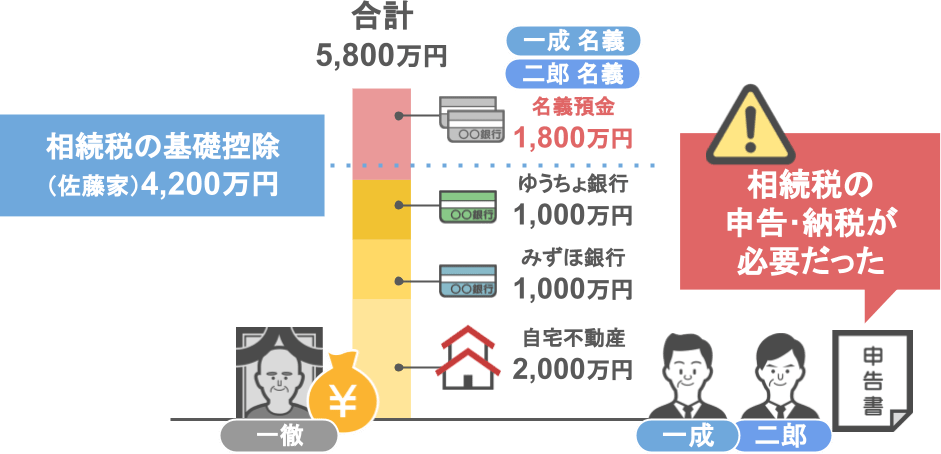

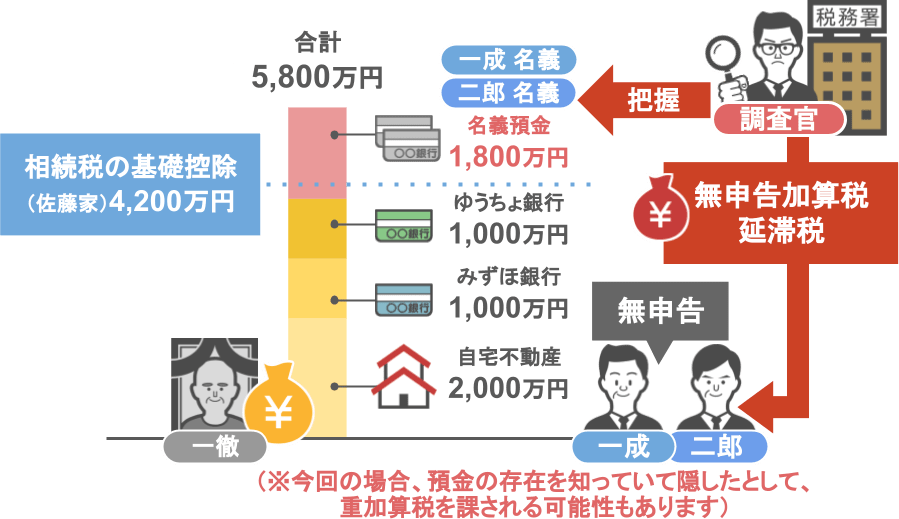

では最終的に今回のモデルケースの佐藤家の相続人達は、どうなったのかと言いますと、

本来一徹さんには、下図のように

● 相続税の基礎控除4,200万円を超える、5,800万円の財産があった訳ですから、

● 一成さんと二郎さんには相続税の申告と納税を行う必要がありました。

ですが二人は、

● 一徹さんが過去に解約をし、捨ててしまっていた三井住友銀行の口座(通帳)を把握出来なかったので、

● 担当税理士に『名義預金』の証拠となる通帳の提出が出来ませんでした。

そしてその結果二人は、

● 相続税の申告を行わないまま手続きを完了させてしまい、

● 後に一徹さんの名義預金1,800万円を突き止めた調査官により、無申告加算税と延滞税を含めた追徴課税を課されてしまった

という訳なんです。

(※この場合、預金の存在を知っていて隠したとして、重加算税を課される可能性もあります)

さてここまでの流れを見れば、

● 過去の解約済みの通帳や繰越前の通帳を迂闊に捨ててしまうと、

● 将来の税務調査のリスクが上がってしまう

ということは、皆さん理解して頂けたかと思います。

ではその上で次の章では、「将来の税務調査リスクを回避する為には、具体的に過去何年分の通帳を手元に保管しておけば良いのか?」について解説をして行きます。

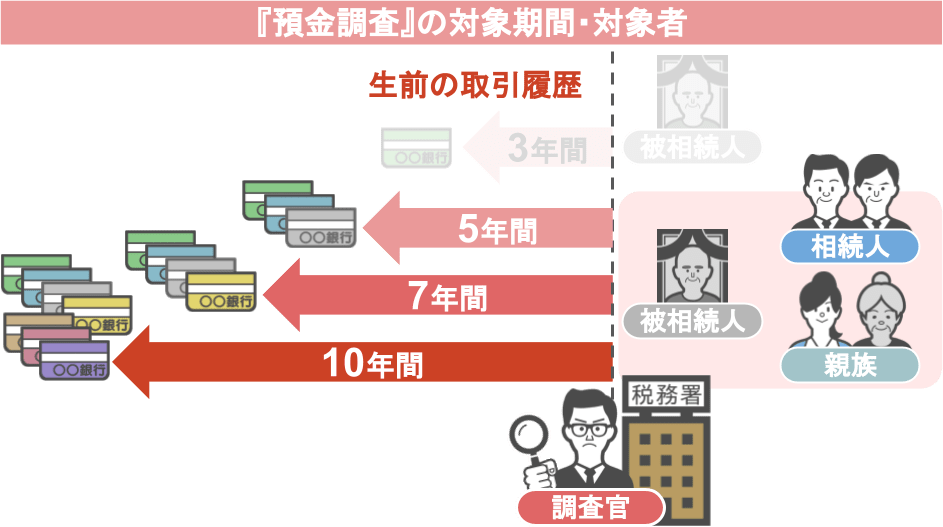

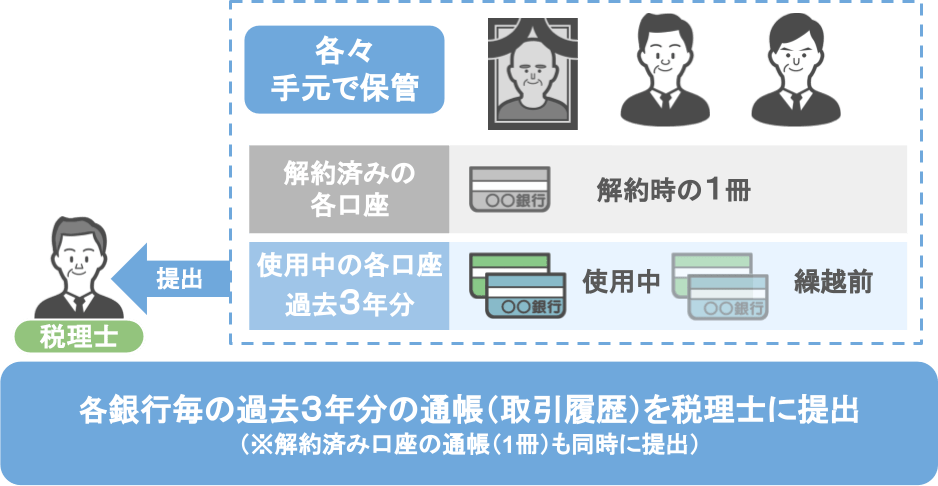

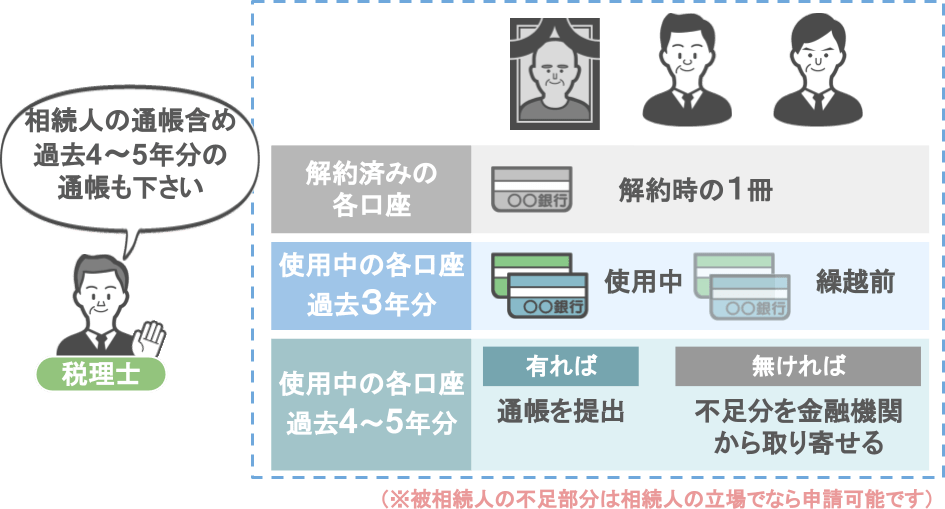

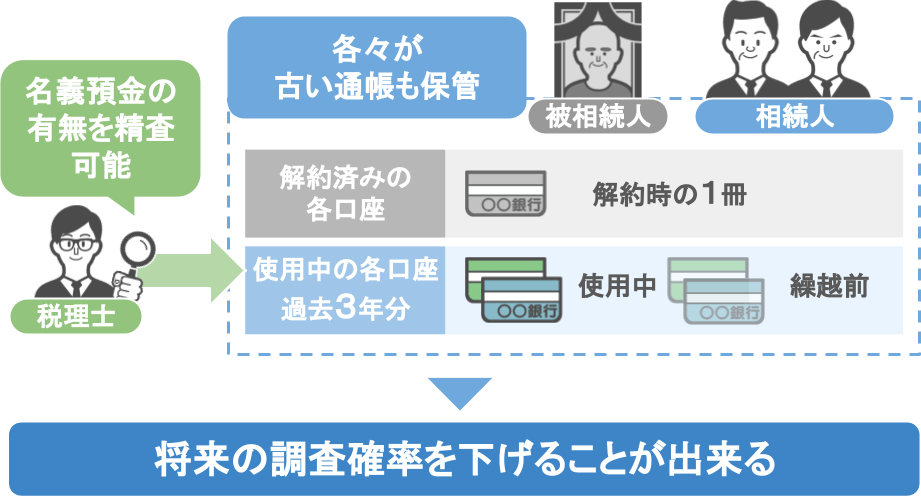

②具体的に過去何年分の通帳を手元に保管しておけば良いのか

いきなり結論ですが、将来の税務調査リスクを回避する為には、

● 既に解約した口座の通帳は、過去に取引があったことの証拠として、解約した時のものを1冊手元に保管して頂き、

● 継続して利用している口座の通帳は、繰越前のモノを含めて過去3年分までを保管しておく事が重要です。(※相続人となる家族も同様)

どういうことか、順番に見ていきましょう。

税務調査官が調査対象として選んだ家庭の『預金調査』を行う場合、

● まずは被相続人の『亡くなる前3年間』の取引履歴について調査を行います。

そこで調査官が「この一家の預金関係には怪しい箇所がある」と判断した場合、

● 更に相続人や親族との取引内容も含め、

● 被相続人が亡くなる5年前までの取引履歴を追加で調査します。

その上で「まだ怪しい箇所がある!」となりますと、

● 追加で7年前、10年前の取引についても調査が及んで行きます。

ですので皆さんには、

● 調査官が必ず調査を行う過去3年分までの通帳をキチンと手元に保管しておいて頂き、

そしていざ相続が発生した際には、

● 亡くなった方の最新の通帳を含めた各銀行ごとの過去3年分の通帳(取引履歴)を、担当税理士に提出して頂きたいと思います。

(※解約済み口座の通帳(1冊)も同時に提出して下さい)

その上で更に税理士から、相続人の通帳を含めた過去4年分、過去5年分の通帳(取引履歴)の提出を求められた場合には、

● 通帳が手元にあれば、その通帳を提出し、

● 通帳が手元に無ければ、不足している部分を各金融機関から取り寄せて頂いた上で(1年分:約千円程)、税理士に提出をして下さい。

(※被相続人の不足部分は相続人の立場でなら申請可能です)

そうすることで、『名義預金の申告漏れを理由とした将来の税務調査のリスク』をグッと抑えることが出来ますからね。

ちなみに、その際の預金通帳の保管方法についてですが、

口座を沢山お持ちの方は、手元の通帳だけで段ボールがいっぱいになる方もおられます。

● この様な紙での保管の場合、通帳が長期間部屋の一角を占領する形になってしまいますので、

● もしスキャンが可能な方は、通帳の中身をスキャンし、データで保管すれば、場所を占領せずに通帳の保管が可能ですから、そういった方法を取られても良いですね。

③これからの時代において問題になるネット銀行問題とその対応策

では最後の章では、

●『これからの時代において、ネットバンク口座を持つ人が増えることにより、遺された相続人は亡くなった方の口座の把握が困難になる』という問題と、

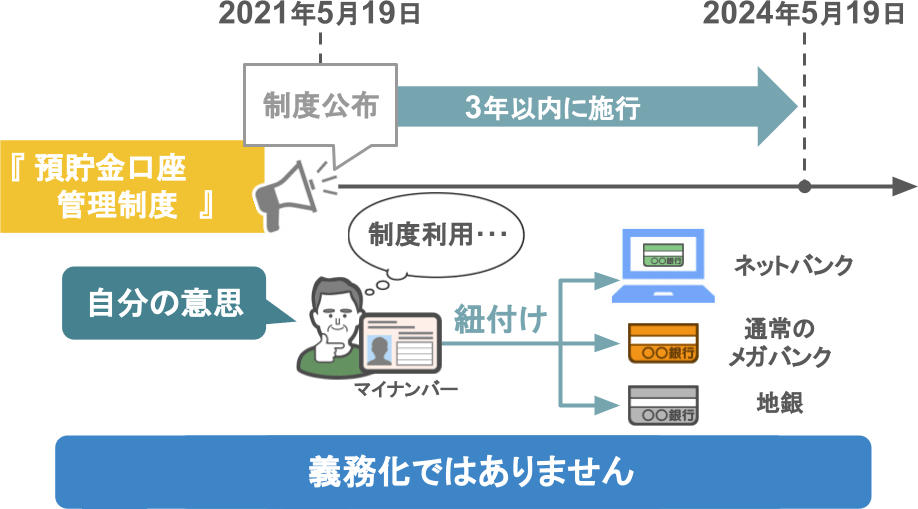

● その対応策となるであろう再来年(2024年中)開始予定の「預貯金口座管理制度」

について解説をしていきます。

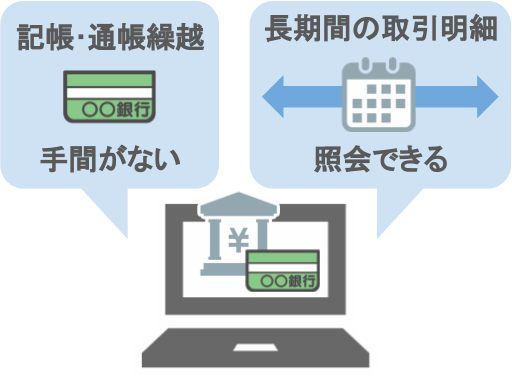

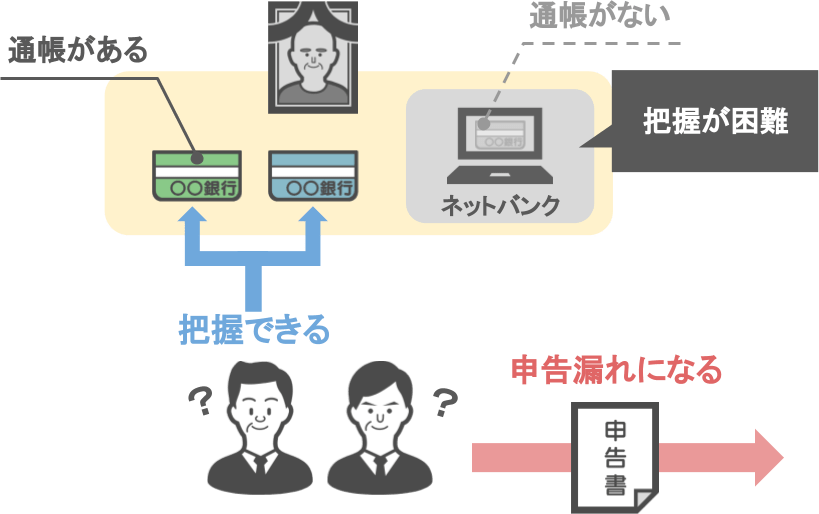

ⅰネット銀行口座を持つことにより起こる問題

近年のデジタル化の流れにより、60代以上の方でもネット銀行に口座を作られる方が増えて来ました。

この流れは今後更に加速して行くと予測されますが、ネット銀行で口座を作ることは、

● 記帳や通帳繰越の手間がなくなる

● 長期間の取引明細を照会できる

といったメリットがある一方で、

● 紙の通帳が発行されず

● 過去の取引明細などは、全てオンライン上の通帳でしか確認が出来ない

という大きなデメリットもあります。

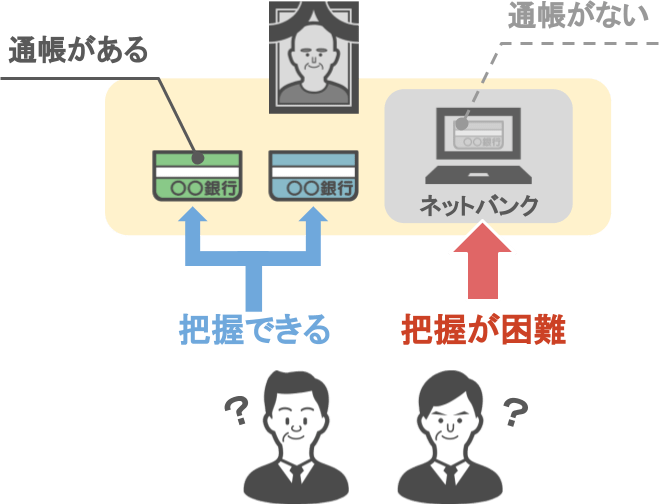

つまり、

● 被相続人の方(故人)が自身のネットバンク口座のことを家族に話していない場合、

● 残された相続人が亡くなった家族のネットバンク口座を見つけることは、かなりハードルが高いのです。

実際に最近、ネットバンクに口座を持つ高齢者が増えて来たことにより、『被相続人の預金(ネットバンク口座)に関する申告漏れ』が増えて来ています。

では将来、『家族に相続が発生した際のネットバンク口座の申告漏れ』を防ぐ為にはどうすれば良いのか・・・

ですが、現状(2022年現在)においては、こちらの記事で解説している様に、

● 被相続人自身が口座の銀行名、支店名、口座番号などを終活ノートにまとめて記載しておき、

● それを家族に周知しておく位しか対策はありません。

ですがこの方法ですと、

● 終活ノートを紛失してしまった場合や、家族が見つけられなかった場合に、

● ネットバンク口座の申告漏れリスクが生じます。

ではもっと確実に、相続発生後に家族のネットバンク口座を把握する方法は無いのか?

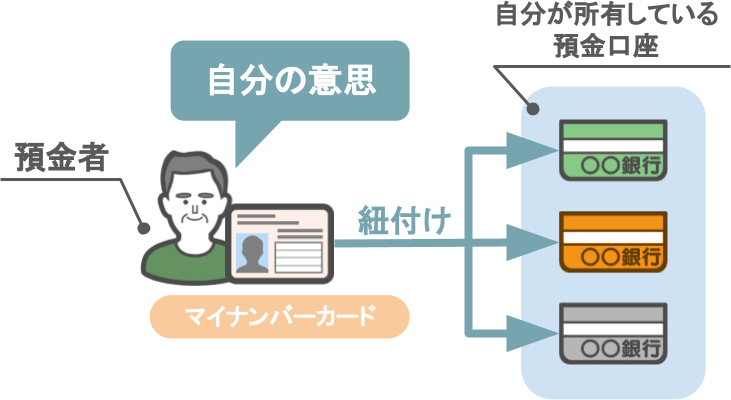

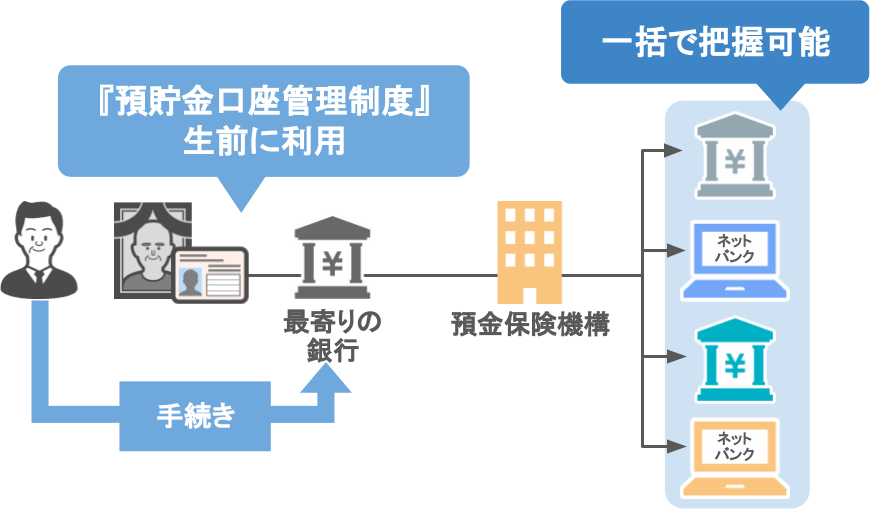

ということで、今後最も期待できるモノとして挙げられるのが、2024年開始予定の『預貯金口座管理制度』です。

ⅱ2024年開始予定の「預貯金口座管理制度」とは

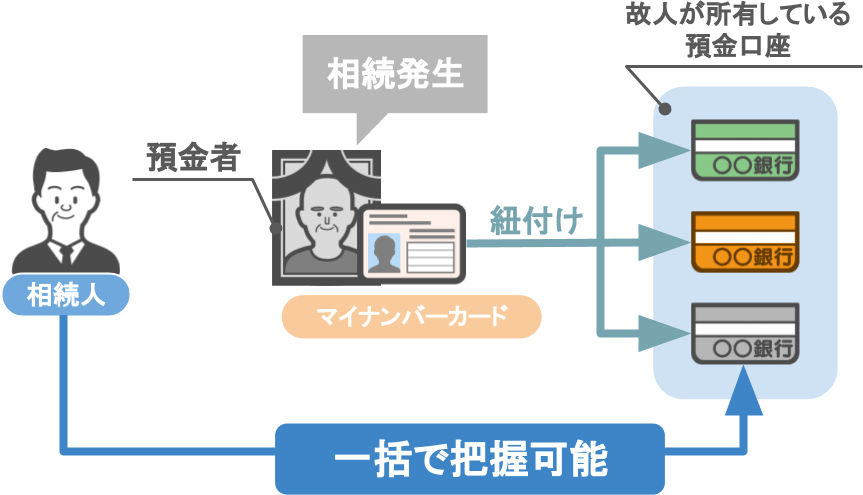

『預貯金口座管理制度』は、正式には『預貯金者の意思に基づく個人番号の利用による、預貯金口座の管理等に関する法律』と言いまして、

● 預金者自らの意思で自分が所有している預金口座とマイナンバーを紐付けしておくことで、

● いざ自身の相続が発生した際に、残された相続人は亡くなった方の預金口座を一括で把握することができる、というものです。

もう少し具体的に見ていきましょう。

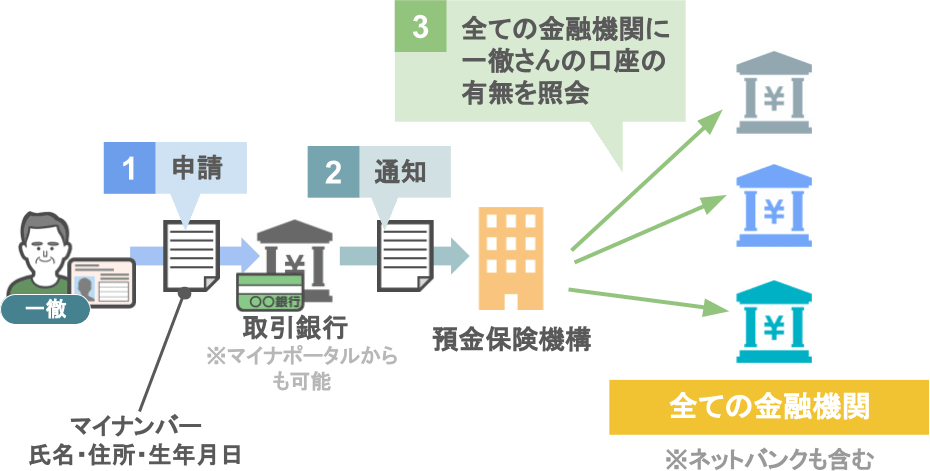

『預貯金口座管理制度』が施行された後、佐藤家の一徹さんが、

● 取引のある銀行の一つに出向き、

● 自身のマイナンバー・氏名・住所・生年月日などとともに、『預貯金口座管理制度』を利用したい旨を伝えます。

そうすると、申し出を受けた銀行は、

● 一徹さんの情報を預金保険機構に通知し、

● 通知を受けた預金保険機構は原則すべての金融機関に、一徹さんの口座の有無を照会します。

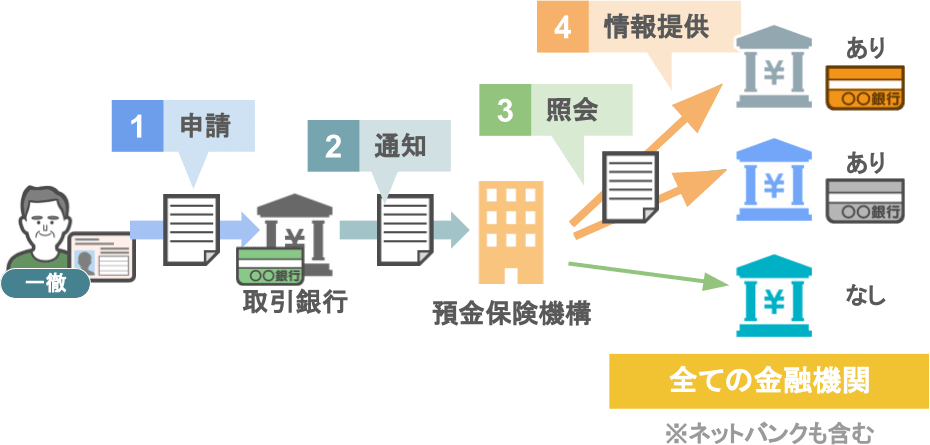

照会の結果、口座がある金融機関が見つかりましたら、

● 預金保険機構はその金融機関に対して一徹さんのマイナンバー情報を提供します。

これにより一徹さんは、

● 一つの金融機関で手続きをするだけで

● 自分が所有している預金口座の全てに関し、マイナンバーを紐付けることができます。

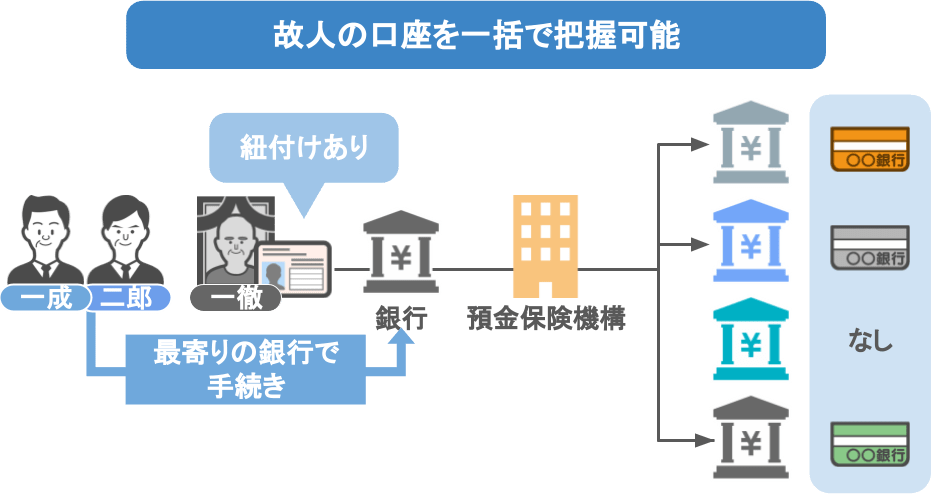

この事前手続きをしておけば、いざ一徹さんに相続が発生した場合、相続人である一成さんと二郎さんは、

● 一徹さんの口座がどこの銀行にいくつあるのかをいちいち探し回らなくても、

● 最寄りの金融機関に出向いて一度申請手続きをするだけで、

● 一徹さんの預金口座を一括で把握することが出来る

という訳です。

この『預貯金口座管理制度』は、2021年5月19日に制度の公布がされましたので、そこから3年以内の2024年5月19日までに施行される予定です。

残された相続人の方達が苦労されないよう、『預貯金口座管理制度』が施行された際には、

● ネットバンク口座をお持ちの方は勿論、

● 通常のメガバンクや地銀の預金口座しか持っていないという方も、制度の活用を検討されてみてはいかがでしょうか。

ちなみにこの制度はあくまでも、

● 預金者自らの意思で自分が所有している預金口座とマイナンバーを紐付けするという制度ですから、

● 預金口座とマイナンバーの紐付けが義務化されるわけではありませんのでご安心下さい。

まとめ

それでは今回の記事のまとめです。

今回は『亡くなった方の過去の通帳がないと税務調査の確率が高まる』というテーマの元、前半では、

● 過去の古くなった通帳(解約済みの通帳や繰越前の通帳)を捨ててしまうと、

● 相続税が掛かるかどうかを計算する際に重要となる『名義預金』の把握が困難となり、

● 結果的に相続税の税務調査を受ける確率を大幅に上げてしまう

というお話をしました。

そして、その対応策としては、

被相続人、相続人の両方が、

● 解約済みの通帳と、最低でも 過去3年分の通帳を

● 過去に取引があったことの証拠として、シッカリと保管しておくことで、

将来の調査の確率を グッと下げることが出来るというポイントを解説しました。

また後半では、

● 今後ネットバンク口座を利用する方が増えるに連れ、

● 家族のネット口座の把握が困難となる家庭も増え、

● 結果、相続財産の申告漏れが増えて行くだろう

というお話をしました。

そして、その対応策としては、

● 再来年(2024年)中に開始予定の『預貯金口座管理制度』を、被相続人の方が生前に活用しておくことで、

● 将来の相続人達は、最寄りの金融機関に出向いて一度申請手続きを行うだけで、被相続人の預金口座を一括で把握することが出来る

というお話をしました。

この『預貯金口座管理制度』については、今後制度が正式に開始された際には、改めて当事務所でアナウンスをさせて頂きます。