相続税の節税対策で不動産購入やアパート経営をするのはオススメしません!

皆さんは不動産業者の方から、こんな風に声を掛けられたことってありませんか?

「活用出来ていない土地にアパートを建てませんか?」

「アパートを建てれば、賃貸収入も確保しつつ、将来の相続税も何倍も安くなりますよ!」

この様な甘い言葉でセールスを掛けれらたことがある人って、意外と多いと思います。

果たして皆さんは、この不動産業者のセールストークを信じて、相続税節税のためにアパートを建てるべきなのでしょうか?

結論から申しますと、

・現預金をそのまま持って亡くなるよりも、

・生前にその預金で土地を買い、建物を建てて人に貸し出すことで、将来の相続税額はグッと下げることが出来ます。

ですがちょっと待ってください!

相続税対策の為だけに不動産を購入したり、アパートを建てたりすることは、非常にリスクが高いんです!

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも観て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①土地購入・アパート経営は相続税対策に有効?

そもそも何故「相続税対策に不動産の購入やアパート経営が有効」と言われてるかと言いますと、

①土地や建物の相続税評価額というのは、実際の時価よりも安いこと。

②更地の土地よりも、建物が建っていたり、土地を貸していたら、相続税評価額が更に下がること。

③不動産の購入費やアパートの建築費を、金融機関から借りる事で、借りたお金を相続税の課税対象から控除できること。

こういった理由で「不動産の購入は相続税の節税に有効だ!」と言われてるんですね。

それと、これは相続税対策とは別になりますが、

アパートなどでしたら、定期的な賃料収入が入ること、売却すればお金に戻せること、これらも所謂メリットであると、不動産業者の方達はアピールして来ます。

②借金をしてアパートを建てたら、どれだけ相続税が減るの?

では『実際にアパートを建設したら、どれだけ節税になるのか』説明していきたいと思います。

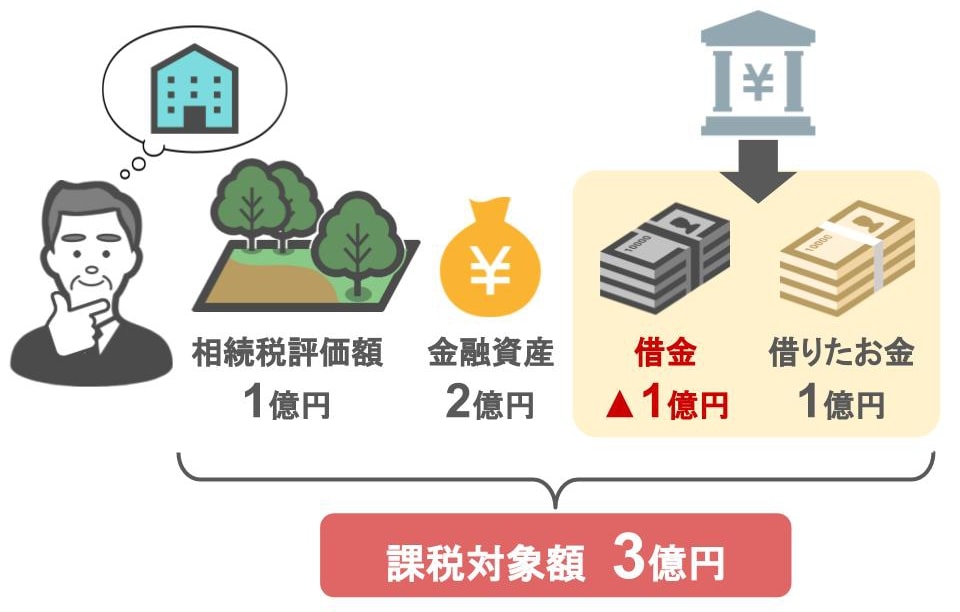

まずあなたが持っている財産は、

● 相続税評価額1億円の更地と、

● 2億円の金融資産(現預金や有価証券)を持っていたとします。

この段階では、相続税が掛かる財産の合計は3億円です。

あなたはこの土地にアパートを建てるために、銀行から1億円を借りました。

この時点での、あなたの財産は、

● 相続税評価額1億円の更地と、

● 金融資産2億円、

● 銀行から借りたお金が+1億円と、

● 同時に借金が-1億円、

なので相続税が掛かる財産は、先程と変わらず、3億円という事になります。

では不動産業者の言う通り、銀行から借りた1億円を使って相続税評価額1億円の更地にアパートを建てたとしましょう。

建物の相続税評価額というのは一般的に、

● 実際に不動産を売却できる価格の70%程度の評価額となりますので、

● 出来上がったアパートの相続税評価額は7,000万円です。

(※これはあくまでも相続税を計算する上での『評価額』ですので、実際の売買価値は1億円です)

そして嬉しいことに、10部屋あったアパートは満室になりました。

普通の自宅建物の場合、実際に不動産を売却できる価格の70%程度が相続税評価額になるのですが、

その建物がアパートとなると、【貸家】として相続税評価額を更に下げることが出来ます。

その計算式は少し複雑ですので、ここでは簡易的にお話しますが、

更地の上に1億円の価値のあるアパートを建てた場合、そのアパートの相続税評価額は、4,900万円にも下げることが出来ます。

貸家の評価:7,000万円×(1-借家権割合30%×(入居10÷部屋数10))=4,900万円

更に更に、更地の上にアパートを建てることにより、アパートの下にある土地自体にも相続税の節税効果が発生します。

どういうことかと言いますと、

● もともと、更地では相続評価額1億円だった土地も、

● 今回アパートを建設したことで【貸家建付地】となり、相続税評価額を8,200万円にまで下げることが出来ました。

貸家建付地の評価:1億円×(1-借地権割合60%×借家権割合30%×入居10÷部屋数10)=8,200万円

(※借地権割合は地域によって異なります)

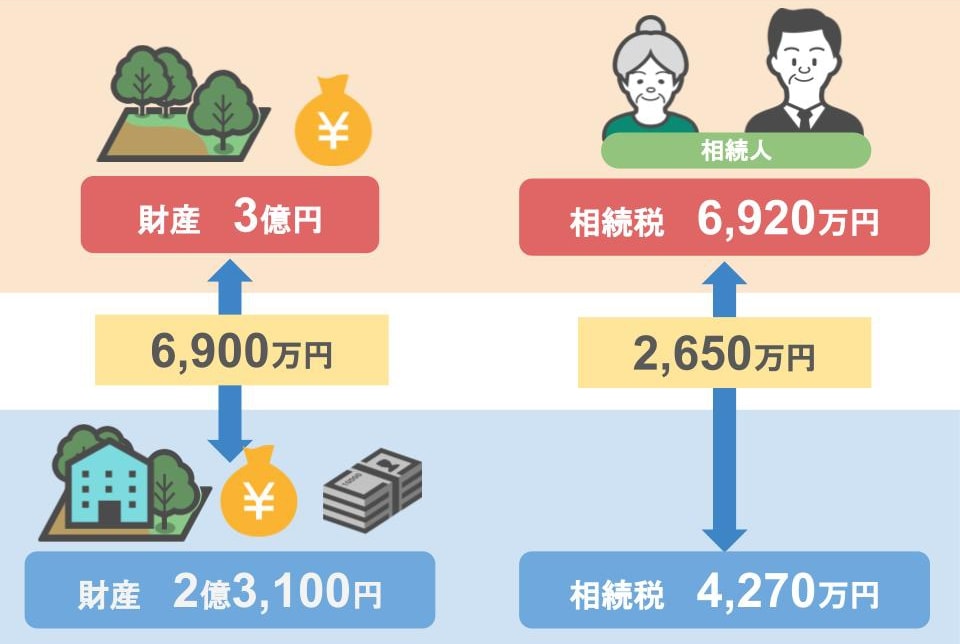

さて、銀行から1億円を借りて、アパートを建設したことで、あなたの財産はどう変化したかと言いますと・・・、

● 相続税評価額8,200万円の貸家建付地と(土地)、

● 相続税評価額4,900万円のアパート(建物)、

● そして金融資産2億円と(元々所有していた金融資産)、

● 借金が-1億円(銀行からの借入金)で、

相続税が掛かる財産の合計は、2億3,100万円になりました。

ちなみにですが、この相続税評価額というのは、あくまでも「相続人が相続をする際の不動産の評価額」ですので、

実際に売却する際には80%や70%減、30%減などをする前の価値で売却することが出来ます。

「土地や建物自体の価値が減少した訳ではない」ということですから、安心して下さい。

さて話を戻しますと、

● アパートを建設する前は、相続税が掛かる財産は3億円でしたから、

● 今回1億円を銀行から借りて、アパートを建設したことで、課税される財産を6,900万円も減らすことが出来ました。

その結果、相続税はどれだけ減ったのか・・・と言いますと、詳しい計算式は長くなるので今回は省きますが、

相続人が配偶者と子供1人だった場合、相続税の総額が、

● アパートを建てる前は6,920万円

● アパートを建てた後は4,270万円ですので、将来の相続税を一家全体で2,650万円も減らせたことになります。

③節税のための不動産購入、アパート経営はリスクが高い!

ここまでの話を聞いて、皆さんはどう思われたでしょうか。

「相続税対策でアパート経営を行えば相続税自体を減らせるし、一時的に借金はするけれど、家賃収入で返済も可能だし、メリットの方が大きんじゃない?なんで危険なの?」と、こう思われた方も多いでしょう。

ですが、よくよく考えてみて下さい。

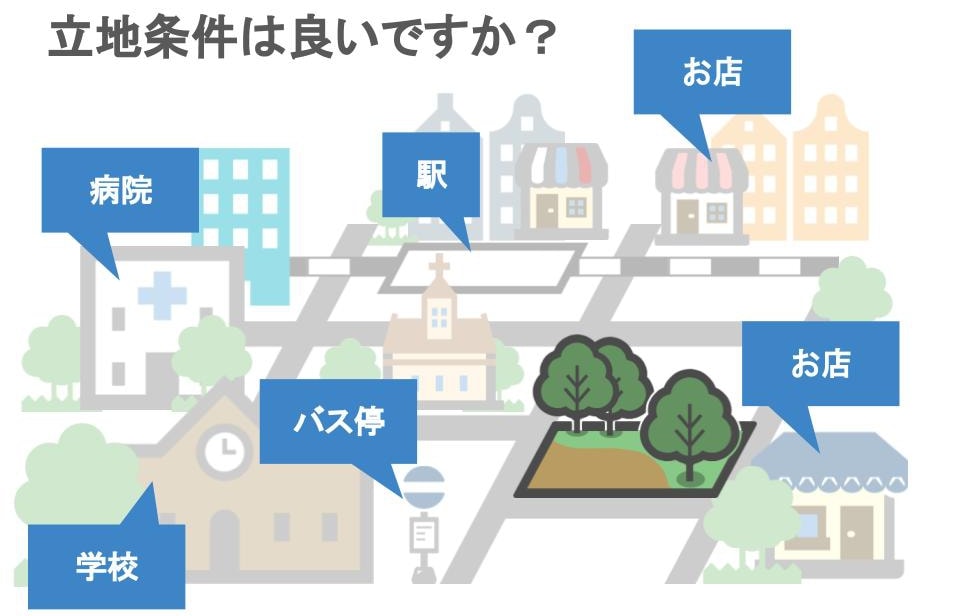

● 不動産業者から購入を勧められた土地や建物、

● アパート経営を勧められた未活用の土地、それらの物件って『どこ』にありますか?

駅やバス停は近くにありますか?

病院や学校などの公共施設は、近くにありますでしょうか?

生活用品を売っているお店は?

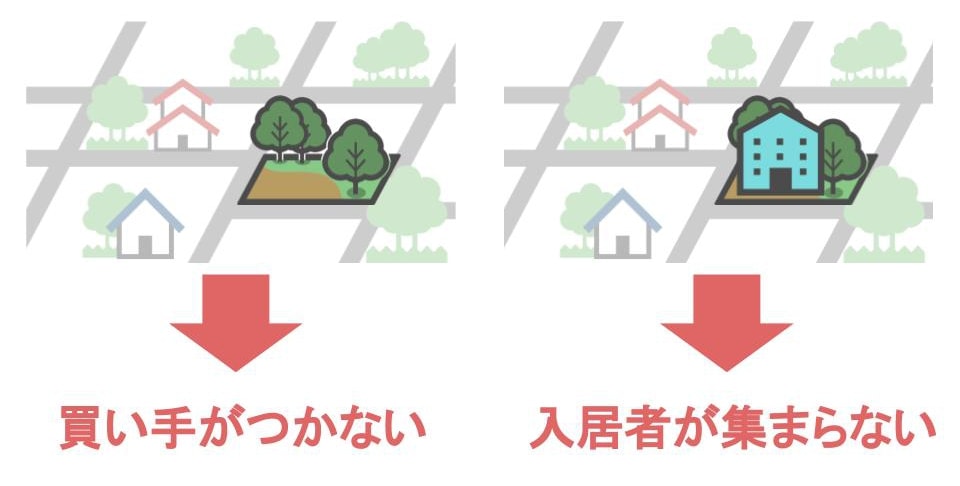

こう言ったものが近くにない場合、

● 土地、建物を買ったが最後・・・売りたくてもまず買い手がつきませんし、

● アパートを建てても、入居者は集まりません。

仮に、立地条件のよい場所だったとしても、アパートの場合、鉄骨造りなら耐用年数は27年~34年です。

アパートが新しいうちは、少々家賃が高くても入居希望者もいるでしょうし、空き部屋が出ても直ぐに新しい人が入るでしょう。

ですが、年数が経てばどうでしょう?

古い部屋に住みたいという人は中々居ないんじゃないでしょうか。

家賃も安くしないといけませんよね。

古くなった所を修繕する必要もあります。

もし亡くなった方に手持ちの金融資産がなく、アパート建築に関する借入金の返済を家賃収入で賄うつもりだったら、残された相続人達はもう最悪です。

相続税の節税自体は出来たとしても、それ以上に、売れないアパートの管理や銀行への借入金の負債を背負うことになり、大変な目に合いますからね。

④不動産を利用した節税対策をするなら、必ず専門家に相談を!

このような懸念がありますから、私は今まで不動産業者の方から「お客さんを紹介して下さい!」と言われても、当事務所のお客さんを紹介した事はありません。

ですがお客さんの方から、「不動産業者の方が、こんな相続税対策のパンフレットを持って不動産の購入を勧めて来たんですけど、秋山先生はどう思われますか?」と、相談を頂くことは頻繁にあります。

そのパンフレットの内容を見てみますと、まず冊子そのものが良く出来てるんです。

「賃貸収入でゆとりのある生活を!」、

「将来の相続税の節税対策になる!」、

「もちろん売却すれば利益にもなる!」、なんて美味しい言葉が冊子一面に並んでいます。

それを見て私も思わず引き込まれそうになるんですけど、そこでお客さんに、

「土地の場所はどこですか?学校・病院などの公共施設や、生活用品を売っているようなお店は近くにありますか?」

といったことを伺って、土地の場所をGoogleMapで見るのですが、

「実行しましょう!」と言ったことは、正直今まで一度もありません。

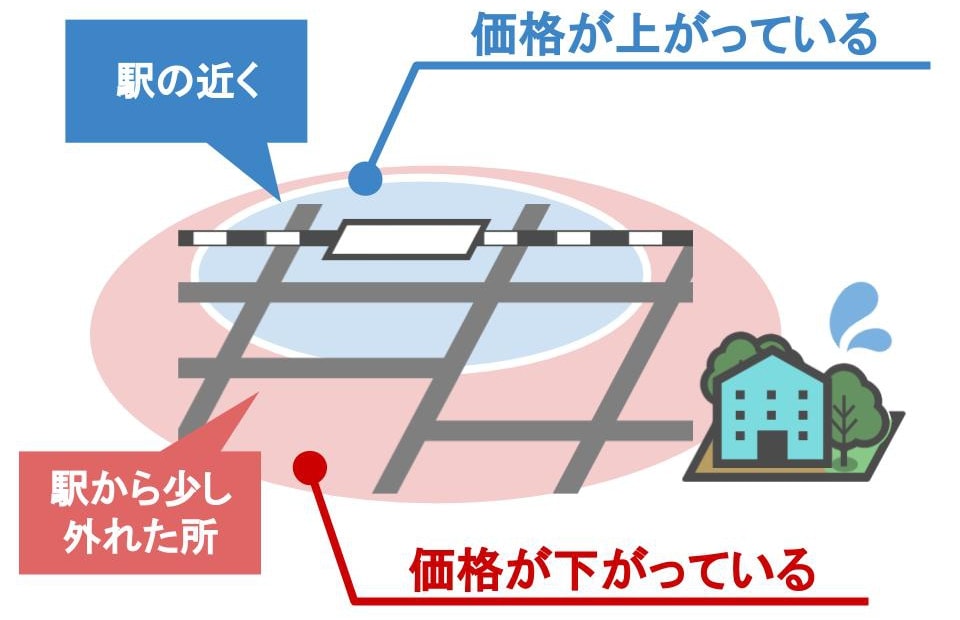

今、土地の価格というのは、二極化傾向にあります。

● 駅の近くなら、土地の価格は上がっていますが、

● 駅から少しでも離れると大きくその価格が下がるんです。

そしてその価格差というのは、近年益々大きくなっています。

もしあなたが、「相続税対策にもなりますよ!」なんて言われて、

不動産業者の方の言われるがままに、駅から離れた土地を買ったり、アパートを建てたりなんてしましたら、もうどうなるか・・・想像が付きますよね。

「相続税対策になる!」と意気込んで行った結果、最終的に残ったものは『借金と、どうにもならない不動産』、

こんなことになる位でしたら、「不動産購入や、アパート経営を使った相続税対策なんてしない方がまだまし」と言うものです。

皆さんくれぐれも、こういった不動産を使った相続税対策の話があった場合には、業者さんから渡されたパンフレットの『良い部分』だけを見て判断しないで下さいね!

もし、ご自身で判断するのが難しい場合には、不動産や相続に詳しい専門家にご相談されることをオススメします。

[su_animate type=”fadeInLeft” duration=”2″] よく読まれているオススメ記事

[/su_animate] [su_animate type=”fadeInUp” duration=”2″ delay=”0″][/su_animate]