【初心者向け】贈与の相談の際に頻繁に聞かれる疑問点〝5選〟

以前、相続の相談で頻繁に聞かれる疑問5選という記事を投稿しましたが、今回はこれの贈与バージョンのお話です。

● 贈与の相談の中でよく聞かれる疑問と、

● その回答について纏めましたので、

是非、この記事を最後まで見て頂いて、正しく贈与を行って頂ければと思います。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

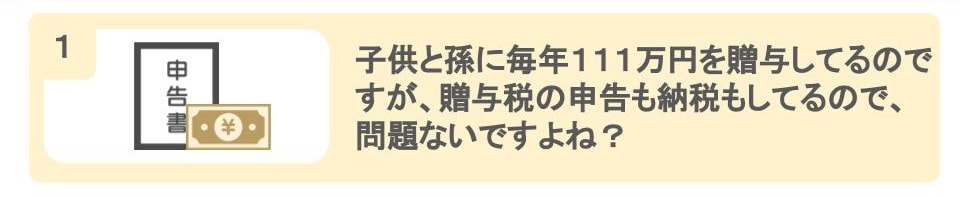

【疑問①】111万円の贈与と申告・納税で生前贈与は完璧?

では1つ目の疑問、

「子供と孫に毎年111万円を贈与してるのですが、贈与税の申告も納税(1,000円)もしてるので、問題ないですよね?」

という疑問について解説します。

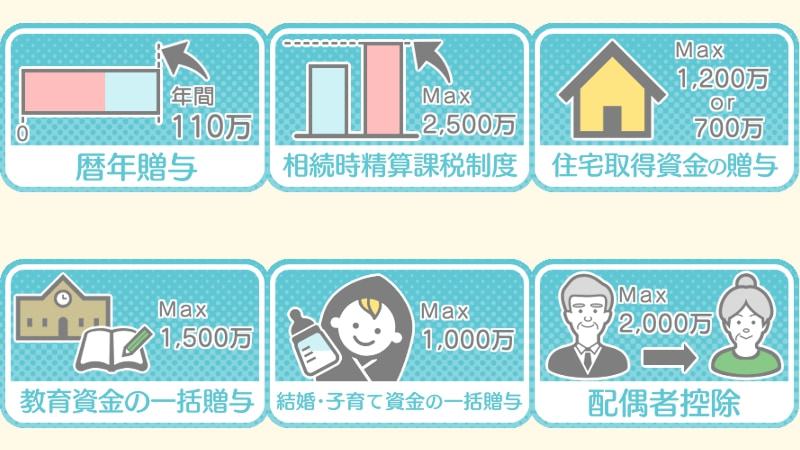

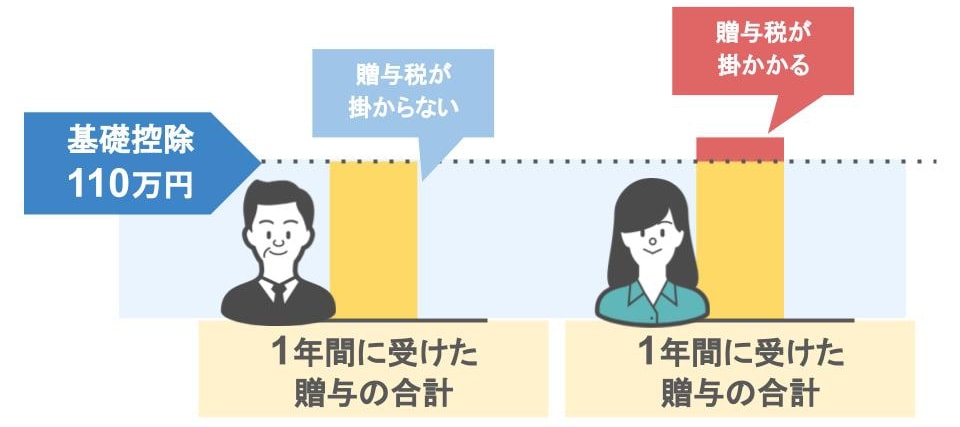

まず贈与税には、

● 年間110万円までの贈与には税金が掛からない

という非課税枠があります。

この年間110万円の贈与は非常に使い勝手が良く、最高の節税策なんですが、多くの方はこの様に考えられます。

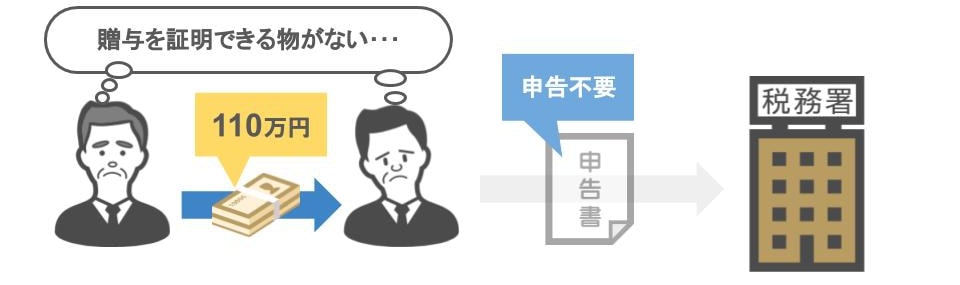

「110万円の生前贈与は、申告が必要ない代わりに、税務署に対して贈与を行ったという証拠を提示出来ない」

「でも敢えて111万円の贈与を行って、贈与税の申告書と共に1,000円の税金を納めれば、完全な証拠として税務署に贈与の事実を主張出来る!」

「だから敢えて111万円の贈与を行い、証拠を残しておこう」

こういった考えを持たれる訳ですね。

しかし、この111万円の贈与を行う方達は、

実は大きな勘違いをしている場合が多いんです。

それは、どういった勘違いかといいますと、

「111万円の贈与をして、税務署に申告と納税(1,000円)さえしていれば、もうそれで完璧な証拠を作ることが出来た」

と、思い込んでしまうことです。

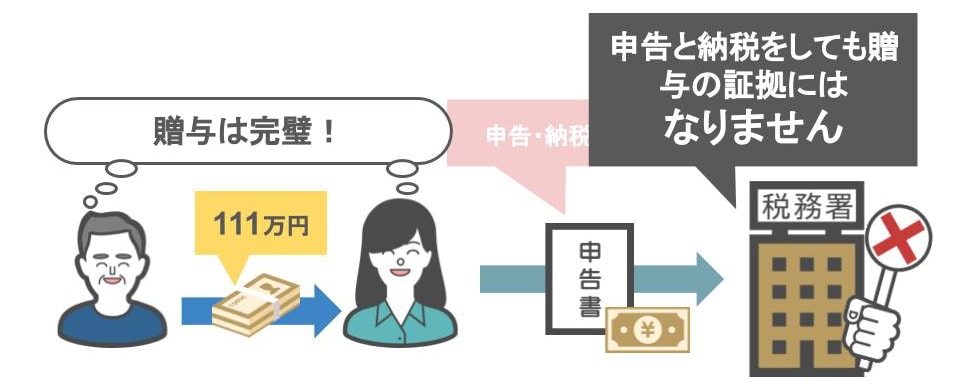

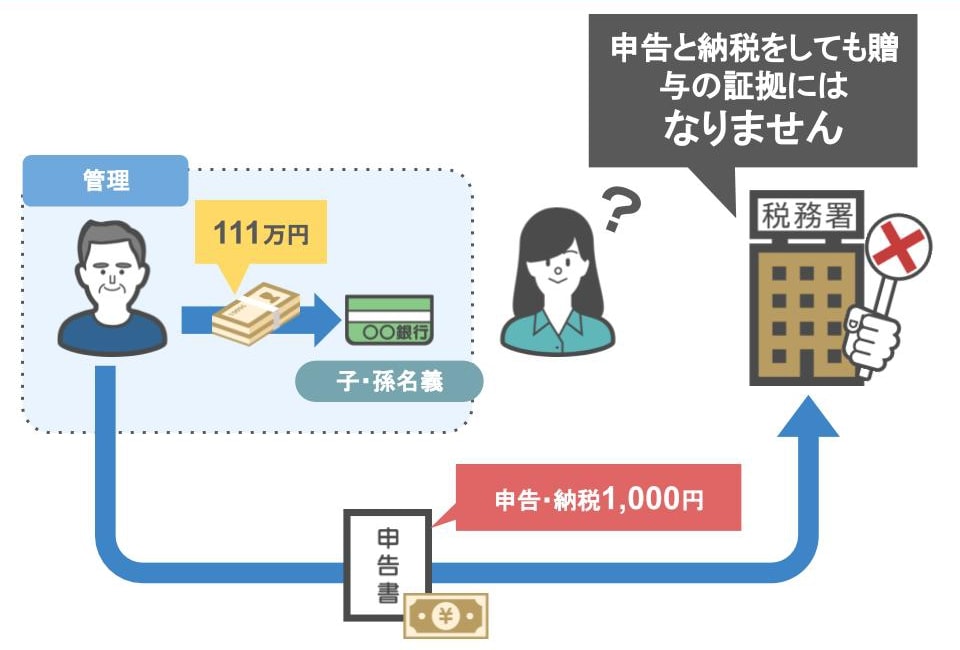

これは本当に多くの方が勘違いされているんですが、

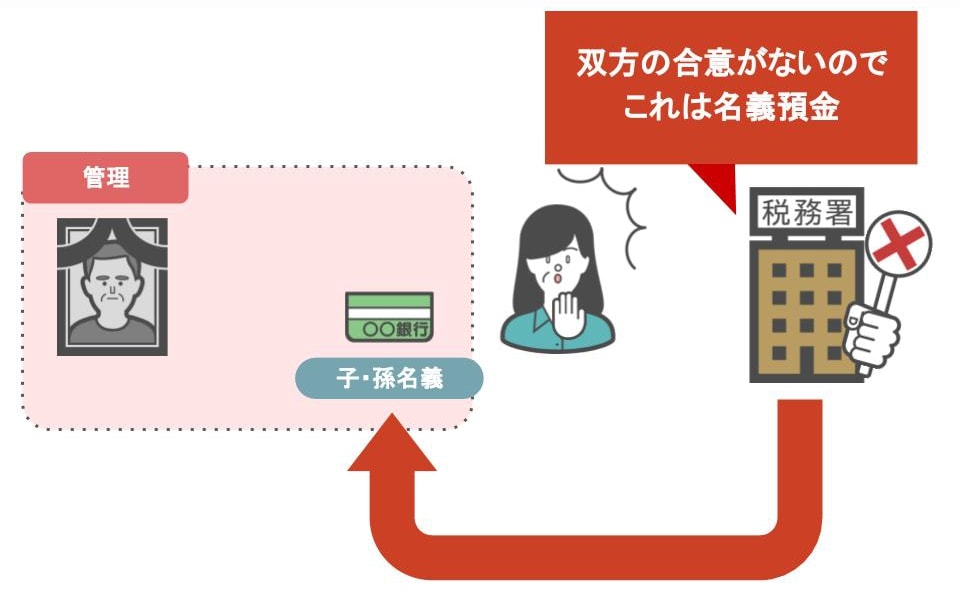

● 例えあなたが贈与税の申告と納税をキチンと行っていたとしても、

税務署はその事実だけを見て

● 〝贈与の証拠〟要は〝贈与者と贈与を受けた人の合意がある〟

とは認めてくれません。

何故かというと、

● 申告書の作成や提出、

● 贈与税の支払いといった事実は、

● 贈与を受けた本人以外でも簡単に作ることが可能で

● 〝贈与者と贈与を受けた人の合意〟の証拠材料にならないからです。

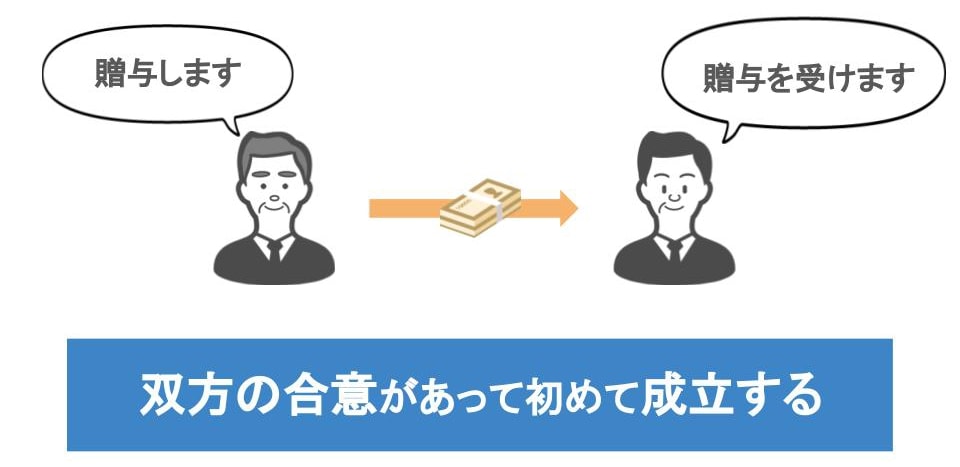

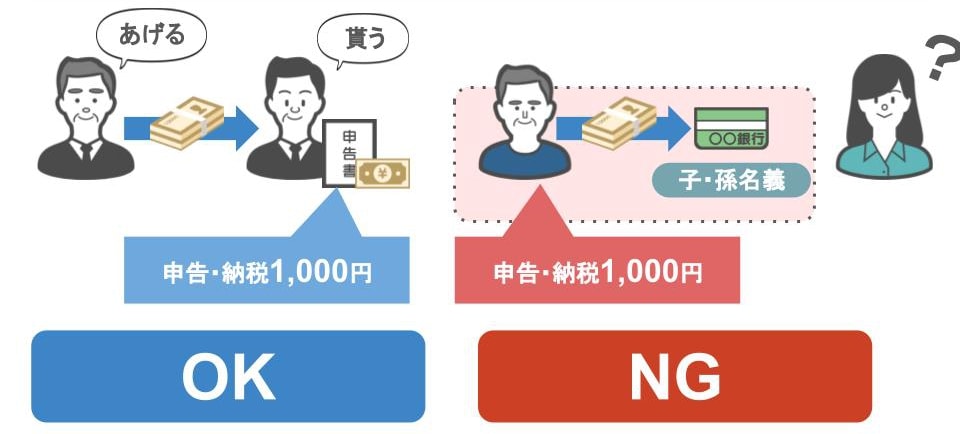

そもそも、贈与というのは

● 財産を上げる側と貰う側の、

● 「あげます」「貰います」という、

● 双方の合意があって初めて成立する行為なんです。

ですから、

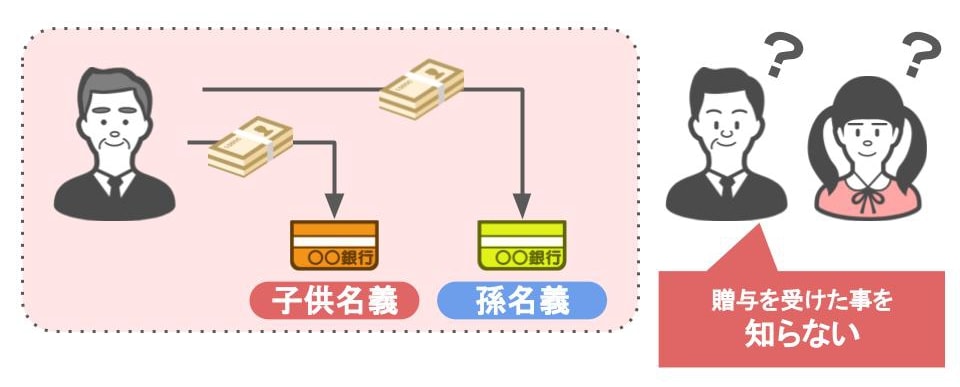

● 子供や孫に黙って、親が勝手に作った口座に、

● 親が一方的にお金をあげていては、

● 〝双方の合意〟はどこにも存在しませんよね。

ですからこの行為は、贈与にはなっていないんです。

質問の内容を元に考えると、

● 親から子や孫に対する111万円の贈与を行う際、

● 自分(親)が管理している子供や孫名義の預金口座に

● 子供や孫に内緒で111万円の贈与をして

● 贈与税の申告と納税を贈与者がしているのであれば、

これはもう完全にアウトですよね。

例え、

● 贈与税の申告と納税を受贈者の代わりに贈与者がしていても、

● それはただの上辺だけの行為であって、

● 贈与があったとは税務署は認めません。

そして将来贈与者が亡くなった後の相続税の調査の際に、

● この形だけの贈与は名義預金であるとして、

● 亡くなった方の財産に戻して、税金を計算することになります。

ですので、

「子供と孫に毎年111万円を贈与してるのですが、贈与税の申告も納税(1,000円)もしてるので、問題ないですよね?」という一つ目の疑問に対する答えは、

キチンとした贈与の事実がある場合:

● 111万円の贈与を行って、申告書の提出・納税を行うことは

全く問題ありませんし、ドンドンやって頂いて結構です。

贈与の実態がない場合:

● 親が一方的に子や孫の同意を得ないまま111万円の贈与を行い、

● 親が勝手に申告書の提出と納税をしても、

それは贈与とは認められないので、やらない様にして下さい。

ということになります。

「どういった行為が税務署から名義預金と指摘されるのか?」

「既に行ってしまっている名義預金はどうすればよいか?」については、

別の記事で詳しく解説していますので、ご自分が行っている贈与に問題がないかどうかを確認してみて下さい。

【疑問②】毎年同じ時期・金額の贈与はOK?

さて次は、②つ目の、

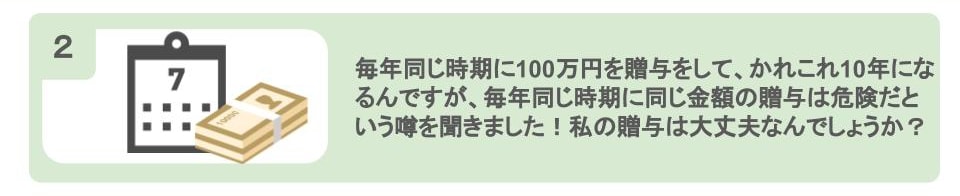

「毎年同じ時期に100万円を贈与をして、かれこれ10年になるんですが、毎年同じ時期に同じ金額の贈与は危険だという噂を聞きました!私の贈与は大丈夫なんでしょうか?」

という疑問について解説しますね。

これは、自分が行なった贈与が【定期贈与】にあたるんじゃないかと心配されてのご質問だと思います。

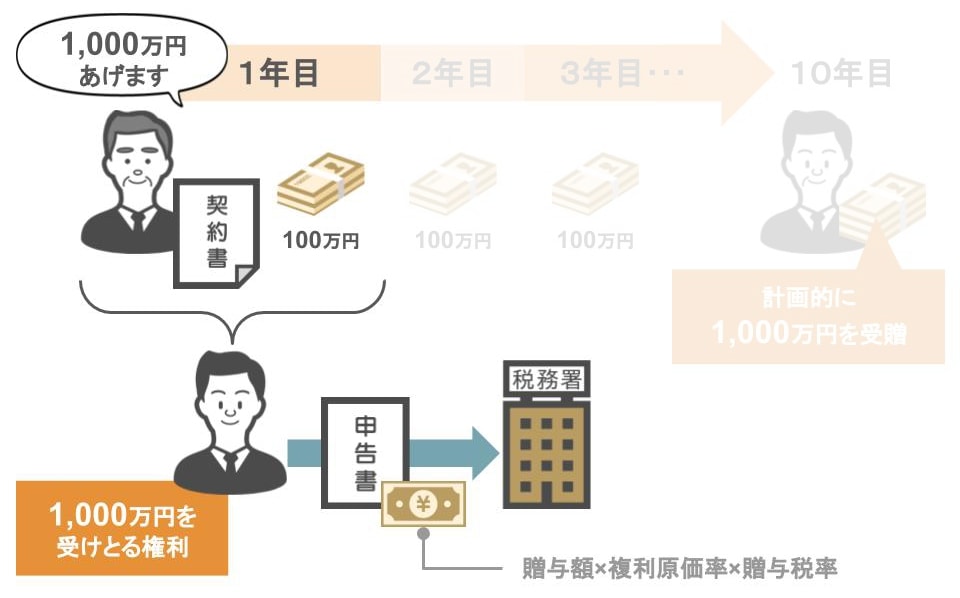

ⅰ定期贈与とは

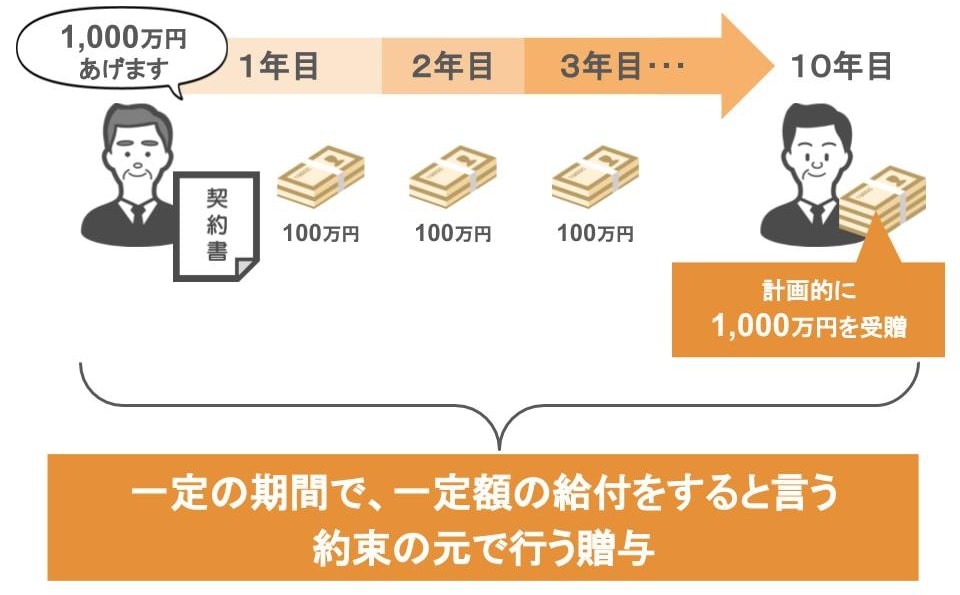

では【定期贈与】とは何ぞやと言いますと、例えば、

● 1,000万円を

● 10年間に分けて

● 毎年100万円ずつ贈与をする

という様に

● 一定の期間で

● 一定額の給付する

という約束の元に行う贈与の事を【定期贈与】と言うんですね。

【定期贈与】は、

● 1,000万円全額の贈与を受け終わるよりも前に、

● 1,000万円を贈与するという契約がありますから、

● 1,000万円を受け取る権利を得たと言う事で、

● 贈与を受けた初年度に1,000万円に対する贈与税の申告と納税を行う必要があります。

ただしこの場合は、1,000万円全額が課税対象になる訳ではなく、少し難しい話なのですが【定期贈与】の贈与税額は複利原価率で算定することになっています。

例えば複利原価率が0.25%で贈与期間が10年であれば、975万円が贈与税の課税対象額になります。

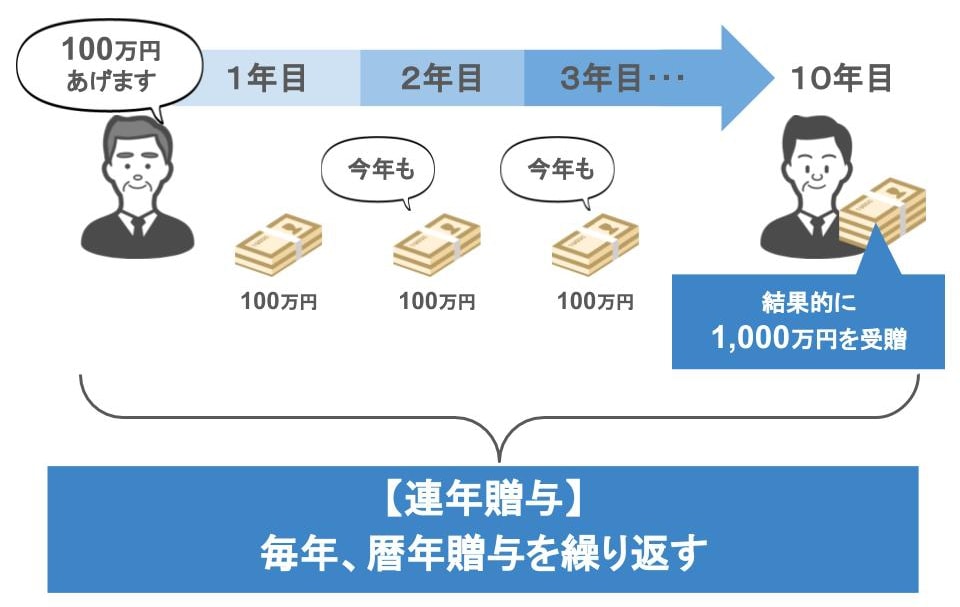

ⅱ連年贈与とは

一方、相談の内容は

● 偶然にも毎年

● 100万円の贈与「暦年贈与」をしていて

● 結果的に贈与額が10年で1,000万円になった。

というものです。

このように毎年暦年贈与を繰り返すことを【連年贈与】といいます。

【連年贈与】の場合、贈与税を払うかどうかの基準は、

● 毎年贈与を受けた財産の額が、

● 贈与税の基礎控除である110万円を超えるか・超えないか

で判断しますから、

● 110万円以下の贈与でしたら贈与税を払う必要はありません。

ですので②つ目の、

「毎年同じ時期に100万円を贈与をして、かれこれ10年になるんですが、毎年同じ時期に同じ金額の贈与は危険だという噂を聞きました!私の贈与は大丈夫なんでしょうか?」という疑問に対する答えは、

● 贈与を開始したときに、

● 贈与をした人と贈与を受ける人との間で、

● 「これから10年間、毎年100万円ずつあげる」という契約をしていると【定期贈与】になり、

贈与税を払う必要がありますが、

● 偶然にも毎年

● 100万円の贈与を10年していて、

● 結果的に贈与額が1,000万円になったのであれば、

毎年の贈与は基礎控除の110万円以下ですから、申告も納税も必要なし!

ということになります。

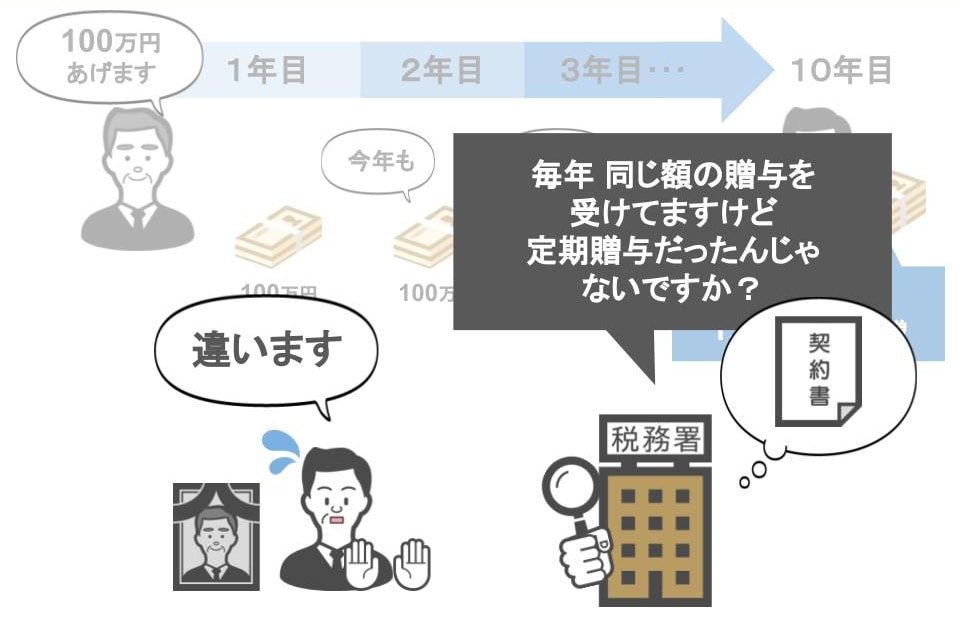

もしも将来、税務調査の際に、

税務署側が「毎年同じ額の贈与を受けてますけど、定期贈与だったんじゃないですか?」

と難癖をつけて来たとしても、

● 契約書のような〝定期贈与の証拠〟を税務署側が掴めなければ、

● 税金を取られることはありませんので、安心して下さい。

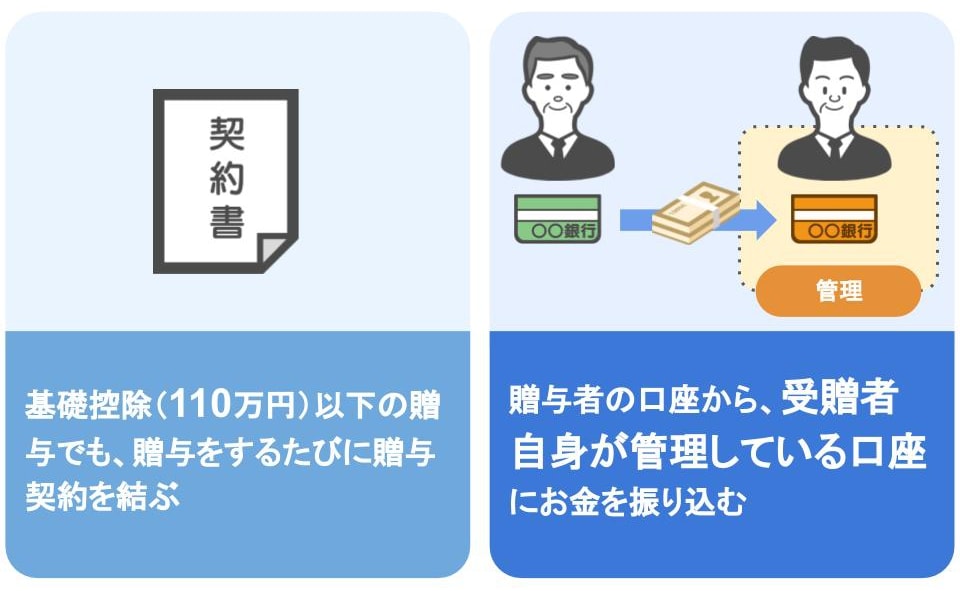

敢えて注意点を申し上げるなら、基礎控除以下の贈与であっても、

後々名義預金と疑われないように

● 贈与をする度に贈与契約を結んで

● 贈与者の口座から

● 贈与を受ける人自身が管理をしている口座に

● お金を振り込むようにしましょう。

【疑問③】贈与を受けたら住民税などが高くなる?

次は③つ目の「贈与を受けたら、翌年の住民税や社会保険料が高くなったりしないですか?」という疑問なのですが・・・

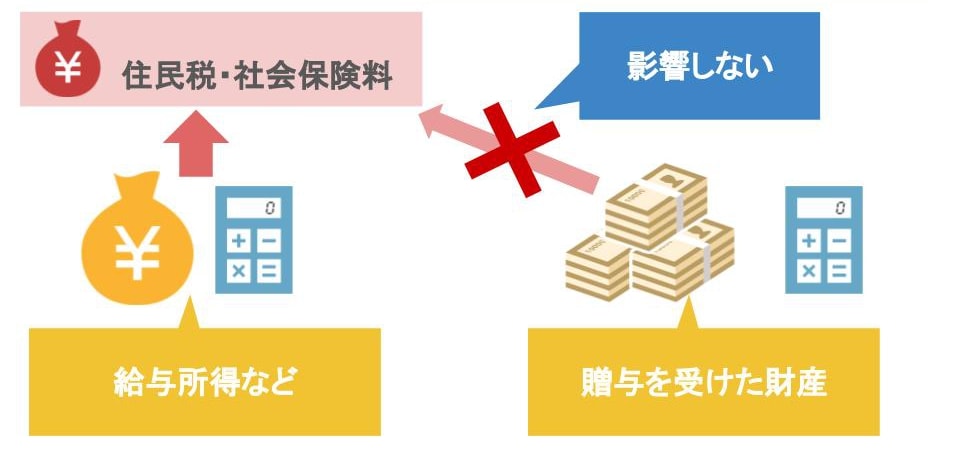

これは全く影響がありませんので安心して下さい!

住民税や社会保険料は、

● お給料などの所得を元に計算する物ですから、

● 贈与で得た所得とは全く別物です。

何億円もの贈与を受けたとしても、 住民税や社会保険料が高くなることはありません。

【疑問④】贈与税が払えない場合の対処法

では次は④つ目の「親から土地を貰ったんですが、贈与税が思ったよりも高くて払えなくて・・・親に返しても問題ないですか?」

という疑問です。

これもまずは具体例を見つつ解説して行きたいと思います。

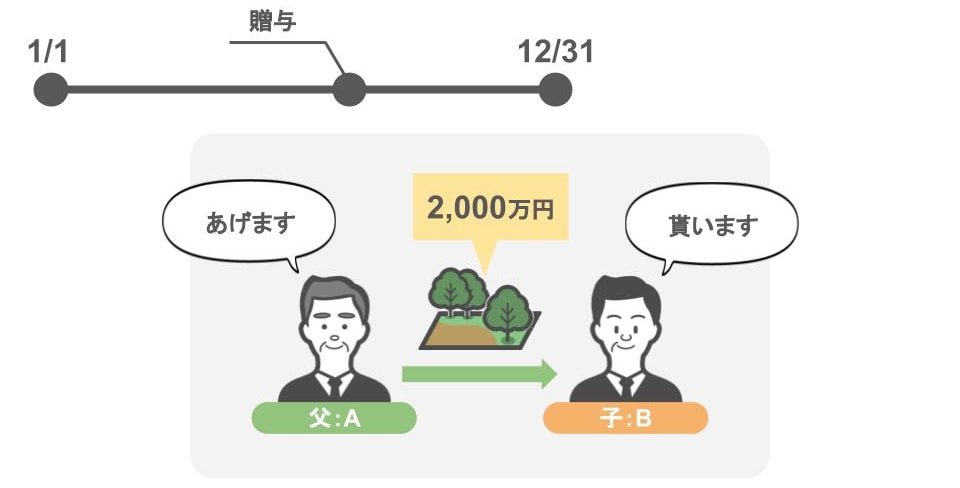

まず、土地を贈与したい父親Aさんと、土地の贈与を受けたい子供のBさんがいたとします。

ある年、

● Aさんが所持している2,000万円の価値のある土地を

● お互いの合意のもと、Bさんに贈与しました。(7月1日)

Bさんは贈与税の税率の高さをキチンと把握されていなかった様で、

● 実際にAさんから土地の贈与を受け、

● 不動産登記を完了した後に納税すべき贈与税を調べて驚愕します!(8月1日)

なんと

● Bさんが支払う贈与税は585万5千円!

(2,000万円-110万円×45%-265万円)

Bさんは「とてもじゃないけど、こんな大金は払えない!」と青ざめてしまいました。

このような場合において、Bさんは

● 貰った土地、しかも既に登記を済ませてしまった土地を

● 父親のAさんに返すことは出来るんでしょうか?

この場合の答えとしては・・・

安心して下さい!

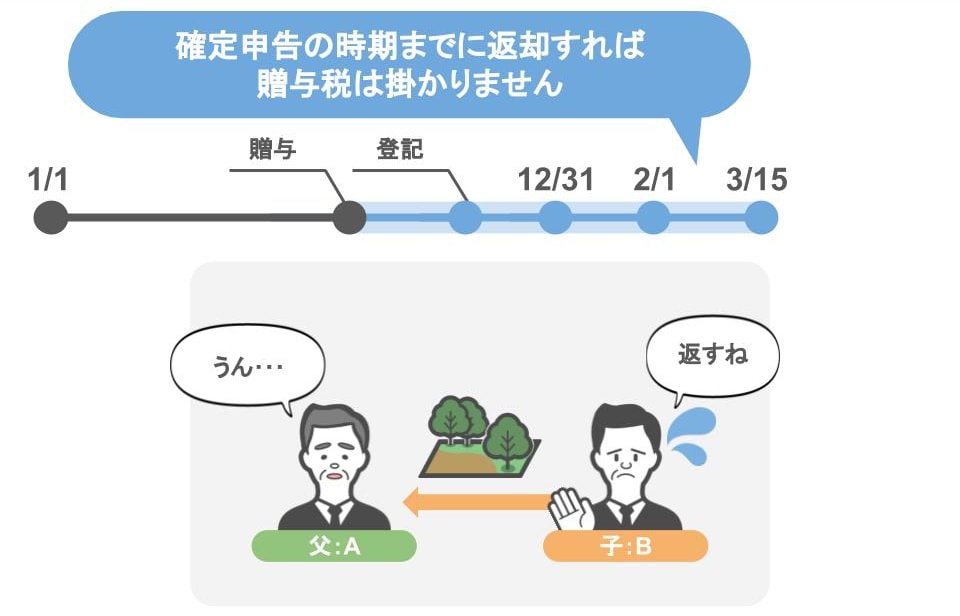

Bさんは、

● Aさんから贈与を受けた土地を、

● 翌年の確定申告の時期(2/1~3/15)までに

● Aさんに返却をすれば、

● 贈与税を支払う必要はありません。

もし土地の名義変更まで済ませていましたら、こちらもAさん名義に戻しておきましょう。

(※登記料が掛かります)

「どうして親に戻しただけでOKなのか?」と言いますと、

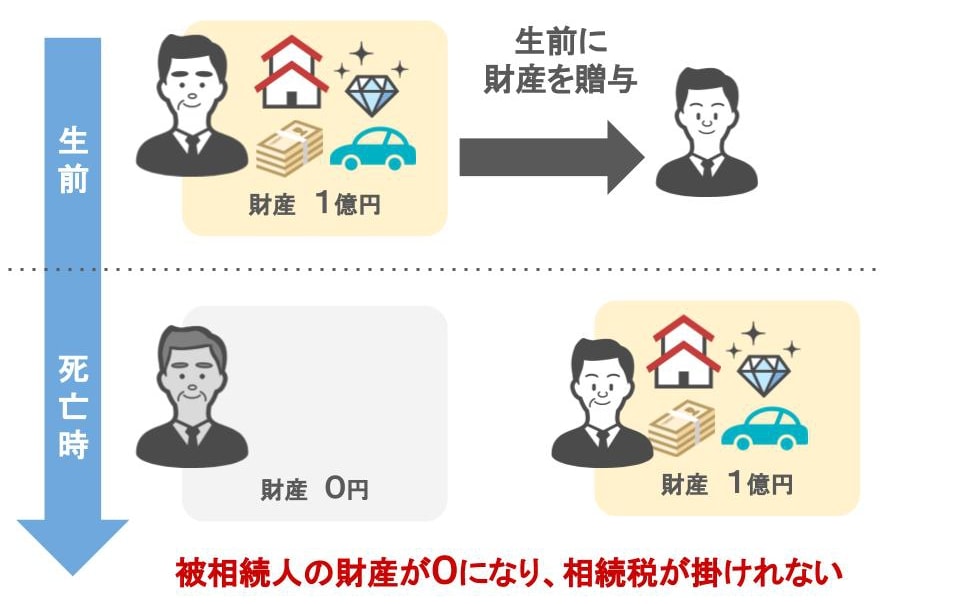

そもそも、贈与税は相続税の補完税という役割がありまして、

もし【贈与税】というものがなければ、

● 相続税が掛かるような方が生前にどんどん子供や孫にお金を渡す事で、

● その方が亡くなる頃には財産が0になり、相続税が徴収できなくなってしまいますよね。

ですから、これを防止するために【贈与税】があるんです。

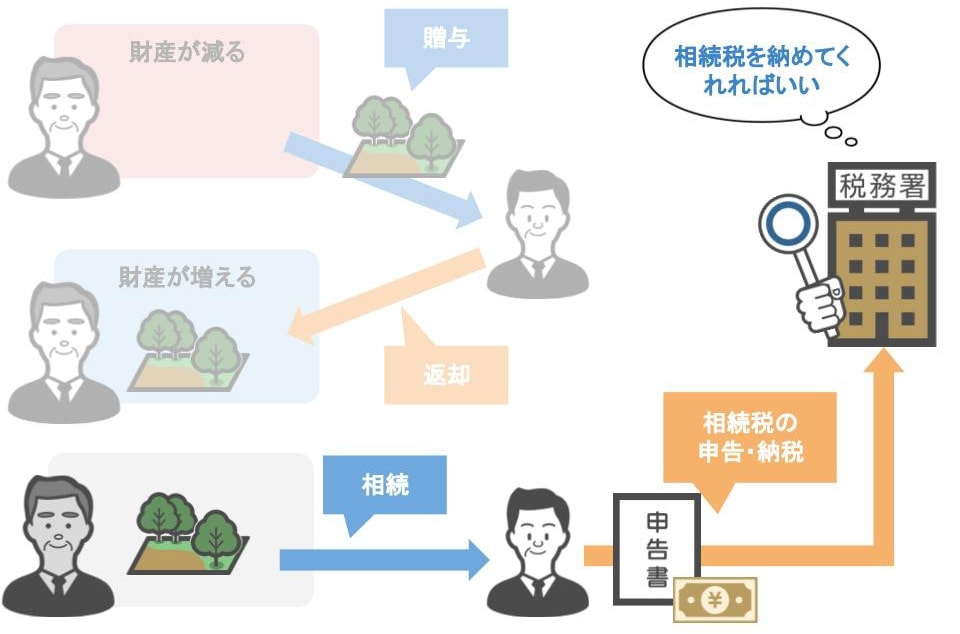

ですから税務署は、

● 将来の相続税が減るような行為には厳しいんですが、

● 将来の相続税が増える行為には寛容なのです。

BさんがAさんに財産を戻せば、将来Aさんが亡くなった際の相続税が増えますよね。

ですので、

● 贈与を受けた物を親に返して

● 贈与が無かった状態に戻し

● 将来相続するときに相続税を払ってもらえれば

税務署的にはOKなんです。

税務署は「途中の過程はどうであれ、最終的に相続税で税金を納めてくれれば良い」と思ってるんですね。

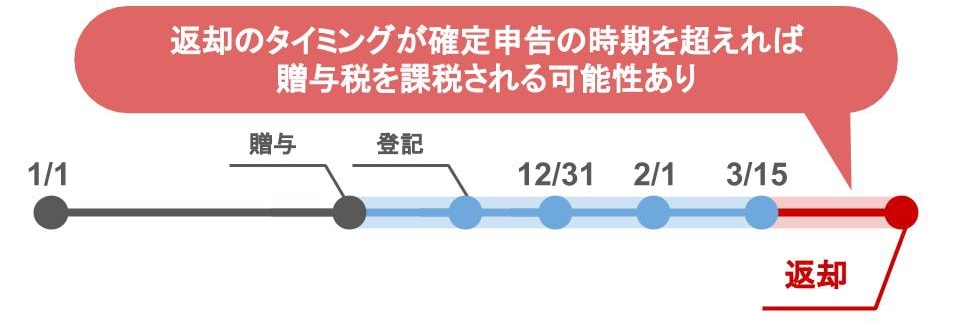

ですが、

● 一度受けた贈与を返却するタイミングが、

● 翌年の贈与税の確定申告の時期を超えてしまった場合には、

● 贈与税を課税される可能性がありますので気を付けてくださいね

【疑問⑤】110万円の贈与ができる日にち

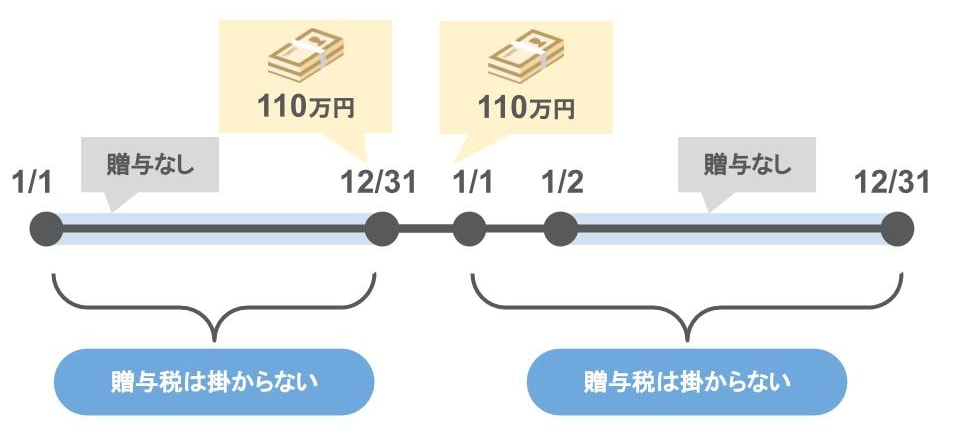

さて、最後に⑤つめの「12月31日に110万円を貰い、翌日の1月1日にも110万円を貰うのは問題ないですか?」という疑問についてですが、

贈与税というのは

● 1月1日から12月31日の1年間の間に

● 贈与を受けた人が〝合計いくら貰ったのか〟で贈与税を計算しますから、

● 前年の贈与が12月31日に貰った110万円だけで、

● 翌年1月1日に110万円を貰い

● 1月2日から12月31日の間に他に何も贈与を受けることが無ければ

贈与税が掛かる事はありませんので安心して下さい!

さて、以上で5つの疑問の紹介と解説が終わりましたが・・・

どうでしょう、皆さん意外と知らないこともあったんじゃないでしょうか?

贈与の中でも〝金銭の贈与〟は、以前の記事でもお話しましたように

● 〝誰でも〟〝簡単に〟できる物ですが、

● 正しい贈与の方法を理解していないと、思わぬ税金を払う事になりかねません。

今はYoutubeなどの動画コンテンツで税金について解説を行っているものもありますから、贈与を実行される際には、キチンと贈与に関する理解を深めてから実行をされる様にして下さいね。

ただし、動画にしろインターネット上の記事にしろ、

相続の専門家( 弁護士・税理士・司法書士・行政書士)が発信している情報以外は鵜呑みにされない様、ご注意頂ければと思います。