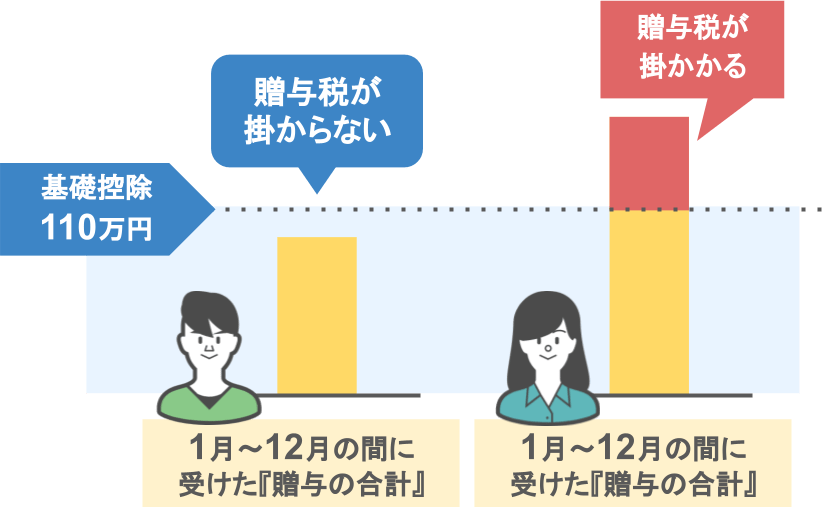

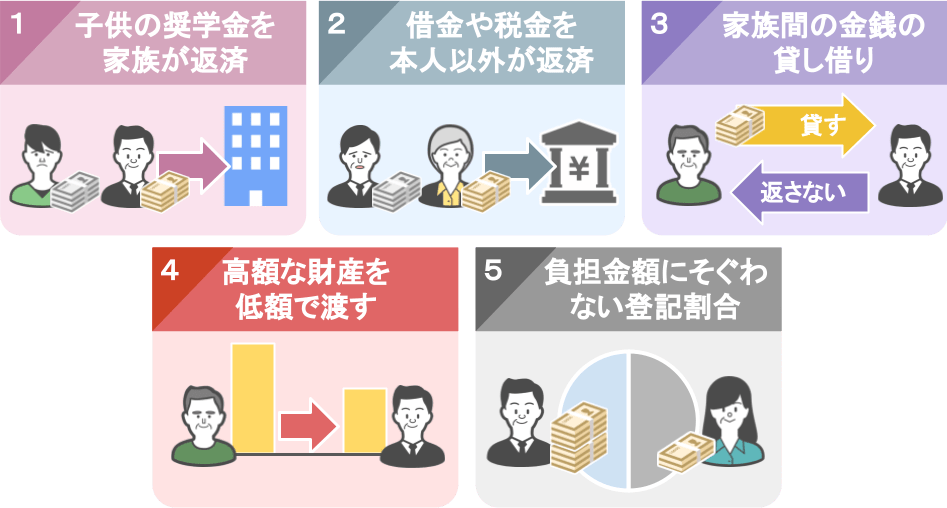

知らないと怖い!実は贈与税が発生する家族間でのお金のやりとり5選

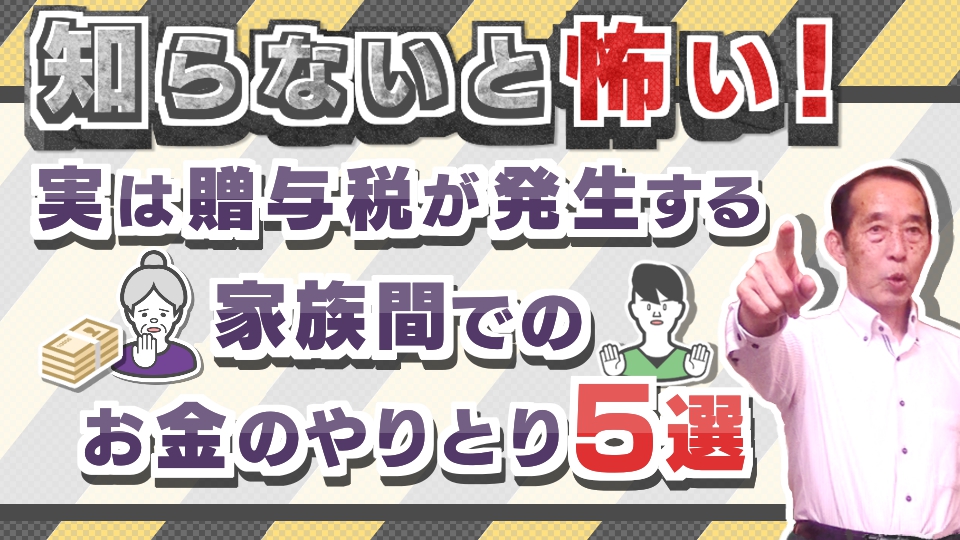

以前の記事で、『家族間におけるお金のやり取りに贈与税は掛かるのか、掛からないのか』というテーマの元、これら5つの項目について解説を行いました。

結果はどの様になったかと言いますと、

1⃣家族間で受け渡しされる生活費や、

2⃣結婚祝いやお年玉などの慣習により受け取るお金

3⃣親名義で車や家を買って貰い、子供がそれらをタダで使う

これら➀~➂については贈与税は掛からない。

逆に、

4⃣夫婦間や家族間で各人の口座内のお金を気軽に移動させる

5⃣本来の保険契約者の代わりに他の人が保険料を支払う

こららの行為には贈与税が掛かってしまう。

この様な結果となりました。

その上で今回の記事では、前回の記事において時間の都合上解説できなかった、

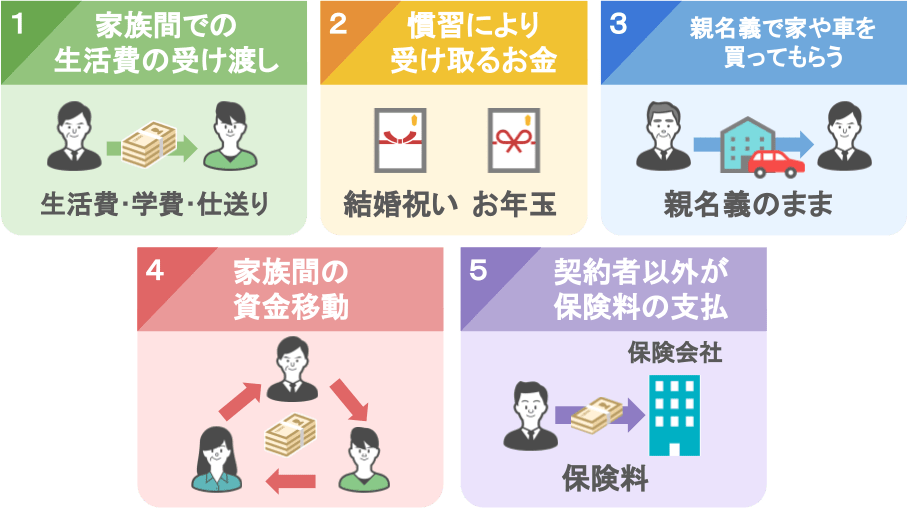

『実は贈与税が発生する家族間でのお金のやり取り』を更に5つ解説していきたいと思います。

これら5つの項目も、多くの方が日常生活において何気なくやってしまいがちなモノとなっておりますので、

● 今回の記事の内容をしっかりと理解して頂き、

● 今後の皆さんの人生における無用な贈与税のリスクを少しでも回避して頂ければと思います。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

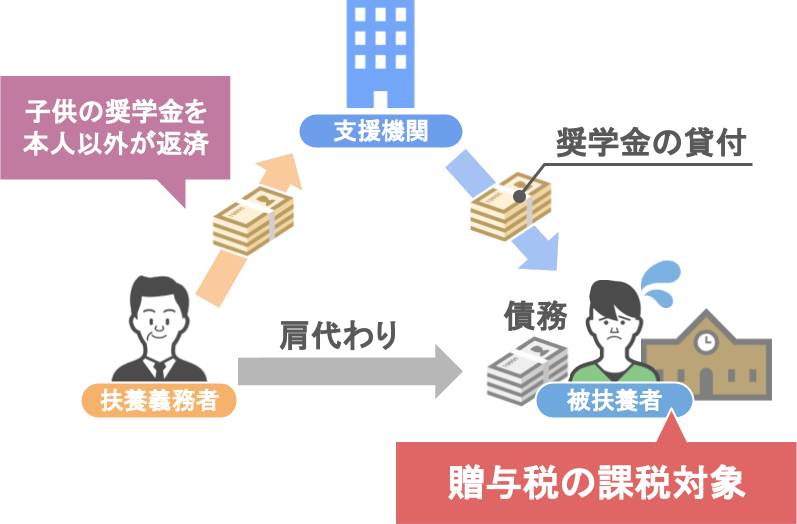

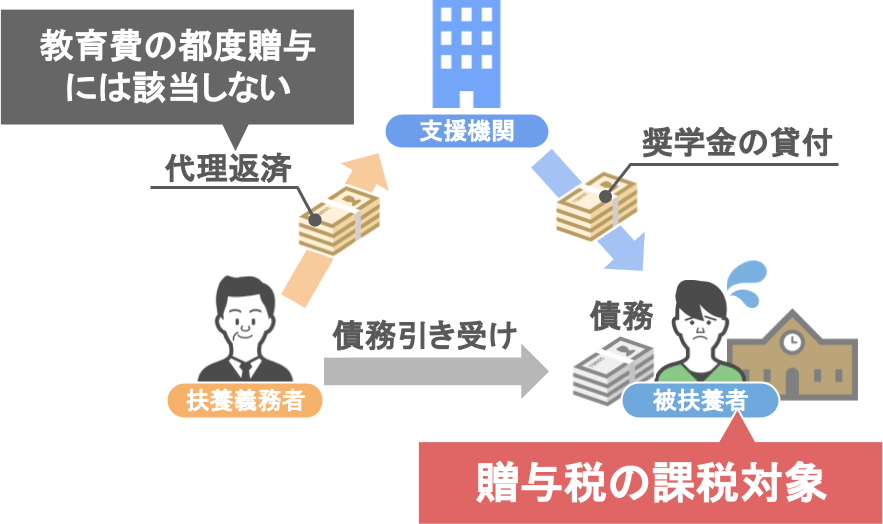

①子供の奨学金を本人以外の家族が返済する

ではまずは、『子供の奨学金を本人以外の家族が返済する行為には贈与税が発生する』というテーマから見て行きます。

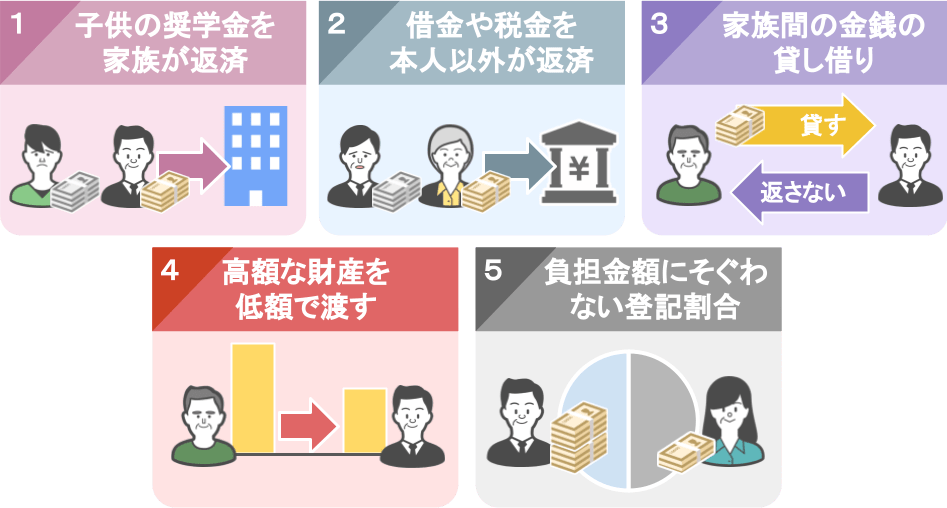

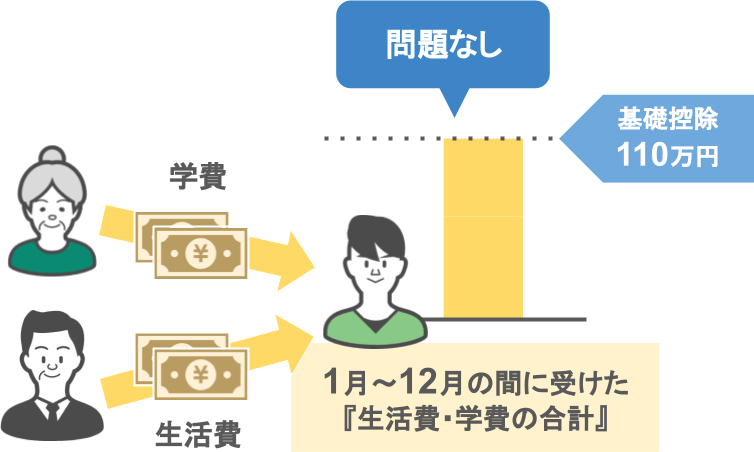

まず大前提として贈与税には、

● 年間110万円までの贈与なら、

● 贈与を受けた側には贈与税を課税しません。

という非課税枠があります。

ですので、

● 家族間で行われる生活費の援助や学費の援助も、

● 年間110万円までの中で行う分には何の問題もありません。

では、「年間110万円を超える生活費や学費の援助には、贈与税は課税されるのか?」と言うと・・・

安心してください。この場合も原則、贈与税は課税されません。

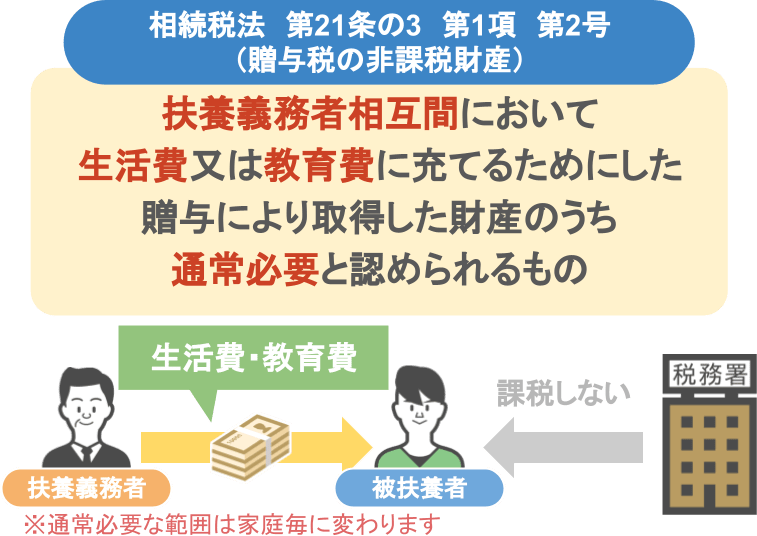

なぜかと言いますと、相続税法第21条の3 第1項第2号では、

● 扶養義務者相互間において生活費又は、教育指導に当てるために贈与により取得した財産のうち、

● 通常必要と認められるものについては、税務署は贈与税を課税しません。

と、このように決められているからなんです。(※通常必要な範囲は家庭毎に変わって来ます)

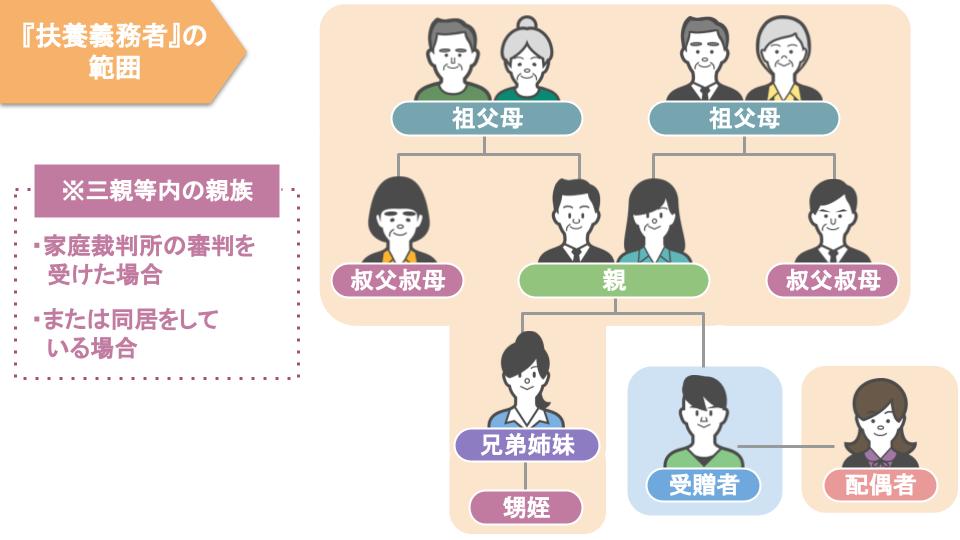

ちなみにこの『扶養義務者』は以下の人物を指します。

贈与を受ける側から見た

●【配偶者】【親】【祖父母】【兄妹姉妹】

それと、

●【伯父叔母】【甥姪】

※家庭裁判所の審判を受けて、扶養義務者となった3親等内の親族、又は、同居している三親等内の親族

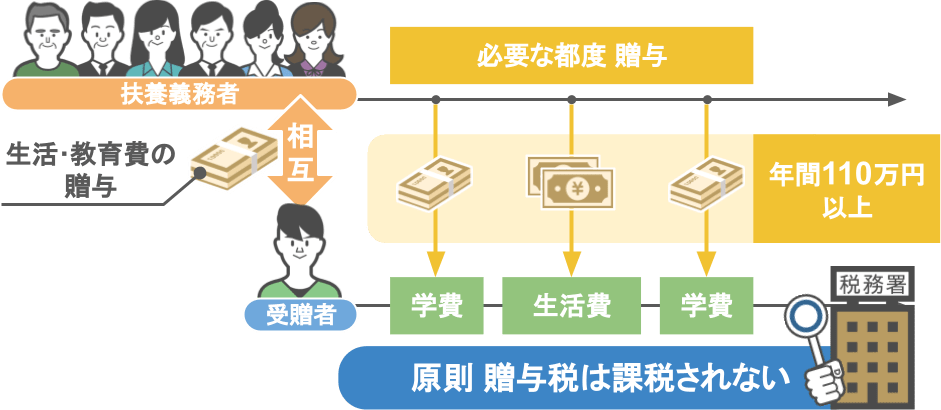

つまり、

● 扶養義務者相互間における生活費や教育費の贈与に関しては、

● 必要な都度の贈与であれば、年間110万円を超える援助にも原則、贈与税は課税されない

ということですね。

ではその上で、この章の本題である『子供の奨学金を本人以外の家族が返済する行為』には、贈与税はかかるのでしょうか。

結論としては、奨学金の代理返済は贈与税の課税対象となります。

こう聞きますと、

「さっき教育費に関する都度贈与には贈与税を課税しないって言ってたのに、奨学金の代理返済には贈与税を課税するの?」

と疑問に思われる方もいらっしゃるでしょう。

ですが、この奨学金の代理返済というのは、

● 教育費の都度贈与というくくりには該当せず、

● 子供の債務の引受、つまり贈与税の課税対象と見做されてしまいます。

ですので、

『子供や孫の奨学金を代わりに返済してあげる際には、贈与税の課税対象になる』

という部分をしっかりと押さえていただいた上で、

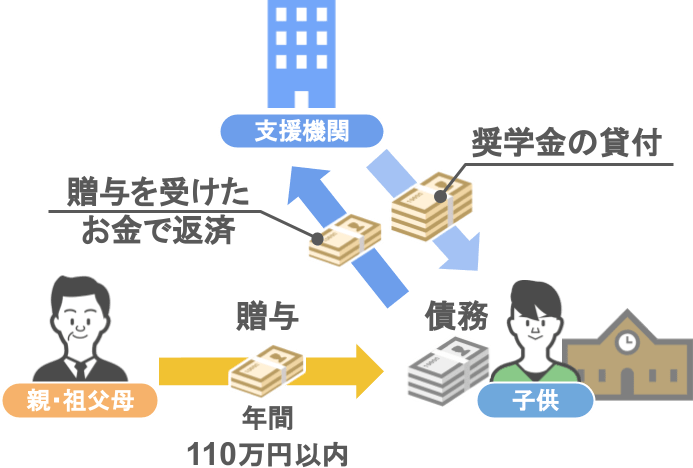

● 年間110万円の非課税枠の中で子供に贈与を行い、

● 子供がそのお金で奨学金の返済を行う、という形で援助を行っていただければと思います。

ちなみに奨学金の代理返済に関しては、

こちらの記事で解説している【教育資金の一括贈与】においても非課税対象外となりますので、その点もしっかりと覚えておいてください。

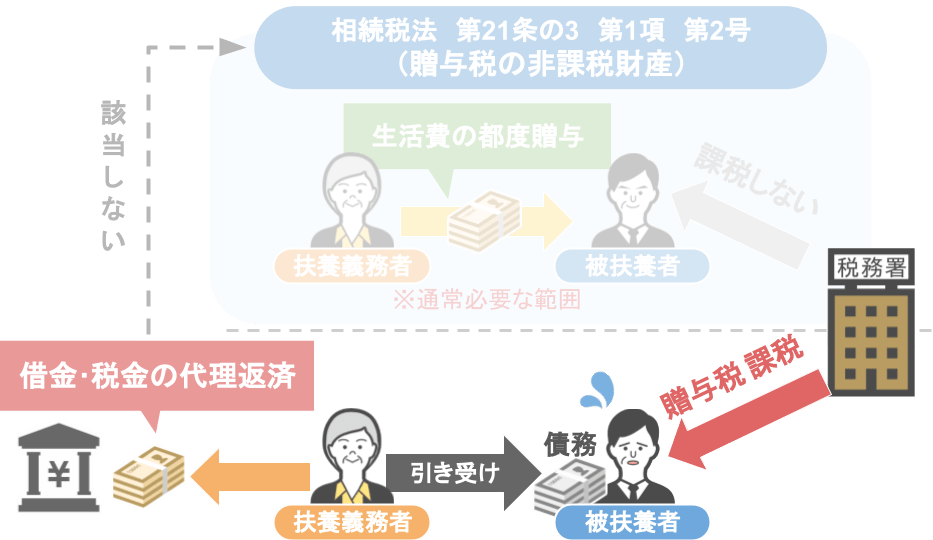

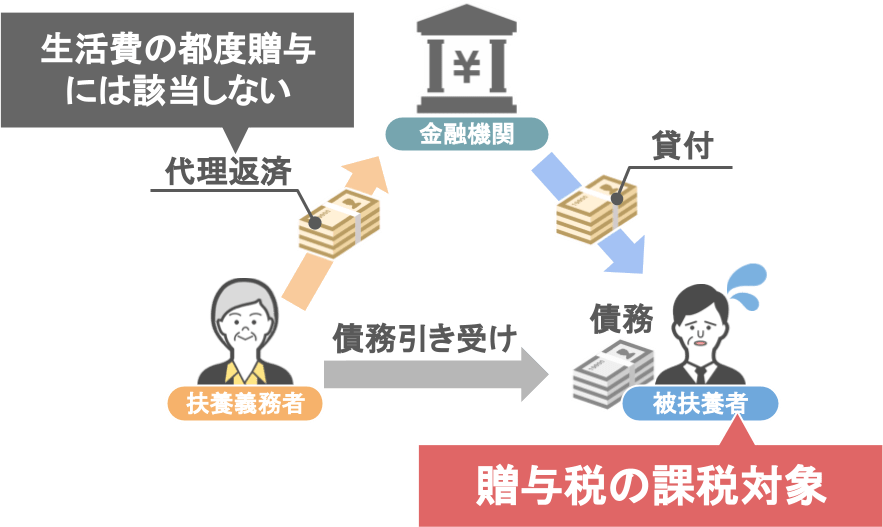

②家族の借金や税金を本人以外が支払う

『家族の借金や税金を本人以外が支払う』についても、先ほどの奨学金の代理返済とポイントは同じです。

● 借金や税金の代理返済というのは、生活費の都度贈与というくくりには該当せず、

● 家族の債務の引受、つまり贈与税の課税対象と見做されてしまいます。

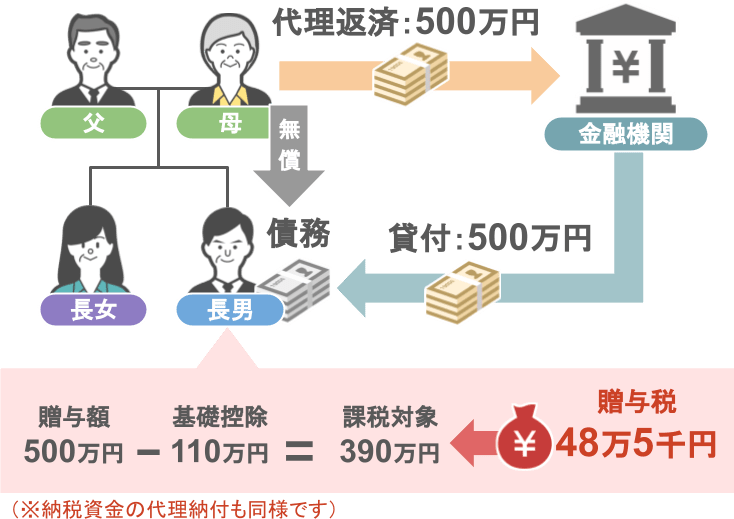

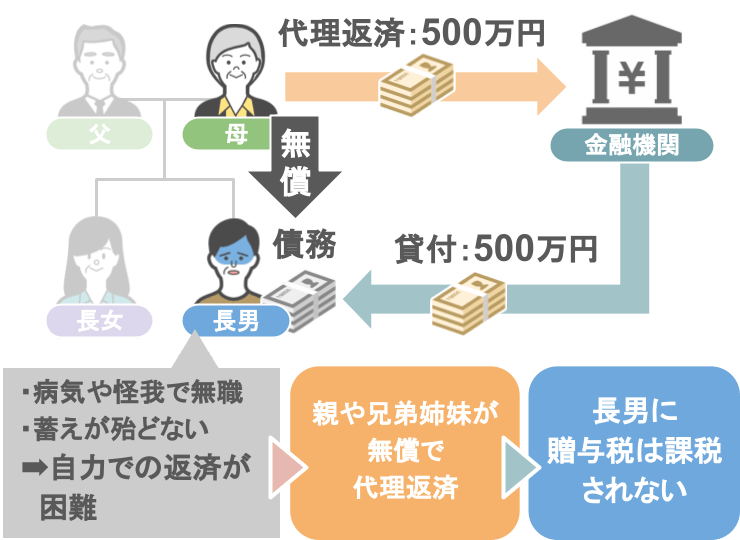

ですので、下図のモデルケースの長男が

● 金融機関から500万円の借金をしており、

● その借金を親が無償で代理返済してあげた場合、

● 年間110万円の基礎控除枠を超える、390万円部分に贈与税が課税され、

● 長男は48万5,000円の贈与税を納める必要があるということですね。

ちなみにですが、この長男は今回、

● 自分の財産や定期的な給料によって借金を返済できる余力があったにも関わらず、

● 親が無償で借金の代理返済をしてあげたがゆえに、贈与税の課税対象となりました。

ですが、

● 長男自身が怪我や病気で仕事を辞めており、

● 自身の蓄えもほとんどないという場合、

金融機関から借りた500万円はどうやっても返済することができませんよね。

こういった場面においては、

● 親や兄弟が長男の借金500万円を無償で代理返済をしてあげたとしても、

● 贈与税は課税されませんので安心してください。

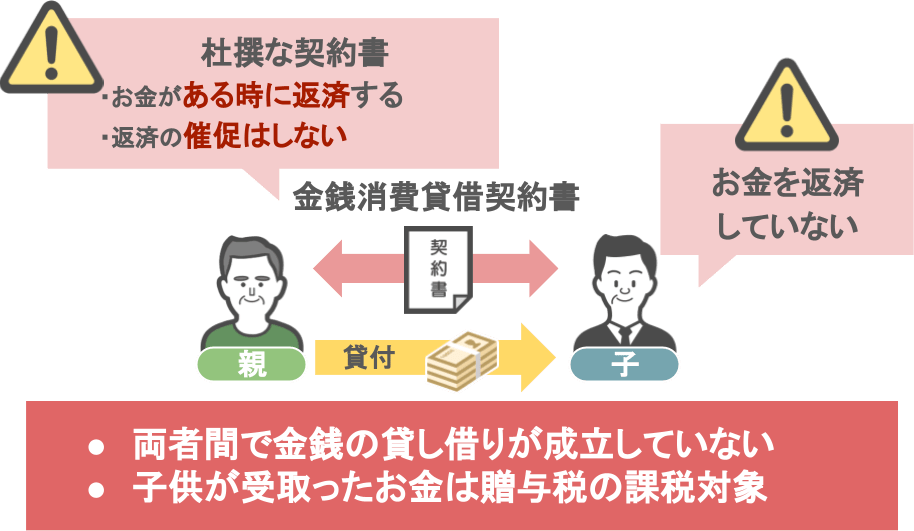

③家族間における金銭の貸し借り(ある時払いの催促なし)

次は、『家族間における金銭の貸し借り(ある時払いの催促なし)』です。

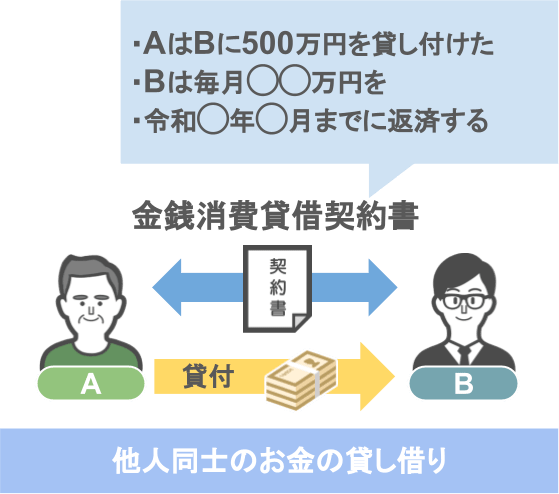

一般的に他人同士でお金の貸し借りを行う際には、しっかりとした内容の【金銭消費貸借契約書】を作成します。

具体的には、

「AはBに500万円を貸し付けたので、毎月◯◯万円を令和名◯年◯月までに返済する。」

といった内容ですね。

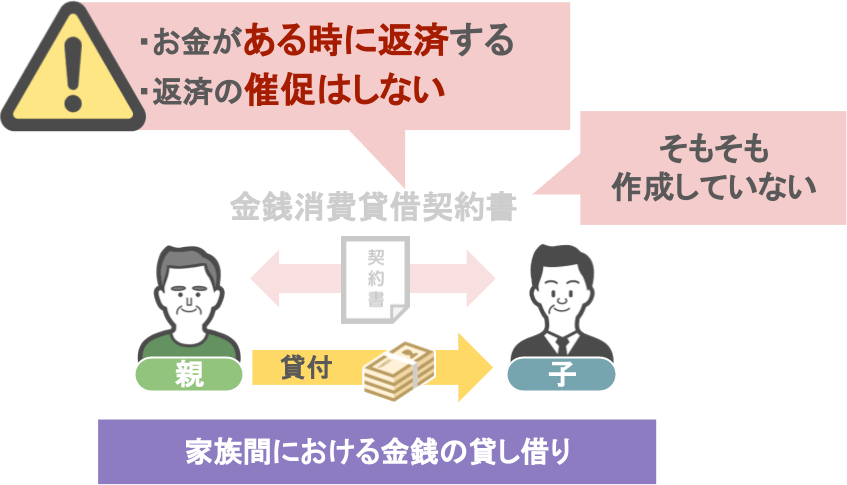

ですが、これが親子間でのお金の貸し借りになった途端、

● 「あるとき払いの催促なし」といった契約内容になっていたりしますし、

● そもそも【金銭消費貸借契約書】自体を作成していない家庭も多いんです。

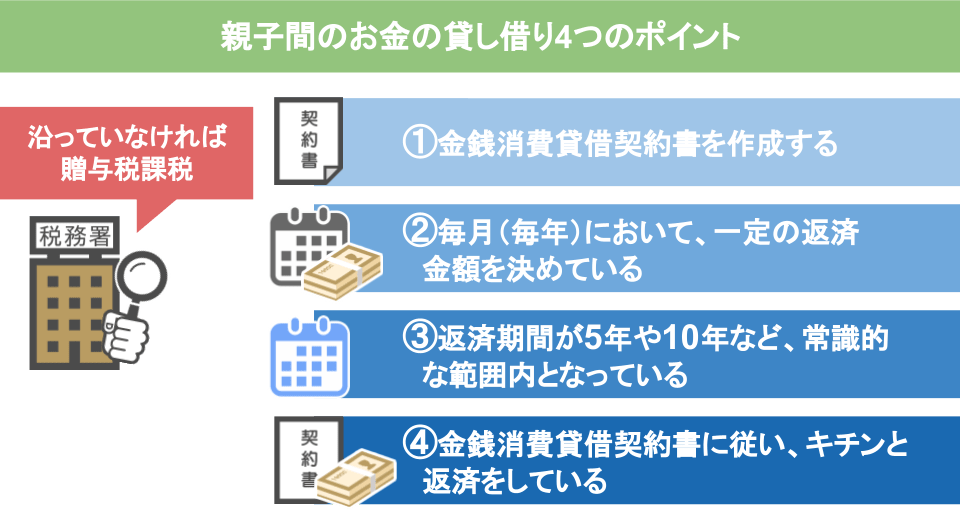

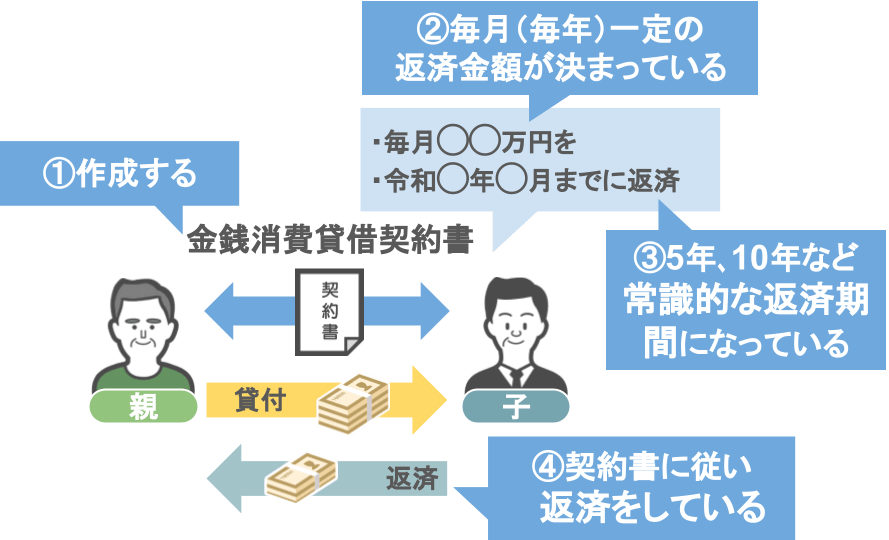

税務署もそういった実態をよく知っていますから、親子間のお金の貸し借りについては、こちらの四つのポイントに沿っていないものについては、贈与税の課税対象としています。

順番に見ていきますと、

➀親子間できちんと【金銭消費貸借契約書】を作成しているか

➁毎月毎年において一定の返済金額が決められているか

➂返済期間が5年や10年など常識的な範囲内となっているか

④【金銭消費貸借契約書】に従ってきちんと返済がなされているか

この4点が重要なポイントとなります。

ですから、親子間でお金の貸し借りを行う際には、これら四つのポイントを必ず守って実行していただきたいと思います。

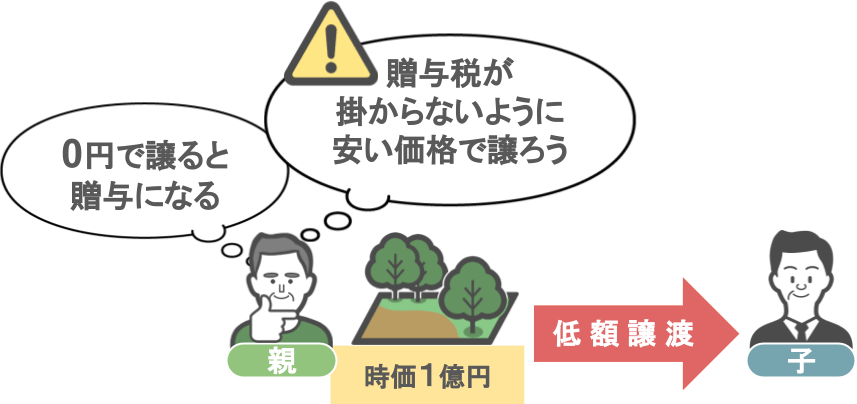

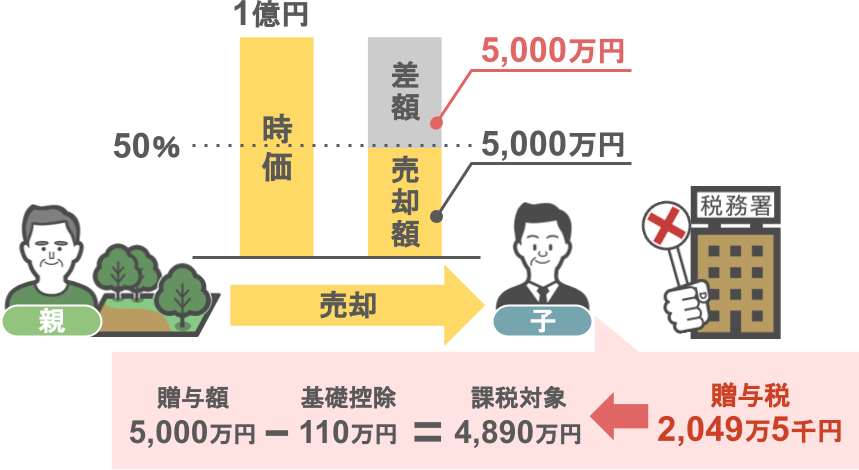

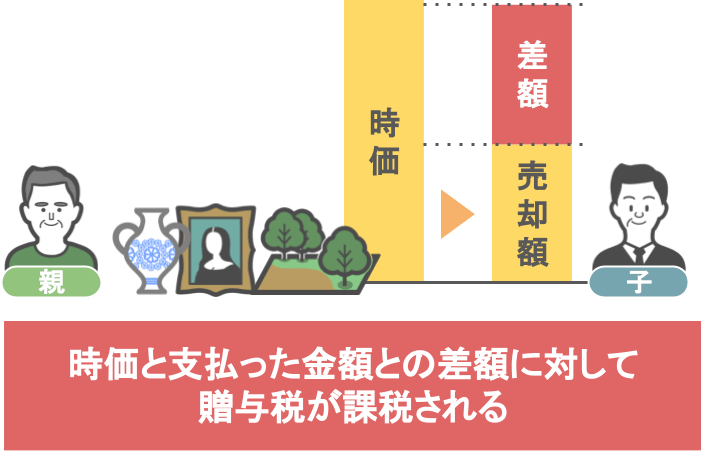

④家族間において高額な財産を著しく低い価額で受け渡しする

次は、『家族間において、高額な財産を著しく低い価額で受け渡しをする』というものです。

これも先ほどのケース➂とポイントは同じです。

一般的に、

● 時価一億円の不動産を他人に対して売却する場合、

● 多くの方はその不動産を1億円前後で売却しますよね。

ですがこれが、親族間、特に親子間の売買になると、

● 時価一億円の不動産を半額の5,000万円で譲ってあげたり、

● 3,000万円や2,000万円といった、通常の取引ではあり得ない価格で不動産の受け渡しを行うケースが多いんです。

「1億円の不動産をタダであげてしまうと贈与になる」ということは皆さんご存知なので、

「じゃあ贈与税がかからないように、タダであげるんじゃなくて安い価格で譲ってあげよう、そうすれば贈与税もかからないし、1億円の不動産を生前に子供に渡せるので相続税の節税にもなる。」

「不動産を売却した際に発生する、譲渡所得税も売却価格を低くすればするほど、安くなるからいいことずくめだよね。」

と、このように考えられるんですね。

ですが、こういった行為を国が見逃すはずがありません。

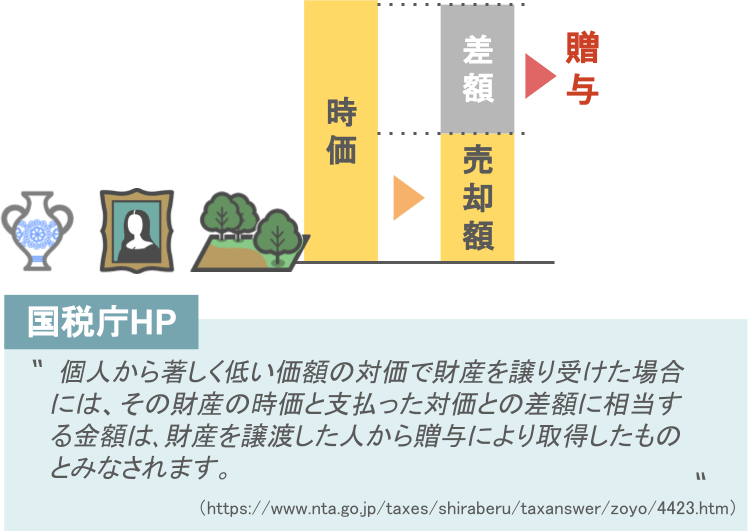

国税庁のホームページにおいても、しっかりと

〝個人から著しく低い価額の対価で財産を譲り受けた場合には、その財産の時価と、支払った対価との差額に相当する金額は、財産を譲渡した人から贈与により取得したものとみなされます。〟

と記載されています。

ですので、

● 家族間において財産の譲り渡しを行う場合には、

● その財産を譲る際の金額が、時価よりも著しく低い価額になっていないか

事前にしっかり確認してください。

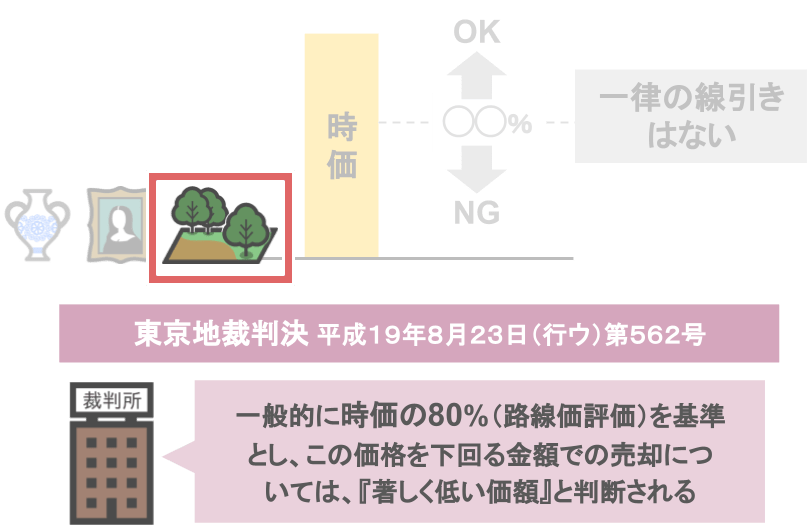

ちなみにこの〝時価よりも著しく低い価額〟とは、具体的には幾らなのかというと・・・

これについては、国税庁ホームページにおいても、

● 「一律で時価何パーセント以下での売却はアウト」といった線引きはなく、

● 〝個々の具体的事案に基づき判定する〟といった曖昧な表現となっています。

ですが不動産については、

● 一般的に時価の80%を基準とし、

● この価格を下回る金額での売却については著しく低い価額と判断される、

という判決が過去の裁判例において出ています。

つまり、時価1億円の不動産を

時価の80%(8,000万円)で家族に売却する場合:

税務署から著しく低い価額での譲渡とみなされる可能性は低いでしょうが、

時価の50%(5,000万円)で家族に売却した場合:

● 1億円-5000万円の差額、5,000万円部分が贈与税の課税対象となり、

● 5,000万円から年間110万円の基礎控除を引いた金額、4,890万円に対して

● 2,049万5,000円の贈与税がかかるということですね。

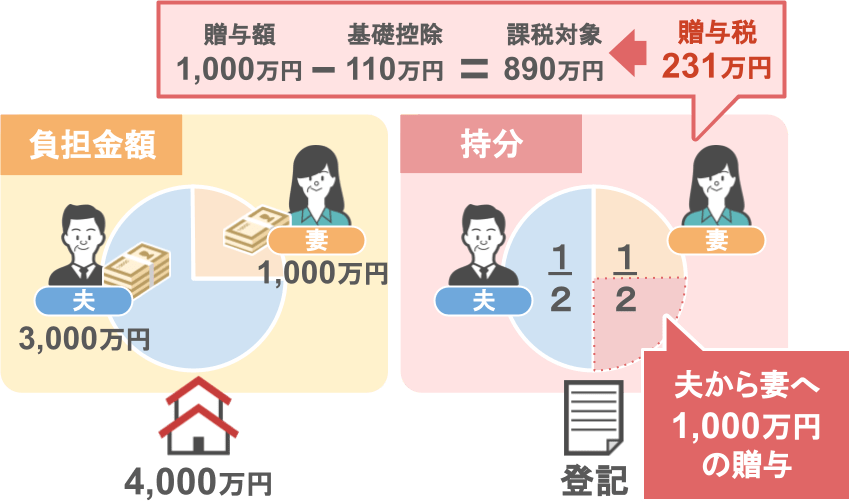

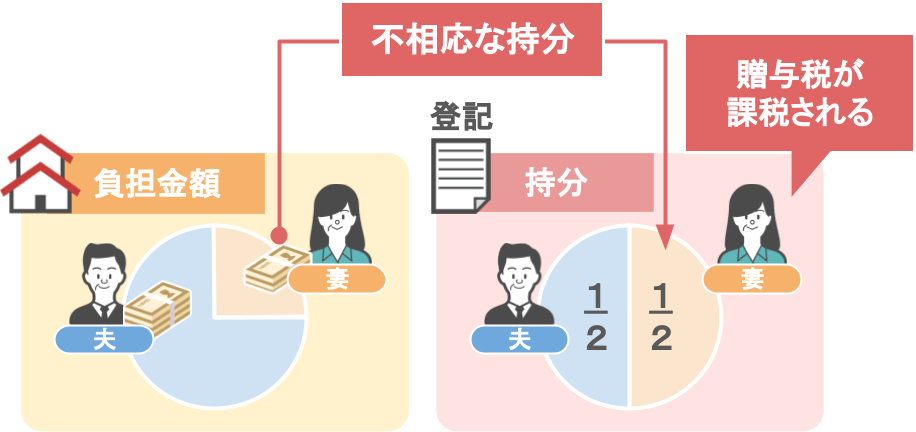

⑤負担金額にそぐわない不動産の登記割合

では最後は『負担金額にそぐわない不動産の登記割合』です。

例えば

● 4,000万円の住宅を購入する際、

● 夫が3,000万円

● 妻が1,000万円のお金を出したとしましょう。

その後、住宅の登記をする際に、夫婦それぞれがお金を出した分に応じて、

● 夫の持分3/4

● 妻の持分1/4

という形で登記すれば何も問題はありません。

しかし「二人の共有の住まいだから」と、

● 夫の持分1/2

● 妻の持分1/2

という形で登記をしてしまうと、

● この行為は夫から妻へ不動産持分1,000万円の贈与があったとみなされ、

● 1,000万円から110万円を引いた、890万円に対して

● 贈与税231万円がかかることになります。

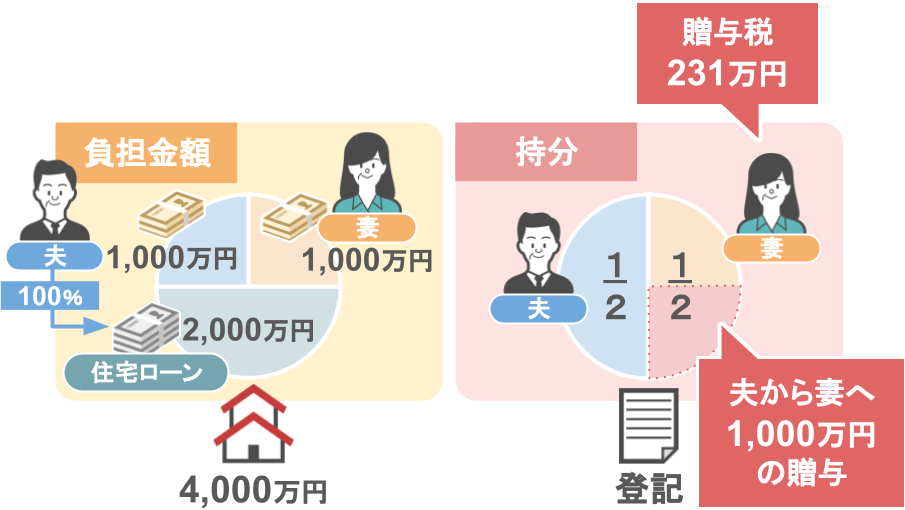

またこの考え方は、住宅ローンを組むときも同じです。

4,000万円の住宅を購入する際に

● 夫が1,000万、

● 妻も1,000万円のお金を出し、

● 残り2,000万円部分を夫が100%の割合で住宅ローンを組んだとします。

その後、不動産登記の際に「購入した自宅は二人共有の住まいだから」と、

● 夫の持分1/2

● 妻の持分1/2

という形で登記をしてしまうと、

● この行為は夫から妻へ不動産持分1,000万円の贈与があったとみなされ、

● 贈与を受けた妻は、贈与税231万円を支払うことになります。

ですので、

● 夫婦がお金を出し合って不動産を購入する際には、

● その後の不動産登記において、負担した金額に応じた持分できちんと登記を行うようにしてください。

まとめ

今回は『知らないと怖い!実は贈与税が発生する、家族間でのお金のやりとり』というテーマで、これら5つの項目を見てきました。

順番に復習して行きましょう。

『➀子供の奨学金を本人以外の家族が返済する』

● 育費の都度贈与というくくりには該当せず、

● 子供の債務の引受、つまり贈与税の課税対象とみなされてしまいます。

『➁家族の借金や税金を本人以外が返済する』

● 生活費の都度贈与というくくりには該当せず、

● 家族の債務の引き受け、つまり贈与税の課税対象とみなされてしまいますので、注意が必要です。

『➂家族間における金銭の貸し借り』

● しっかりとした内容の【金銭消費貸借契約書】を作成し、

● その内容通りに返済を行わなければ、

● 両者間でのお金の貸し借り自体が成立しておらず、贈与税の課税対象となります。

『④家族間において高額な財産を、著しく低い金額で受け渡しする』

● 家族に譲り渡す財産の金額が、時価よりも著しく低い金額の場合には、

● 時価と支払った金額との差額に対して贈与税が課税されます。

『⑤負担金額にそぐわない不動産の登記割合』

● 不動産を購入する際の夫婦の支払金額と、

● 登記を行う際の持分割合が釣り合っていない場合、

● 自分が支払った金額に対して不相応な持分を手に入れた方には、贈与税が課税されます。

いかがだったでしょうか。

これら5つの項目は、多くの方が日常生活において何気なくやってしまいがちなものとなっておりますので、今回の記事の内容をしっかりと理解して頂き、今後の皆さんの人生における、無用な贈与税のリスクを少しでも回避していただければと思います。