【国税OBが語る】専業主婦(夫)が気を付けておくべき家庭内の贈与問題〝5選〟

夫婦間の〝お金の使い方〟や〝お金の移動〟について、読者の方からこのような質問をいただきました。

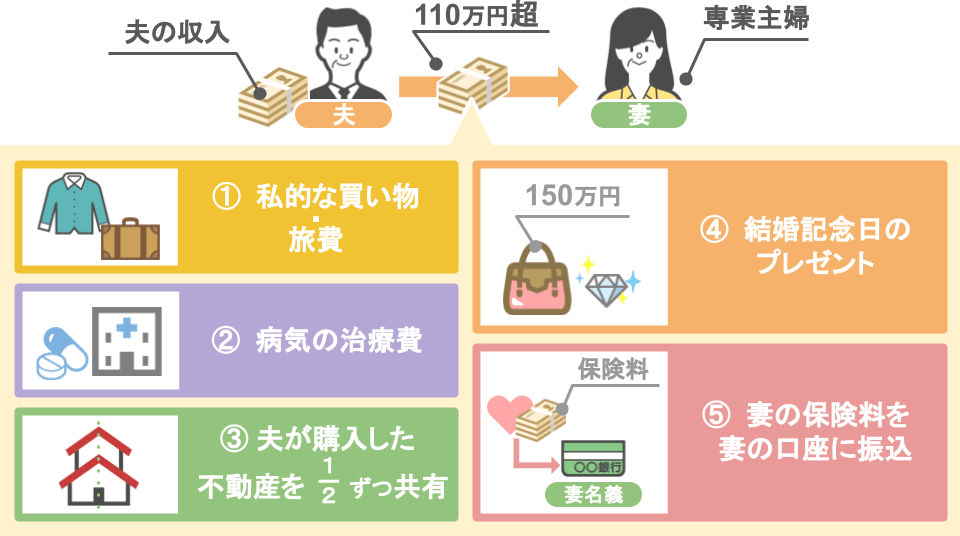

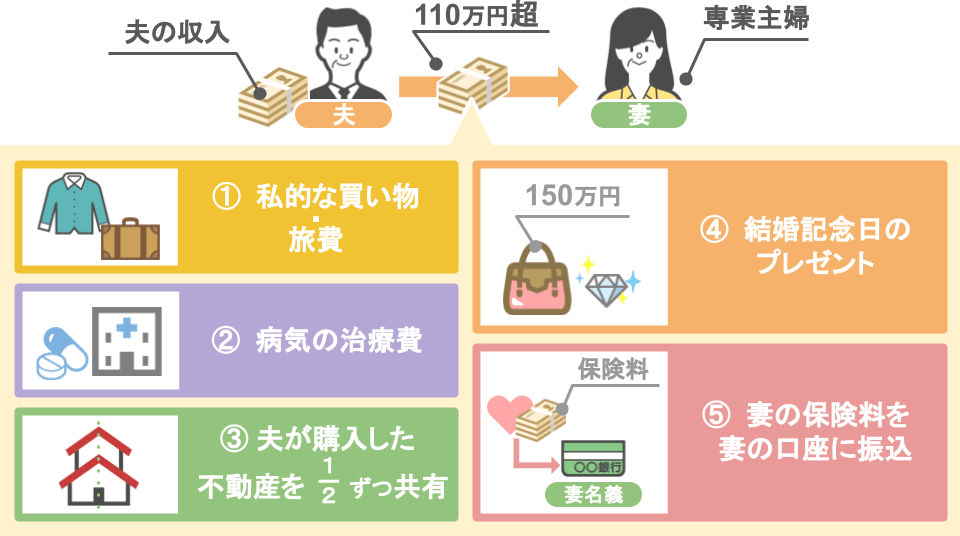

「妻が専業主婦の家庭の場合、その家庭は当然、夫の収入のみでの生活になると思います。

その場合、『年間110万円の贈与税の非課税枠』を超えて、これらのお金の使い方や移動を行えば、

専業主婦の妻には贈与税が課税されるのでしょうか?」

➀妻のプライベートな買い物代や旅行費などを夫のカードから支払う

➁妻の病気の治療費などを夫の口座から病院に支払う

➂夫が購入した不動産を、夫婦二分の一ずつ共有登記する

➃結婚記念日のお祝いに150万円相当の宝石やバッグを妻にプレゼントする

➄妻が支払うべき毎月の保険料などを、夫が妻の口座に振り込む

今回の記事では、

● これら5項目に関してのお金や物の移動を専業主婦(夫)の妻に対して行う場合、

● 年間110万円の非課税枠を超える部分には贈与税が課税されるのか?

というテーマについてお話をしていきます。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

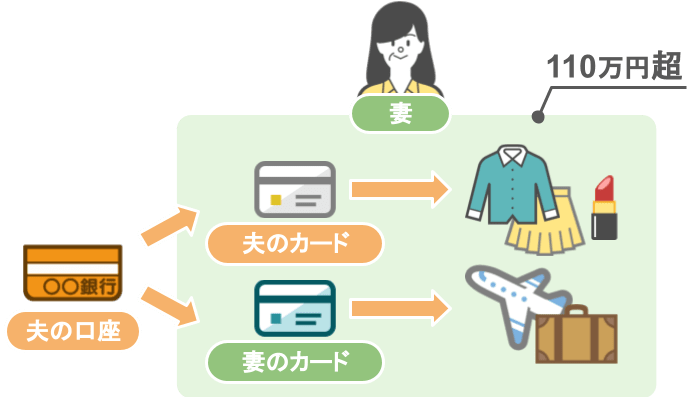

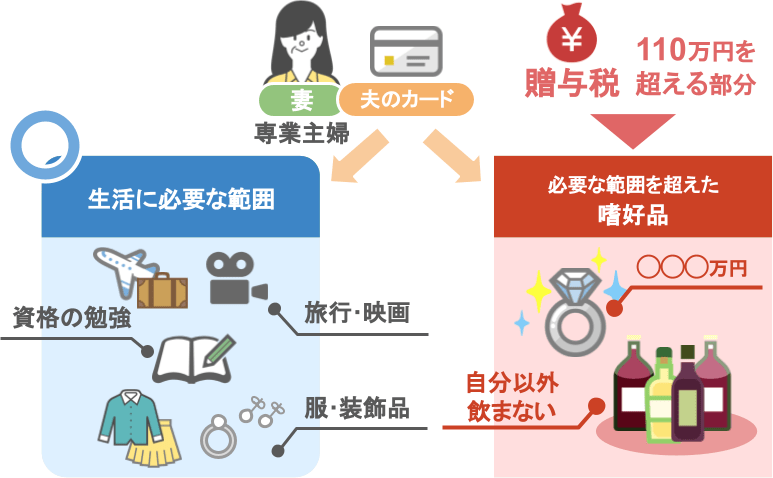

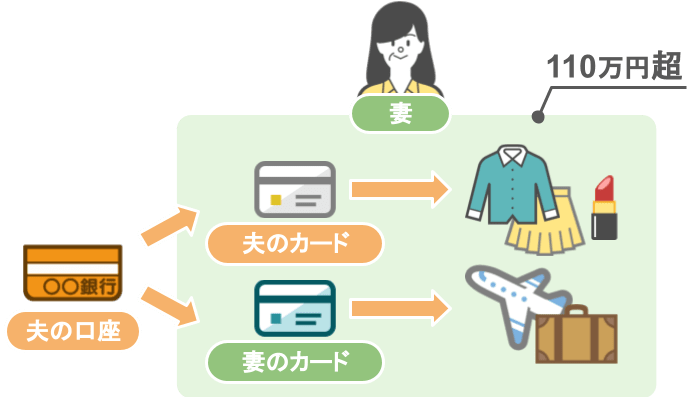

①妻のプライベートな買い物代や旅行費などを夫のカード(夫口座)から支払う

● 妻のプライベートな買い物代や旅行費などを、

●〝夫のカード〟もしくは〝夫の口座から引き落とされる妻のカード〟から支払っていた場合、

● 妻には『年間110万円の贈与税の非課税枠』を超えた出費の部分に、贈与税が課税されるのか?

このような場合でしたら、基本的には贈与税は課税されません。

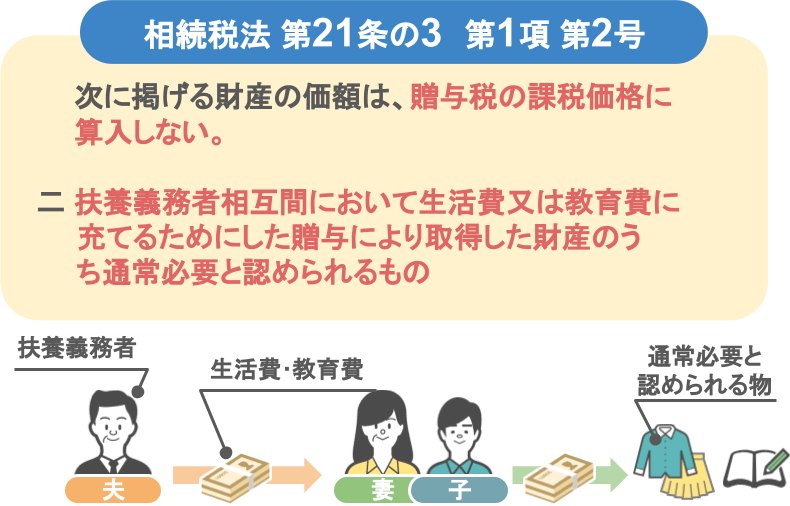

なぜなら、『相続税法第21条の3 第1項第2号』において、

「扶養義務者相互間において生活費又は教育費に充てるためにおこなった、贈与により取得した財産のうち、

通常必要と認められるものには、贈与税の課税は行いません」

というふうに、法律で決まっているからです。

この『扶養義務者』というのは、

● 親と未成年の子供

● 成人した子供と高齢の親

といった、血の繋がりによる関係だけを指すのではありません。

● 婚姻関係にある夫婦

● 内縁関係にある夫婦

であっても、お互いがお互いに対して扶養義務を負うことになります。

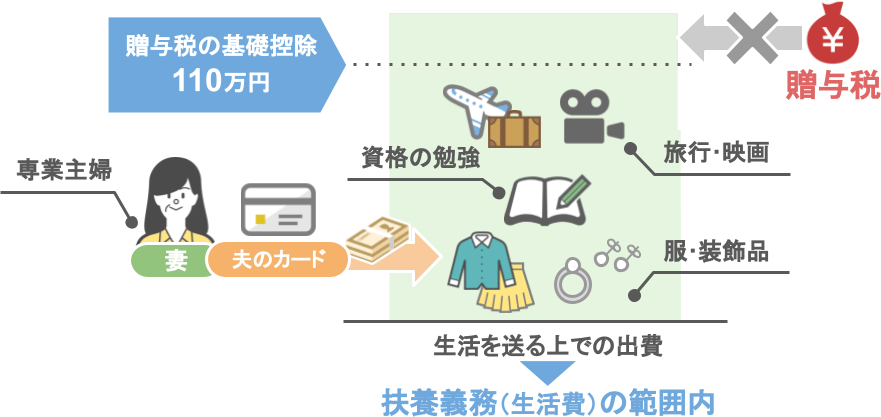

つまり、専業主婦の妻が以下のような出費に対して夫のお金を使った場合、

● 自分の服や身につける装飾品の費用

● 資格の勉強の費用

● 息抜きのための旅行や映画鑑賞の費用 など

このような〝自分の生活を送る上での出費〟は、夫婦間における『扶養義務の範囲内』に該当します。

ですから、この出費の合計が『年間110万円の贈与税の非課税枠』を超えていたとしても、

妻に贈与税は課税されませんのでご安心下さい。

ただし、先ほどの条文でも書かれていたように、

『生活費の扶養範囲』は〝通常必要と認められるもの〟に限定されています。

どのような出費であれば〝通常必要と認められるもの(生活に必要な範囲)〟になるのかを簡単にまとめると、

生活に必要な範囲:

● 自分の服や身につける装飾品の費用

● 資格の勉強の費用

● 息抜きのための旅行や映画鑑賞の費用 など

このような〝自分の生活を送る上で必要な出費〟に関して、夫のカード(お金)を使うことは全く問題ありません。

生活に必要な範囲を超えた嗜好品:

● 家族が誰も飲まないのに、自分のために一本何十万円もするワインを毎月何本も購入

● 何百万円もする装飾品などを購入

これらを夫のカード(お金)を使って購入すると、

「通常必要と認められる物の範囲を超えており、嗜好品にあたる」

として、『年間110万円の贈与税の非課税枠』を超える部分に贈与税が課税される可能性がありますので、注意が必要です。

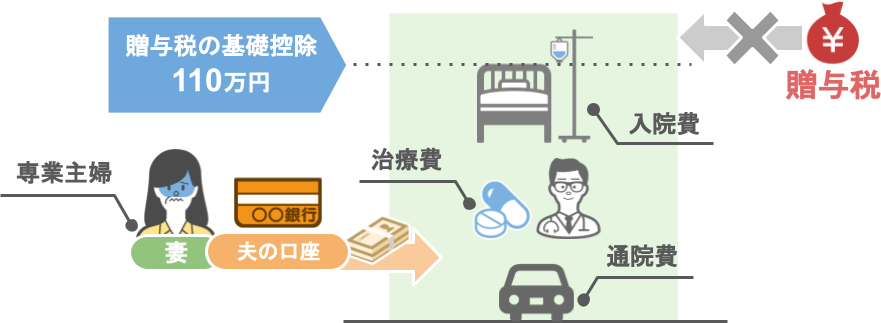

②妻の病気の治療費などを夫の口座から病院に支払う

● 妻の病気の治療費などを、夫の口座から病院に支払っていた場合、

● 妻には『年間110万円の贈与税の非課税枠』を超えた部分に贈与税が課税されるのか?

このような場合も、基本的には贈与税は課税されません。

これも➀で紹介した『相続税法第21条の3』の論点と考え方は同じです。

夫婦間や家族間においては、お互いにお互いの生活を支える義務があるので、

● 妻の持病や疾病などにおける通院費・治療費・入院費が『年間110万円の贈与税の非課税枠』を超えており、

● それらの支払いを夫の口座から行なっていたとしても、

当然、贈与税の問題は生じませんのでご安心下さい。

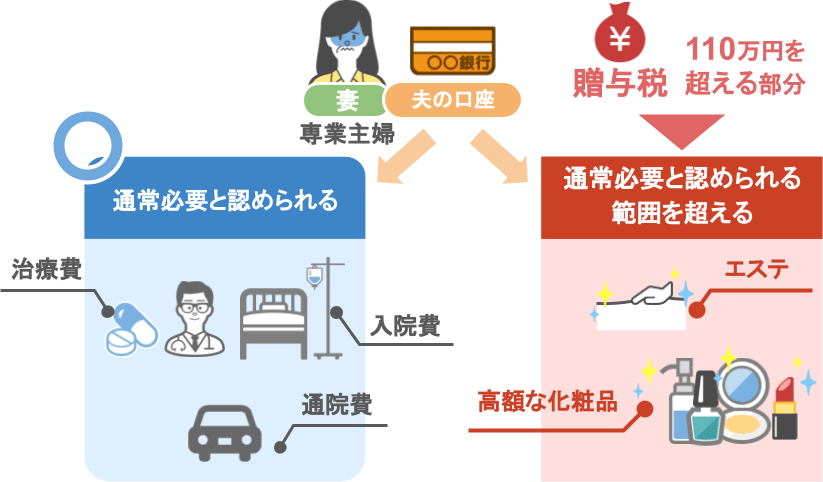

ただし、これも➀の論点と同じで、

美容のための高額な化粧品・エステなどの支払いのために、夫のお金を毎月何十万円、何百万円と使っていた場合は問題があります。

やはり、高額な化粧品やエステ代というのは、〝通常必要と認められる物〟の範囲を超えており、

『年間110万円の贈与税の非課税枠』を超える部分には贈与税が課税される可能性がありますので、こちらも注意が必要です。

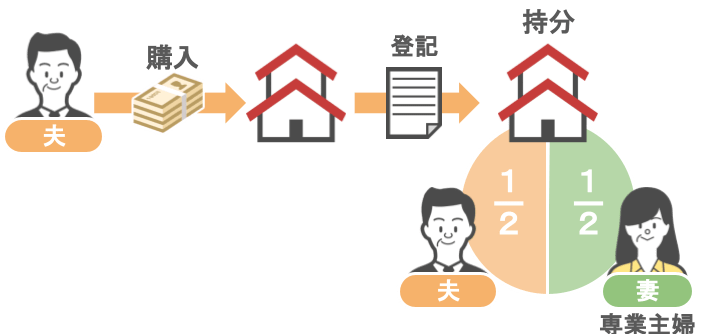

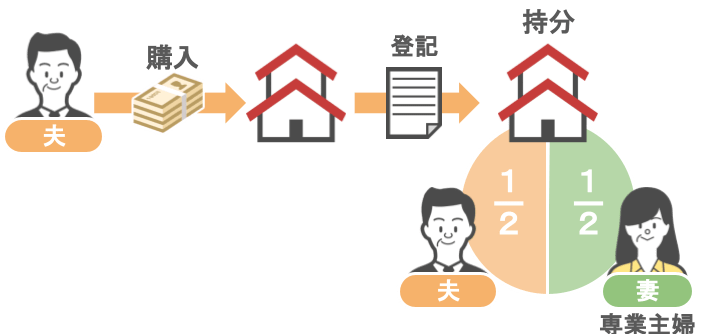

③夫が購入した不動産を 夫婦で1/2ずつ共有登記する

● 夫が購入した不動産を、夫婦1/2ずつ共有登記する場合、

● 妻には『年間110万円の贈与税の非課税枠』を超えた部分に贈与税が課税されるのか?

このような場合には、ばっちりと贈与税が課税されます。

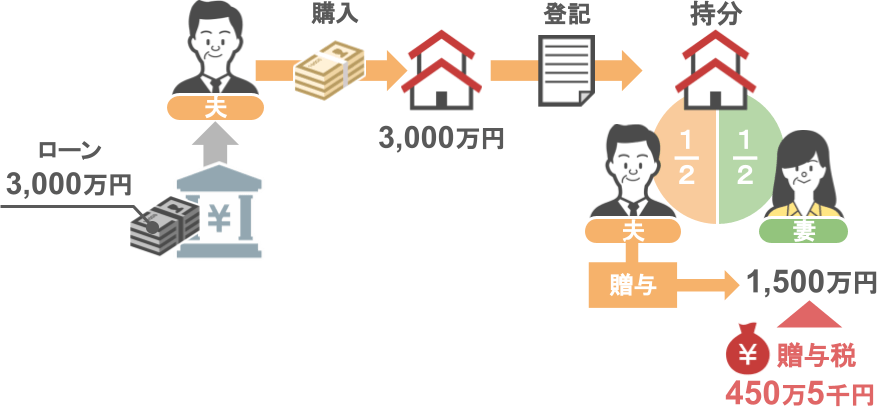

【ケース➀】

3,000万円の住宅を購入する際に、

● 夫が単独でローンを組んで購入し

● 夫1/2、妻1/2の持分で共有登記をした場合

この場合、

● 妻が登記をした持分(1,500万円の価値)は、夫から妻への贈与となり、

● 妻は450万5千円もの贈与税を支払うことになります。

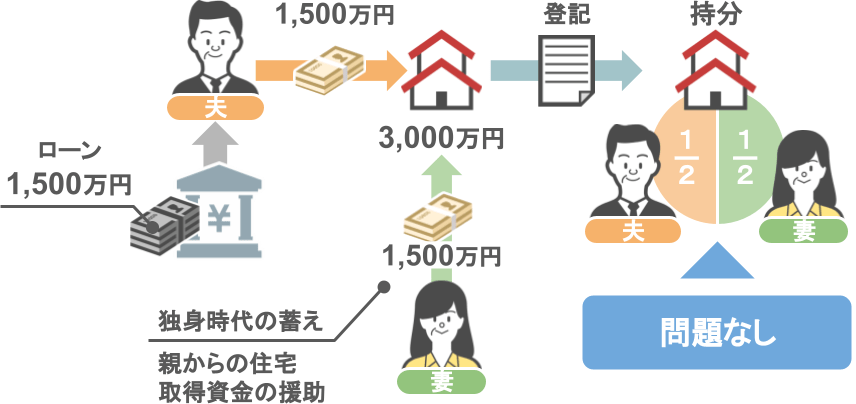

【ケース➁】

3,000万円の住宅を購入する際に、

● 夫は1,500万円部分をローンを組んで支払い

● 妻は1,500万円部分を『自分の独身時代の蓄え』や『親からの住宅取得資金の援助』によって支払い

● 夫1/2、妻1/2の持分で共有登記をした場合

この場合、夫1/2、妻1/2の持分で共有登記を行っても何も問題ありません。

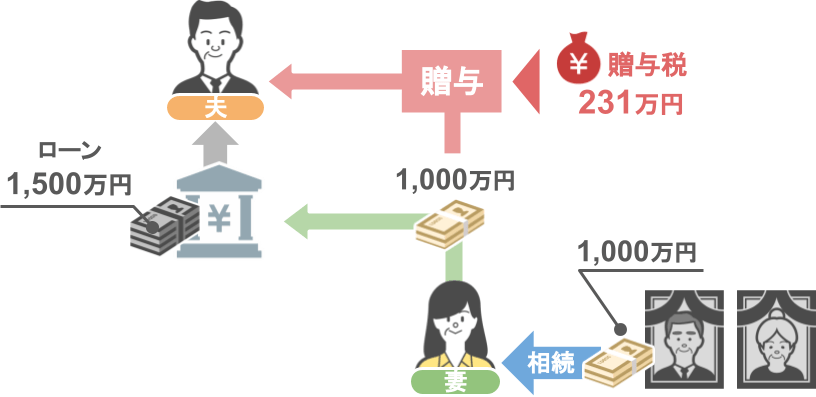

【ケース➂】

ケース➁の数年後、妻の両親が亡くなり、

● 妻は親の財産1,000万円を相続し、

● その1,000万円を夫のローンの返済に当ててしまった場合

この場合、

● 妻が立て替えた1,000万円は、妻から夫への贈与となり、

● 夫には231万円の贈与税が課税されることになります。

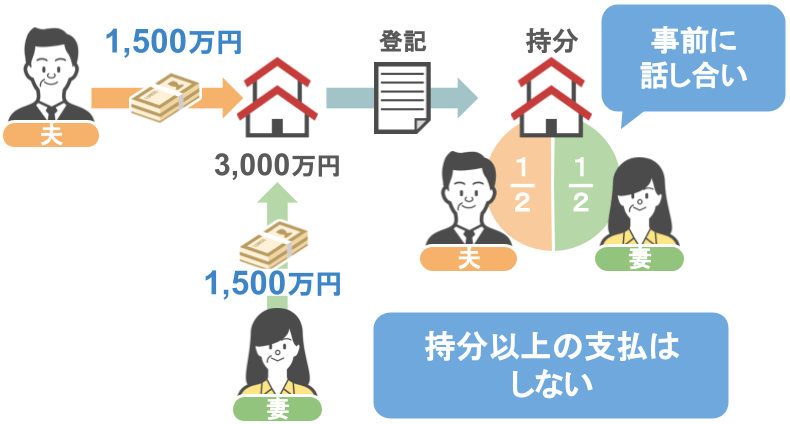

ですので、結婚後に不動産を購入する際には、

●『所有する不動産の持分の割合』を夫婦で事前にきちんと話し合って、

● お互いが設定する持分以上の金額を支払わないようにしてください。

また、

「なぜ不動産の登記をすることによって、夫婦間の贈与が税務署に補足されるのか?」

という部分については、以前投稿したこちらの記事で詳しく解説しています。

④結婚記念日のお祝いに150万円相当の宝石やバッグを妻にプレゼントする

この場合も、贈与税を課税される可能性が高いでしょう。

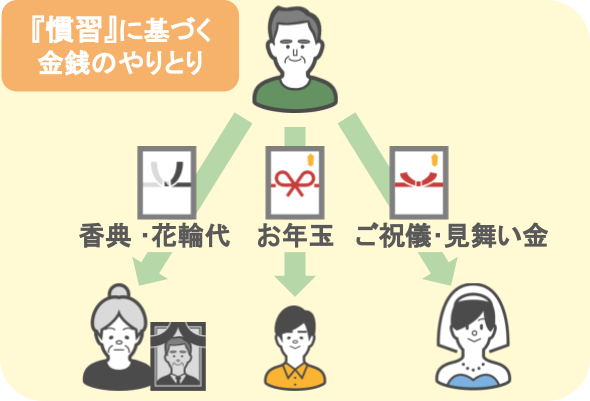

● 個人から受ける香典・花輪代

● お年玉・ご祝儀

● 見舞金

一般的に、上記のような『慣習に基づく金銭のやり取り』は、

〝社会通念上相当と認められるもの〟であれば、

税務署は贈与税を課税しておりません。

ですが、

『夫婦間における結婚記念日のお祝い』は、世間一般でいう『慣習に基づく金銭のやり取り』に該当するか?

と言うと微妙なラインですね。

私が現役の調査官でしたら、

● 150万円相当の宝石やバッグを夫が妻にプレゼントする

という行為は、

「〝社会通念上相当と認められる物〟の範囲を超えている」

と判断すると思います。

ですが逆に、

● 男性から女性に贈られる婚約指環、結婚指輪

● 女性から男性への婚約指輪のお返しの腕時計

などは、『慣習に基づく金銭のやり取り』という側面が強いですから、

たとえその品物の金額が150万円でも300万円でも、

貰った側に贈与税は課税されませんので、ご安心下さい。

また多くの方から、

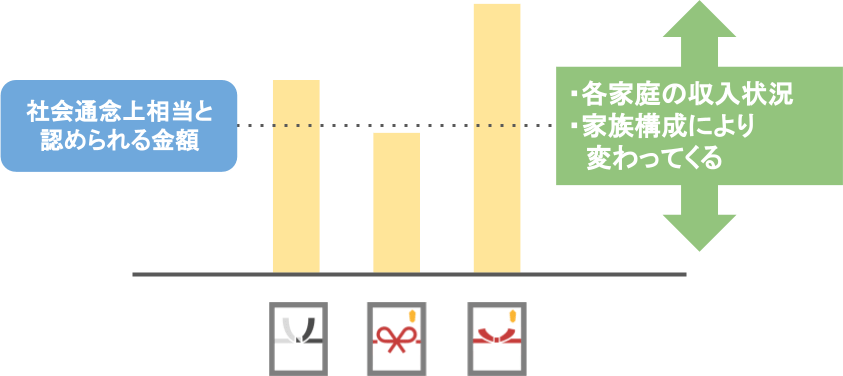

「〝社会通念上相当と認められる物〟の金額って、具体的にいくらまでが上限なんですか?」

という質問を受けますが、

〝社会通念上相当と認められる金額〟の線引きは、

● その家庭の収入状況

● 家族構成

などによって変わってきますので、

「この金額以上はダメ、この金額以下ならOK」という線引きはありません。

ですので、この記事を見られているみなさんにおかれましては、

「うちは今年結婚三十周年だから、お互いに数百万円を超えるプレゼントを贈りあおう」

と考えている場合、

とりあえずは『年間110万円の非課税枠を超えない範囲』で、お互いに感謝の気持ちを贈りあっていただければと思います。

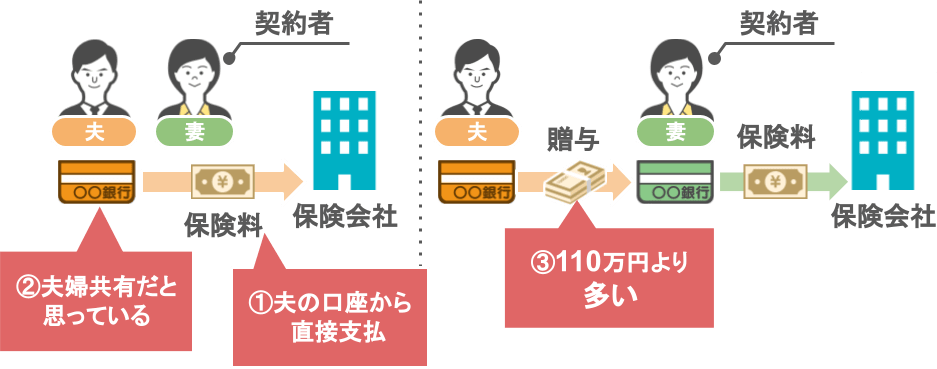

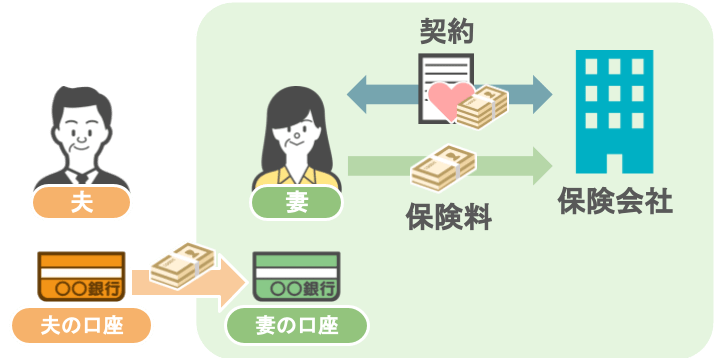

⑤妻が支払うべき毎月の保険料などを夫が妻の口座に振り込む

この場合、〝当面は〟贈与税が課税されることはありません。

しかし、将来的に保険会社から保険金が支払われた際に、

『名義保険』として贈与税が課税される可能性があります。

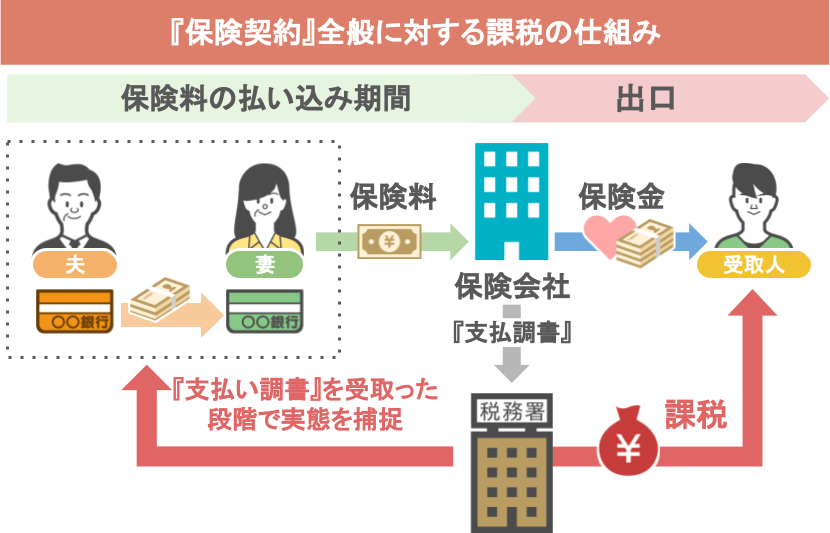

なぜ、〝当面〟は贈与税が課税されず、〝将来的〟に贈与税が課税されるのかというと、

生命保険を含めた保険契約全般に対する課税の仕組みは『出口課税』と言われており、

税務署が各人の保険契約について把握と課税を行う時期は、以下のようになっているからです。

契約者が保険料を払い込んでいる時期:

「その保険料が契約者以外の口座から支払われている」

という状況を税務署は把握していない

実際に保険金が下りた段階(出口):

税務署は、保険会社から提出される『支払い調書』により保険契約の実態を補足し、受取人に対して課税を行う

では具体的に、

「どのような契約形態・保険料の支払い方法の場合に問題があるのか」

について見ていきましょう。

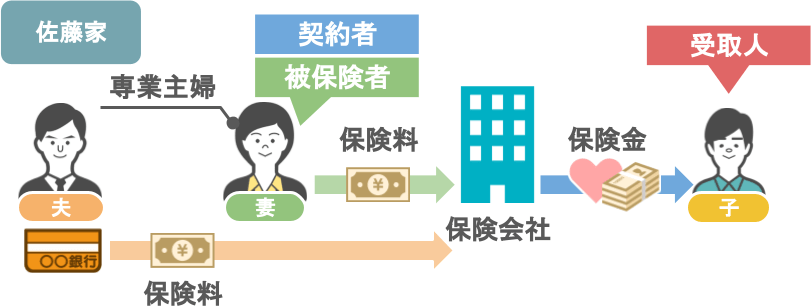

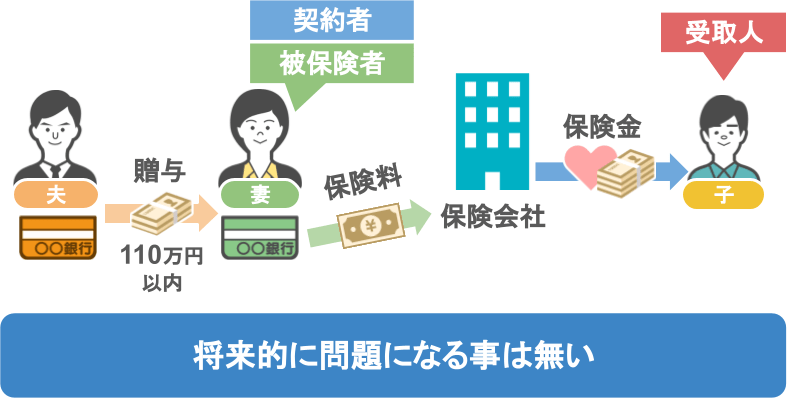

まずこのような死亡保険契約を行っている佐藤家がいるとします。

● 契約者:妻

● 被保険者:妻

● 受取人:子

保険契約者は妻なので、毎月の保険料は妻が払う必要があるが、

佐藤家の妻は専業主婦のため、夫が代わりに保険料を負担していた。

この際、

● 「どのような方法で夫が保険料を負担するか」によって、

● 受取人である子供に「相続税が掛かるか」「贈与税が掛かるか」が決まります。

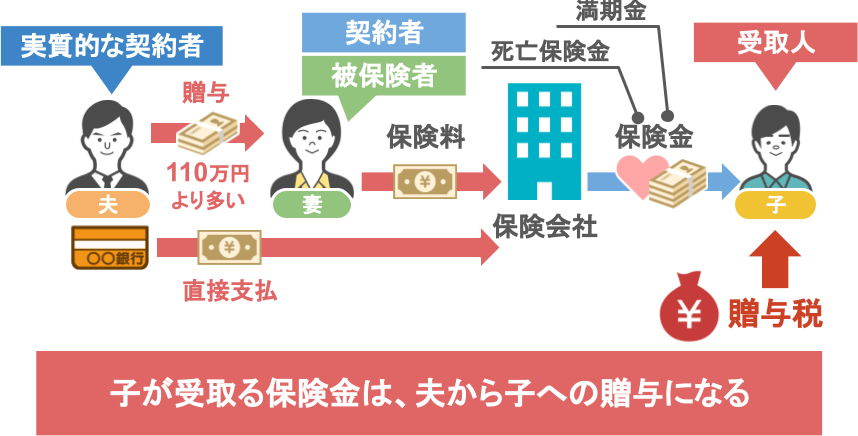

【問題がないパターン】

● 毎月の保険料分の金額を、夫が妻の口座に贈与しておき(年間110万円を超えない範囲で)

● その妻の口座から保険料が毎月引き落とされる

このような手続きの流れをとっていれば、

将来的に子供に課税されるのは『相続税』となり、税務上の問題もありません。

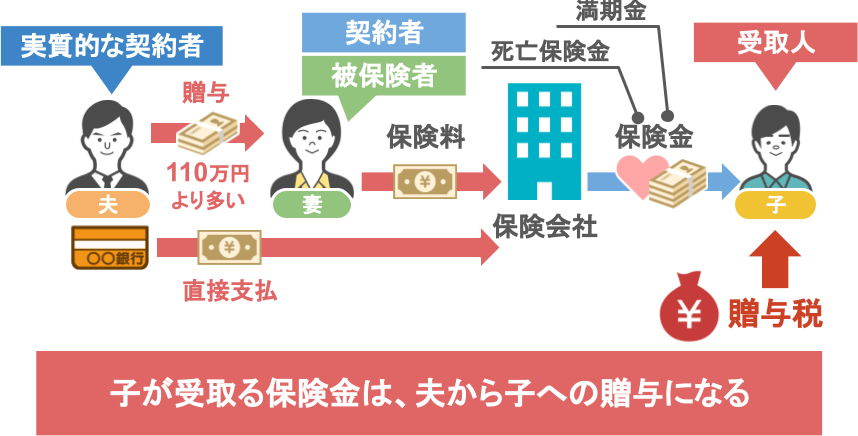

【問題があるパターン】

以下のような方法で保険料を支払っていた場合は、将来的に税務上の問題が出てきます。

● 夫の口座から直接、保険会社に保険料を支払う

●〝夫婦の共有財産と思っている〟『夫名義の口座』から保険料を支払っている

● 妻の口座から保険料を支払うために保険料分の金額を夫から妻に贈与する際、その金額が年間110万円を超えている場合

このような方法で保険料を支払っていると、「実質的な保険の契約者は夫」と税務署から判断されてしまいます。

この状態で、被保険者の妻が亡くなると、

● 満期金や死亡保険金を子供が受け取る際に、

●「母親から保険金の相続を受けたのではなく、実質的な契約者である父親から保険金の贈与があった」

として、子供に対して税務署から贈与税が課税されます。

また、先ほどの説明の中で、

「〝夫婦共有口座〟から保険料を支払っている場合も、〝実質的な保険の契約者は夫〟になる」

とお話しましたが、

「なぜ〝夫婦共有口座〟から保険料を支払っているのに、贈与税が課税されるの?」

と思われる方もいらっしゃるでしょう。

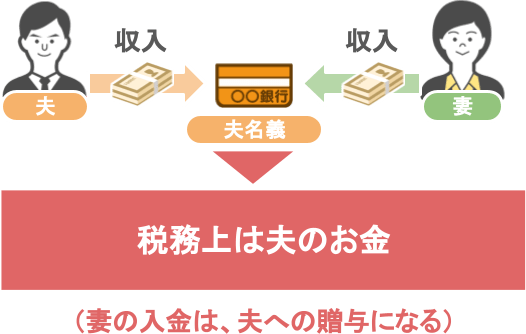

ですが、そもそもこの考え方自体が間違いなのです。

税務署からすると〝夫婦共有口座〟というものは存在しません。

● 夫名義の口座に、『夫の収入』と『妻の収入』を半分ずつ入れていたとしても、

● その口座の中のお金は〝税務上は夫のお金〟となりますし、

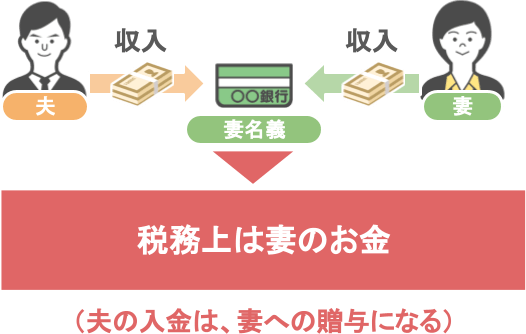

● 妻名義の口座に、『妻の収入』と『夫の収入』を半分ずつ入れていたとしても、

● その口座の中のお金は〝税務上は妻のお金〟となります。

これらの事から、

専業主婦の方でご自身が契約者の保険契約を結んでいる場合は、

次のケースに該当していないかを必ずチェックしておいて下さい。

➀夫の口座から直接、保険会社に保険料を支払う

➁〝夫婦の共有財産と思っている〟『夫名義の口座』から保険料を支払っている

➂妻の口座から保険料を支払うために保険料分の金額を夫から妻に贈与する際、その金額が年間110万円を超えている

このような方法で保険料を支払っていると、

● 本来は妻が支払うべき保険料を夫が支払っていることになり、

● 最終的に妻が亡くなった際におりる保険金は〝父親から子供への贈与〟と見做され、

● 保険金を受け取った子供には、贈与税が掛かってしまいます。

ですので、現在この➀~➂の方法で保険料を支払っているという専業主婦の方は、

以前投稿したこちらの記事を参考に、高額な贈与税の課税を回避していただければと思います。

まとめ

今回の記事では、これら5つの項目に関して専業主婦の妻にお金や物の移動を行う場合、

『年間110万円の贈与税の非課税枠』を超える部分には、贈与税が課税されるのか?

というテーマについて解説しました。

順番に復習していきましょう。

【➀妻のプライベートな買い物代や、旅行費などを夫のカードから支払う】

これには基本的に、〝本当に生活に必要な範囲〟でしたら、税務署は贈与税を課税していません。

● 夫婦や家族というのはお互いに扶養関係にありますので、

● 専業主婦の妻のプライベートの買い物代や旅行費を夫が支払っても、妻は贈与税の課税対象外です。

【➁妻の病気の治療費などを夫の口座から病院に支払う】

これも➀と同じ取り扱いですね。

● 夫婦や家族というのは、お互いに扶養関係にありますので、

● 夫が妻のために高額な医療費を支払っても、妻は贈与税の課税対象外です。

【➂夫が購入した不動産を、夫婦で1/2ずつ共有登記する】

このような行為には、ばっちりと贈与税が課税されます。

結婚後に不動産を購入する際には、

● 所有する不動産の持分を何対何にするのかを、夫婦で事前にきちんと話し合って、

● お互いが設定する持分以上の金額を支払うことのないようにしてください。

【➃結婚記念日のお祝いに、150万円相当の宝石やバッグを妻にプレゼントする】

これも課税される可能性が高いです。

● 夫婦の結婚記念日のプレゼントは『慣習に基づく金銭のやりとり』という側面が薄いので、

● 110万円を超える高額なプレゼントには贈与税が課税される可能性があります。

【➄妻が支払うべき毎月の保険料を、夫が妻の口座に振り込む】

この場合〝当面〟は贈与税が課税されることはありません。

ですが、将来的に保険金が下りた時点において、

● 実質的な契約者(本当の保険料の負担者)から、保険金の受取人に対しての贈与と認定され、

● 受取人に贈与税が課税される可能性があります。

ですので、専業主婦(夫)の方で自身の名義で保険の契約を行っておられる方は、

一度自分の保険契約は『名義保険』になっていないかをチェックしておいてください。

また、今回紹介した、夫婦間における5つのお金のやり取りの他にも、専業主婦のヘソクリに関する記事も投稿しております。

この記事で紹介しているのは、

「専業主婦が貯めたへそくりは税務調査官に夫の財産とみなされ、

夫の死後は夫の相続財産として計上することになります。

なので、そうならないために今からしっかりと対策を取っておきましょう」

という内容です。

気になる方は、是非ご覧になってみてください。