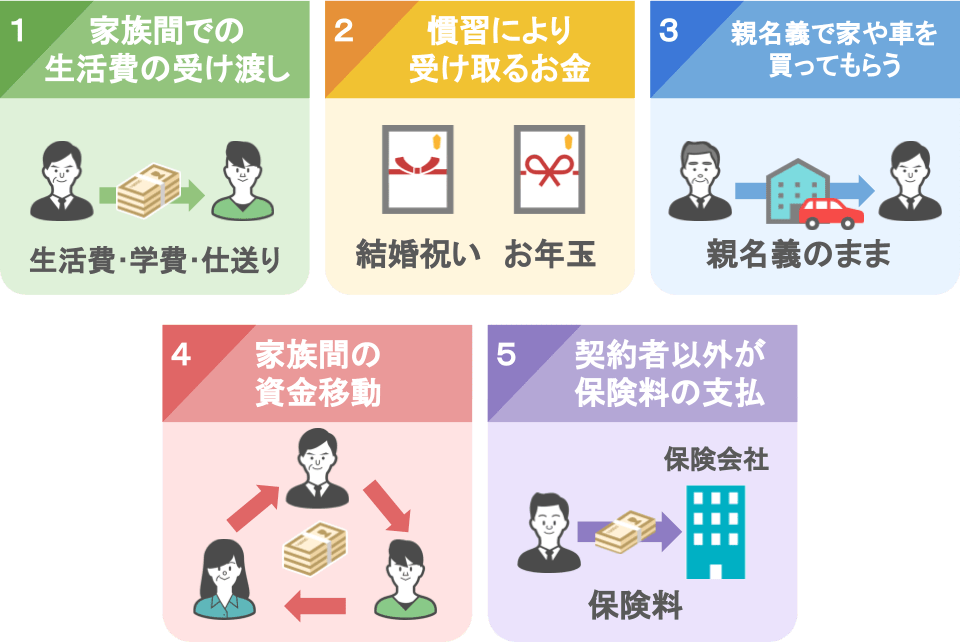

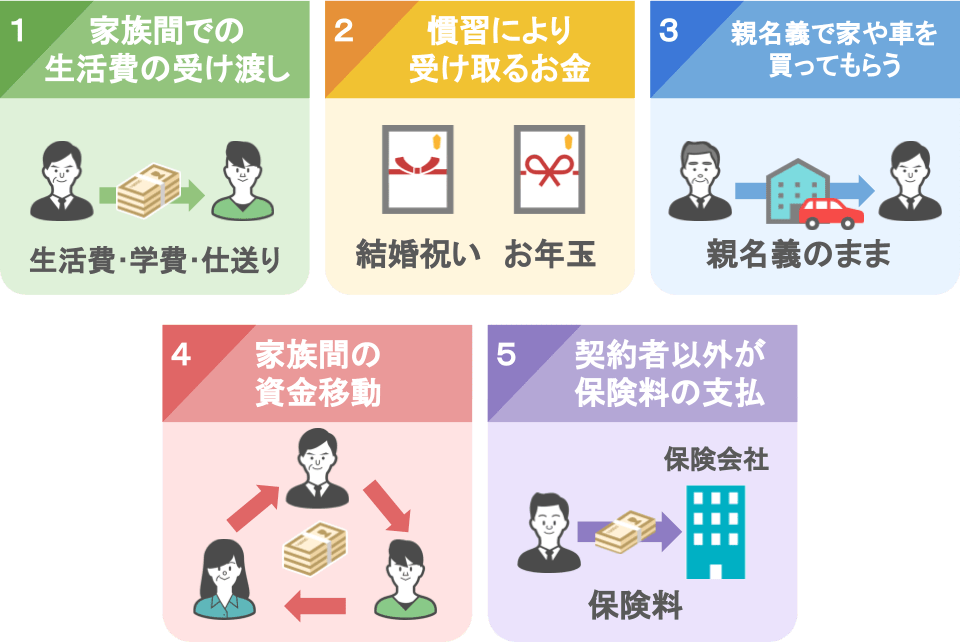

【家庭の贈与問題5選】家族間における何気ないお金のやり取り!贈与税が掛かる?掛からない?

皆さんは以下のような行為を普段から何気なくて行なっていないでしょうか。

● 子どもに生活費を渡す

● 親に対して生活費の仕送りをする

● 夫婦間や家族間で預金を気軽に移動させる

実は、これらの行動の中には、将来的に贈与税が課税されてしまう項目が複数存在します。

ですので今回の記事では、

【贈与税は年間いくらのお金を貰うと課税されるのか】という部分について簡単におさらいをした上で、

下記の【家族間における5つのお金のやり取り】に贈与税は掛かるのか?掛からないのか?

という部分について詳しく解説していきたいと思います。

①家族間で受け渡しされる生活費(子供の生活費や学費 親に対する生活費の仕送り)

②結婚祝いやお年玉などの慣習により受け取るお金

③親名義で車や家を買って貰う

④夫婦間・家族間の口座のお金を気軽に移動させる

⑤本来の保険契約者の代わりに他の人が保険料を支払う

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

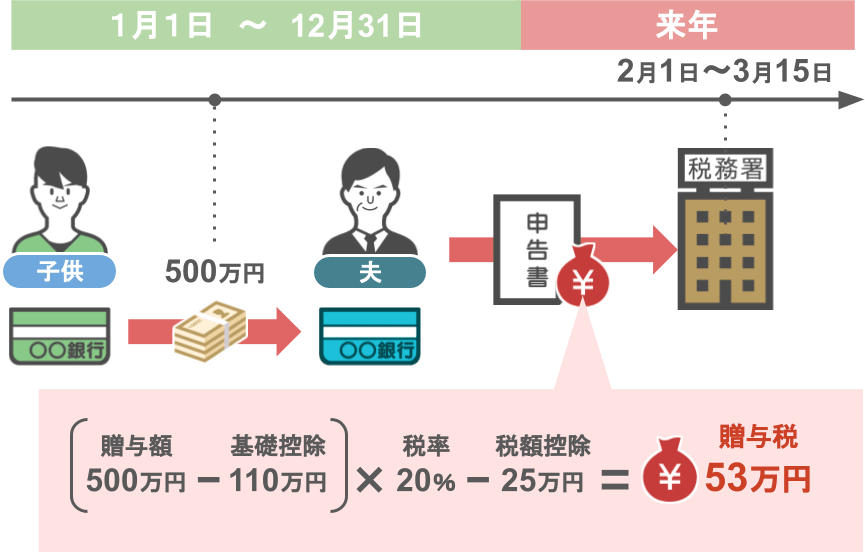

◆年間いくらのお金を貰うと贈与税がかかるのか

ではまずは大前提として、

【年間いくらのお金をもらうと贈与税が課税されるのか】

という部分をおさらいしていきましょう。

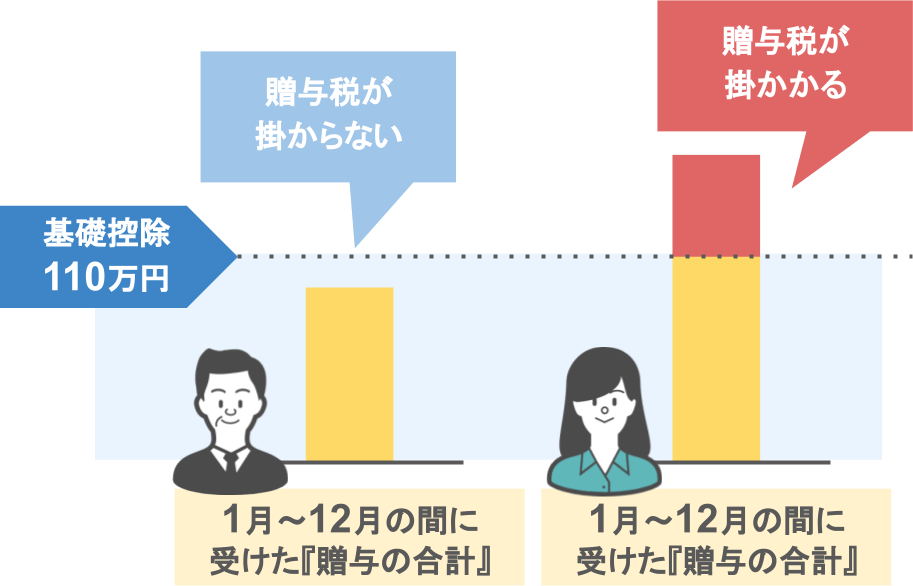

ⅰ贈与税が掛かる基準

通常、贈与税というのは、1月1日~12月31日までの1年間に受けた贈与の合計額が

『贈与税の基礎控除額(年間110万円)』以下までなら贈与税はかからず

『贈与税の基礎控除額(年間110万円)』を超えた部分に対して課税が行われる

という規定です。

ⅱ贈与税の基礎控除(年間110万円)の考え方

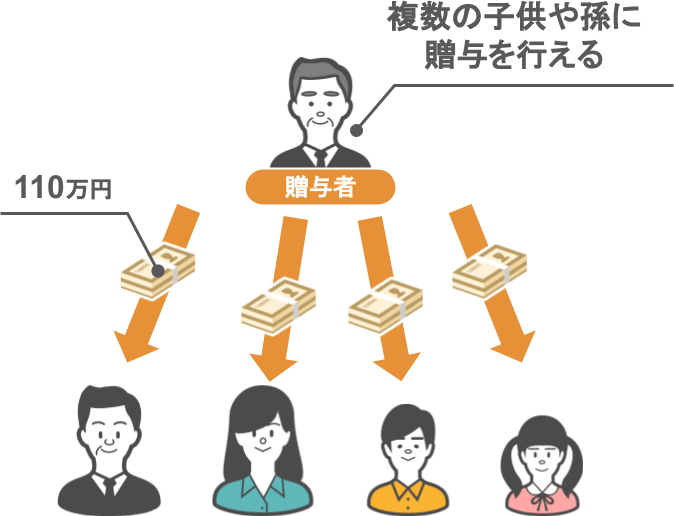

【贈与者と贈与税の基礎控除】

『贈与税の基礎控除額(年間110万円)』は『贈与をする方(贈与者)』には関係ありませんので、

年間110万円までの贈与を複数の子どもや孫に対して行なっても問題ありません。

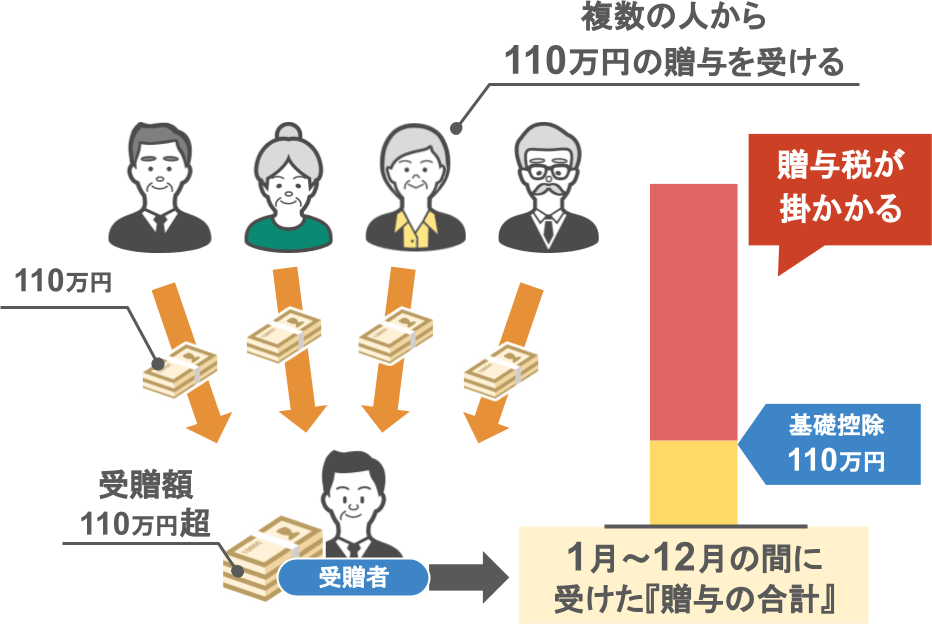

【受贈者と贈与税の基礎控除】

『贈与を受ける人(受贈者)』が複数の方から110万円の贈与を受け取ってしまうと、

1年間で受け取った贈与の合計額のうち、『贈与税の基礎控除額(年間110万円)』を超えた部分に対して贈与税が掛かります。

ここまでが、【年間いくらのお金をもらうと贈与税が課税されるのか】の基準についての内容です。

その上で今回紹介する、家族間における5つのお金のやり取りに関しては、

● 年間110万円の範囲内でも将来的に贈与税がかかってしまう項目

● 年間110万円を超えていても贈与税がかからない項目

というものがあります。

それぞれの項目がどういう取り扱いになっているのか順番に見ていきましょう。

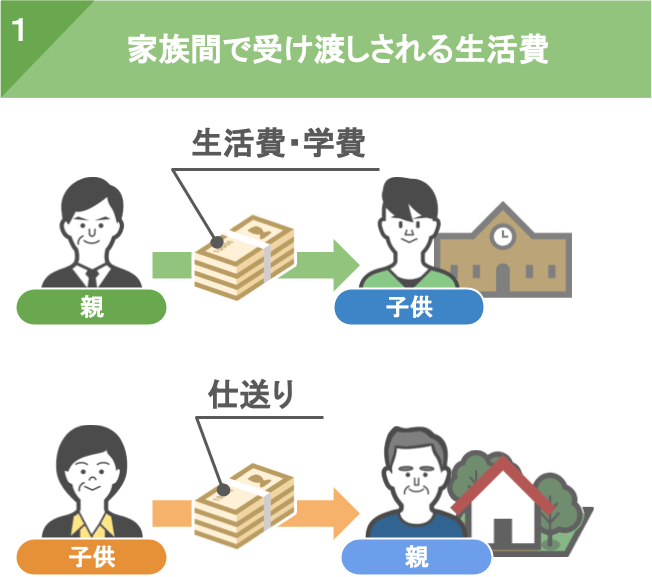

①家族間で受け渡しされる生活費

【家族間で受け渡しされる生活費】には贈与税は掛かりません。

家族間で受け渡しされる生活費というのは、

● 親が子供に対して行う生活費や学費の援助

● 成人した子どもから親への生活費の仕送り

などを指します。

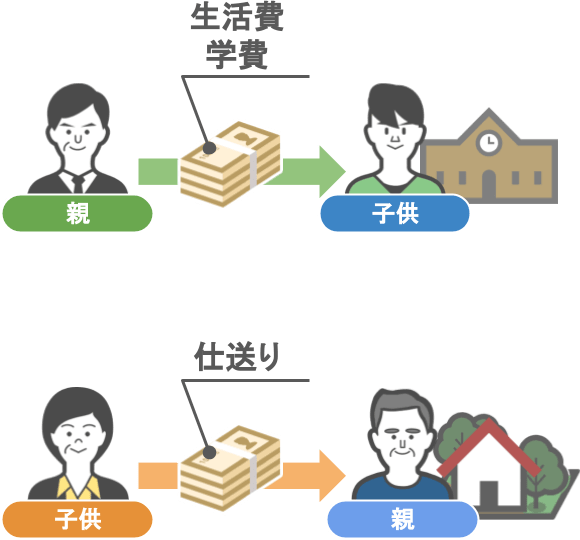

ⅰ生活費・学費・仕送りの税務上の取り扱い

これらのお金のやり取りは、『相続税法第21条の3 第1項第2号』において、

「贈与税を課税しませんよ」と決まっています。

『親と就労前の子ども』『子供と退職後の親』など、

これら両者間で行われた『教育費や生活費に充てるための仕送り』は、

〝通常の範囲内〟であれば、贈与税が課税されることはない。

ということなのです。

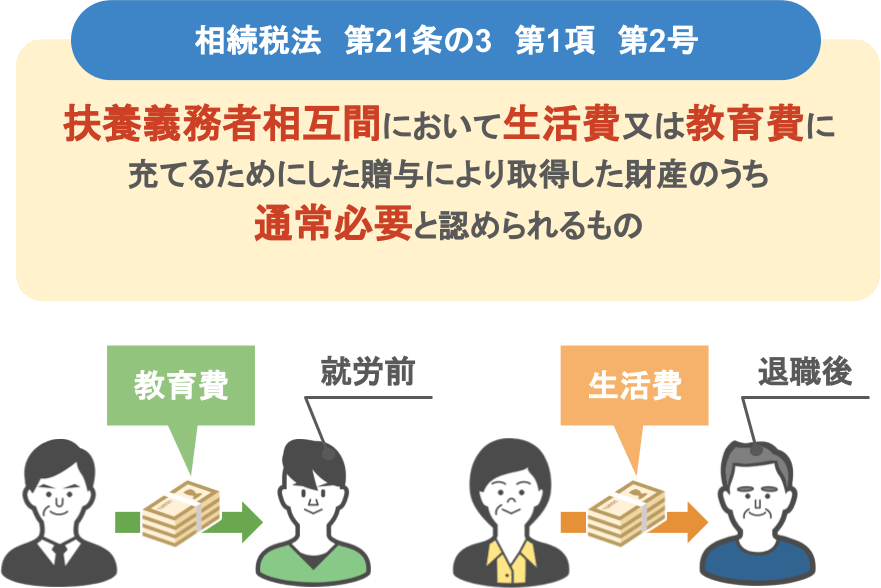

ⅱ通常の仕送りの範囲内の定義

では、

「〝通常の仕送りの範囲内〟というのは、いくらまでならオーケーなのか?」

と言いうと・・・

教育費や生活費は各家庭によって異なるため、

「何十万円~何百万円までなら問題ありません」

と断定してお答えすることが非常に難しいですが、

以下のような場合は〝通常の仕送りの範囲内〟を超えると思っていただいてよいでしょう。

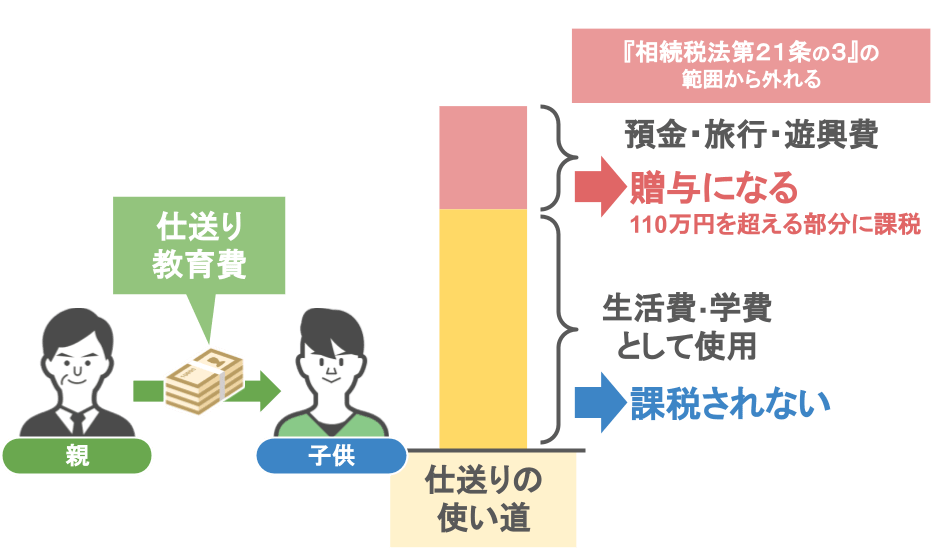

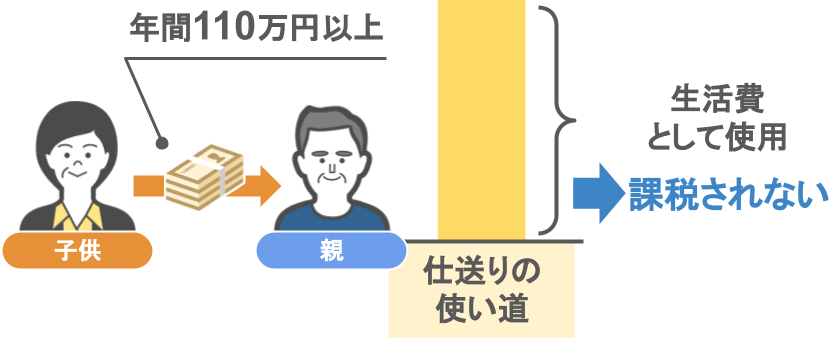

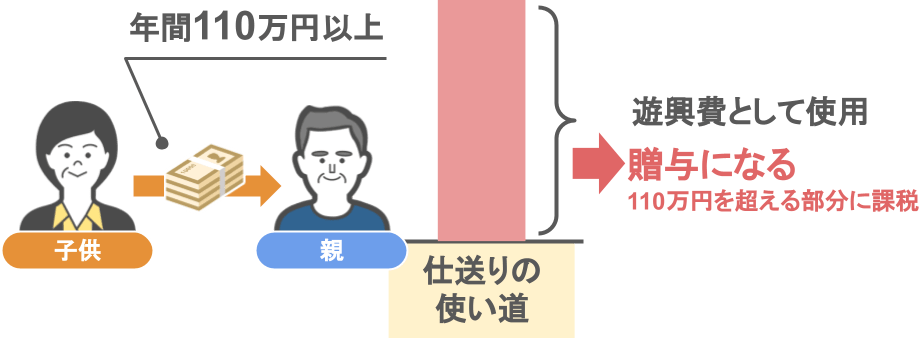

【仕送りをしたお金が余った場合】

仕送りで受け取ったお金を学費・生活費に充てたあとで、『預金できるような金額』が残れば、その部分は贈与となります。

「それなら使ってしまえばいいんだ!」

と旅行や遊びに使えば、それは『相続税法第21条の3』〝通常の仕送りの範囲〟から外れていますので、

旅行や遊びに使った部分も贈与になります。

また、成人した子どもから親に対して仕送りをしてあげる際も考え方は同じです。

子どもから親に振り込んだ『年間110万円以上のお金』が、親の生活を支えるためのお金であれば、

もちろん贈与税は課税されません。

【遊興費を仕送りしている場合】

稀なケースだとは思いますが、

親が遊ぶお金を、子どもが『年間110万円以上のお金』工面しているのであれば、

その行為はバッチリと贈与税の課税対象になります。

そして当然、

● 贈与をした遊興費が年間110万円以上であれば、

● 親は贈与税を支払う必要がありますのでご注意ください。

また、

「子どもの毎年の固定資産税などの税金を、親が支払うということも可能なんでしょうか?」

という質問を受けることがありますが、

各種税金の支払いは生活費とは性格が異なるため、贈与税の課税対象になる点には気をつけておいてください。

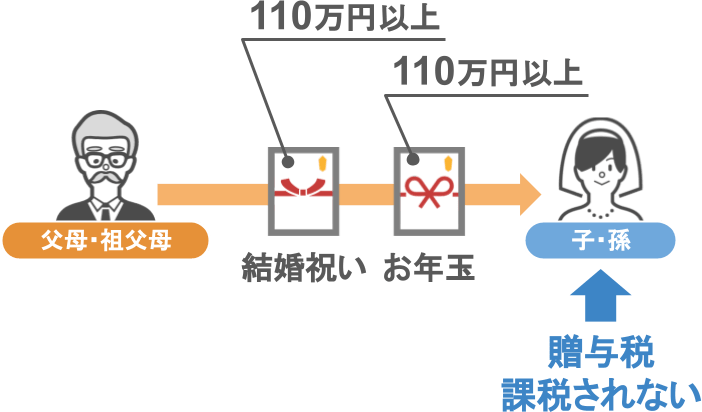

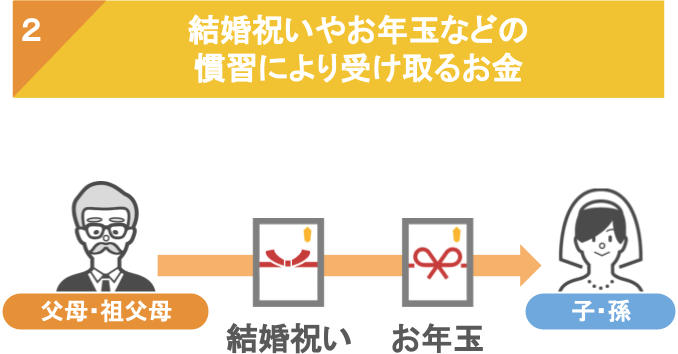

②結婚祝いやお年玉などの慣習により受け取るお金

【結婚祝いやお年玉などの〝慣習で受け取るお金〟】には贈与税は掛かりません。

こちらも【➀家族間で受け渡しされる生活費】同様です。

結婚祝いやお年玉は、

● たとえ年間で合計110万円を超える金額のお金をもらったとしても、

● 基本的に贈与税が課税されることはありません。

なぜなら税務署は、親や親戚から〝慣習で受け取るお金〟には贈与税を掛けていないからです。

ですが、これも先ほどの【➀家族間で受け渡しされる生活費】と一緒で、

「慣習によるお金の金額がいくらまでならOKか?いくら以上であればダメか?」

という明確な金額のラインは定まっておりません。

私の税務調査官時代の話を基に、「どこまでが〝慣習〟と認められるのか」という一例についてお話ししましょう。

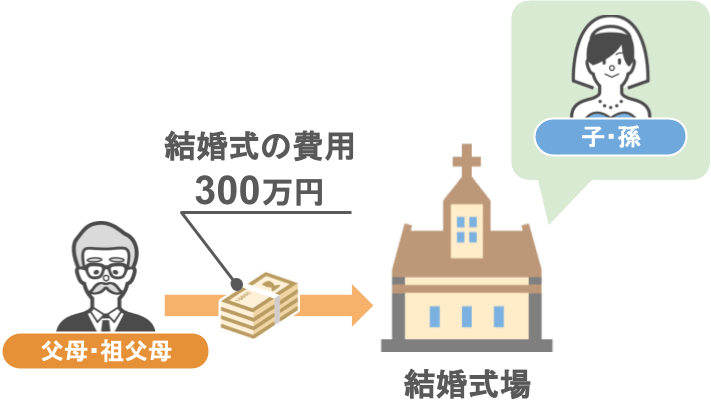

【結婚式の費用300万円を親が直接式場に支払った場合】

税務調査官時代に、結婚式の費用300万円を〝親が式場に対して直接支払っている〟のを把握した事がありますが、

これについては私は課税しませんでした。

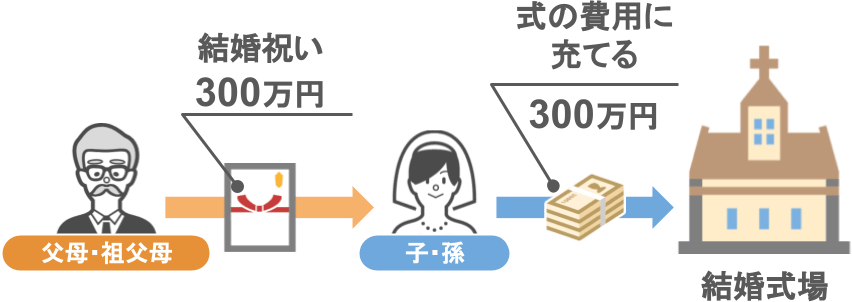

【親が祝い金として300万円を渡した場合】

しかし、

親が祝い金として300万円を子供にあげて、

子供はそのお金を結婚式の費用にあてる

ということを把握した場合でしたら、110万円を超える部分については課税したでしょうね。

(※お金に色は付いておらず、親が出したお金が本当に結婚資金に使われたかどうかが第三者からには判断が付かないため)

このように、贈与方法の違う300万円が、最終的にはどちらも結婚式場への支払いに消えたとしても、

お金の流れによって、課税される・課税されない、という違いが出る可能性もあります。

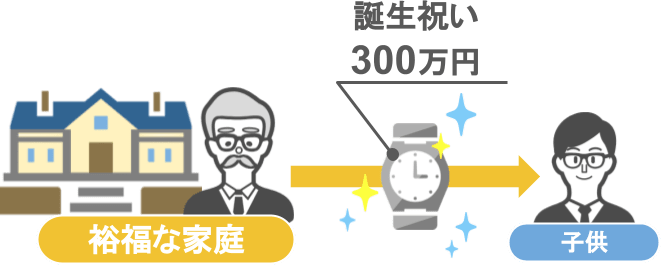

【誕生日プレゼントは贈与になる?】

また、当事務所のお客さんから、

「どうせ将来相続税で税金を払うんだったら、節税対策として誕生日に高額なプレゼントを子供にあげたいんですが、

その場合にも贈与税ってかかってしまうんでしょうか?」

という相談を受けることがあります。

これも先ほどの考え方と同じで、税務署は基本的に『一般家庭の誕生祝い金・成人祝金』に贈与税の課税を行っておりません。

しかし裕福な家庭が、子どもの誕生祝いに300万円もする時計をプレゼントしたらどうなるでしょうか?

私が担当の税務調査官なら、

「お祝いではなく節税のために贈与している」

と捉えて、贈与税を課税すると思います。

ですので、

「生活費やお祝い金などについては贈与税はかからないらしいから、生前贈与の代わりに高額なお金を渡してあげよう」

と、このように考えるのではなく、

仕送りやお祝いで渡す金額は、あくまでも〝常識の範囲内〟で熟考していただければと思います。

※常識の範囲内・・・相手の生活に最低限必要な金額内

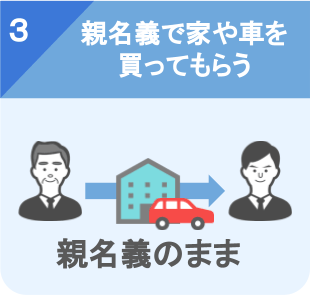

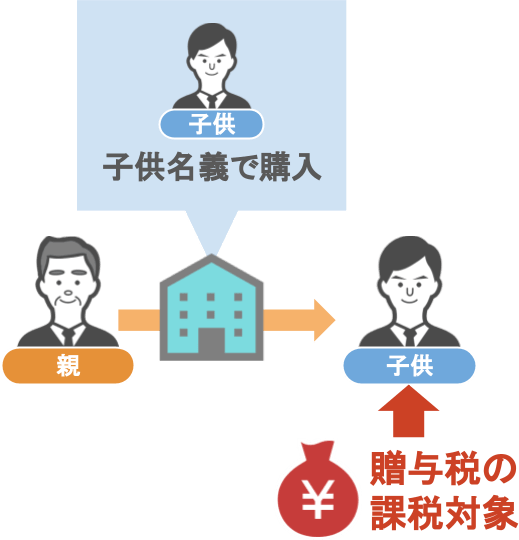

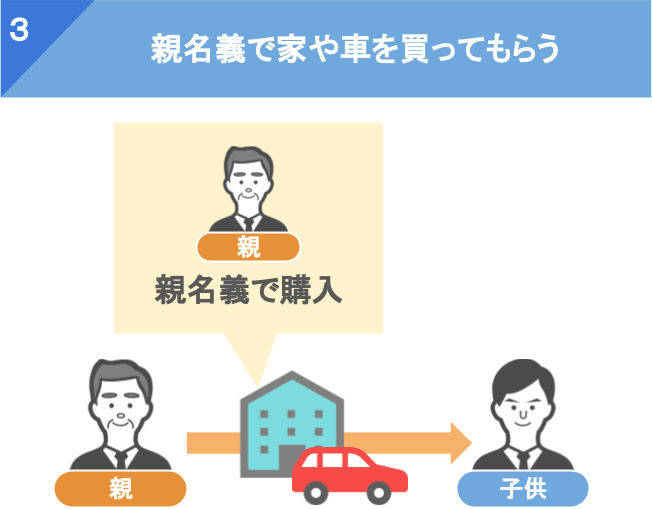

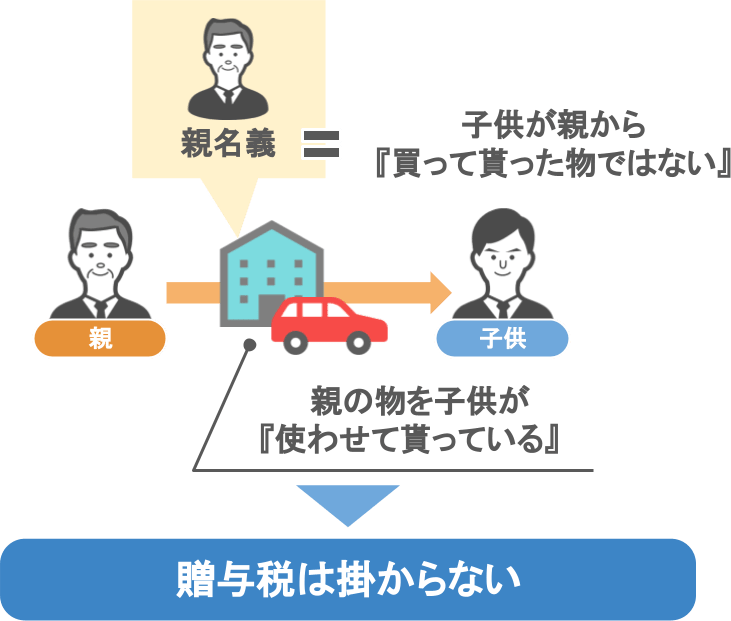

③親名義で車や家を買って貰う

【〝親名義〟で車や家を買い、子どもにプレゼントをしてあげる】という行為には贈与税は掛かりません。

この論点については以前投稿したこちらの記事(「プレゼントは親名義で買いなさい!」)で詳しく解説していますので、

今回はざっくりと話します。

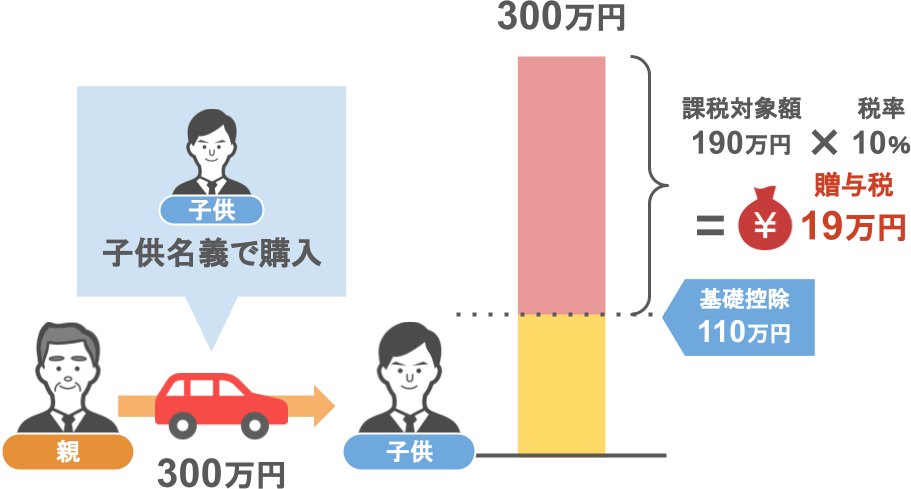

【親が〝子供名義〟で車を購入した場合】

親が300万円の車を〝子供名義〟で購入し、子供に対してプレゼントをしてあげた場合、

この行為にはバッチリと贈与税が課税されてしまいます。

このケースの場合、自分名義の車を受け取った子どもには、

110万円を超える190万円に対して、19万円の贈与税を支払う必要があります。

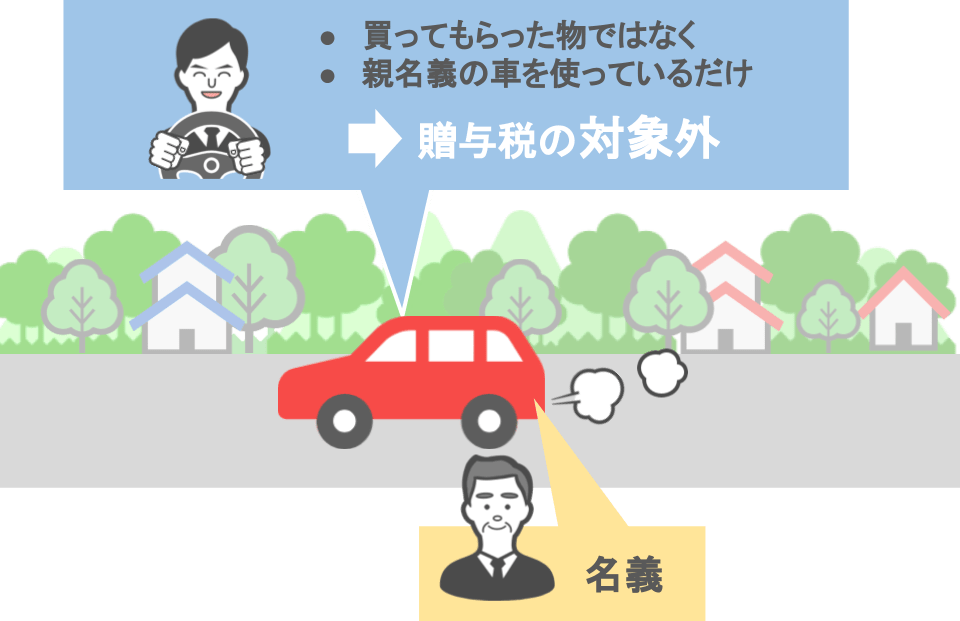

ですが、その際に300万円の車を〝親名義〟で購入し、子供にプレゼントしてあげればどうなるでしょうか?

【〝親名義〟で車を買い、子どもにプレゼントをした場合】

この場合、この車は、

●〝子どもが親から買って貰った物〟ではなく、

●〝親のものを単に、子供が使わせて貰っているだけ〟ですから、贈与税は掛からないのです。

ですので、たとえ税務署が

「親名義の300万円の車を、子供が乗り回している」

という情報を掴んだとしても、この行為自体は贈与には当たらないため、

税金が掛けられる事はありませんので安心してください。

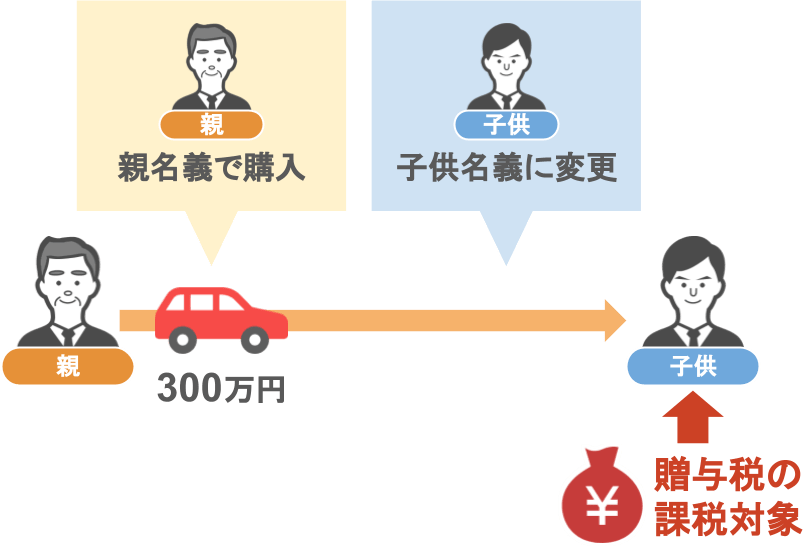

ただし、親からプレゼントを受けた後に、子供に名義変更をしてしまうと、

これは贈与になってしまうので注意が必要です。

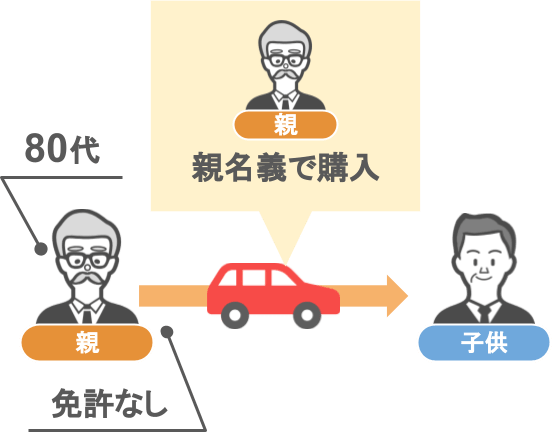

また読者の方から、

「親が80代で免許を持っていなくても、親名義で車を買って、子供が乗り回していても問題ないんですか?」

という質問をいただきましたが、これも問題ありません。

●〝贈与税が掛かる・掛からない〟の判断に『免許の有無』は関係なく、

●『所有者が誰か』だけが判断材料となります。

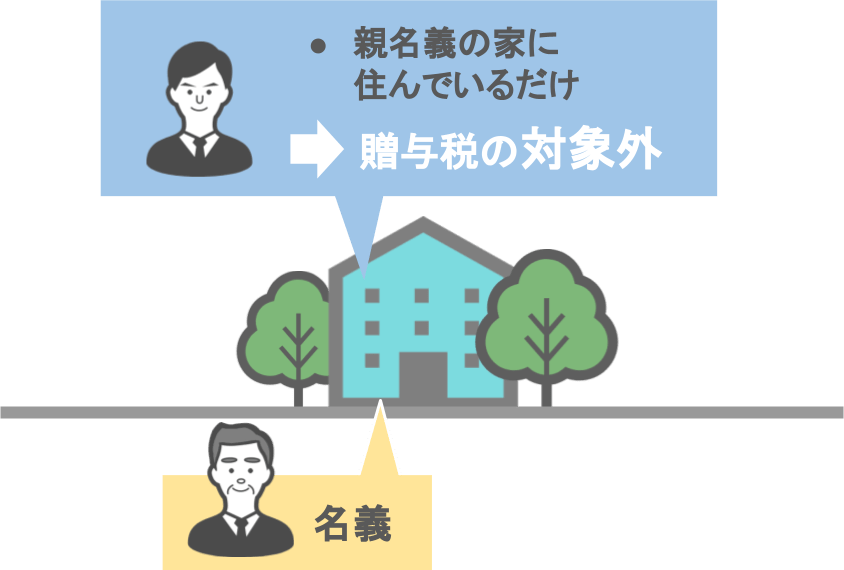

先程お話した車と同様に、家についても同じことが言えます。

【親が〝子供名義〟で家を購入した場合】

親が〝子供名義〟で家を購入し、子供に対してプレゼントをしてあげた場合、

この行為にはバッチリと贈与税が課税されます。

【〝親名義〟で家を買い、子どもを住ませた場合】

親が〝親名義〟で購入した家に子供を住ませれば、贈与税を課税されることはありません。

たとえ、家の表札が子供の名前だったとしても、

そもそも家の登録名は親のものですから、贈与税の課税対象にはならないのです。

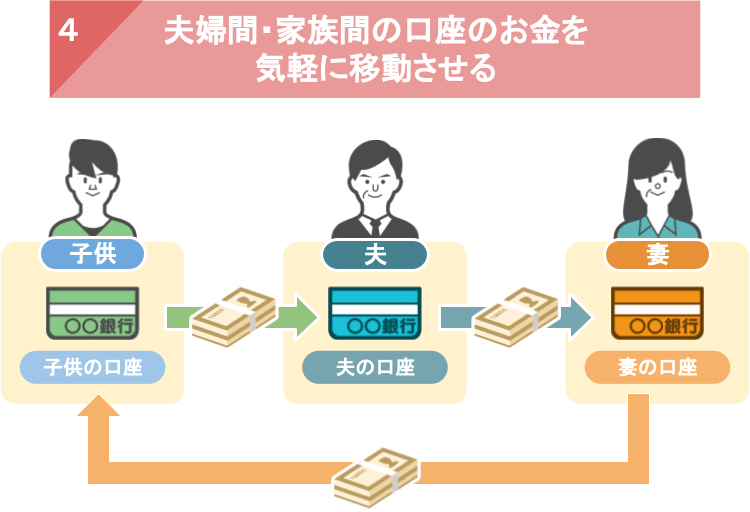

④夫婦間・家族間の口座のお金を気軽に移動させる

【夫婦間・家族間の口座のお金を気軽に移動させる】という行為には贈与税が掛かります。

この論点については、以前読者の方から頂いた質問をもとに見ていきましょう。

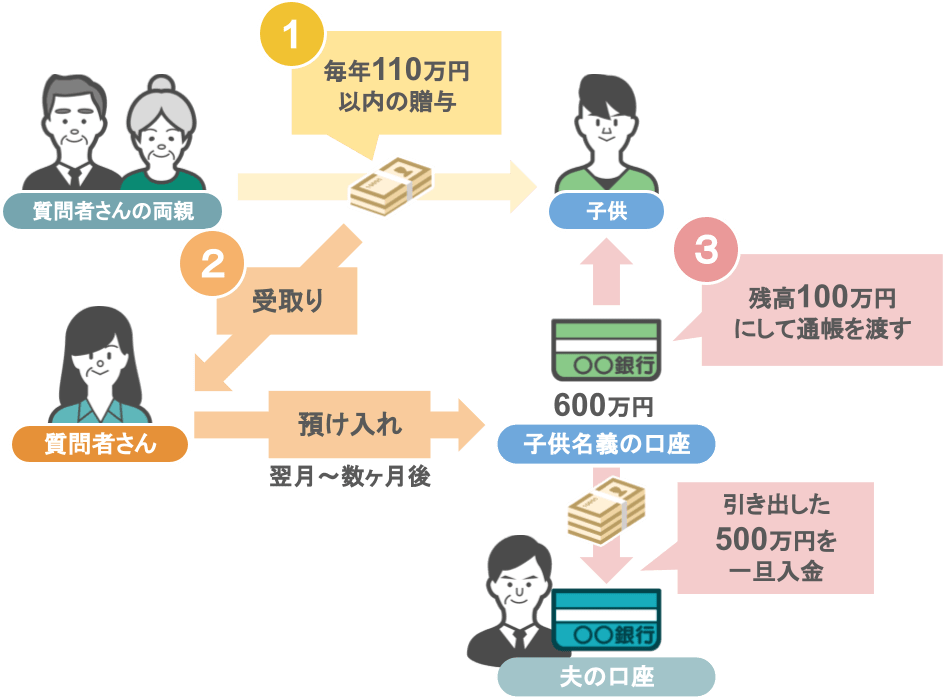

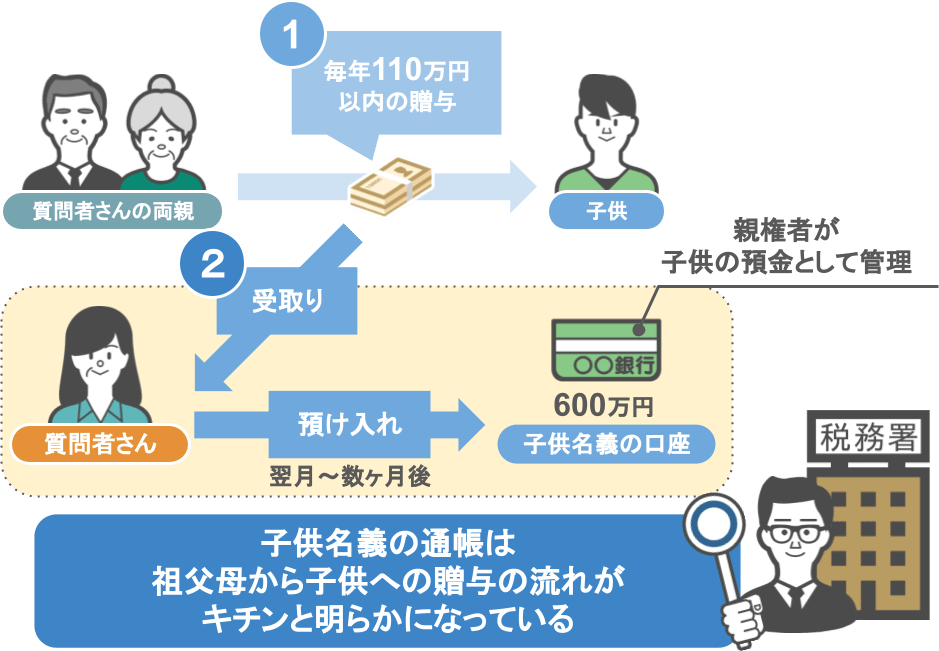

ⅰ親が管理していた子供名義の口座のお金を、親の口座に移す

➀私の成人した子どもに対し、実家から110万円の非課税枠内で贈与を毎年受けてきました。

➁この毎年の110万円以内の贈与については、お金は私が現金で親から受け取り、

翌日または数ヶ月後に子供名義の預金口座に私が預け入れ手続きをしてきました。

➂そして、成人した子どもにこれまで私が管理してきた子供名義の通帳を手渡したのですが、

その際に、「高額すぎる預金を渡すのは教育上悪い」と思い、

残高を100万円にし、下した現金500万円を一旦主人の通帳に入金しました。

数ヶ月前の話になります。

本当は子供の通帳に下ろした500万円を戻したいのですが、どのように対処すればよいでしょうか?

という質問です。

この方の場合、③で成人した子どもに通帳手渡す際に、

● もともと600万円があった預金の残高を100万円にして、

● おろした現金500万円を一旦ご主人の通帳に入金した

とおっしゃっています。

このような『家族間での何気ない預金の移動』というのは、皆さんのご家庭でも行われているのではないでしょうか。

ですが、この③の行為によって、この家庭には、

●『名義預金』

●『子どもから親への贈与』

という2つの問題が発生してしまっているのです。

では、【➀➁までの管理状況】と【➂の問題点】について順番に確認していきましょう。

【①②までの管理状況】

➀➁までの子供名義の通帳は、

● 孫が祖父母からもらったお金を孫の親権者が受け取り、

● 子供(孫)名義の通帳でキチンと管理している

といったように、

税務調査官から見ても、〝祖父母から子供への贈与の流れが、きちんと明らかになっている通帳〟でした。

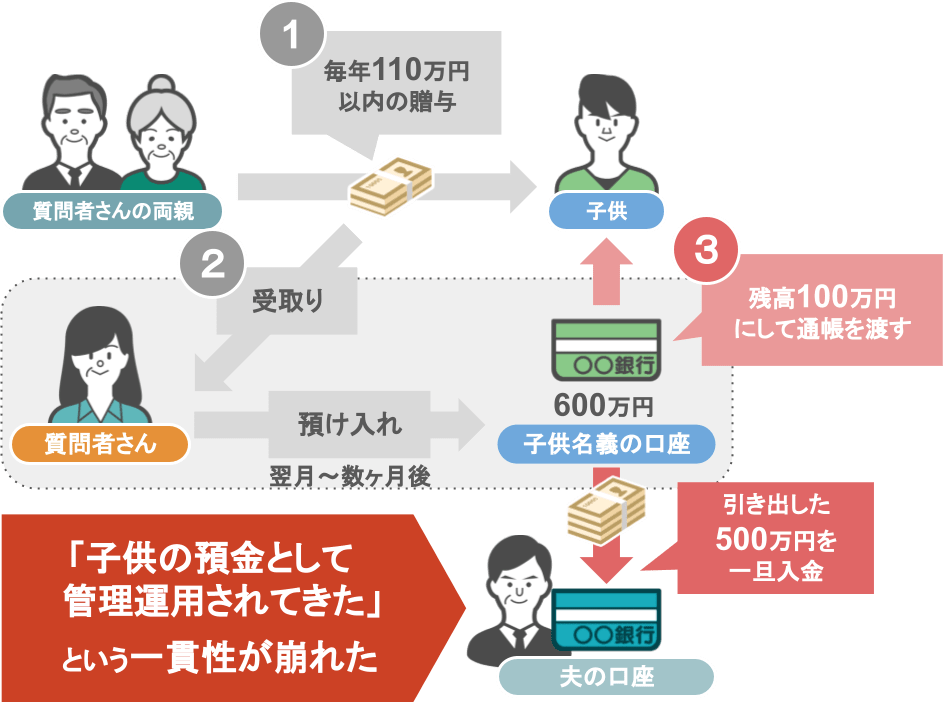

【➂の問題点】

それが③で、子供の通帳の中のお金を質問者さんの夫の通帳に移してしまったことで、

「600万円のお金は子供の預金として管理運用されてきた」

という一貫性が見事に崩れてしまいました。

そのため、この通帳は税務調査官から見ても急に疑わしい通帳になってしまう・・・というわけです。

ですので、

● 子供さんの通帳をこのままにしておいたり、

● 親子間で安易にお金の移動を、さらに繰り返していると、

将来的に調査官から、

「この預金、管理があやふやじゃないですか。本当は誰の預金なんですか?」

と追及されても何も申し開きができません。

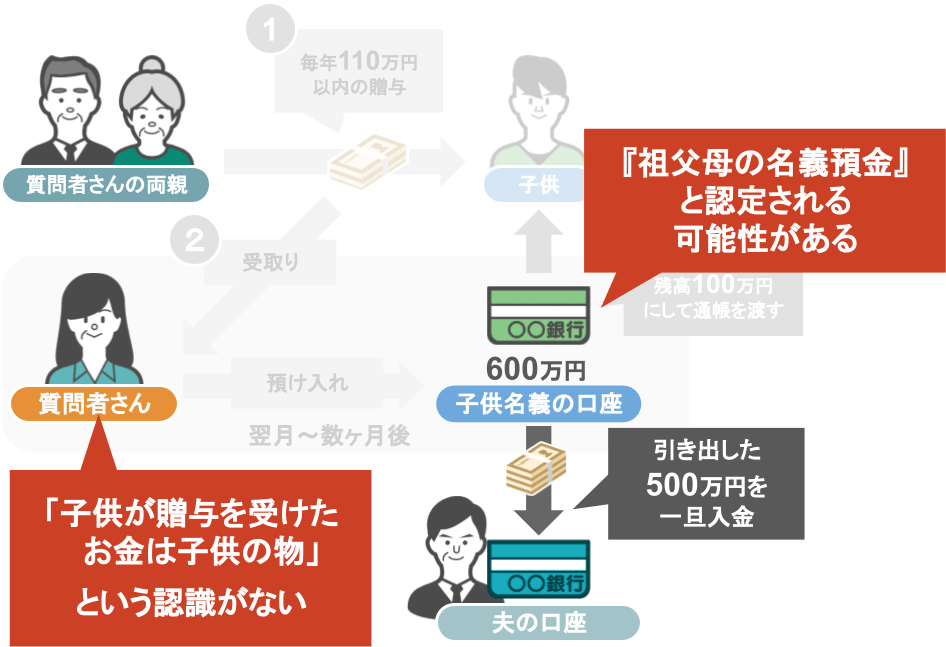

この場合、未成年の子どもに代り預金の管理を行っている親権者自身が、

〝子供が贈与を受けたお金は子供のもの〟という認識がないわけですから、

「子供名義の預金口座内の600万円は祖父母の名義預金」と認定される可能性もあります。

さらに言えば、そもそも質問者さんが行った、

● 子供の口座から夫の口座への500万円の移動

という行為は、質問者さん的には、

「子供がもう少し精神的に大人になるまでお金を預かっておこう」

くらいの感覚で実行されたのだと思いますが、これは残念ながら『子どもから夫への贈与』になっています。

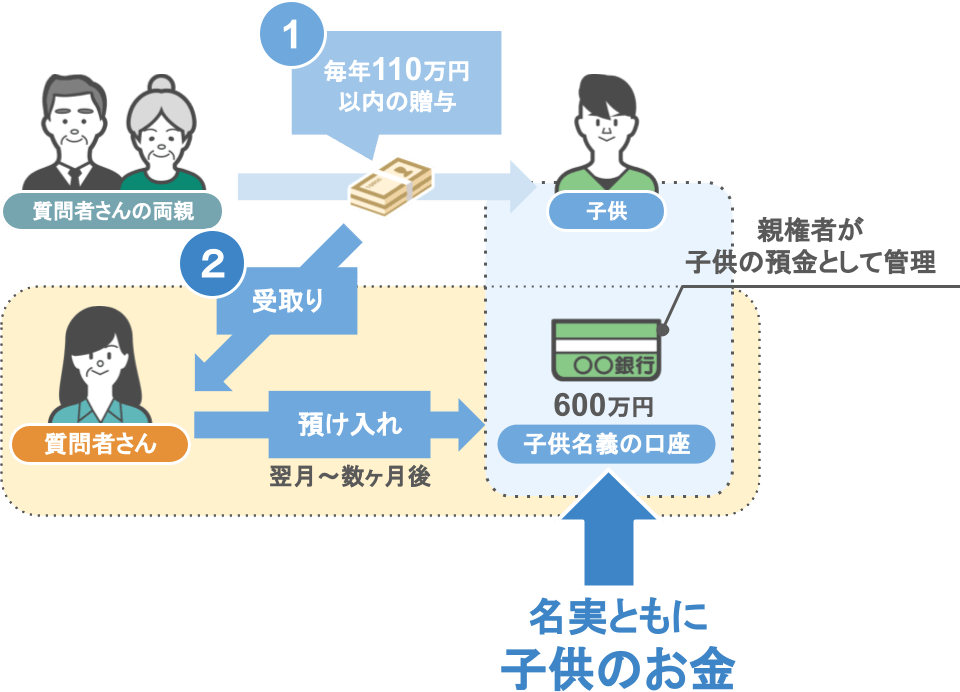

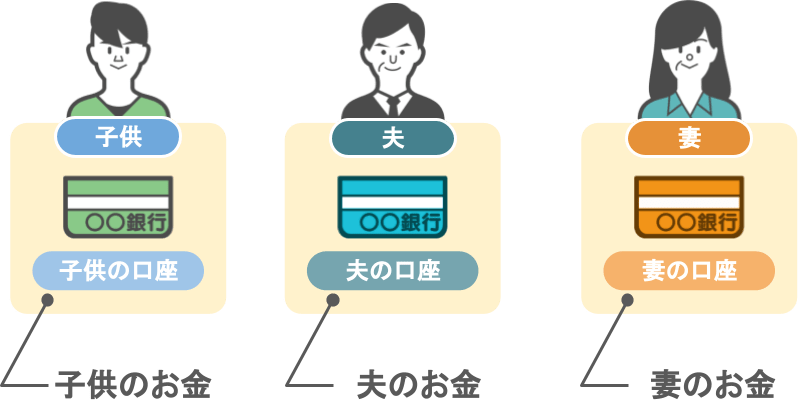

お子さんの口座を管理されている皆さんには、きっちりと押さえておいて頂きたい部分なのですが、

〝祖父母から正式に贈与を受け、親権者が子供名義の口座に入れたお金〟というのは、

〝名実ともに子どものお金〟ですから、それを他の人に無償であげれば贈与になります。

ですので、このまま質問者さんが何も手を打たなければ、

子供から500万円のお金を受け取った夫は、

来年の贈与税の確定申告で53万円の贈与税を納める必要が出てきます。

このように、『家族間での安易なお金の移動』は、贈与税が課税されるリスクを大幅に上げる行為なので、

この記事を見られている皆さんは、

● 自分の子供の口座であったとしても、その中のお金は子供自身のお金

● 仲の良い夫婦であったとしても、夫の預金・妻の預金は本人自身のお金

という部分をしっかりと覚えておいて頂きたいと思います。

ちなみにこの質問者家族が贈与税の課税を回避するためには、どういった行動をとればいいのか?という部分については、

今回の記事でお話していると長くなりますので、以前投稿したこちらの記事で確認して頂ければと思います。

一方、家族間で預金移動をしても贈与税が課税されない場合もあります。

どのような場合か、もうひとつのお話について見ていきましょう。

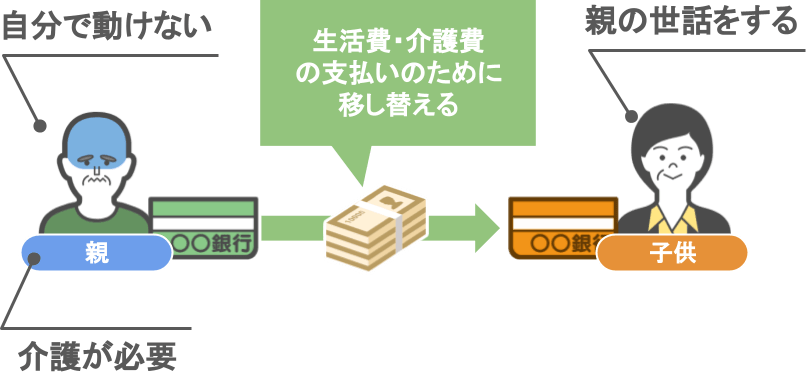

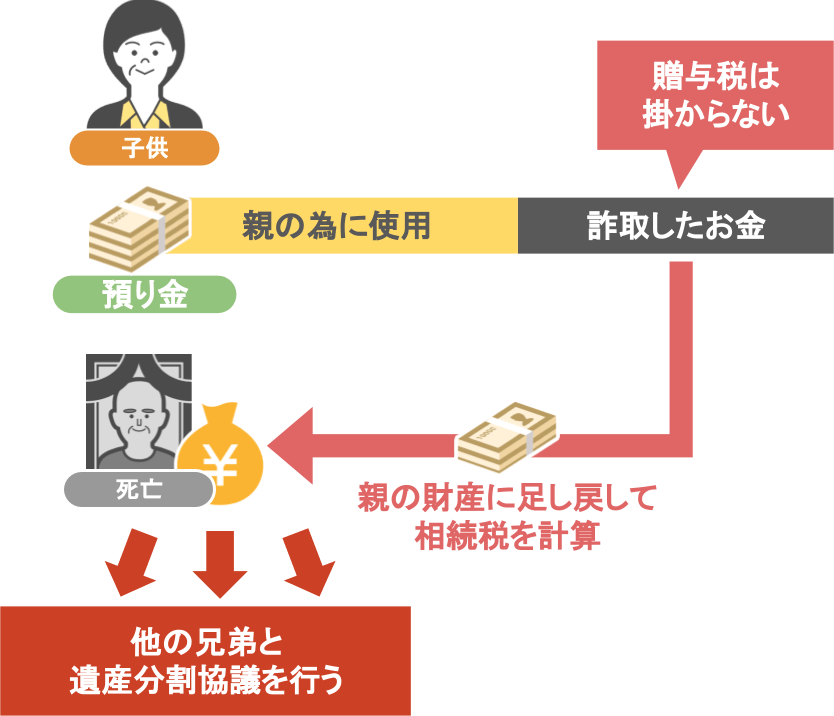

ⅱ親の介護費用を親の口座から子供の口座に移す

● 親が年齢を重ね、自由に自分で動くことが難しく介護が必要となったから、

● 親がこれまで貯めてきたお金や年金を、世話をしてくれる子供の口座に移し変える

この行為については贈与税は課税されません。

なぜかと言いますと、

『親から子供に渡ったお金』は、

● 子どもが親の世話のために一時的に預かっている『預り金』

という取り扱いになるため、贈与に該当しないからです。

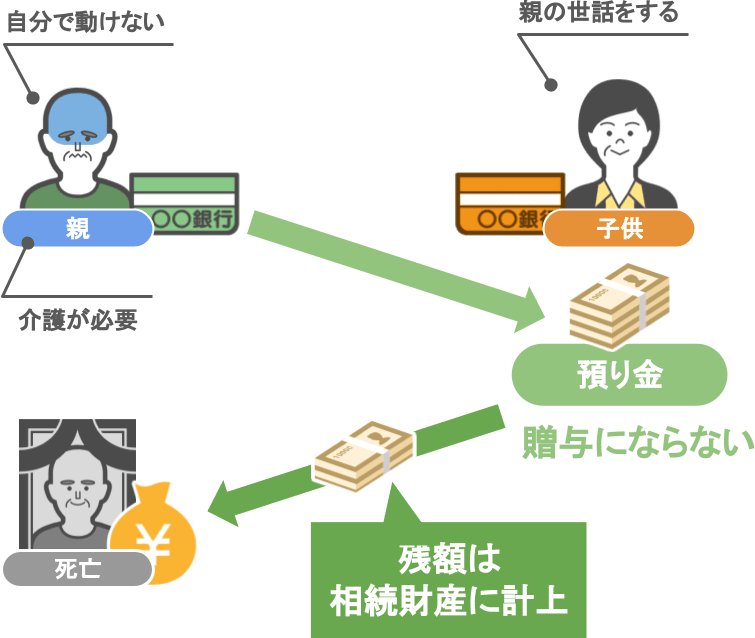

【預り金を管理する際の注意】

親からお金を預かる際は、以下の事に注意をしましょう。

➀『預り金』は子供のお金ではないので、当然、子供自身のために使ってはいけない

➁親の相続が発生した際に『預り金』が残っている場合は、相続財産に計上する

つまり、親からの『預かり金』を、子どもが自分の私利私欲のために使った場合、

● その行為は詐取(お金や物品を騙し取ること)になり、

● 将来の相続の際に相続人間で揉める要素になりますので、やらないでください。

ちなみに、『預り金』を詐取したとしても、搾取した部分には贈与税はかかりません。

なぜなら、

● 贈与とは『贈与者』と『受贈者』の双方の合意(あげます・貰います)があって初めて成立する〝契約〟にあたるため、

● 子供が一方的に搾取したお金は子供の物になっておらず、『親からの預り金』のままだからです。

ですので、

● 子供が搾取した金額は『預り金』として相続財産へ足し戻し(親へ返還)、

● 他の兄弟と改めて遺産分割を行う必要があります。

だからこそ、相続人同士で揉めるという事態に発展してしまうのです。

親の預金の取り込みについては、過去に記事を投稿しておりますので気になる方は是非ご覧になってみてください。

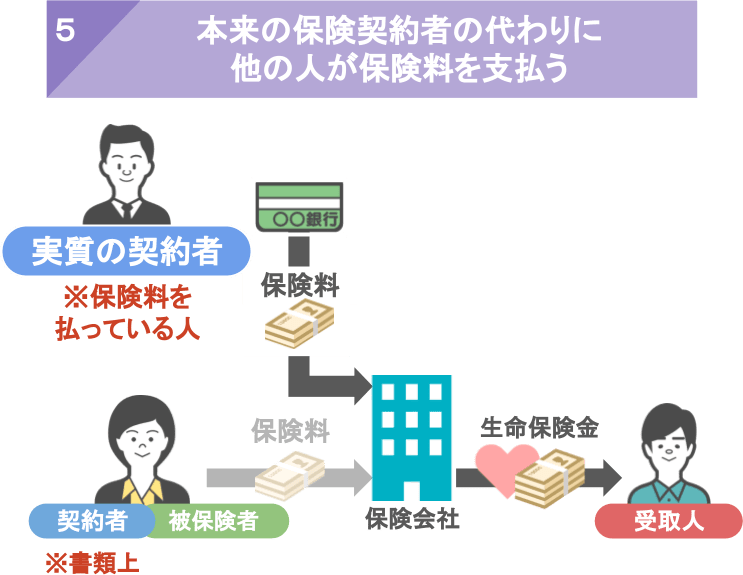

⑤本来の保険契約者の代わりに他の人が保険料を支払う

【本来の保険契約者の代わりに他の人が保険料を支払う】という行為には贈与税が掛かります。

どういうことか順番に解説をしていきましょう。

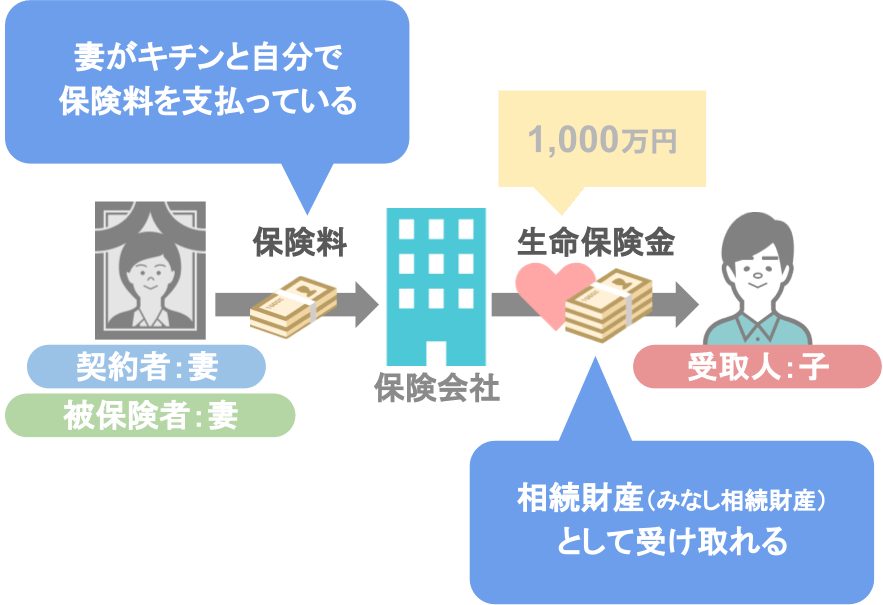

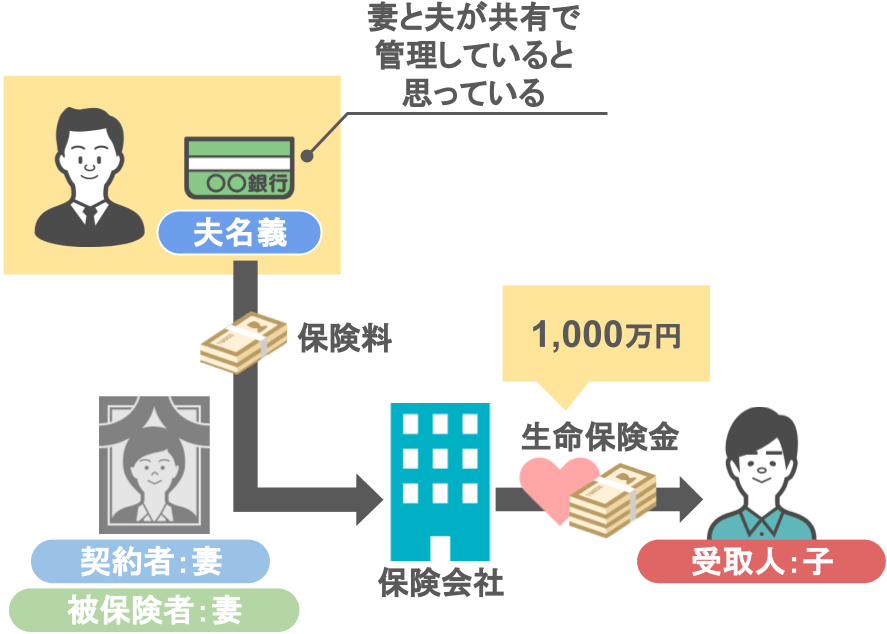

例えばこのスライドのような保険契約を行った家族がいたとします。

契約者・被保険者:妻

受取人:子供

死亡保険金:1,000万円

【保険契約者の妻がきちんと自分で保険料を支払っていた場合】

妻の相続が発生した際、子どもは何も問題なく、『みなし相続財産』として1,000万円の死亡保険金を受け取ることができます。

さらに、相続が発生することにより下りる死亡保険金には、

法定相続人1人当たり500万円の非課税枠があります。

つまり、相続人が2人の場合、子供は母親からの死亡保険金1,000万円を無税で受け取ることが出来るのです。

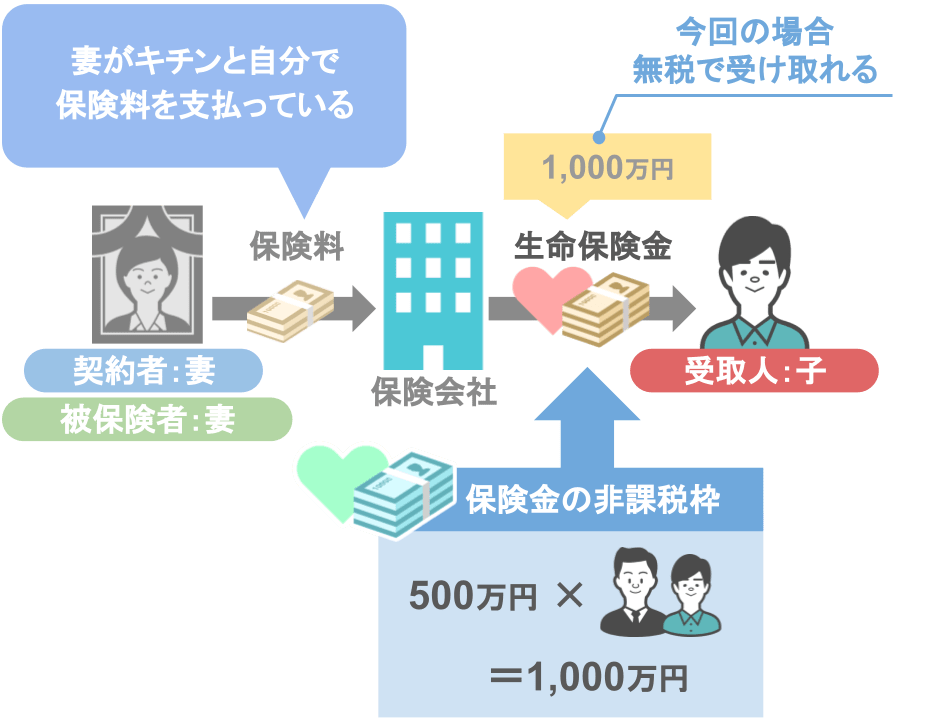

ですが実際には、

● 保険の契約者である妻自身は保険料を支払っておらず、

● 妻が自分と夫が共有で管理していると思っている『夫名義の預金口座』から保険料を支払っていたらどうなるでしょうか。

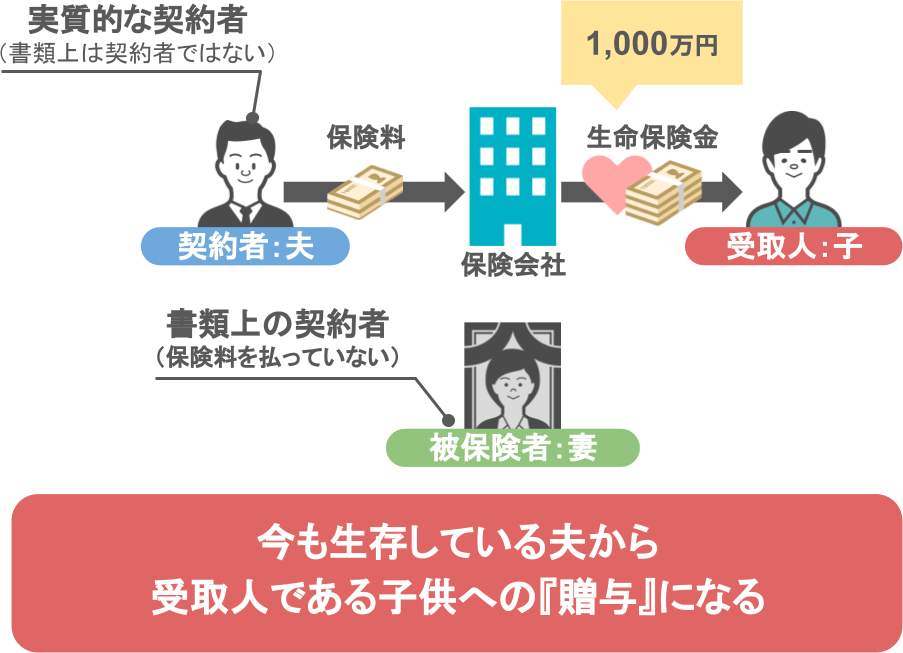

【本来の保険契約者の代わりに他の人が保険料を支払っていた場合】

この場合、

● 形式的な書類上の契約者は妻ですが、

● 実質的な契約者は、保険料を出している夫。

という取り扱いになってしまいます。

もしこのままの状態で妻の相続が発生した場合には、

契約者:夫

被保険者:妻

受取人:子供

死亡保険金:1,000万円

実際に保険料を支払っている夫から、受取人である子供への『贈与』となるんです。

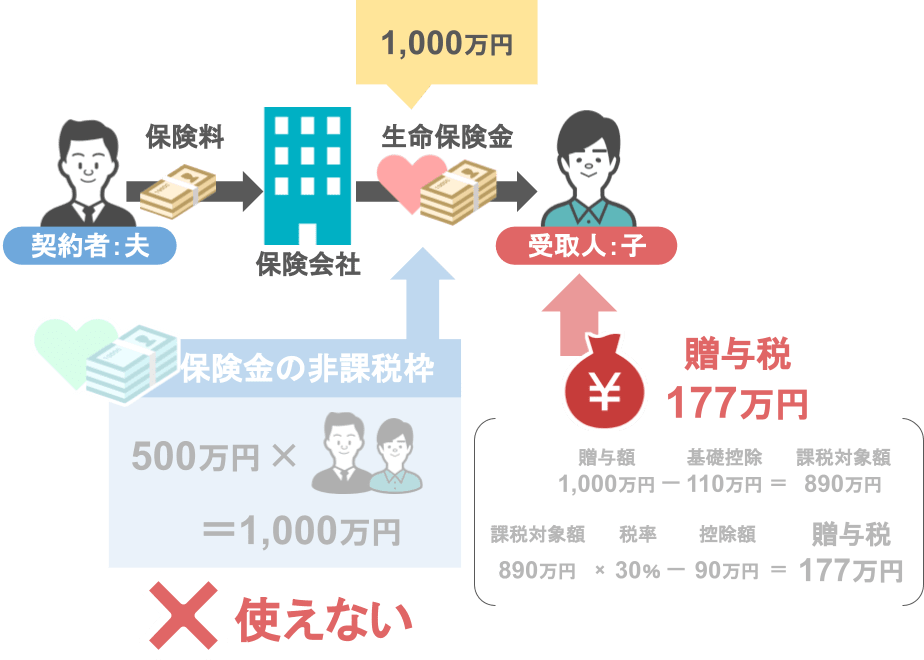

そして更に悪いことに、

先ほど使えた『保険金の非課税枠(法定相続人1人あたり500万円)』は、

〝相続〟で保険金を受け取った際に適用されるものですから、

今回のように〝贈与〟場で保険金を受け取った場合、

● 子供は1,000万円の控除枠も使えず、

● 更に177万円もの贈与税を納めることになるのです。

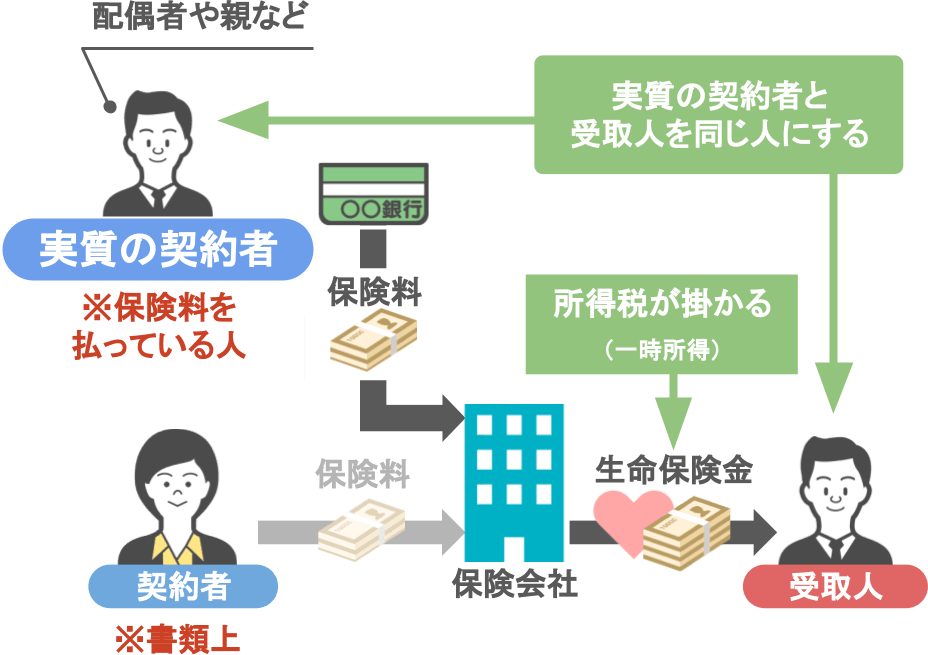

ですので、もしも今現在、

「書類上の契約者は私だけど、実際には配偶者や親の預金口座から保険料が支払われている」

という方は、

● 将来 保険金の『受取人』となる方が多額の『贈与税』を支払わなくてもいいように、

● 受取人を『保険料を払っている方』に変更し、

● 課税関係が『所得税』になるように考慮してください。

その具体的な理由については以前投稿したこちらの記事で詳しく解説しておりますので、内容が気になる方は是非記事を確認してください。

まとめ

みなさんが普段から何気なくを行っている〝家族間のお金のやりとり〟ですが、

この中には、

「気をつけなければ将来的に贈与税が課税されてしまう」

という項目が複数存在します。

今回の記事ではその一部を紹介しました。

順番におさらいしていきましょう。

【➀家族間で受け渡しされる生活費】

● 子どもの生活費や学費、

● 親に対する生活費の仕送り。

これらは非課税です。

家族間で必要な生活費のやり取りを行うことに贈与税は課税されません。

【➁結婚祝いやお年玉などの慣習により受け取るお金】

これも非課税です。

税務署は慣習などにより親や親戚がくれるお年玉や、祝い金には贈与税をかけておりません。

【➂親名義で車や家を買ってもらう】

これも非課税です。

親名義の車や家というのは、

〝子どもが親から買って貰ったもの〟ではなく、

〝親のものを単に子供が使わせてもらっているだけ〟ですから、贈与税はかかりません。

ポイントは「誰の名義か?」ということですね。

【➃夫婦間・家族間の口座のお金を気軽に移動させる】

これは課税対象です。

家族一人一人が管理しているお金を、「家族全体のお金」と勘違いしておられる方が多いのですが・・・

いくら家族といえども、

● 『各人名義の通帳に入っているお金』は、『名実ともにその口座名義人自身のもの』ですから、

● それを他の人の口座に移せば紛れもなく贈与に当たります。

【➄本来の保険契約者の代わりに、他の人が保険料を支払う】

これも課税対象です。

『形式上の保険契約者』が妻であっても、

『実際に保険料を支払っている人物』が夫の場合、

これは『名義保険』となります。

このような保険契約形態の場合、妻に相続が発生すれば『夫から子供への贈与』となります。

このように、

「皆さんが日頃 何気なく行っている行為によって、将来的に高額な贈与税が課税されてしまう」

というリスクは日常にあふれています。

ですので、今回紹介した記事を含めて、当事務所の記事で相続・贈与に対する理解を少しでも深めていただき、

是非ご自身と家族の財産の防衛を行っていただきたいと思います。

また、こちらの記事では、今回の記事では載せきれなかった『実は贈与税が発生する家族間でのお金のやり取り』を更に5つ解説しておりますので、こちらもぜひ参考にされて下さい。