【国税OBが語る】親の預金が取り込まれた際に他の相続人が取るべき行動(4ステップ)

以前、「親の預金の取り込みは税務調査でばれますよ」という記事を投稿したところ、

「兄弟の預金の取り込みにより、現在進行形で相続税の申告に支障をきたしている」

という方達から、次のような内容のメッセージを多数いただきました。

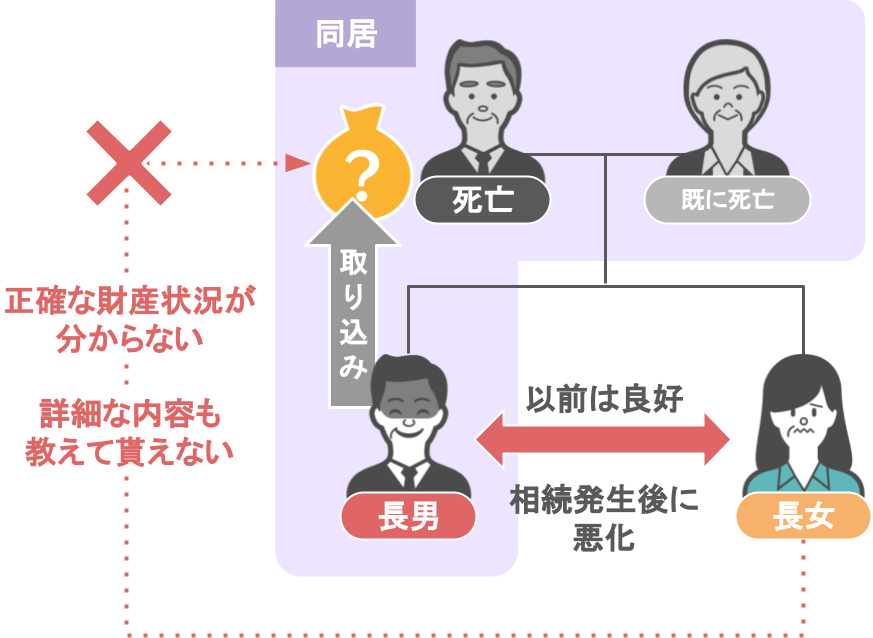

以前は兄弟仲は良好でしたが、親の相続の発生と共に、兄弟による預金の取り込みが発覚し、兄弟仲は悪化しました。」

「そして、親の相続税の申告や納税を行うための正確な財産状況は、親と同居していた兄弟にしか分からず、詳細な内容も教えてもらえません。

このような状況の中で、亡くなった親に相続税がかかるのかどうかをどの様に判断すればいいのでしょうか?

また、相続税がかかる場合、どのように親の財産を把握し、相続税の申告を行えばいいのでしょうか?」

といったものです。

親と同居をしていた兄妹姉妹が、

● 親の預金の取り込み

● 財産の独り占め

などの行為を行っていた場合、自分が取り込んだ預金額がバレないように、

● 親と離れて暮らしていた兄弟たちに対して、親の財産額の全てを明らかにしない

ということは、決して珍しい話ではありません。

では先ほど紹介したケースのように、

親と同居をしていた兄妹が親の財産を取り込み、内容を明らかにしない場合、

親の財産額を正確に把握出来ない相続人達は、一体どうやって相続税の申告を行えばいいのでしょうか。

そこで今回の記事では、

①『親の預金の取り込み』とはどのような行為が該当するのか

②親の預金が取り込まれた際に他の相続人が取るべき行動(4ステップ)

③取り込んだ家族に対しては法的措置が取れるのか

④税務署が調査をしてくれない家庭の取り込み防止策

についてお話しします。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①『親の預金の取り込み』とはどのような行為が該当するのか

ではまず、

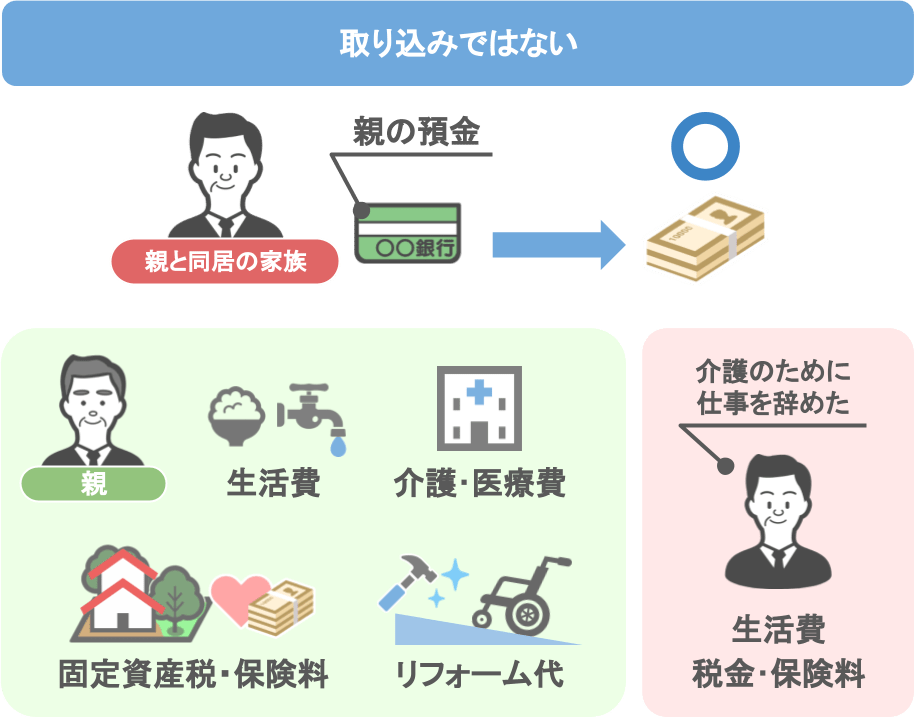

【親の預金の取込にはならない行為】【親の預金の取込になる為】

これらの違いを見ていきましょう。

【親の預金の取込にはならない行為】

上図のように、

● 親の生活費や介護・医療のために使ったお金

● 親と住んでいる土地の固定資産税

● 親の保険料の支払いに使ったお金

● 親が生活するために必要な建物のリフォーム代

● 親の介護などのために仕事を辞めた家族自身の生活費・税金・保険料

このように【親のために親の預金を使った場合】でしたら、これらの行為は親の預金の取り込みとはなりません。

ただし、将来 他の相続人から取込を疑われないためにも、領収書などの証拠はきっちりと保管するようにしておいてください。

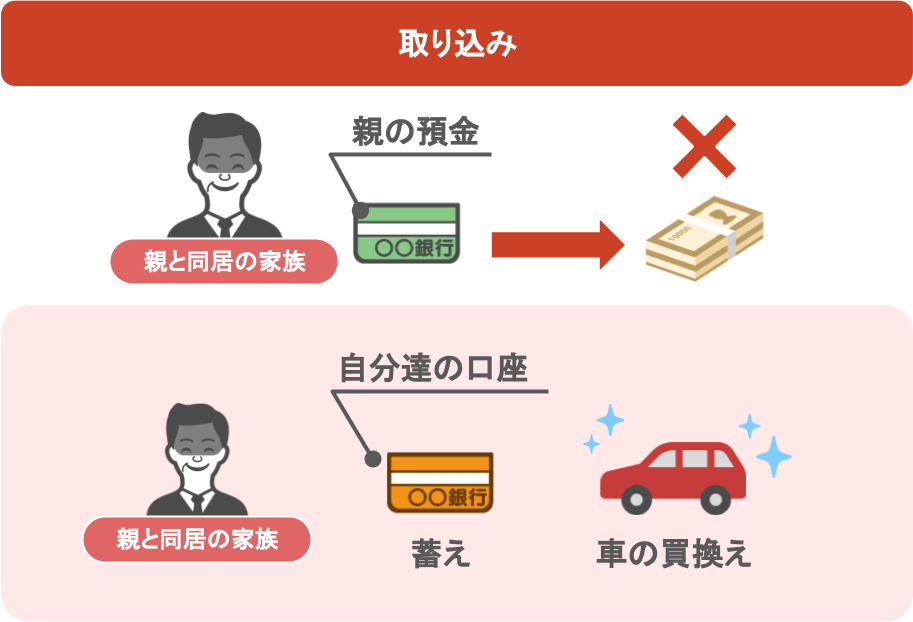

【親の預金の取込になる行為】

では、どういった行為が親の預金の取り込みになるのかと言いますと、

● 親の預金を自分たちの蓄えにする

● 自分たちの車を買い替えるなど、親のために使わない物を買う

これらのように、【自分の私利私欲の為に親の預金を使っていた場合】は親の預金の取り込みと言えるでしょう。

親の預金を取り込む側の主張というのは、

「自分たちは実家を守って親の面倒を見てきたんだから、親の財産のほとんどを生前に貰って何が悪いの?当然の権利でしょ?」

という考え方の人もいらっしゃいますし、他にも私がこれまで見てきた実例では、

「自分が勤めている会社・自分が営んでいる事業がうまくいっておらず、

兄弟たちには悪いけれど、家族の生活のために仕方なく親の預金を取り込んでしまった」

というケースもありました。

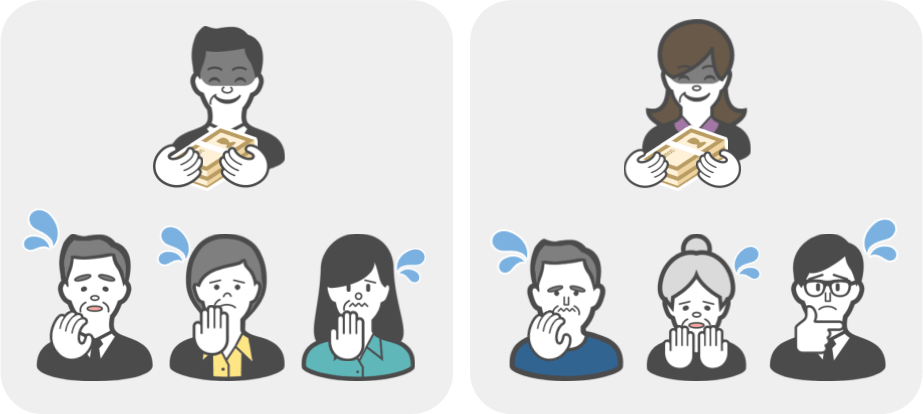

この二つの家庭を見ていただければわかるように、『親の預金の取り込み』はどこの家庭でも起こりうる問題なのです。

ですので、『親の預金の取り込み』に関しては、

「家は兄弟仲がいいから関係ないよね」

という認識は改めていただき、

「自分たち家族にも、もしかしたら親の預金の取り込み問題が発生するかもしれない、そしてその際にはどうやって対処すればよいのか」

という部分とろこを、この記事を通してきちんと理解していただければと思います。

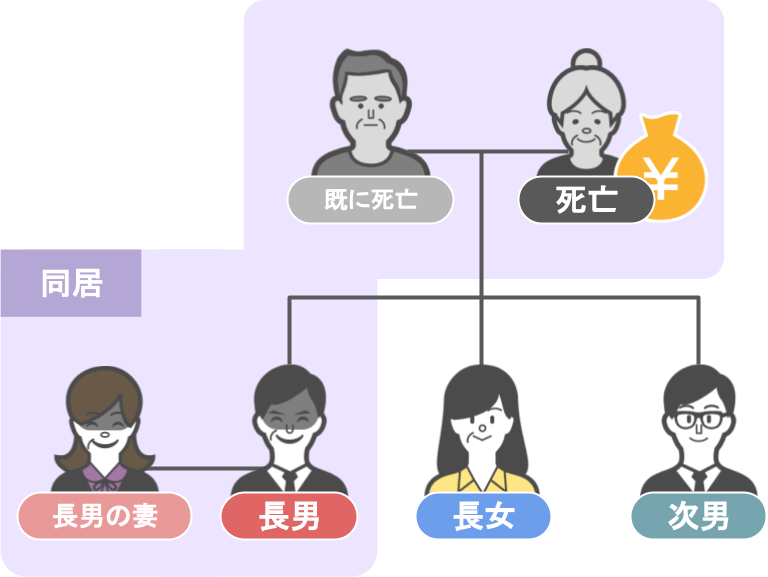

②親の預金が取り込まれた際に他の相続人が取るべき行動

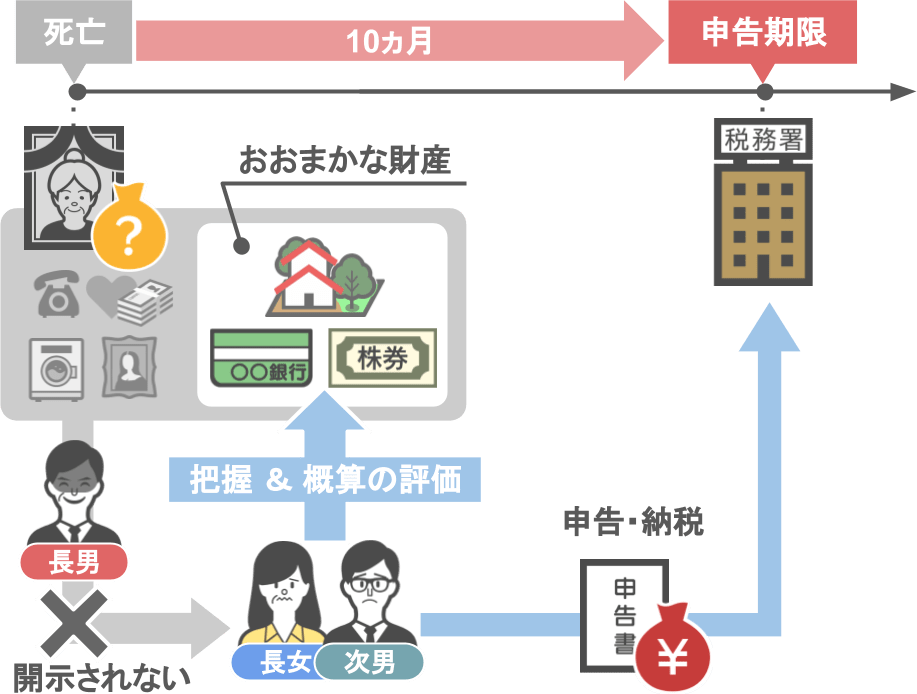

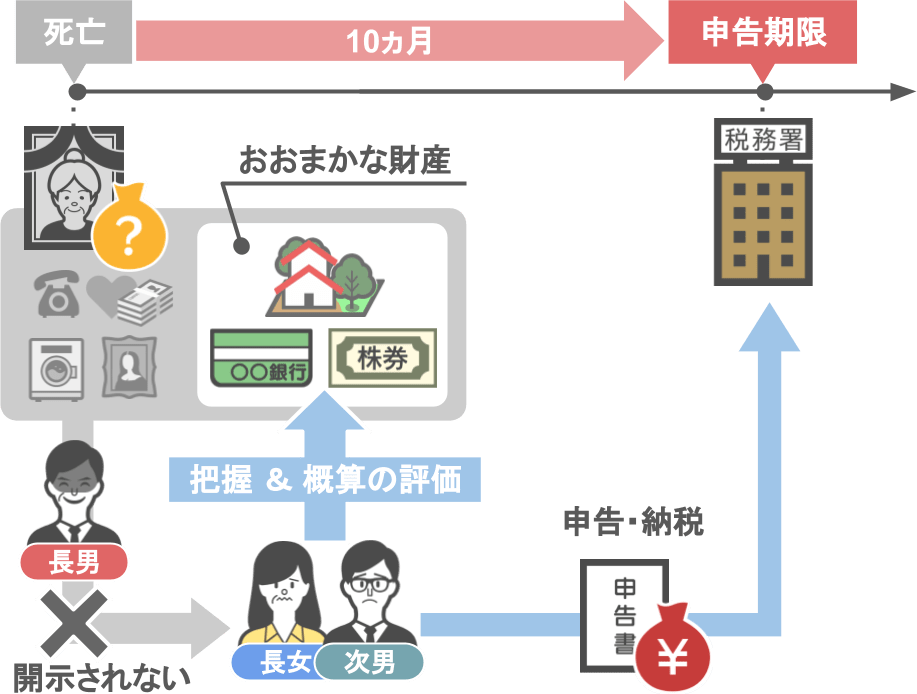

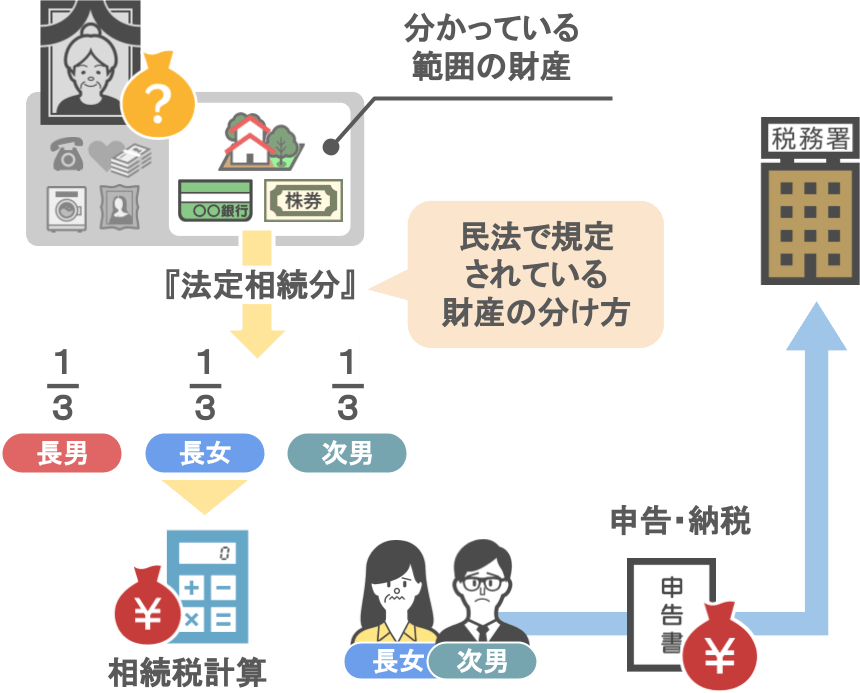

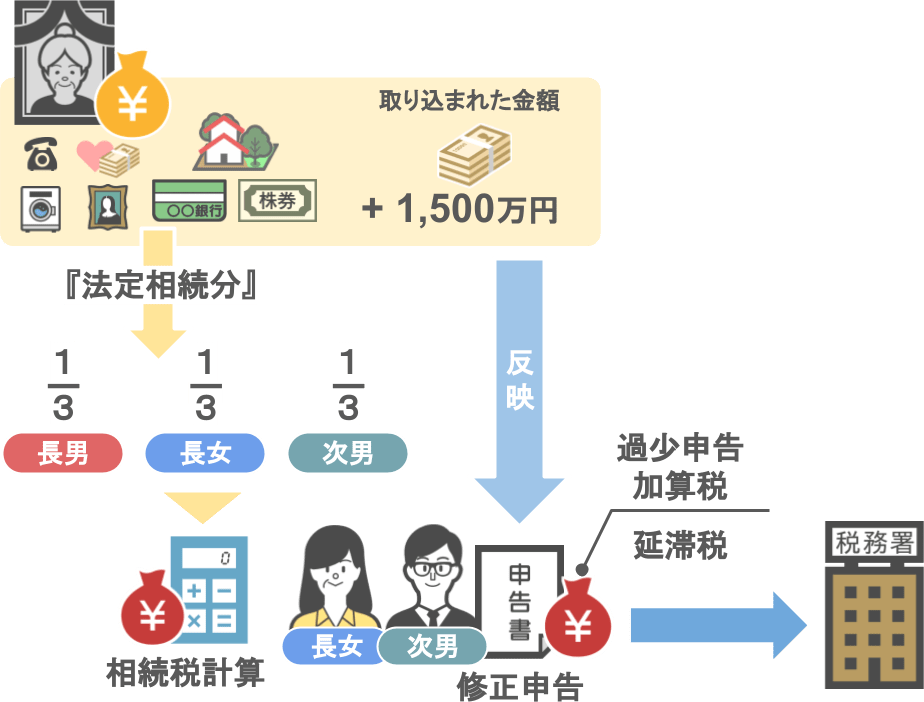

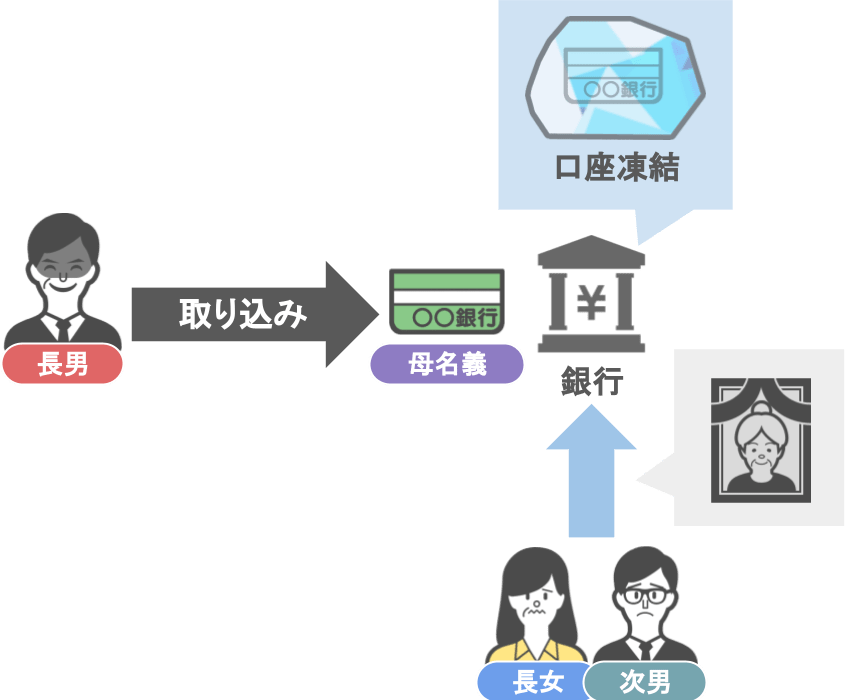

ではここからはいよいよ、上図の家族をモデルケースとして、

【親と同居していた兄弟が預金の取り込みを行い 財産内容を明かさない場合、他の相続人たちは具体的にどのような行動を取れば良いのか】

という部分について4つのステップに分けて見ていきましょう。

ステップ1:相続発生後10ヵ月以内に親の財産をざっくりと把握し相続税の申告をする

よくお客さんから、

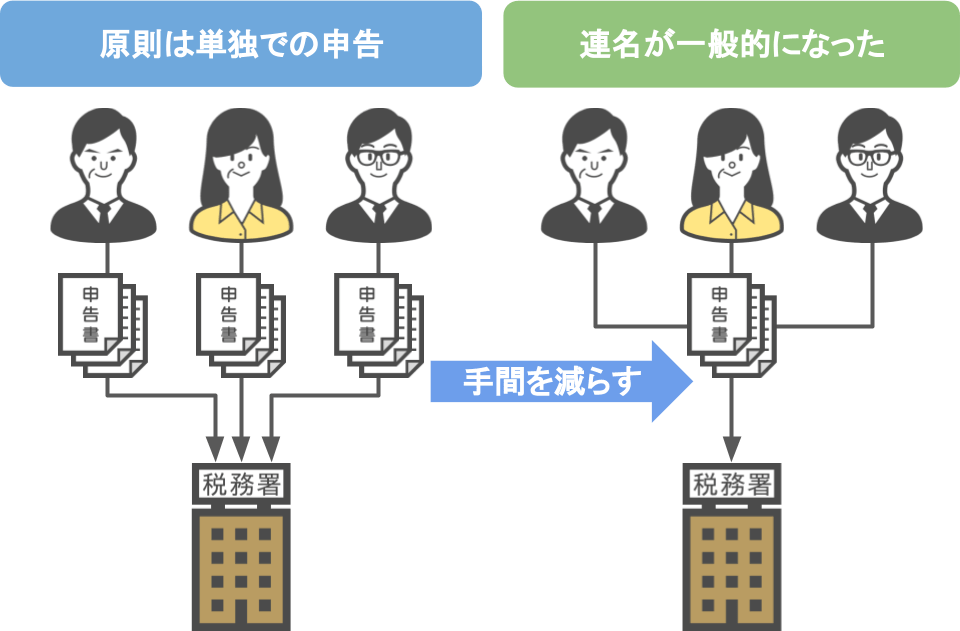

「相続税の申告って相続人全員が連名で行わないといけないんじゃないですか?」

という質問が来るのですが、実は相続税の申告においてそのような決まりはありません。

むしろ本来であれば、相続人それぞれが『単独で申告』をするのが原則です。

ですが同じ内容の申告をするために各相続人が動くとなると、書類を揃えたりする手間が必要以上にかかりますよね。

なので、それらの手間を減らすために『連名での申告』が一般的になっているのです。

つまり、相続人同士で揉めている場合には、

● まず自分で調べられる範囲で亡くなった方の財産を調べ、

(※理由は後述しますが、申告期限内に申告書を提出する事が重要なので、財産の把握はざっくりで構いません)

● 自分だけの名前もしくは揉めていない相続人同士で、各自の法定相続分に応じた金額で申告書を提出します。

【財産をざっくりと把握する】

親と同居していない長女と次男が、自力で調べることができる主な財産は、

● 不動産(土地や建物など)

● 金融資産(預貯金、有価証券など)

です。

詳しい調べ方は、こちらの記事で詳細に解説していますので、今回はざっくりとお話しします。

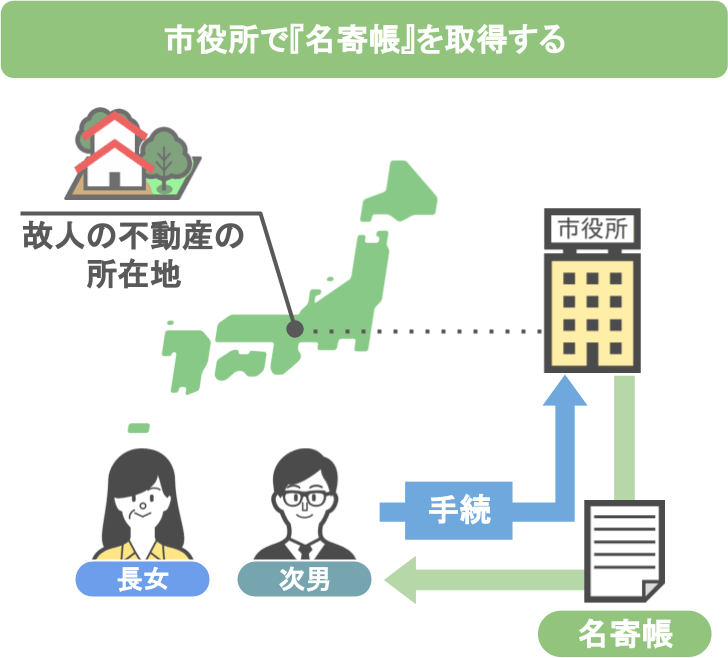

不動産の把握方法:

〝親の不動産がどこの市町村にあるのか〟ということが分かっていれば、

● 不動産の所在地にある市役所で手続きを行うことで、

● 不動産の種類や面積などの情報が記載されている『名寄帳』を手に入れることが出来ます。

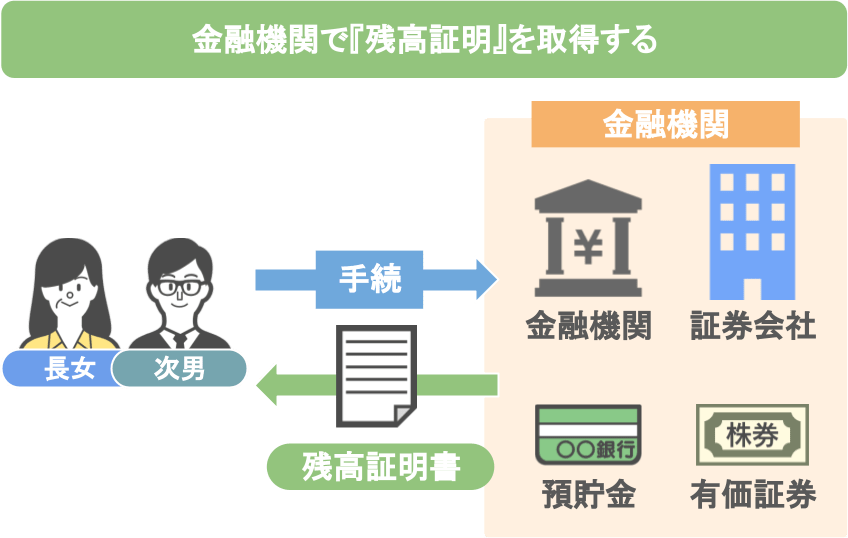

預貯金・有価証券の把握方法:

預貯金や有価証券は、各金融機関で手続きを行うことで『被相続人の亡くなった当日の残高証明』を取得できます。

まずは亡くなった方の生活圏内にある大手銀行・地銀・ゆうちょなどを当たってみるのが良いでしょう。

また銀行は、預金者が亡くなったことを知れば口座を凍結しますので、

親の死亡後さらにお金が取り込まれることをある程度 阻止することができます。

(※法定相続分の1/3 最高150万までの引き出しは可能)

【把握した財産の評価方法】

ざっくりと財産が把握できれば、概算で良いので各財産の相続税評価額を計算します。

預貯金の評価:

残高証明書に書いてある、親が亡くなった当日時点の預貯金額が申告に記載する金額となります。

有価証券の評価:

次のうちの、〝一番低い価格〟で評価をします。

『親が亡くなった日の終値』『亡くなった月の平均価格』『亡くなった前月の平均価格』『前々月の平均価格』

不動産の評価:

少し複雑なのですが、市役所で入手できる『名寄帳』があれば、

こちらの記事(「相続の際の不動産評価額を簡単に計算する方法!」)を参考にしていただくことで、自身でざっくりとした概算評価は出来ますし、

専門家に依頼すれば、きちんとした正確な評価をしてくれます。

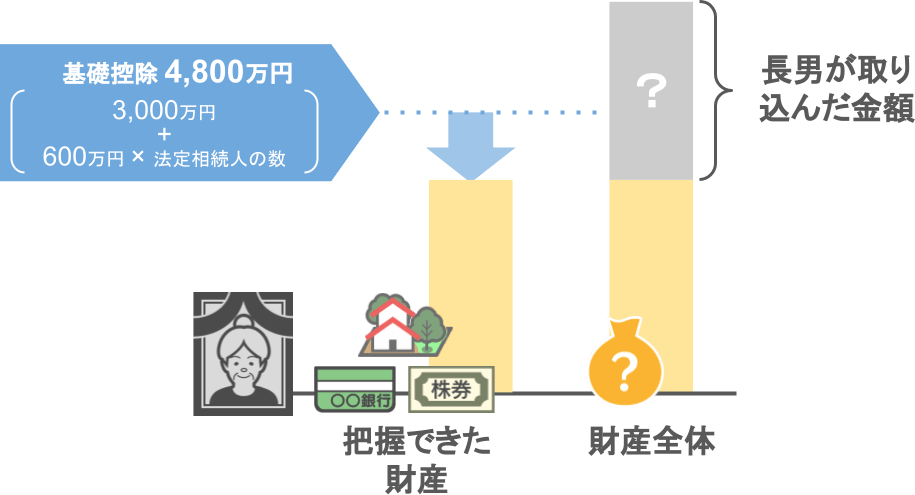

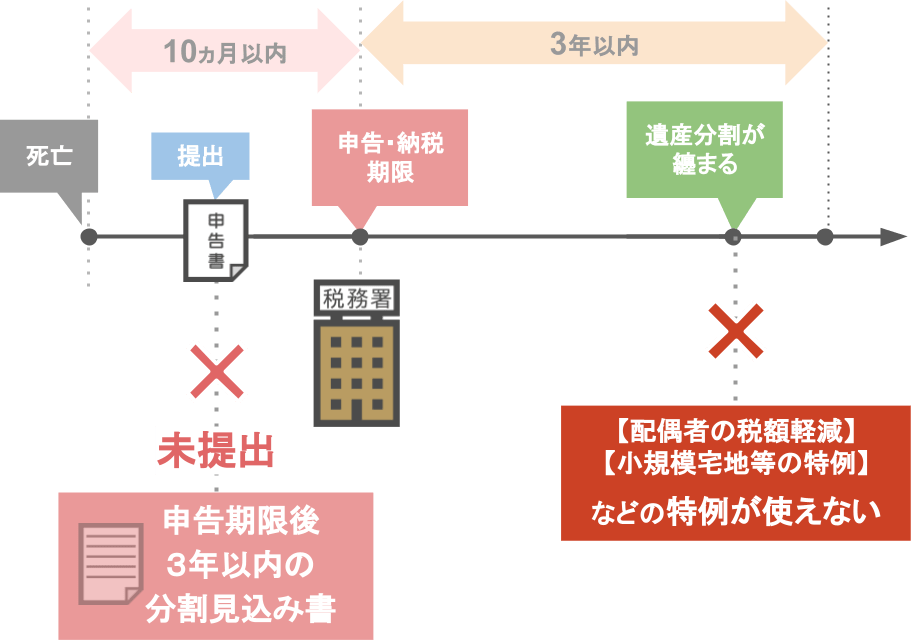

【ざっくりとした内容でも申告をする事が重要】

亡くなった方の大まかな財産の把握と、相続税評価額の概算が計算できましたら、

親御さんが亡くなった日から10ヶ月以内に、相続税の申告・納税をする事をお勧めします。

相続税評価額の概算を計算した際に、

把握できた母親の財産が、『相続税の基礎控除』(※今回のモデルケースの場合は4,800万円)を下回っていたとしても、

長男が取り込んだ金額がわからない以上、きちんと相続税の申告は行なっておいてください。

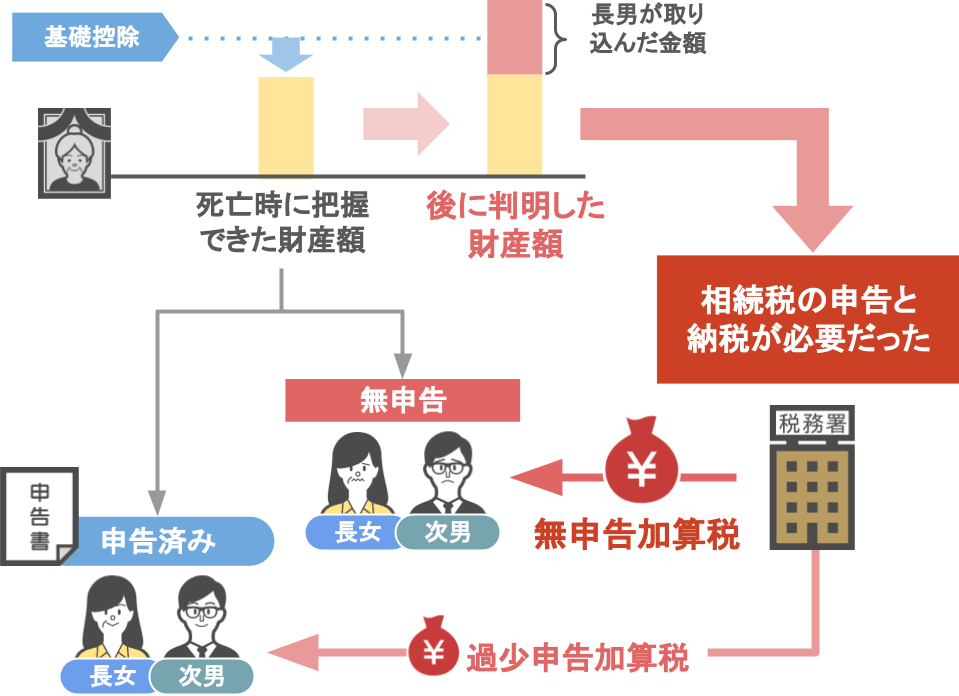

といいますのも、

● 後々長男が取り込んでいた預金額が判明した際に、親の財産額が『相続税の基礎控除』を超えていると、

●〝事前に相続税の申告をしていたか否か〟によって、追加で支払う事になる税種と税額が大きく変わってくるからです。

事前に申告を行っていた場合:

『過少申告加算税』という比較的軽いペナルティで済みます。

事前に申告を行っていない場合:

『無申告加算税』という重いペナルティを課されることになります。

ですので、ざっくりと把握できた親の財産額が、たとえ『相続税の基礎控除』を超えていなかったとしても、

相続税の申告だけは忘れずに提出してください。

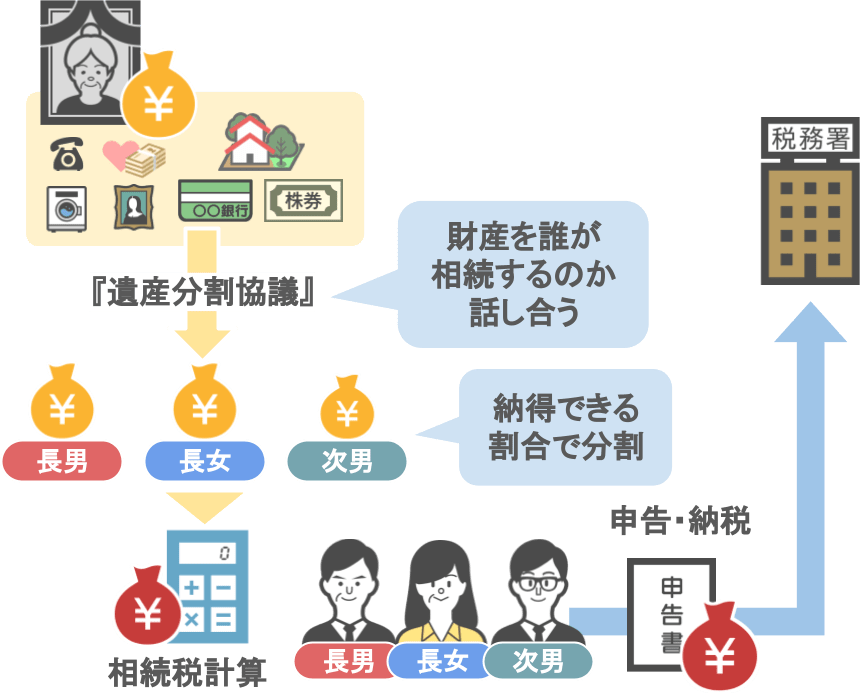

【申告書に記載する財産の割り振り方】

相続税の申告書を作成する際は、亡くなった方の〝どの財産〟を〝誰が〟〝いくら相続する〟という内容を記載する必要があります。

相続人全員で『遺産分割協議』ができる場合:

仮に今回のモデルケースの兄弟3人の仲が良ければ、『遺産分割協議』を行い、全員が納得のいく割合で遺産の分割を行うことができます。

※『遺産分割協議』・・・亡くなった方の〝どの財産〟を〝誰が〟〝いくら相続するか〟の話し合い

そして『遺産分割協議』の結果を元に、

亡くなった方の〝どの財産〟を〝誰が〟〝いくら相続する〟という内容を相続税の申告書に記載します。

相続人同士で争っていて『遺産分割協議』ができない場合:

『遺産分割協議』できない場合、相続税の申告書には、

●〝現在分かっている範囲の財産を『法定相続分』で財産を分けた〟として相続税を計算し、

※『法定相続分』・・・民法で規定されている割合

● 申告と納税を行う必要があります。

この部分の詳しい解説は、こちらの記事にて解説しておりますので今回は省略しますね。

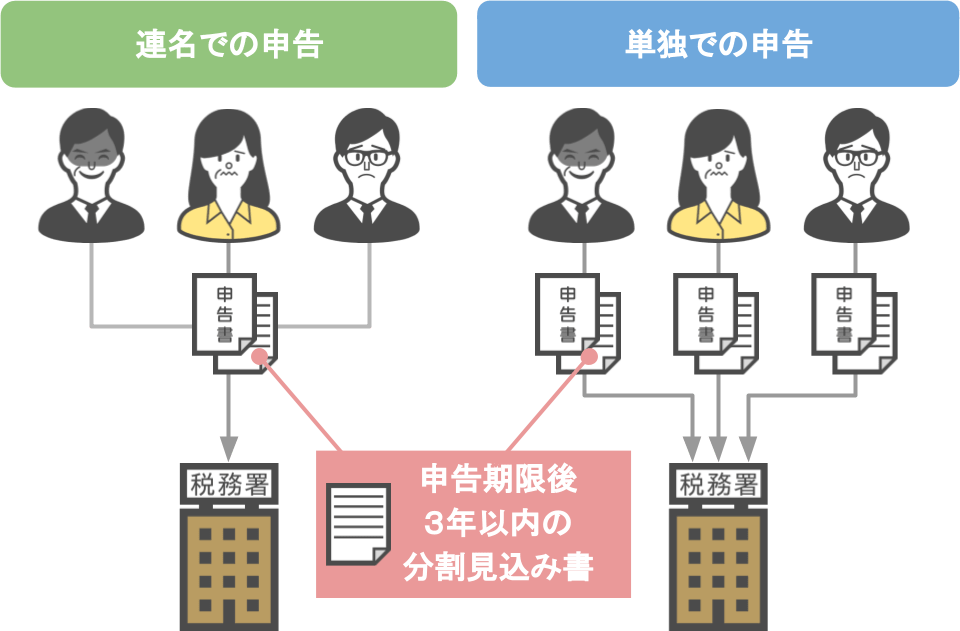

【申告書提出時の注意点】

申告の際に忘れてはいけないのが、『申告期限後3年以内の分割見込書』です。

相続人同士で遺産の分け方が決まっていない場合、

● 相続人全員での申告でも、

● 各相続人ごとの申告でも、

『申告期限後3年以内の分割見込み書』を相続税の申告書と一緒に提出しなければいけません。

もし『申告期限後3年以内の分割見込み書』を提出しない場合、

3年以内に遺産分割がまとまった際に、

『配偶者の税額軽減』『小規模宅地等の特例』などの、相続税を下げる事ができる特例が使えません。

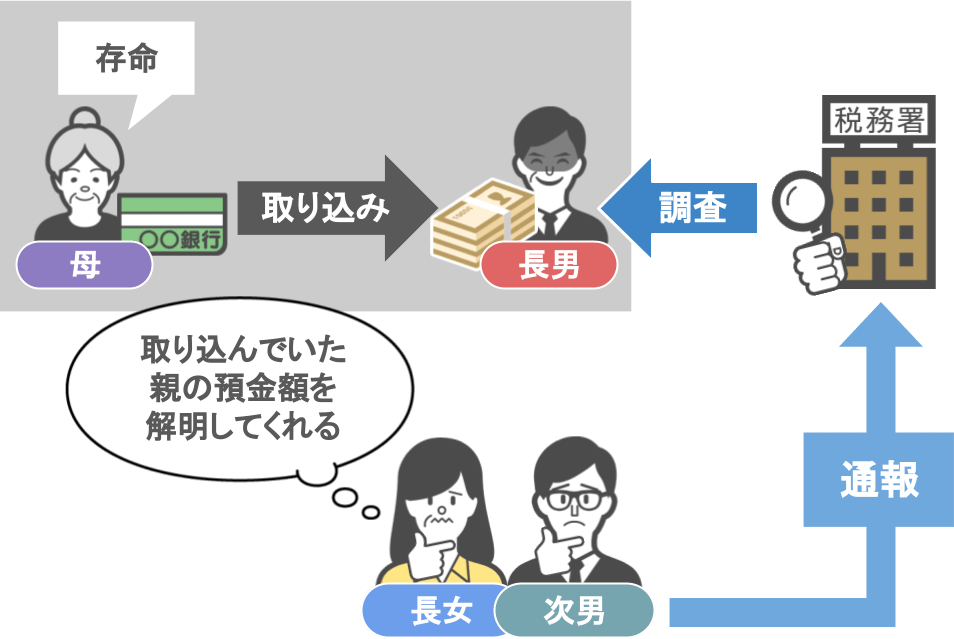

ステップ2:相続税の申告の際に親の預金の取り込みを税務署に通報する

親の預金の取り込みが行われた際に、他の相続人が取るべき行動の二つ目は、

【相続税の申告の際に親の預金の取り込みを税務署に通報する】

というものです。

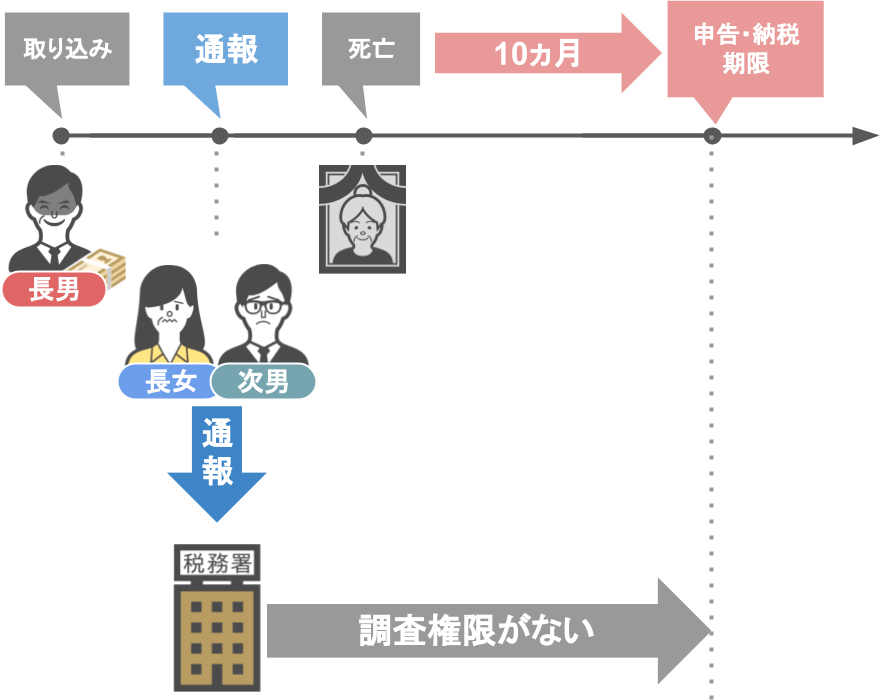

【税務署へ通報するタイミング】

前回の記事に対するコメントで、

「兄弟が親の預金の取り込みを行っていた場合、税務署に通報さえすれば、

親が存命中であっても税務調査官はその家庭の調査を行い、兄弟が取り込んでいた親の預金額を解明してくれる」

と、このように思われている方が多かったのですが・・・

税務署に通報をして動いてもらうためには、大前提として〝親御さんの相続が発生している〟必要があります。

なぜなら税務署には、相続税の申告期限よりも前に、各家庭の調査をする権限がないからです。

そのため、親御さんが生きておられる間に

「親の預金の取り込みがありました。うちの親の財産額について調査してください。」

と税務署に通報したとしても、税務署が動くのは相続税の申告期限が到来してから・・・ということになりますで、

相続発生前に『親の預金の取り込み』について税務署に通報するのは時期尚早ですね。

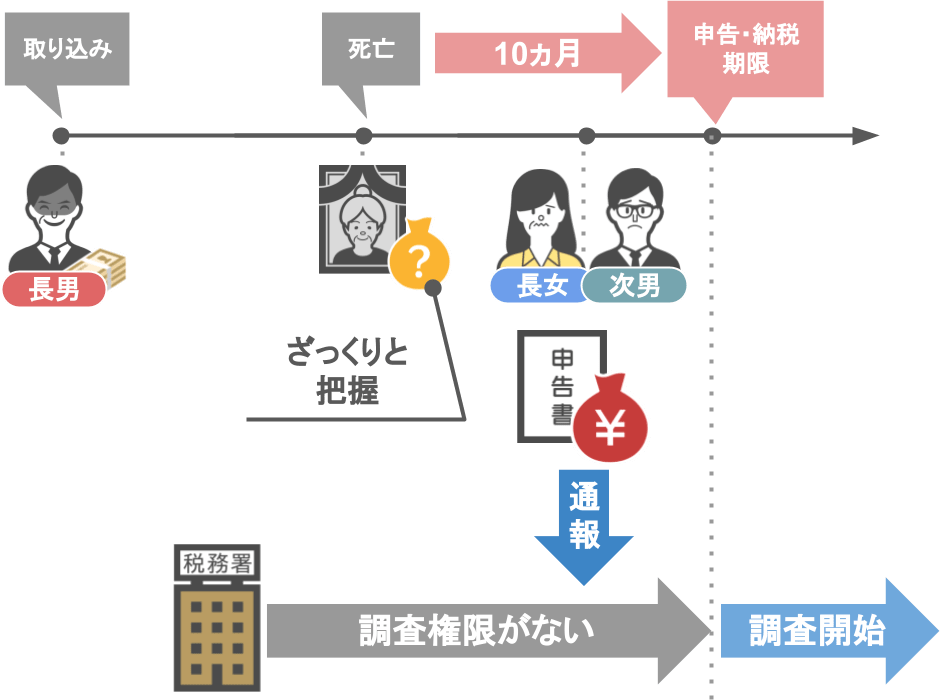

ですので、今回のモデルケースにおける長女や次男は、

● 亡くなった母親の財産をざっくりと把握した後、

● 税務署に対して相続税の申告書を提出するタイミングに合わせて『親の預金の取り込み』の通報を行う事で、

● 相続税の申告期限(亡くなった日から10カ月後)の到来後に、税務署はこの家庭の調査に乗り出します。

税務署が通報を受けて調査を行うのは、「相続人が可哀想だから」というわけではありません。

各家庭内における取り込みを容認してしまうと、

● 事前に親の預金を取り込み、

● 親の財産を不当に減少させることで、

● 相続税を誤魔化す(脱税)が可能になってしまいますよね。

結果、まともに相続税を支払う人が誰もいなくなります。

そのため税務署は、通報があれば積極的にその家庭を調査することにしているのです。

〝税務署はどのようにして預金の取り込みを追求するのか〟という部分については、

以前の記事(「親の預金の取り込みは税務調査でバレますよ!」)で詳しく解説していますので、こちらをご覧になってみて下さい。

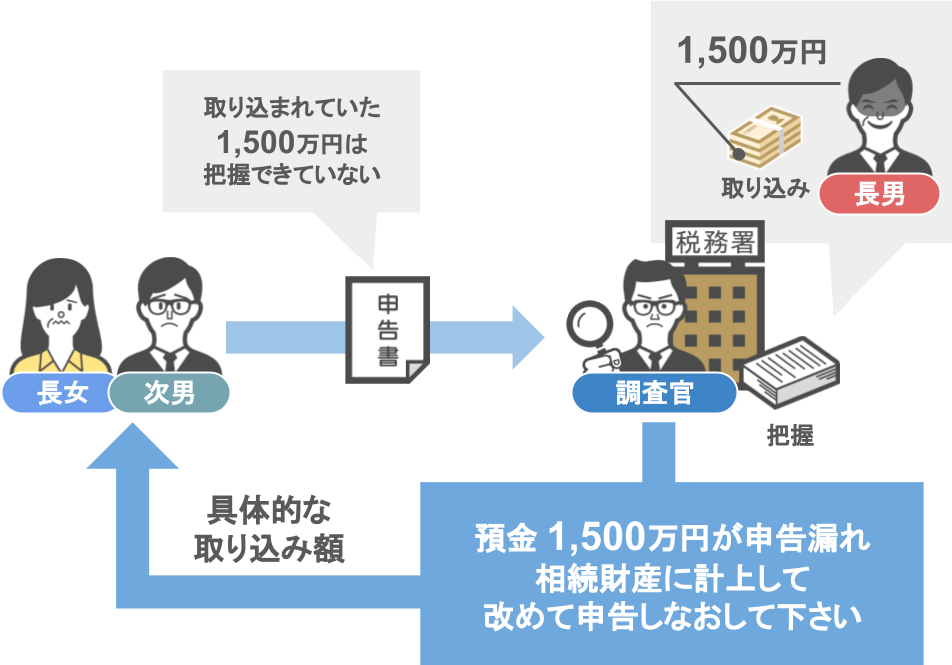

【調査の結果、取り込まれた財産額が判明した場合】

調査の結果、調査官が把握した取り込み額が1,500万円だったとします。

● 長女や次男は、相続税の申告書を提出した時点では〝長男が取り込んでいた財産額は1,500万円〟という事を把握できていなかったので、

● 1,500万円分の申告が漏れていた事になります。

ですから調査官は、長女と次男に対し相続税の修正申告書を出してもらうため、

「お母さんの預金が1,500万円漏れていましたので、相続財産に計上して改めて申告し直してください」

という具体的な取り込み金額を伝えてきます。

(※調査官は長男にも伝えます)

このようにして、長女と次男は、長男が取り込んだ預金額を知ることができます。

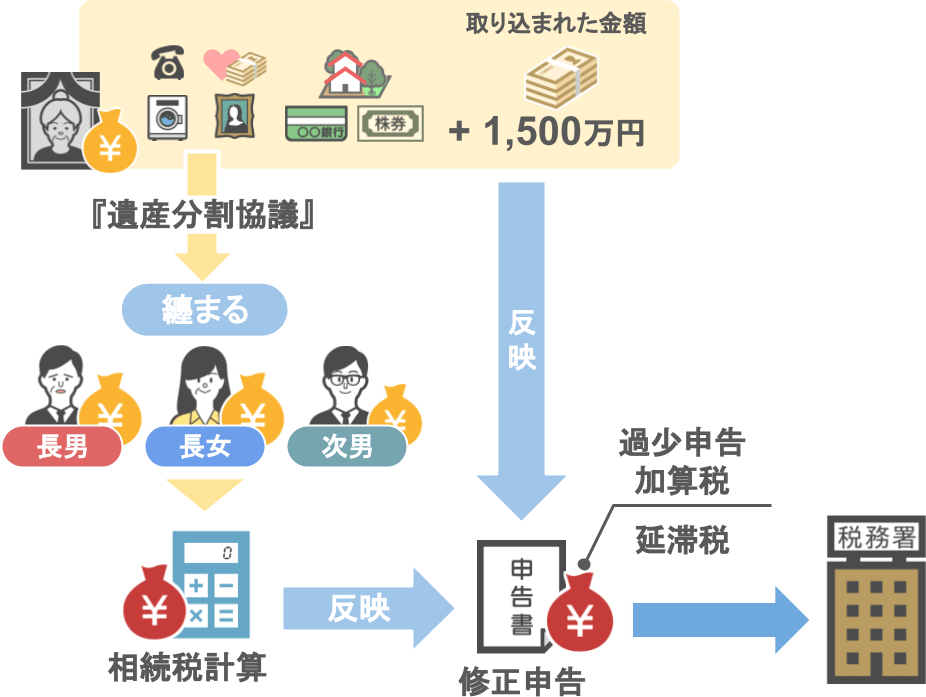

ステップ3:判明した取り込み額に従い、正しい金額を反映させた修正申告を行う

長女と次男は、

● 調査官から伝えられた取込金額を基に、

● 取り込まれた金額も含めたお母さんの全財産について、長男と改めて話し合い(遺産分割協議)を行います。

【遺産分割協議が纏まった場合】

『遺産分割協議』が纏まれば、

● 正しい母親の財産額

●『遺産分割協議』で纏まった各相続人の相続額

これらを反映した修正申告書を作成・提出をし、

『過少申告加算税』や『延滞税』を支払えば、遺産の分割と税金の問題は解決です。

【遺産分割協議が纏まらなかった場合】

しかし、長男が取り込んだ預金が白日のもとに晒され、再び3人での遺産分割協議が行われたとしても、

長男がまだ「母親の遺産の大部分は、親の世話をしてきた自分のものだ」

というふうに主張し、『遺産分割協議』がまとまらない場合にはどうなるでしょうか。

この場合、長女と次男は自分達だけで修正申告を行う事になります。

● 正しい母親の財産額を反映させ、

●〝財産を『法定相続分』で財産を分けた〟として相続税を再計算した修正申告書を作成・提出し、

※この際も『申告期限後3年以内の分割見込書』の提出が必要です

●『過少申告加算税』や『延滞税』を支払えば、

一旦 税金問題は解決します。

そしてそれが終われば、取り込んだ長男との交渉を改めて行います。

ステップ4:取り込んだ者との交渉・交渉が纏まらなければ訴訟

そしてまたしても、兄弟間での交渉がまとまらなければ、

最終手段として『調停・訴訟』という流れになるのですが、ここの論点は弁護士の領域になるので、さらっとだけ説明しますね。

親の預金を取り込まれてしまった長女と次男は、取り込んだ長男に対し、

●『不当利得返還請求権』または『不法行為に基づく損害賠償請求権』などの権利を基に

● 不当に引き出した金銭の返還を請求をしていくことになります。

③取り込んだ家族に対しては法的措置が取れるのか

お客さんから「親の預金の取り込みは犯罪ではないんですか?」

という質問を受けることがありますが、

家族間の問題であることから、親子間の窃盗や横領は刑が免除されることになっています。

(刑法244条、刑法255条など)

刑法は「法は家庭に入らず」ということで、「家庭内の問題は家庭内で解決しなさい」、という趣旨で定められているんです。

※但し家族が成年後見人となり、その人が横領を行えば業務上横領罪に該当します

そのため、

「うちの家族が親の預金を無断で取り込みをしました」

と、警察に通報したとしても、警察は捜査をしてくれないというのが実情です。

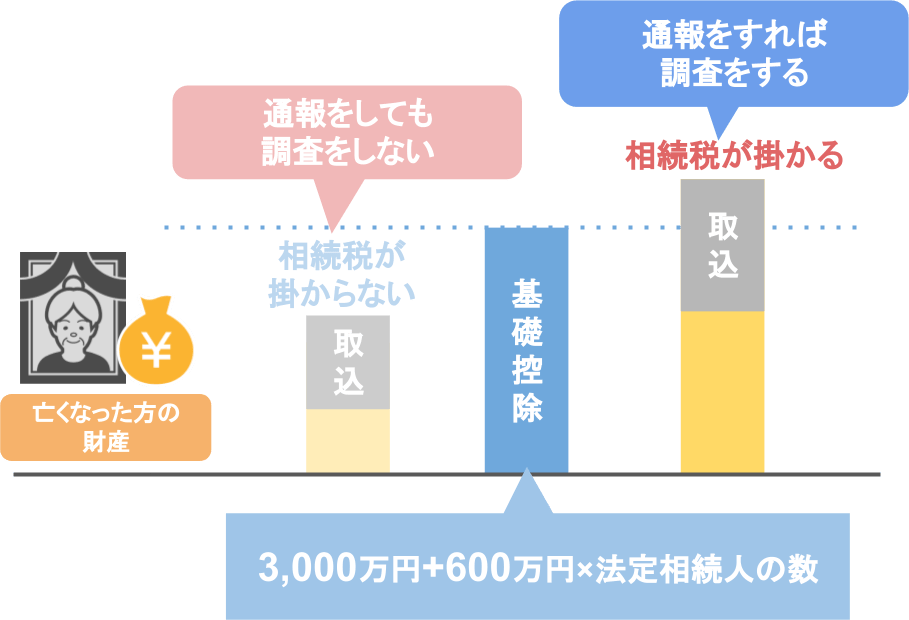

④税務署が調査をしてくれない家庭の取り込み防止策

これは以前の預金の取り込みに関する記事でもお話したのですが、今回のケースのように、

『税務署の調査権限を利用して家族に取り込まれた親の預金額を把握する』

というやり方は、全家庭において使えるわけではありません。

税務署に通報をして動いてもらうためには、

亡くなられた親御さんの財産額が『相続税の基礎控除』(3,000万円+600万円×法定相続人の数)を超えている必要があります。

税務署は相手が相続税の課税対象でなければ、税金が取れませんから、

相続人の方がどれだけ真剣に「取り込まれた親の財産を調べてくれ」と訴えたところで、税務署は動いてはくれません。

ですので、相続税が掛からない家庭の場合は、親の生前中または亡くなった後に取込の対策をする必要があります。

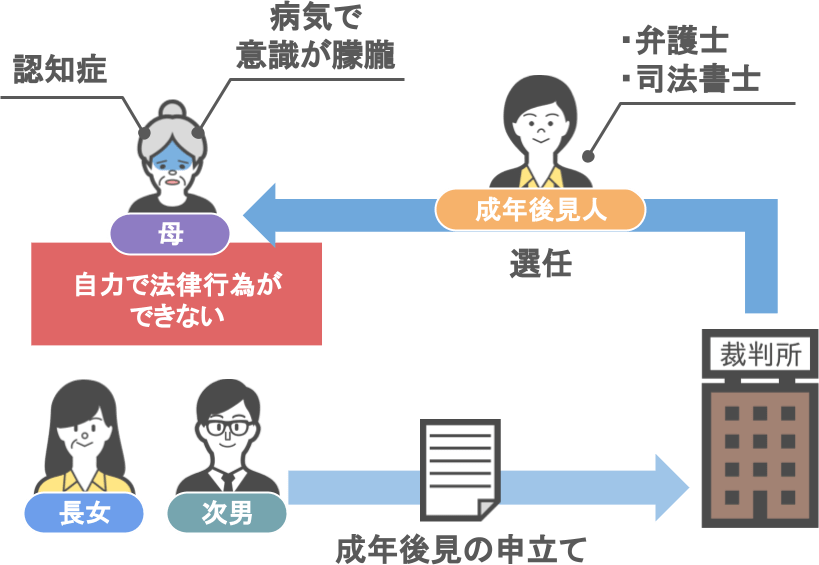

ⅰ親の生前に取れる対策

親が亡くなる前でしたら、

『家族以外の第三者を成年後見人として立て、預金の取り込みを防止する』

という方法があります。

● 親が認知症になったり、病気で意識が朦朧としているなど、自分で法律行為ができなくなった場合、

● 家族が裁判所に成年後見の申立をし、弁護士や司法書士などの専門職を成年後見人として選任して貰います。

そうすると、

● 親の預金は成年後見人の方が管理するようになり、

● 親の預金を管理してきた子供は、勝手に親のお金を使い込む事ができなくなります。

しかし、『成年後見制度』には、

● 成年被後見人である親が亡くなるまで、

● 選任された成年後見人に対して報酬の支払いが発生し続ける。

といった、金銭面でのデメリットがあることも覚えておいてください。

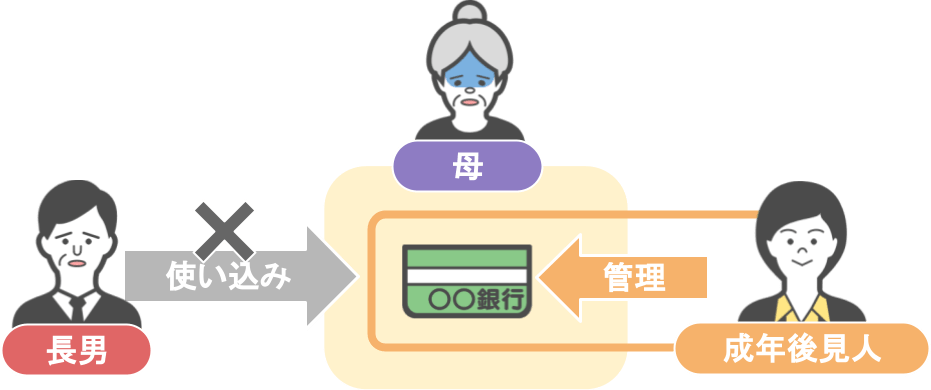

ⅱ親が亡くなった後に取れる対策

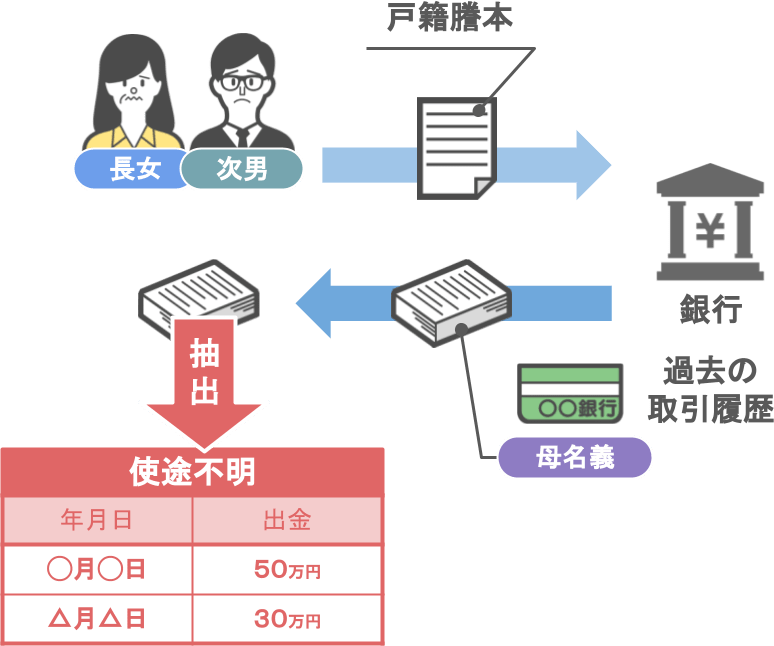

親が亡くなった後に家族が預金を取り込むのを防止したいという場合、

冒頭でもお話したように、これ以上の取り込み被害を抑えるために、

〝親の預金口座があるであろう銀行に出向いて口座の凍結を行う〟という事が大事です。

さらにその上で、

「取り込んだ家族に対して補償を請求したい」という場合は、

● 必要書類(相続人であることを証明する戸籍謄本など)を揃えて銀行で手続きを行う事で、

● 親御さんの過去の口座の取引履歴を発行して貰えるので、

● 履歴を精査して〝用途がはっきりしない怪しい出金〟等を抽出します。

ここまでは簡単にできますが、さてここからが大変です。

不明な出金を抽出した後、その内容をもとに預金を取り込んだ相手を追求するのですが、

相手は当然ながら素直に取込みを認めないでしょう。

それでは・・・ということで、弁護士に交渉などを任せれば、

作業の手間は省けますが、代わりに高額な費用が必要となります。

※遺産分割協議の交渉の相場 着手金20万~+報酬(利益額により変動 依頼人が得る利益が300万円以下なら16%)

● 取り込まれたと思われる金額を含めたとしても、親の財産額が『相続税の基礎控除』以下で、

● 税務署に動いて貰うことが見込めないのであれば、

ここまでの説明を聞いた上で、それでも相手を追求するのか・しないのかを決める必要があります。

途中で辞めるのであれば、労力とお金が無駄になってしまいますから、最初から相手を追求しない方がマシな場合もあります。

まとめ

『親の預金の取り込み』は、どこの家でも起こりうる問題です。

もし将来的に親の預金の取り込み問題が発生しそうな場合には、

税務署が取り込むの調査をしてくれるかどうかの境界線として、『亡くなった方の財産額』が密接に絡んできます。

ですので今のうちから、

〝うちの親の相続が発生した際には、親の財産は『相続税の基礎控除』を超えそうか〟

という部分を今回の記事を参考にざっくりと把握し、適切な対処をとって頂ければと思います。

また現在進行形で、『親の預金の取り組み』が行われているという場合には、今回紹介した

①親の財産額を把握する

②相続税の申告の際に親の預金の取り込みを税務署に通報する

③判明した取り込み額に従い、正しい金額を反映させた修正申告を行う

④取り込んだ人物と交渉し、交渉がまとまらなければ最終手段として調停・訴訟を起こす

という四つのステップに沿って行動して頂ければと思います。