生命保険にかかる税金の種類と注意点!損をしない契約方法も分かりやすく解説!

皆さんは生命保険の契約において、

● 保険の対象者(被保険者)が亡くなって、

● 受取人が保険金を受け取った場合、そこに税金が掛かることをご存じでしょうか?

知っているという方も、どの様な場合に所得税が掛かるのか、贈与税が掛かるのか、相続税が掛かるのか、正確に答えられる方は意外と少ないと思います。

今日はそんな、生命保険にかかる税金の種類と注意点について、

『これを知らないと相続税や贈与税で損をしてしまう!』という内容も併せて解説をして行きます。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも観て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

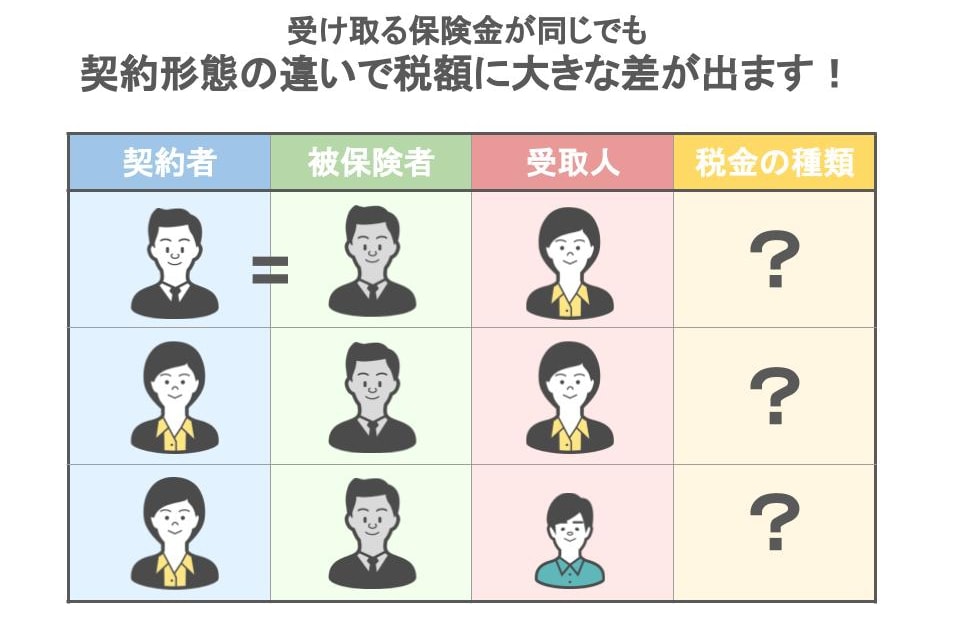

①【最重要】契約者・被保険者・受取人とは?

まず生命保険というのは、「 保険の契約者は誰か? 受取人は誰か?」という、契約形態の違いをキチンと把握しておくことが大切です。

なぜならこの契約形態によって、受け取った保険金の金額が同じであっても、

● 掛かる税金の種類が変わり、

● 課税される税金の金額に大きな差が出るからです。

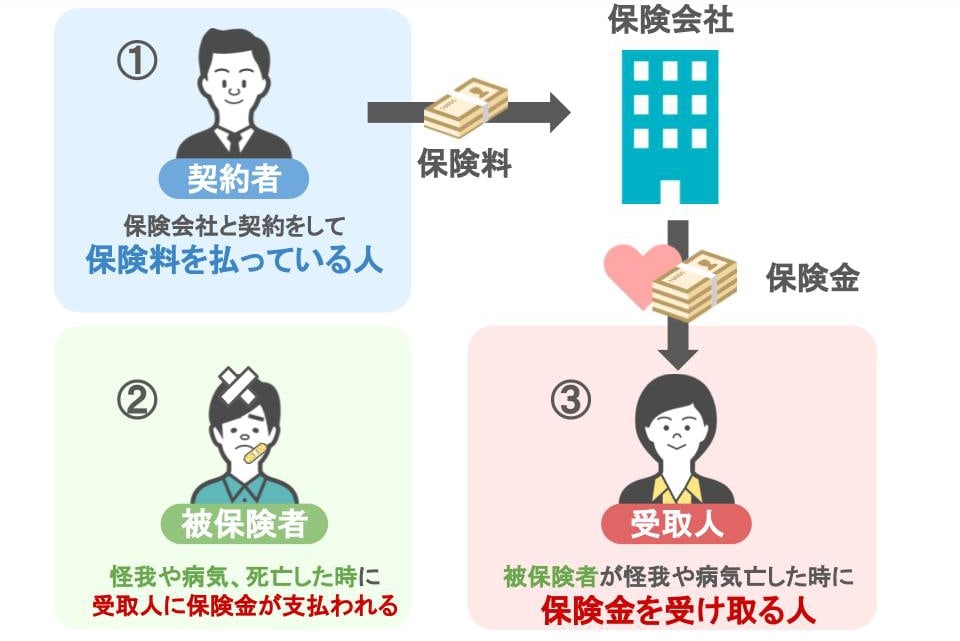

ですのでまず、生命保険に関する税金を考える時には、次の①~③の人物が【誰なのか】をはっきりとさせておく必要があります。

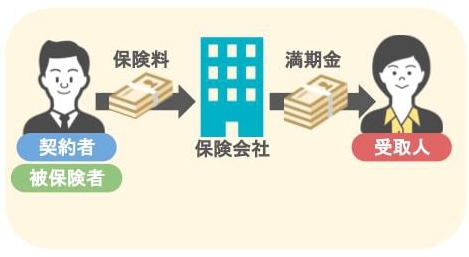

①契約者:

保険会社と保険契約を結んで、保険料を払った人です。

②被保険者:

この人が怪我をしたり・亡くなったりした場合には、保険会社が受取人に保険金を支払う事になります。

③受取人:

保険金を受け取る人のことです。

この3者が【誰なのか】によって、保険金を受け取ったときの税金の種類も額も全く違ってくるんです!

②生命保険に掛かる税金の種類

保険の対象となっていた方が亡くなり、受取人の方が保険金を受け取った場合に掛かる税金は、

『相続税』・『贈与税』・『所得税』の、三つの税目の内のどれかになります。

「亡くなった時に受けとる生命保険なんだから、相続税だけなんじゃないの!?」と、思われたかもしれませんが・・・、

実は皆さん、ココをうっかり見落としがちなんですね。

生命保険金に掛かる税金の種類と税額をキチンと理解しておかないと、

●将来生命保険金を受け取った時に思わぬ税金を納めることになって、

● 保険会社とトラブルになることがあるんです!

では、「どんな場合にどんな税金が掛かるのか」この部分を解説して行きたいと思います。

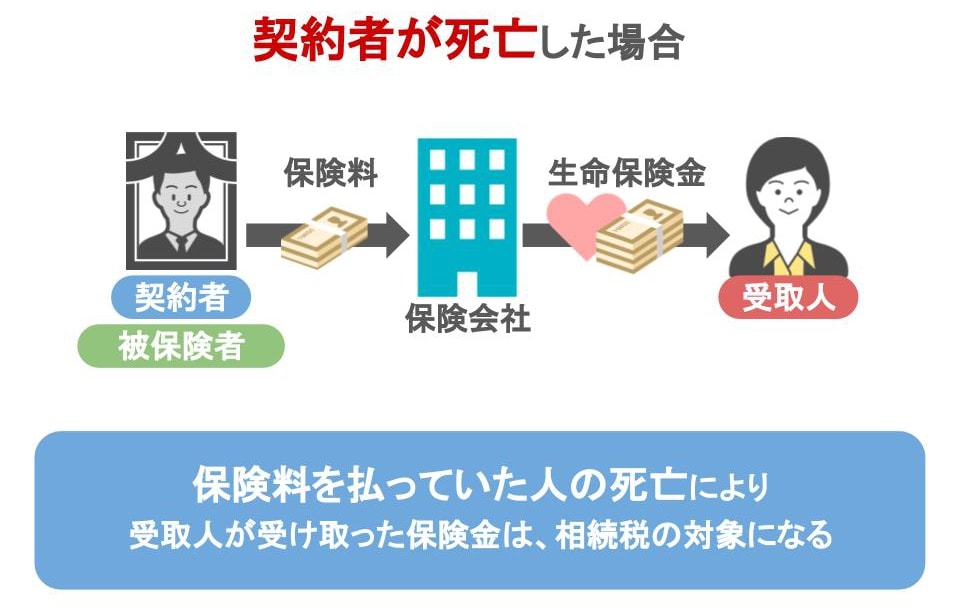

ⅰ【相続税】が掛かる場合

まず相続税が掛かる場合ですが、これは契約者が亡くなった時です。

● 保険料を支払っていた人の死亡により、

● 受取人は保険金を受け取る事になりますので、この場合は相続税が掛かります。

一般的なケースですと、

● 契約者が夫

● 被保険者も夫

● 受取人が妻という場合ですね。

夫が亡くなれば、妻が受け取った保険金は相続税の対象となります。

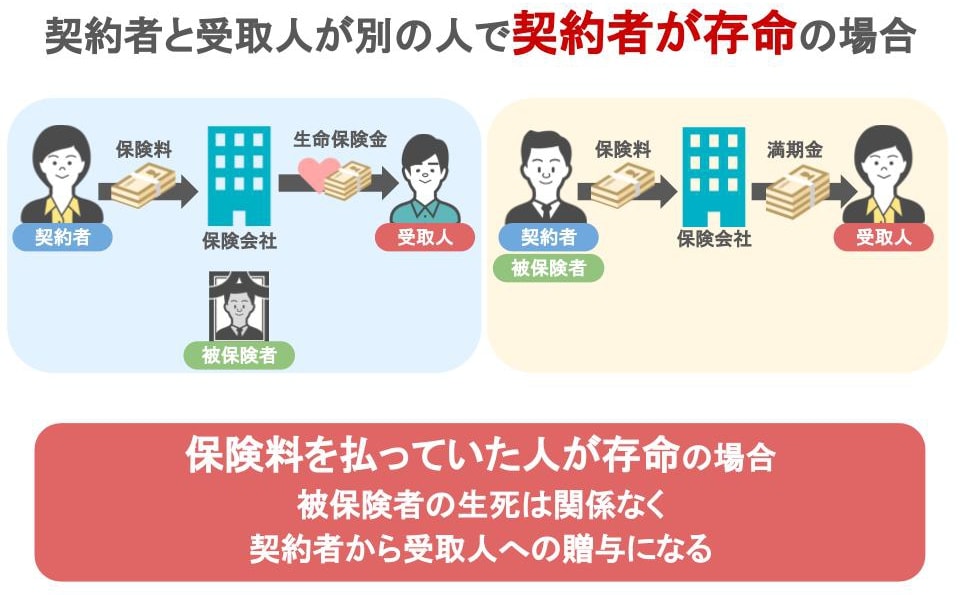

ⅱ【贈与税】が掛かる場合

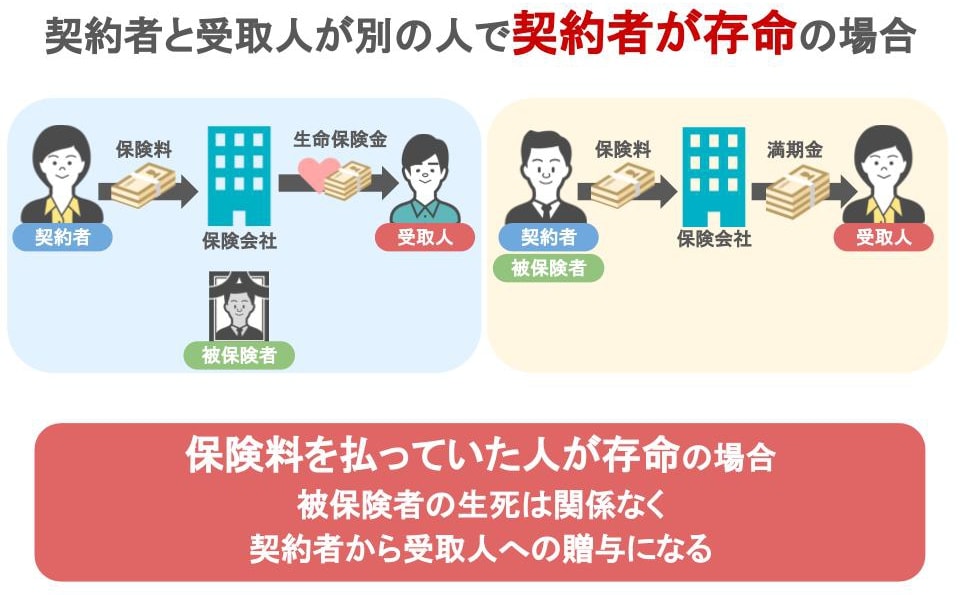

次は【贈与税】が掛かる場合です。これは、

● 契約者と受取人が別の人で、

● 契約者が生きている場合ですね。

保険料を払っている人が生きている場合は、その契約者から受取人への贈与になります。

例えば、

● 契約者が妻

● 被保険者が夫

● 受取人が子供で、夫が死亡した場合。

契約者である妻は生きているので、妻から子供への贈与になるんです。

それと、

● 契約者が夫

● 被保険者も夫

● 受取人が妻、という保険契約を結んでいて、

夫婦共に元気で長生きをし、そのまま保険契約が満期になった場合、妻が満期金を受け取りますよね。

この場合も、契約者である夫は生きているので、夫から妻への贈与になります。

この様に、

● 契約者と受取人が別の人で、契約者が生きている場合は、

● 被保険者の生死は関係無く、契約者から受取人への贈与という事になりますから、受取人は贈与税を払う必要があります。

ⅲ【所得税】がかかる場合

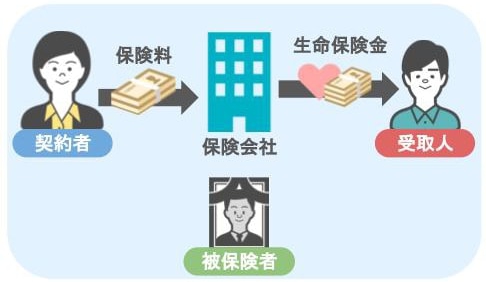

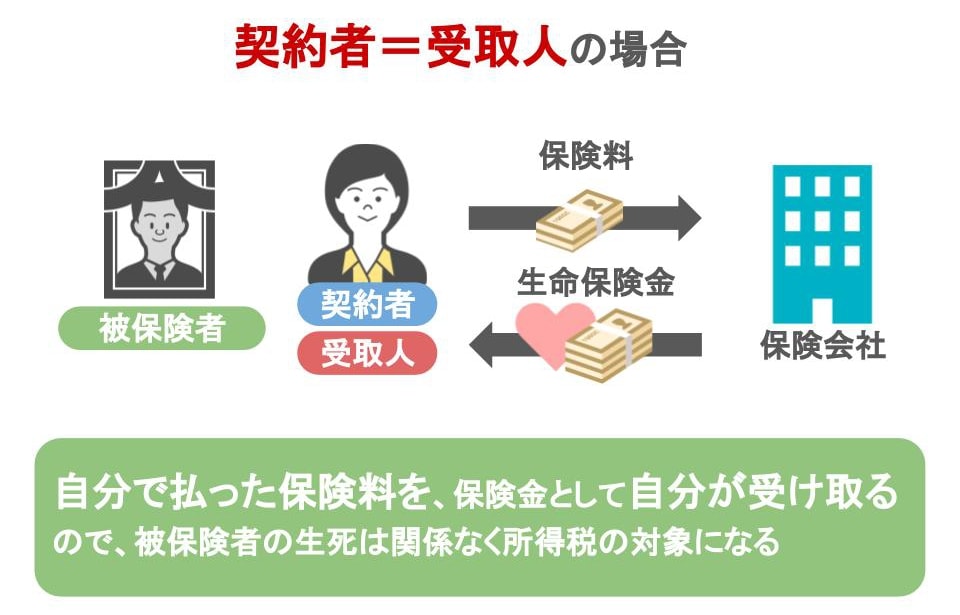

【所得税】が掛かるのは、契約者と受取人が同じ人の場合ですね。

● 自分で支払った保険料を、

● 保険金として自分が受け取るので、これには所得税が掛かります。

例えば

● 契約者が妻で

● 被保険者が夫

● 受取人が妻、この場合に夫が死亡すれば、妻は保険金で収入を得たことになりますから、所得税を払う必要があるんです。

この様に、契約者、被保険者、受取人が、それぞれ【誰なのか】によって、掛かる税金の種類が全く変わってくるんです。

ここで、「契約によって税金の種類が違うのね。なるほど、なるほど」だけで終わらせないで下さいね!

なぜならこの税金の種類が違えば、あなたが払わないといけない税金の額に、天と地ほどの開きが出るからなんです!!

では、

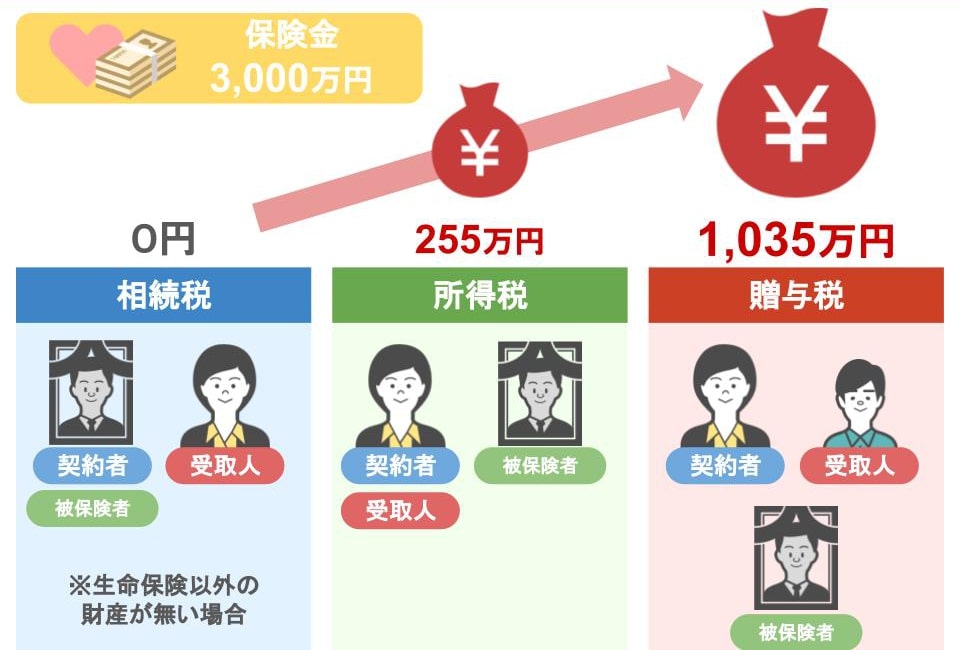

● 3,000万円の保険金が下りたという想定で、

● 相続税、贈与税、所得税が掛かる場合、

● それぞれいくら税金を支払わないといけないのかについて、次の章で詳しく解説して行きます。

③【相続税】はいくらかかるの?

まず生命保険金に『相続税』が掛かる場合について見てみましょう。

①夫の財産:『生命保険金が3,000万円・保険金以外の財産が4,000万円』 ②相続人:妻・子供2人の3人 ③相続税の基礎控除額:4,800万円(3,000万円+600万円×法定相続人3人) ④生命保険の非課税枠:1,500万円(500万円×法定相続人3人)

まず前提の④に関してですが、

生命保険金に関しては『相続』で受け取った場合に限り、『500万円×法定相続人の数』までの非課税枠が認められています。

つまりこの一家の相続人は3人ですので、受け取った生命保険金3,000万円に対して1,500万円の非課税枠を使うことが出来るという訳ですね。

そうなりますと、

・生命保険以外の財産額4,000万円+生命保険金1,500万円(3,000万円ー1,500万円(非課税枠))=5,500万円

・5,500万円ー相続税の基礎控除4,800万円=700万円、これが課税対象額となります。

(※課税対象額:相続税を計算する元となる金額のこと)

更にここから、

妻 :700万円×1/2(法定相続分)=350万円

子供A:700万円×1/4(法定相続分)=175万円

子供B:700万円×1/4(法定相続分)=175万円

妻 :350万円×10%(税率)=35万円

子供A:175万円×10%(税率)=17万5,000円

子供B:175万円×10%(税率)=17万5,000円となり、

結果、一家全体が納める相続税額は『70万円』となります。

このように、生命保険金に相続税が掛かる場合については皆さん割と認識されているのですが、

問題は『贈与税』が掛かる場合と、『所得税』がかかる場合ですね。

この場合は、相続税とは比べ物にならない程の税金が掛かってきますから、

思いもよらない税金を払う事になった受取人と保険会社の間でトラブルになることが多いんです!

④【所得税】はいくら掛かるの?

では先に、所得税がいくら掛かるのかを計算しましょう。

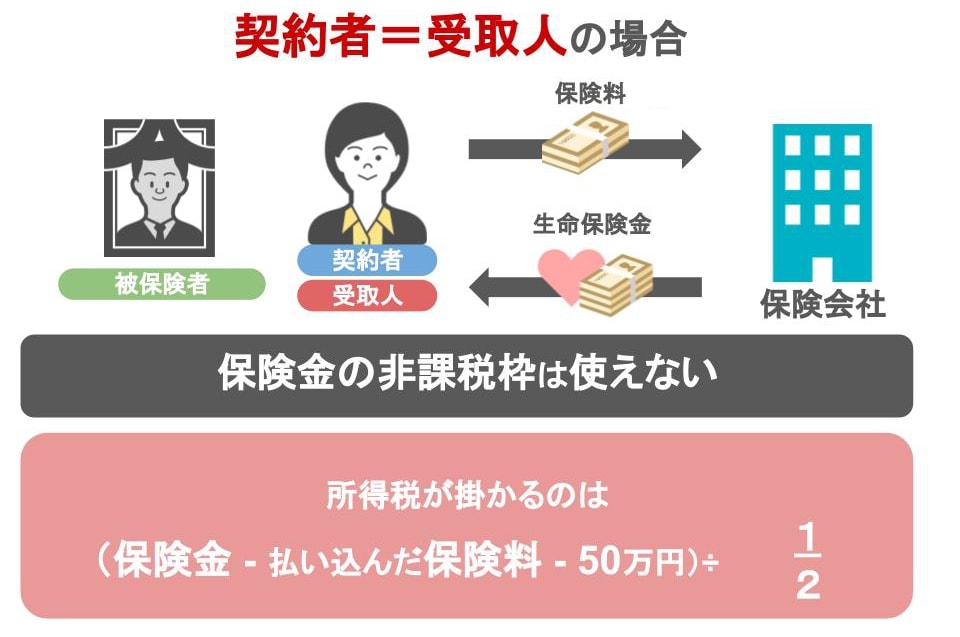

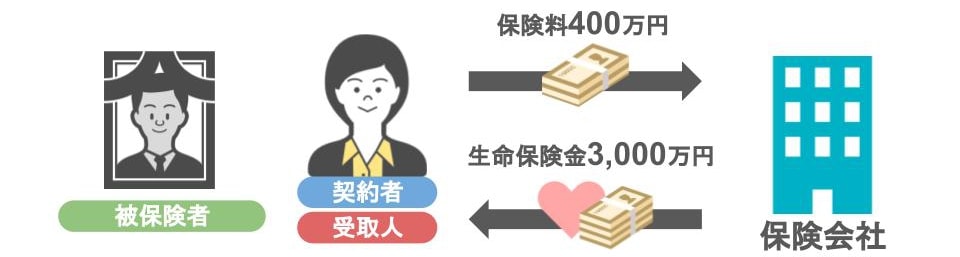

生命保険金に所得税が掛かる場合というのは、契約者と受取人が同じ人の場合でしたね。

● 自分で保険料を支払い、

● 自分が保険金を受け取っているので、一時所得になります。

被保険者が亡くなったことにより支払われた生命保険金だったとしても、相続にはなりませんから、『500万円×法定相続人の人数』という生命保険の非課税枠も使えません。

しかし、所得税が掛かるのは、

● 受け取った保険金から、

● 保険金を受け取るまでに払い込んでいた保険料と、50万円の控除を引いて、

● 残った金額のさらに半分です。

では、

● 亡くなったのは被保険者である夫

● 契約者と受取人は妻で

● 受け取った保険金は3,000万円

● 今まで妻が払い込んできた保険料は400万円として計算して見ましょう。

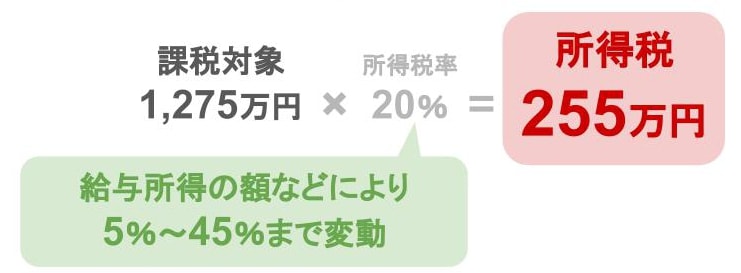

保険金3,000万円から400万円を引いて、さらに50万円を引き、その半分に所得税が掛かるので、課税対象額は1,275万円になります。

ここに所得税が掛かって来る訳なんですが、一時所得というのは他の所得(お給料など)と合算しますから、

「お給料をいくら貰っているか」という部分によって、税額が5%~45%まで変動します。

今回は一般的なケースとして、20%の税率がかかる想定で計算すると、受け取った保険金に対して納めるべき所得税は255万円になります

どうでしょう。同じ3,000万円の保険金を受け取ったとしても、

● 相続なら税金が掛からない場合もあるのに対して、

● 所得税となると255万円も払わないといけないことになりました。

ですが、これで驚いてはいけません。

もっと悲惨なのは、贈与税がかかる場合なんです!

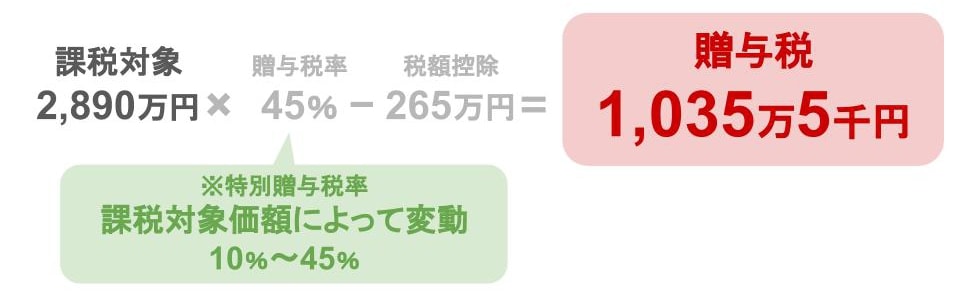

⑤【贈与税】はいくらかかるの?

さて、では生命保険金を贈与で受け取ってしまった場合、支払う税金が幾らになってしまうのかを計算していきましょう。

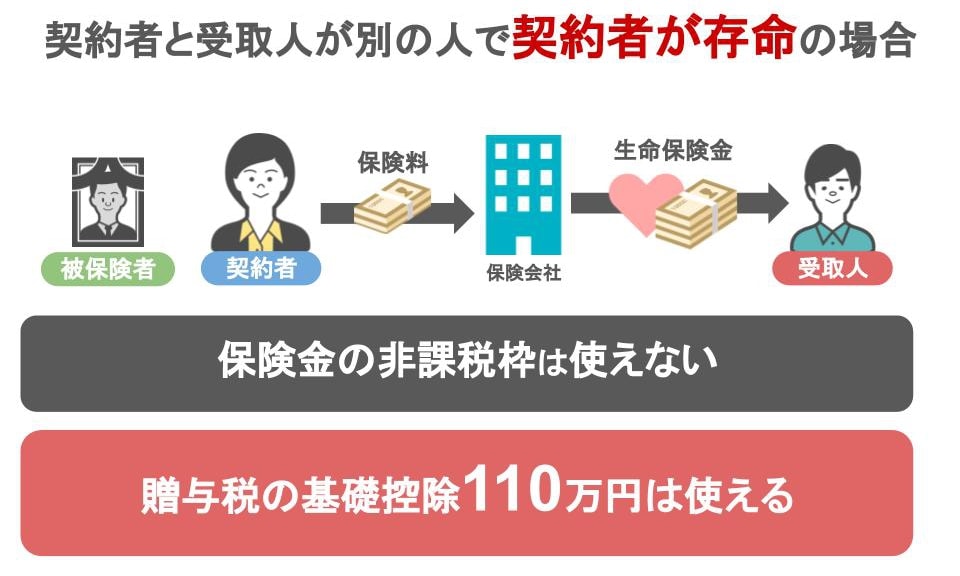

生命保険金に贈与税が掛かる場合というのは、

● 契約者と受取人が別の人で、

● 契約者が生きている場合でしたね。

保険料を払っている人が生きている場合は、その契約者から受取人への贈与になります。

被保険者が亡くなった事により支払われた生命保険金だったとしても、

実際に保険料を支払っていた方が生きておられて、その方から受取人に対してお金が渡っているので、相続にはなりません。

つまり、『500万円×法定相続人の人数』という生命保険の非課税枠が使えないんですね。

ですが、贈与税の基礎控除である110万円は受ける事ができます。

では以下の家庭をモデルケースに見ていきましょう。

● 亡くなったのは被保険者である夫、

● 契約者は妻

● 受取人は子供で

● 子供が受け取った保険金は3,000万円だったとしましょう。

受け取った保険金は3,000万円ですから、贈与税の基礎控除を引くと、贈与税が掛かるのは2,890万円ですね。

これに贈与税が掛かると、1,035万5,000円にもなるんです!

なんと、受け取った保険金の3分の1以上が税金で持っていかれてしまいました。

⑥保険契約は慎重に!

このように、生命保険の契約者・被保険者・受取人が誰かによって、

● 払い込んだ保険料が同じだったとしても

● 納める税金の種類や人物、納税額には大きな違いが出て来るんです。

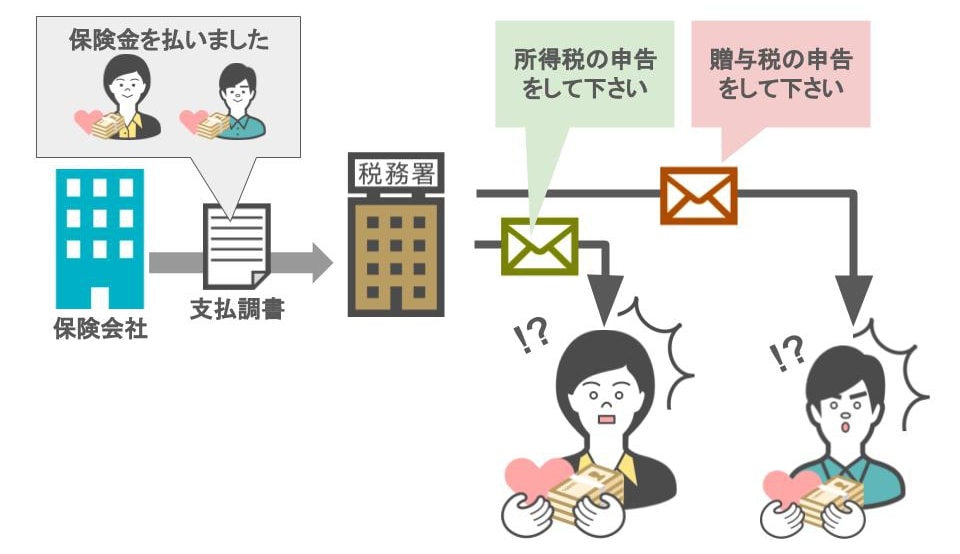

その上で、生命保険金を受け取った際に、所得税や贈与税が掛かるとは認識されていない方が沢山いらっしゃいますから、

税金の申告をせずに放ったらかしにしている方も実は多いんです。

「そんなの税務署には言わなきゃ分からないんじゃない?」と、こう思われた方もいらっしゃるかもしれませんが、

保険会社があなたに保険金を払ったとき、その旨を支払調書というもので税務署に伝えるんです。

税務署はそれを見て、

● 皆さんにはどんな税金がいくら掛かるのか、

● 生命保険金に関する税金の申告書が出ているかを確認します。

もし皆さんが税金の申告をせずにほったらかしにされていたら、本来の税金の他に、無申告加算税や延滞税などの、余分な税金も支払わなくてはいけなくなります!

ですので保険契約を結ぶ際には、受け取る保険金の額だけに目を向けず、

● 保険金を受け取ったらどんな税金がかかるのか

● どれくら税金を支払わないといけないのか、

こういった所をキチンと認識をして契約を結んでください。

今既に契約している生命保険がある方も、お手持ちの証券を確認して、

自分の所はどんな税金がどれくらい掛かるのかを、もう一度この記事の内容と照らし合わせながらしっかりと把握されておくことをお勧めします。