コレが調査を受けてしまう相続税の申告書だ!【国税OBが語る】

私は国税局・税務署で約40年間、

● 相続税の調査や、

● この事案を調査するのか、調査省略にするのかという『申告審理』という事務を数多く行って来ました。

今日はそんな調査官時代の経験から、調査をする事案というのは、ある根拠の元に調査に選定しているんですよ!

という話しをします。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも観て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

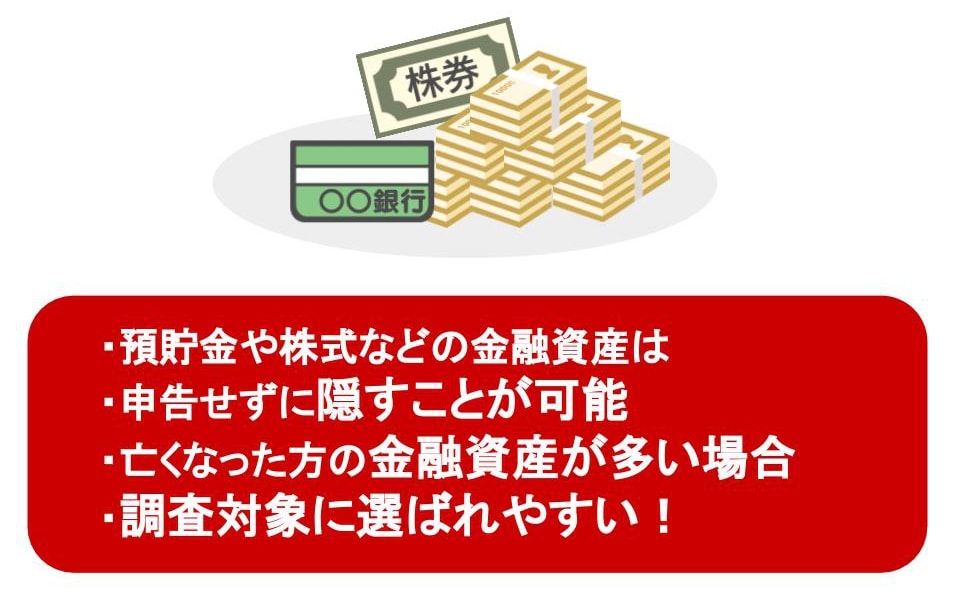

①大前提:金融資産が多い事案を調査する

先ず、皆さんの近しい方が亡くなられた際には、相続税の申告をしますよね。

その申告書を税務署が受け取ったあと、直ぐに申告書の内容を見て調査が始まるという訳ではありません!

申告書が提出されてから、実際に調査の選定が始まるまでには大体1年程の期間があります。

そして、実際に調査選定が始まったとしても・・・

相続税の調査というのは時間が掛かりますから、1人の調査官が1年間に調査出来る件数は8件から10件くらいとなります。

ですから、調査官が調査に選ぶのは〝申告漏れが少しでも多く見込まれる事案〟なんです。

ここでいう〝申告漏れが少しでも多く見込まれる事案〟というのはどのような事案かと言いますと、

1番は、金融資産が多い事案です!

亡くなった方の全ての財産の内、金融資産の比率が多いか少ないか・・・これが選定条件の1つになります。

②なぜ不動産等ではなく金融資産が多い事案を調査するのか?

これはなぜかと言いますと、

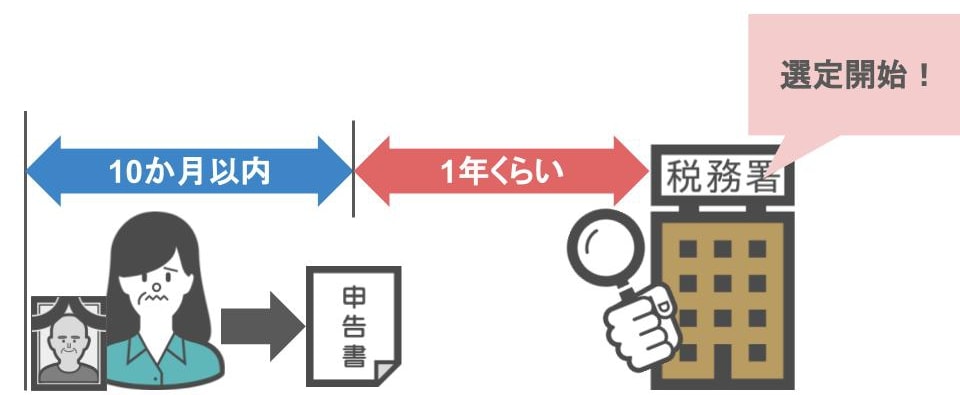

不動産の場合:

● 評価の仕方が間違っているケースはあるのですが、

● モノ自体は隠しようがないですから、申告から漏れているということはマズありません。

ですから、

【申告された財産の大半が不動産である場合】例え申告された財産が何億円もあったとしても、あまり調査事案には選定しない訳です。

しかし、

預貯金や株券などの金融資産の場合:

● 申告せずに隠すことが出来てしまうので、

● 自ずと金融資産の多い事案を選定する。

というのは、税務署内部では常識みたいなものなんです!

ではここからは、提出された申告書の中に金融資産が多い事案があった場合の、

実際の調査選定の方法を説明して行きたいと思います。

③実際の調査選定の方法

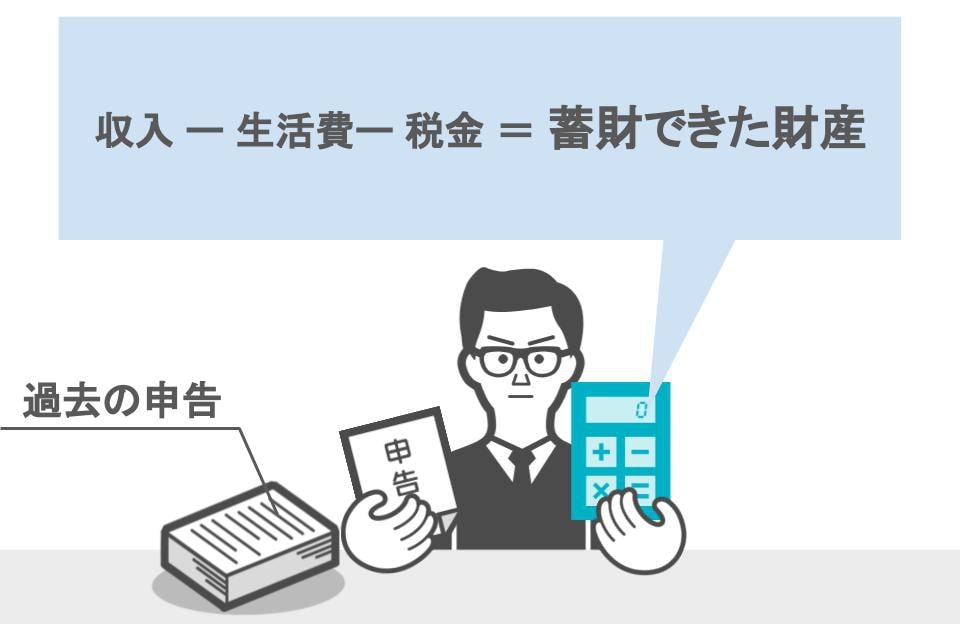

ⅰ亡くなった方の過去の所得税の申告書から過去の収入額を把握

「亡くなった方が、例えば10年間でどれくらい蓄財が出来るか?」これを計算する訳です

ⅱ先程の概算を元に、申告額と比較して 妥当な金額が申告されているのか否かを判断

申告された預貯金などの金額が概算よりも少ない場合、

● お金は何処に流れたのか

● 妻や、子供や、孫の物になっていないか

などを見極めます。

そこで、妻や子供や孫の預金などが多いと、調査官は 「名義預金」をターゲットに調査に着手します。

ⅲ亡くなられた方の金融資産が、妻や子供や孫の預金などになっていない場合

● タンス預金や

● 金の購入履歴

● 遠隔地の銀行に預金をしていないか、

● 外貨建て商品の購入等によって財産を海外に持ち出していないか

などを 調査によって解明します。

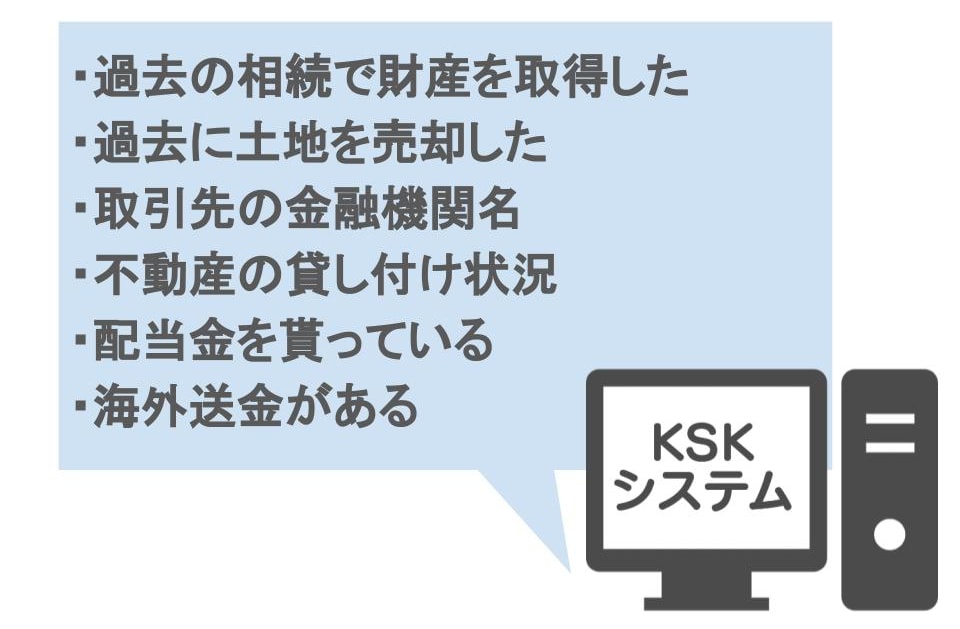

ⅳ税務署が蓄積している過去の情報と申告内容を比較

税務署は、KSKシステム(国税総合管理システム)という独自のコンピュータシステムに、亡くなった方の過去の情報を蓄積しています。

ここには、

● 父母や夫の相続で財産を取得

● 亡くなった方は過去に土地を1億円で売却

● 取引の金融機関名

● 不動産の貸付の状況

● どこの会社から配当金を貰っていたか

● 海外送金がある

などの、ありとあらゆる情報が蓄積されていますので、

このKSKシステムの情報と申告内容とを比較検討し、調査事案に選定するんです。

ⅴ銀行や証券会社に照会

また、税務署は銀行や証券会社にも照会をするので、

● 亡くなった方や

● その家族(妻・子供・孫)の取引内容も持っています。

なので、

「相続税の調査に入られた時には、もう既に調査は80%は終わっている」

と言っても過言ではない訳ですね。

調査対象として選ぶ項目としては他にも、

● ⅵ過去に高額な不動産の譲渡がある方

● ⅶ大口資産家の方

(資産家の方に対しては、相続が発生する前から税務署は独自に情報を収集してます)

● ⅷ著名人

というものもあるんです!

著名人は、申告内容に不明な箇所が無くても元々調査対象になっていますから、キッチリと申告されることをお勧めします。

このように、ざっとⅰ~ⅷまでの調査選定項目があるんですね。

④今の相続税の調査で税務署が一番力を入れているのは「名義預金」

今の相続税の調査で税務署が一番力を入れているのが「名義預金」ですから、妻や子供や孫に「贈与」をされていらっしゃる方は、

過去にあげている名義預金の記事、

【重要】ここだけは絶対に抑えよう!!税務署が名義預金として疑うポイント【5選】

などの記事を是非事前に見ておいて頂いて、対策をして頂ければと思います

このように、税務署はあの手この手で調査事案を選定してやって来ます。

ですから結果として税務署に調査事案とされたモノは、だいたい85%も申告漏れが見つけられてしまうんです。

恐るべし税務署ですね。