【相続・贈与の一体化】2024年から暦年贈与が大改悪!今後メインとなる生前贈与の手法はこれだ!

昨年の2022年12月16日、令和5年度の税制改正大綱が公表されました。

今回の改正の目玉としては何と言っても、相続・贈与の一体化による『暦年贈与の改悪』と、これまで使い勝手が悪かった『相続時精算課税制度』の大幅な改良です。

ですがこの『暦年贈与』が、この度の税制改正によって、2024年1月1日より大幅に改悪されることになりました。

詳しい内容は本編で解説を行いますが、まず初めに皆さんに知っておいて頂きたいのは、

「2024年1月1日以降も、これまでと同じ方法で年間110万円の贈与、若しくは年間110万円以上の贈与を繰り返していると、あなたの家の相続税額は、将来確実に跳ね上がる!」

ということです。

ですが安心して下さい!

● 今回の税制改正で『暦年贈与』が改悪された一方で、

● これまで使い勝手が悪く、殆どの方におススメ出来なかった『相続時精算課税制度』という贈与制度が、2024年1月以降大幅に改良されることになりました。

ハッキリと申しまして、2024年以降は、将来の相続税対策を考えている大部分の方が、この『相続時精算課税制度』を利用することになると思います。

それを踏まえまして今回の記事では、

①暦年贈与の加算期間が3年から7年へ延長(改悪)

②暦年贈与を使い続けると将来どれくらい損をするのか

③2024年以降は相続時精算課税制度が節税対策のメインになる

これらについて詳しく解説を行って行きます。

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

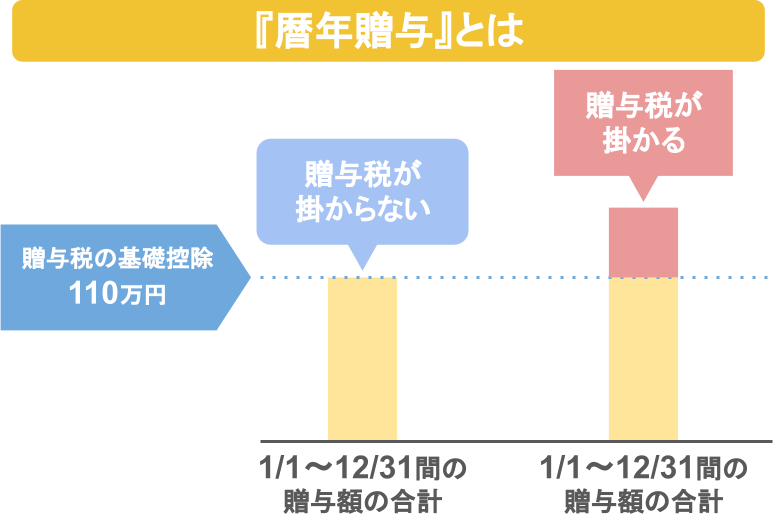

①暦年贈与の加算期間が3年から7年へ延長(改悪)

ではまず最初に、【暦年贈与の加算期間が3年から7年へ延長される】という、今回改悪となった部分について見ていきましょう。

ですがその前に「暦年贈与の加算期間って一体何?」という方に向けて、

まずは現行(2023年12月31日まで)の『相続開始前3年以内の贈与加算』の要件について解説をして行きます。

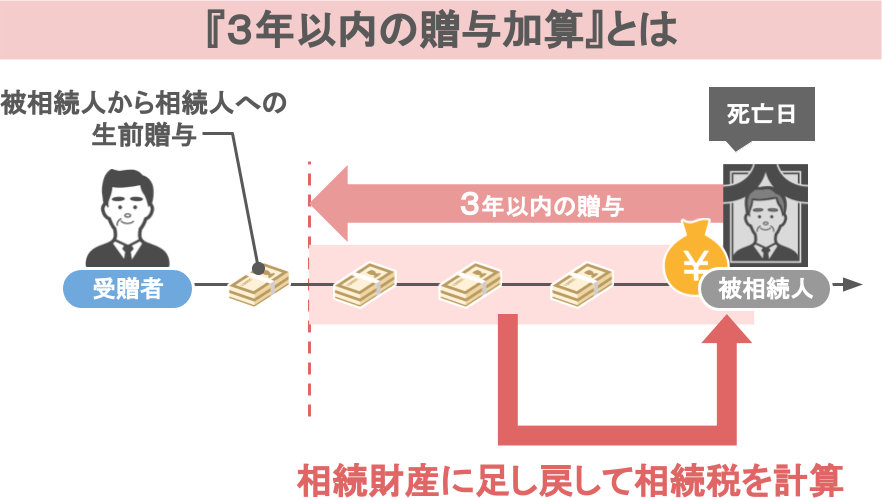

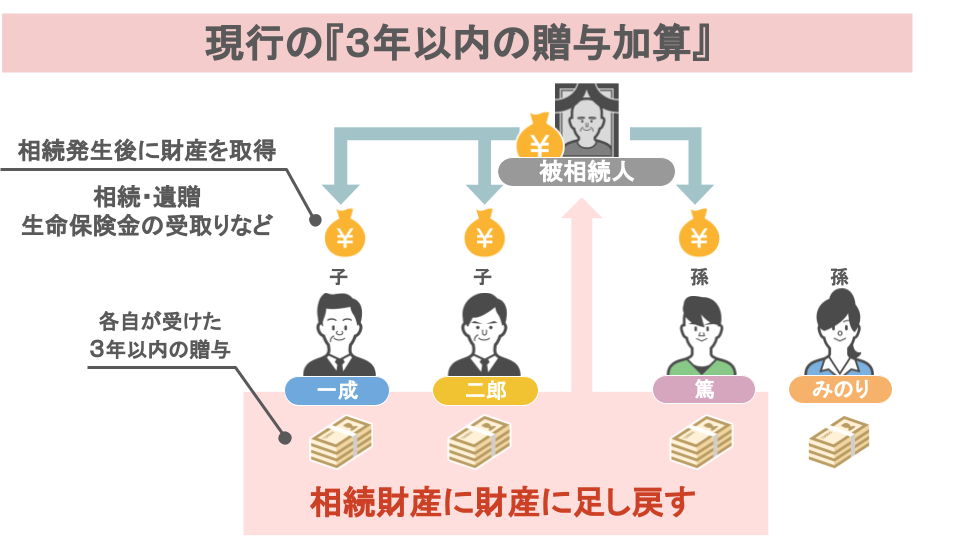

ⅰ『相続開始前3年以内の贈与加算』とは

● 家族に相続が発生した場合、

● 被相続人の方が亡くなった当日から数えて『3年以内』に行われた贈与については、

● 贈与した財産額を、亡くなった方の財産に足し戻して相続税の計算をしなくてはいけない

というものです。

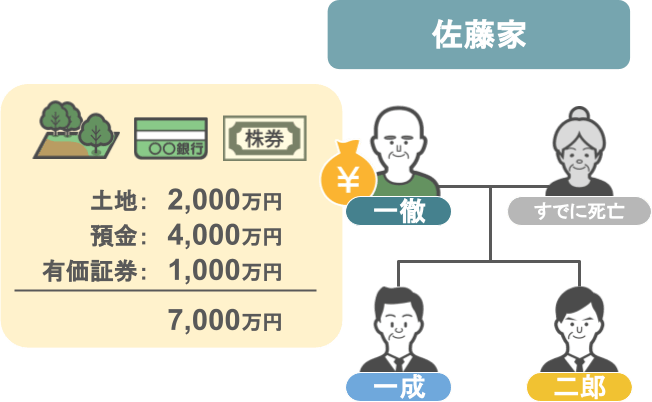

具体的に、こちらの佐藤家をモデルに見て行きましょう。

● 財産7,000万円を所有している佐藤家の一徹さんが、

● 76歳の時から子供たち二人に対して

年間300万円ずつ×5年間=合計3,000万円の暦年贈与を行った場合、

● 一徹さんの財産額は、80歳の時点で4,000万円まで減っており、

● 佐藤家の相続人には4,200万円(3,000万円+600万円×法定相続人2人)の基礎控除があることから、

結果的に相続税の申告も納税も必要ない、ということになります。

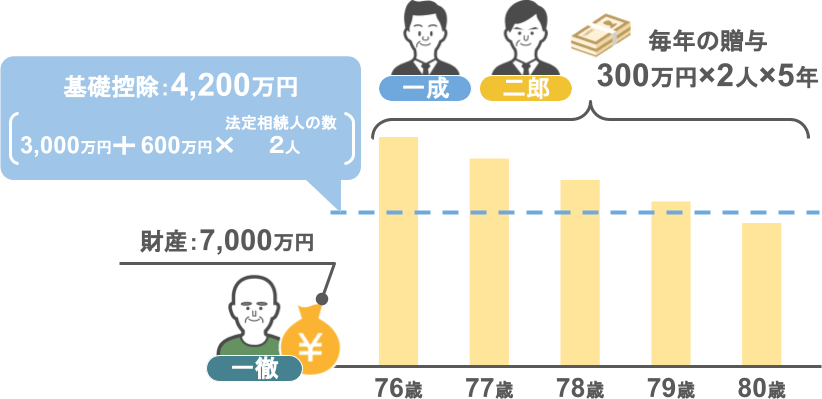

ですがここで出て来るのが『3年以内の贈与加算』です。

● 一徹さんは80歳の10月2日に亡くなっているので、

● その日から起算した3年間の贈与(合計1,800万円)は、『1円たりとも相続税の節税対策になっていなかった』

つまり

● 一成さんと二郎さんには相続税の申告と納税の義務が発生してしまう、

という訳なのです。

(※既に支払った贈与税については相続税の納税額から控除可能です)

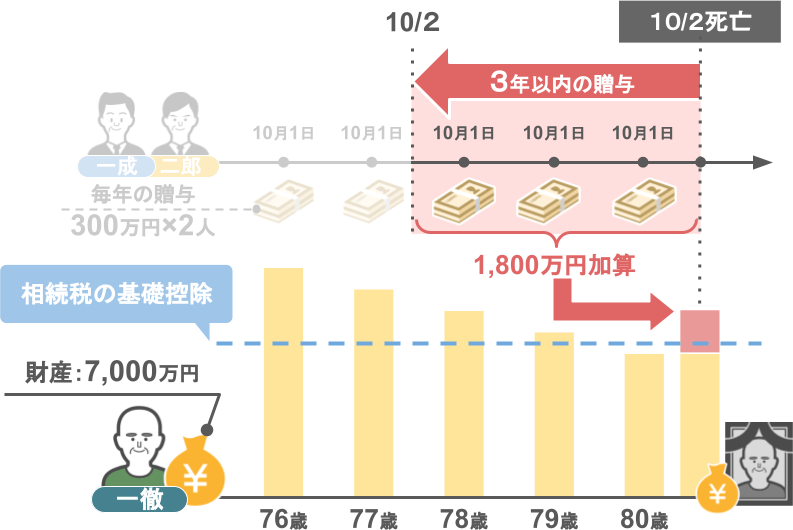

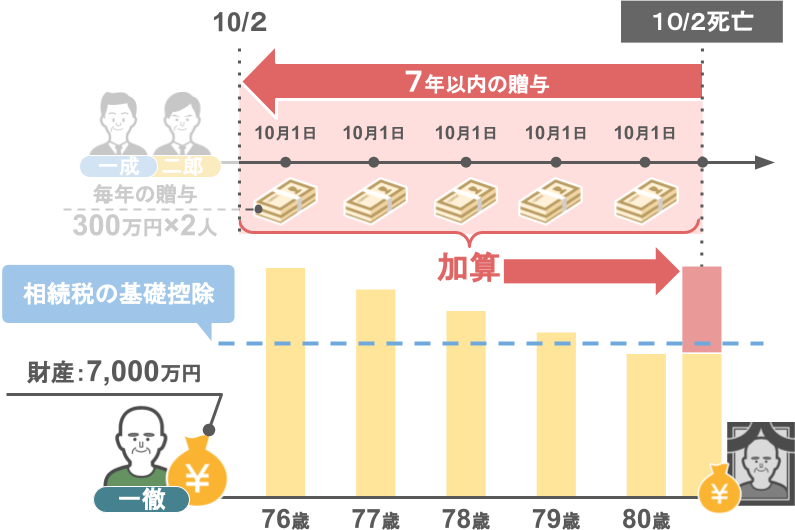

そして今回の税制改正により、

「2024年の1月1日からは、足し戻しの期間が3年から7年に延長されてしまった」という訳です。

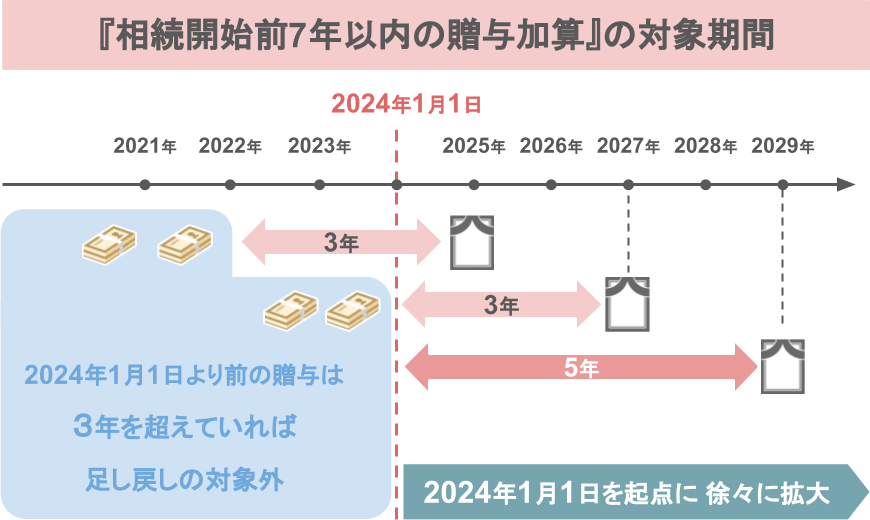

では、2024年1月から『相続開始前7年以内の贈与加算』が導入されることを受けて、

それ以前に皆さんが行っていた、

● 3年前や4年前、5年前、6年前の贈与も、

● 2024年の1月1日からは足し戻しの対象となってしまうのでしょうか?

詳しく見て行きましょう。

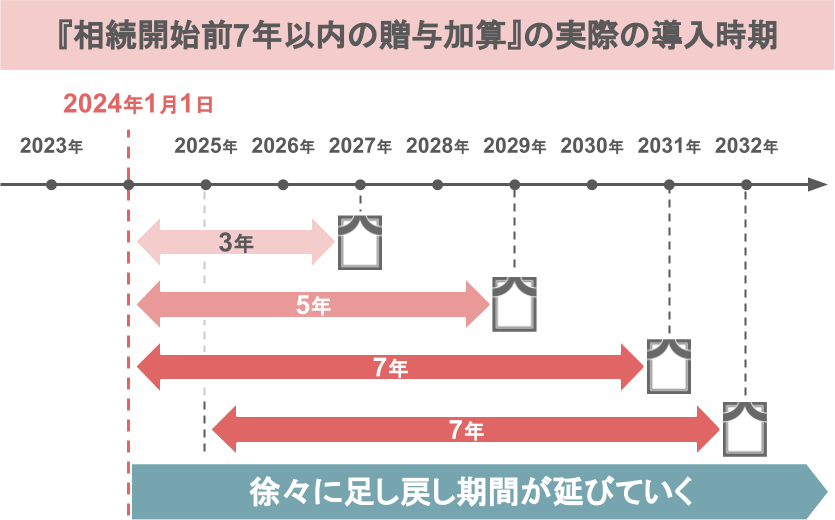

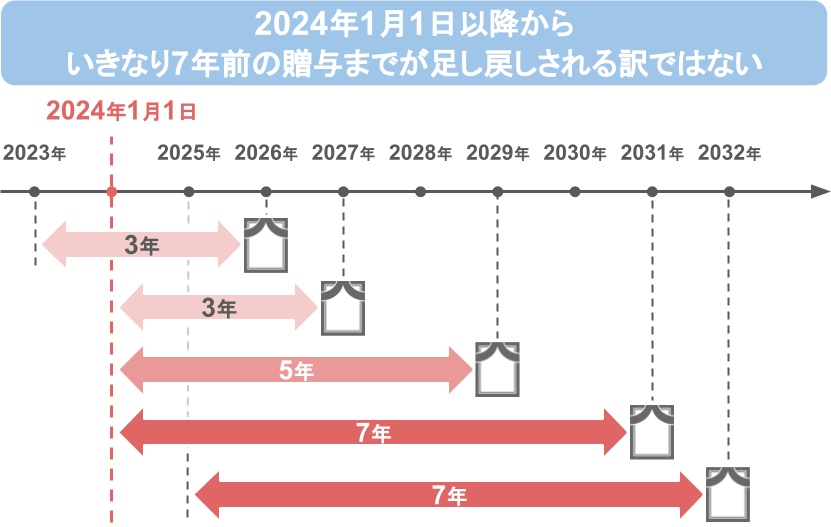

ⅱ『相続開始前7年以内の贈与加算』の実際の導入時期

まず結論から申しますと、2024年1月から7年以内加算が導入されるからといって、

「制度が開始される以前の分まで遡って、7年分の贈与を全て足し戻しなさい!」

といったことはありません。

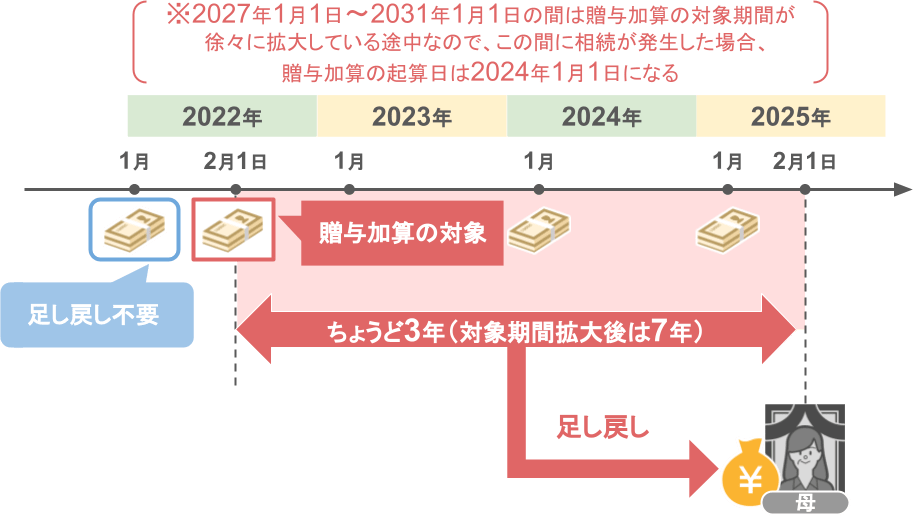

贈与加算の期間というのはあくまでも、こちらのスライドの様に、2024年1月から起算して、『徐々にその足し戻し期間が伸びていく』という形になります。

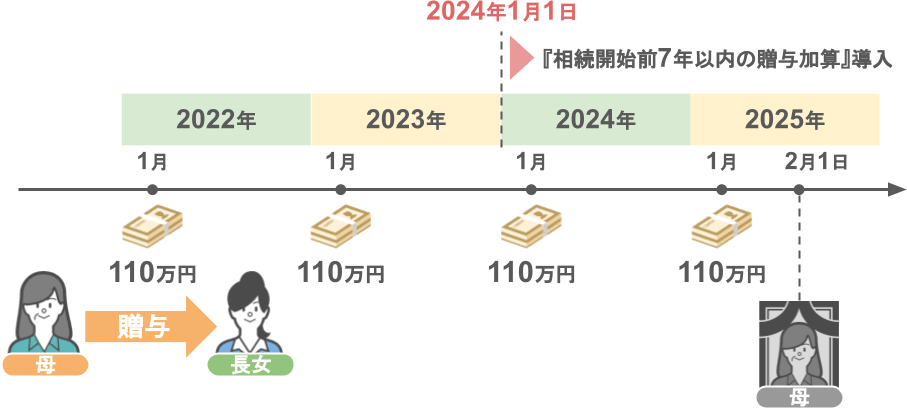

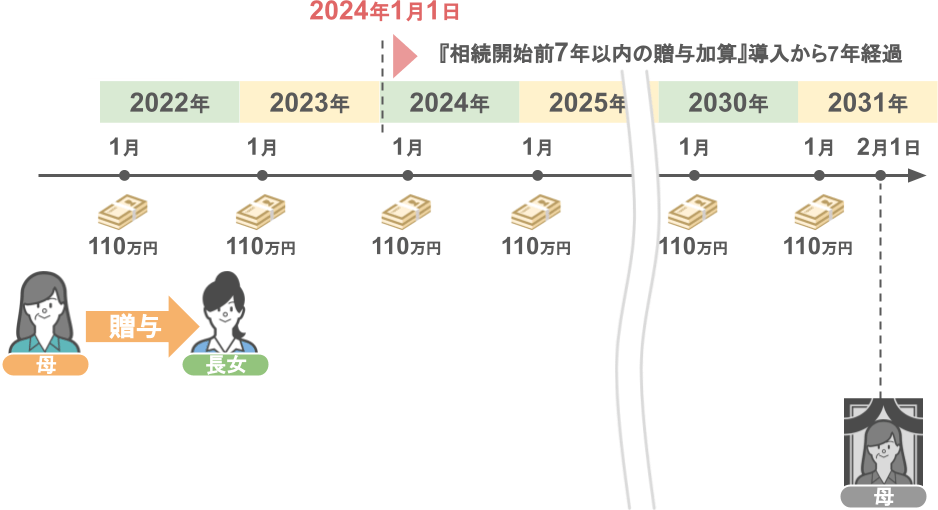

具体例として、下の図の母親が2022年から行っている暦年贈与を見て行きましょう。

● 2022年1月から、長女に対して110万円の贈与を始め、

● 2023年1月、2024年1月、2025年1月と、4年間の暦年贈与を行った後、

● 2025年の2月1日に相続が発生しました。

この場合、もう既に『相続開始前7年以内の贈与加算』が導入されていますが、

● あくまでも『7年以内の贈与加算』は、2024年1月を起点に徐々に拡大して行くものですので、

● 2024年1月1日よりも前の贈与については、贈与をしてから3年を超えている場合、『足し戻しの対象外』となります。

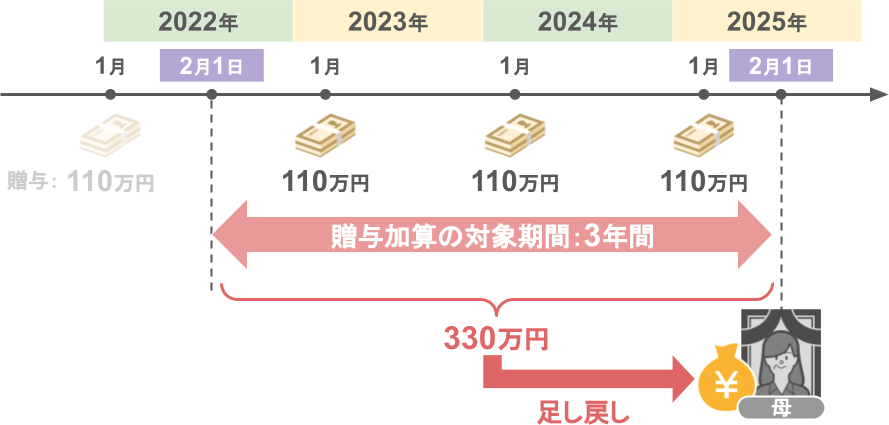

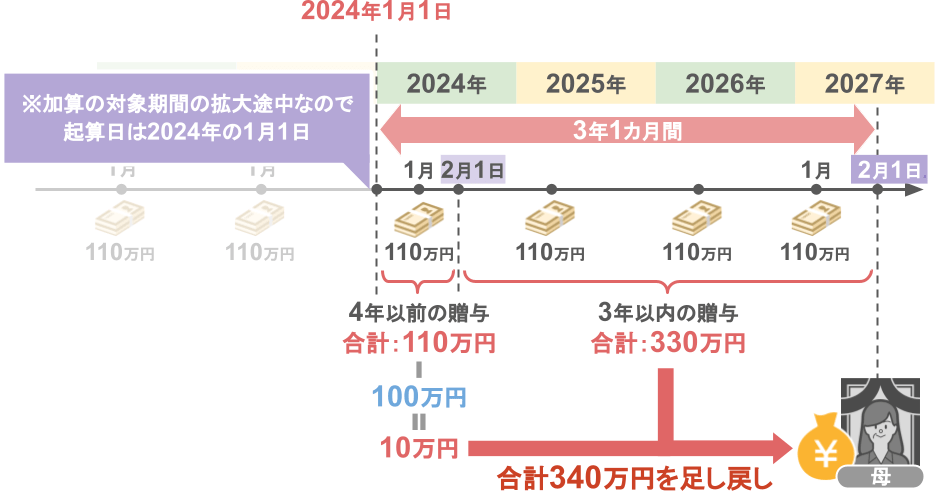

つまり、この例題の母親が2025年2月1日に亡くなった場合、

贈与加算の対象期間:

2025年2月1日~2022年2月1日までの3年間

母親の財産額に足し戻しされる贈与額:

2025年1月の110万円、2024年1月の110万円、2023年1月の110万円、

合計330万円となります。

【贈与加算の計算は相続が発生した当日から起算する】

ちなみに、この加算時期のカウントの仕方については、

● 被相続人の相続が発生した『当日』から遡って、

● 丁度3年前(7年前)の贈与までを足し戻す、

という形で計算を行います。

ですのでこちらの家庭の場合、

● 母親は2025年の2月1日に亡くなっていますので、

● 2022年の1月に受けた贈与に関しては、母親の相続財産として足し戻す必要はありません。

逆に、

● 母親が2022年の2月1日に贈与を行っていたら、その分も贈与加算の対象となっていた。

という訳です。

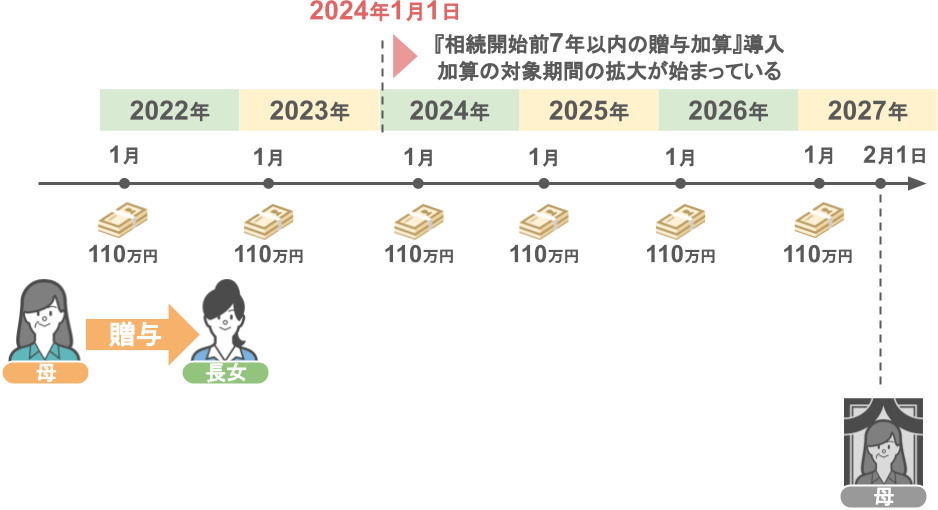

では先程とパターンを変えまして、

こちらの母親が、

● 2022年1月から、長女に対して110万円の贈与を始め、

● 2027年の2月1日に相続が発生したとします。

この場合、もう既に『相続開始前7年以内の贈与加算』が導入され、対象期間の拡大が始まっていますので、

母親の贈与加算の対象期間:

2027年2月1日~2024年1月1日までの3年1か月間

母親の財産額に足し戻しされる贈与額:

2024年1月の110万円、2025年1月の110万円、2026年1月の110万円、2027年1月の110万円、

合計440万円となります。

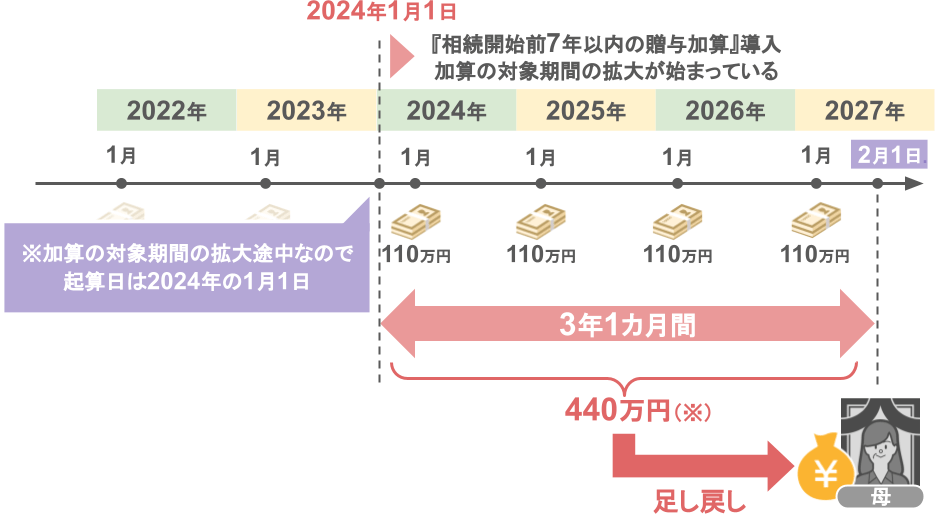

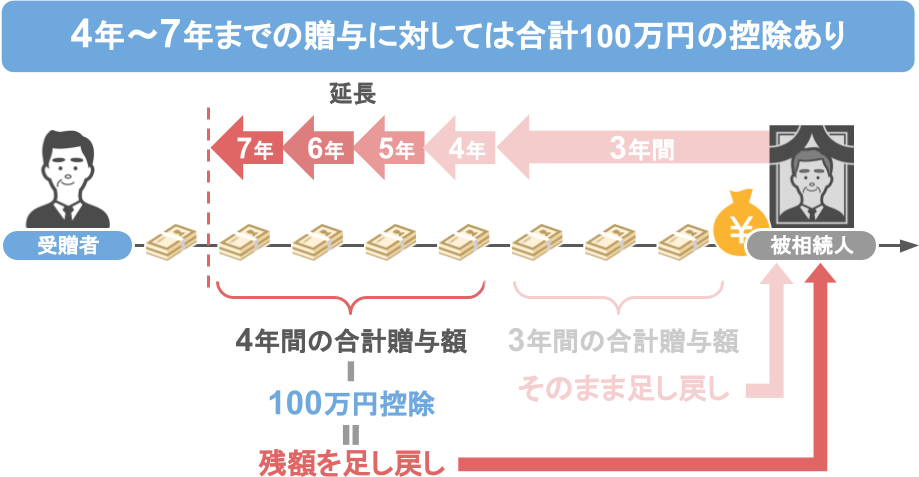

【4年から7年までの贈与に対しては合計100万円の控除あり】

ですがここで、朗報・・・と言っていいのかは分かりませんが、

今回の税制改正により、『相続開始前3年以内の贈与加算』が『7年以内の贈与加算』に延長されたことで、

● 延長された4年間の間に行われた贈与については、

● 総額100万円までを相続財産に足し戻さなくても良い、という取り扱いになりました。

つまり先程のケースで言いますと、

● 2027年2月1日~2024年2月1日までの3年以内の贈与に関しては、330万円全額を母親の相続財産に足し戻し、

● 4年前の贈与に関しては、贈与額110万円から100万円の控除を行い、

● 合計で340万円の過去の贈与分が足し戻しの対象となる。

ということですね。

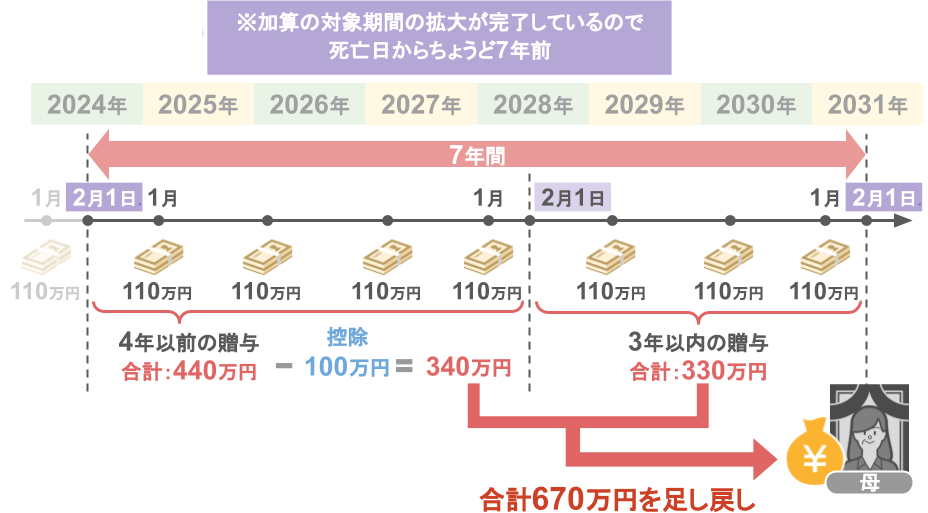

ではもう一度、パターンを変えまして、

こちらの母親が

● 2022年1月から、長女に対して110万円の贈与を始め、

● 2031年の2月1日に相続が発生しました。

この場合、もう既に『相続開始前7年以内の贈与加算』が導入されて7年が経過していますよね。

ですので、

贈与加算の対象期間:

2031年2月1日~2024年2月1日までの7年間

母親の財産額に足し戻しされる贈与額:

2031年1月の110万円~2025年1月の110万円までの合計770万円、

そこから2028年1月~2024年2月1日の間に行われた贈与額に対し『100万円』を控除しますので、

最終的な贈与加算額は670万円となります。

如何でしょうか。ここまでのお話を聞いて頂くと、

「2024年1月1日以降から、いきなり7年前の贈与までが足し戻しされる訳ではない」

という事を分かって頂けたかと思います。

さてその上で、次の章では

【2024年1月以降も暦年贈与を使い続けると、将来的にどれくらい相続税の納税額で損をするのか】について、

再びこちらの佐藤家をモデルに見て行きたいと思います。

②暦年贈与を使い続けると将来どれくらい損をするのか

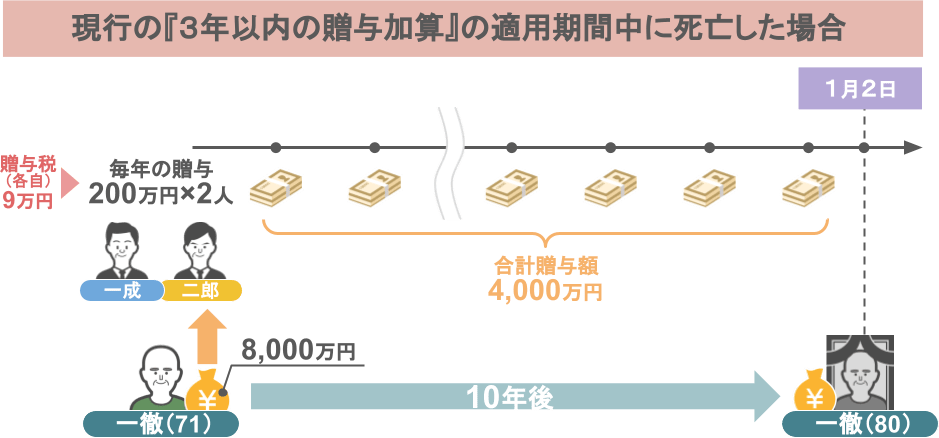

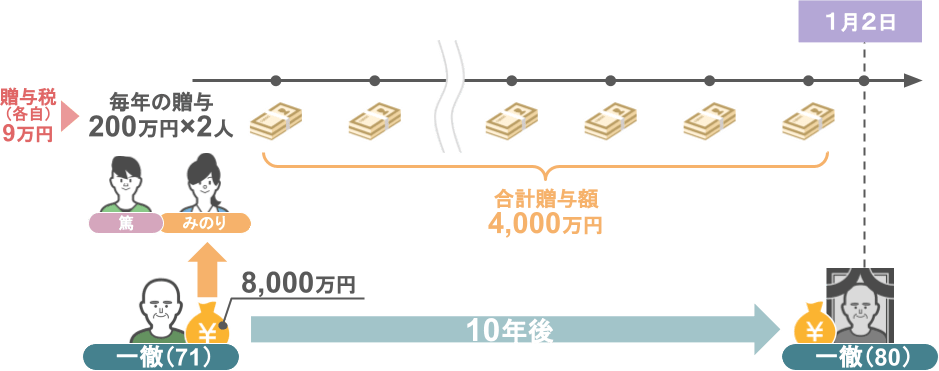

ⅰ『3年以内の贈与加算』における相続税額

まず現行(2023年12月31日まで)の『3年以内の贈与加算』のもと、

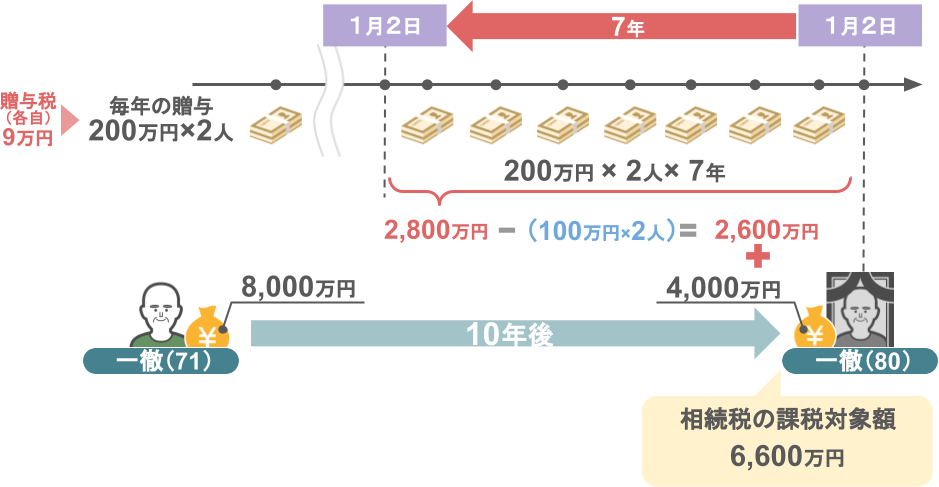

● 財産8,000万円を所有している佐藤家の一徹さんが、

● 71歳の時から子供達2人に対して年間200万円ずつ、合計4,000万円の暦年贈与を行い、

● 80歳の1月2日に亡くなった場合、

最終的に一家全体で支払うことになる相続税額はいくらになるでしょうか?

順を追ってみて行きますと、

● まず一徹さんは71歳の時から10年間、合計4,000万円の暦年贈与を行っていますので、

● 8,000万円あった一徹さんの財産は、80歳の時点で4,000万円です。

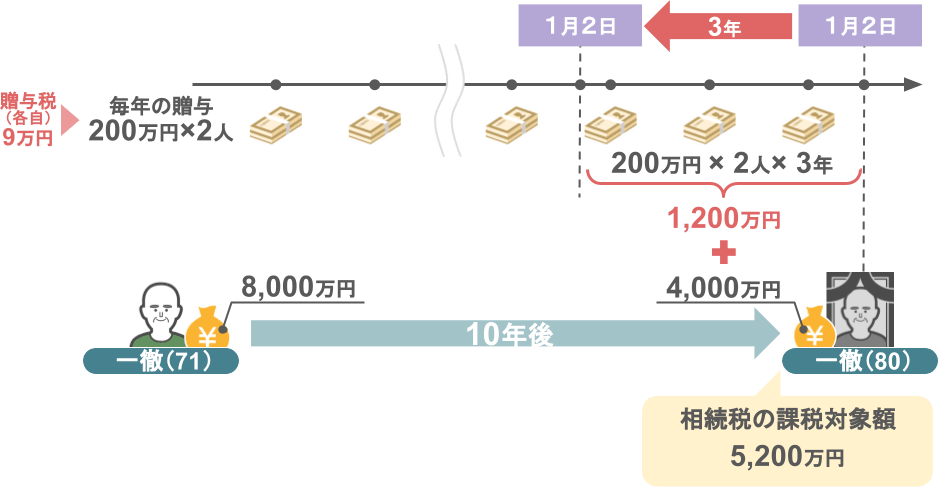

ここに3年以内の贈与加算が行われ、

● 年間200万円の暦年贈与×2人分×3年の合計1,200万円が一徹さんの財産に加算、

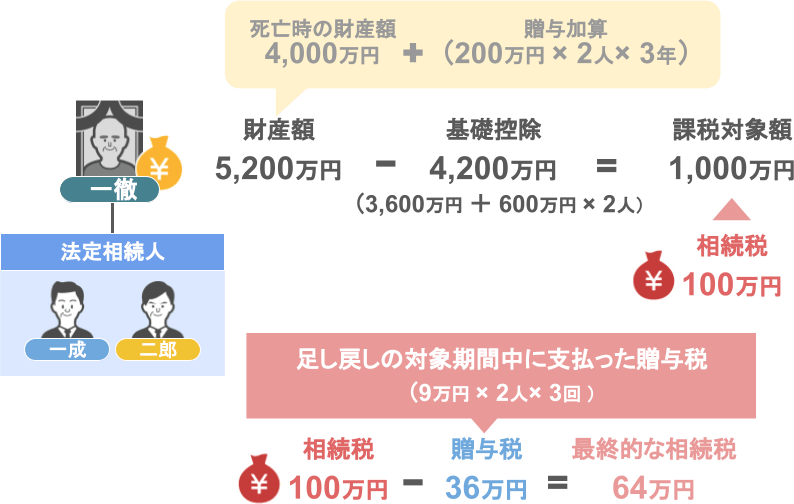

結果的に一徹さんの相続税の対象となる財産額は5,200万円となります。

● 相続人が子供2人の場合、5,200万円に対する相続税は100万円となりますが、

● 一成さんと二郎さんが、足し戻し期間中に支払っていた合計36万円分の贈与税は、

● 相続税額100万円から税額控除が出来ます。

ですので、現行の『3年以内の贈与加算』の対象期間中に一徹さんが亡くなった場合、最終的に佐藤家全体で支払う相続税額は64万円ということになります。

ですがこの贈与加算の期間が『7年』になるとどうなるでしょうか。

ⅱ『7年以内の贈与加算』における相続税額

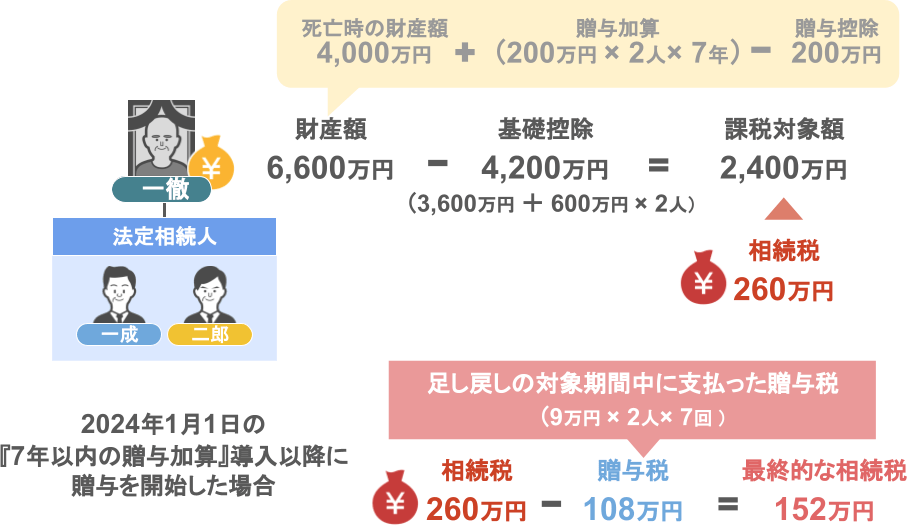

● 元々8,000万円あった一徹さんの財産は、80歳の時点で4,000万円になっていますが、

● ここに7年以内の贈与加算として、200万円×2人×7年分の合計2,800万円が加算されます。

ですが4年以前の贈与分には、先程お話した100万円控除×2人分がありますので、

7年分の贈与2,800万円から控除200万円を引いた、2,600万円が実際の贈与加算額となり、

● 一徹さんの相続税の対象となる財産額は、6,600万円となります。

相続人が子供2人の場合、6,600万円に対する相続税は260万円となりますが、

● 一成さんと二郎さんが、足し戻し期間中に支払っていた合計108万円分の贈与税は、

● 相続税額260万円から税額控除が出来ます。

ですので2024年1月1日の『7年以内の贈与加算』導入以降に贈与を開始した場合、最終的に佐藤家全体で支払う相続税額は152万円ということになります。

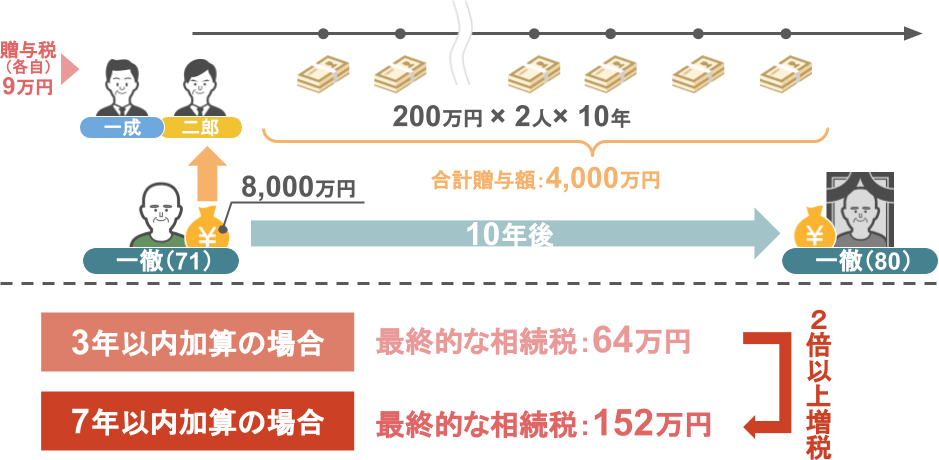

● 3年以内加算の時には合計64万円だった相続税が、

● 7年以内加算になると合計152万円となり、

実に2倍以上もの増税となってしまいました。

つまり、2024年1月1日以降も、従来と同じ方法で暦年贈与を繰り返していると、確実に一家全体の相続税額が跳ね上がってしまいます。

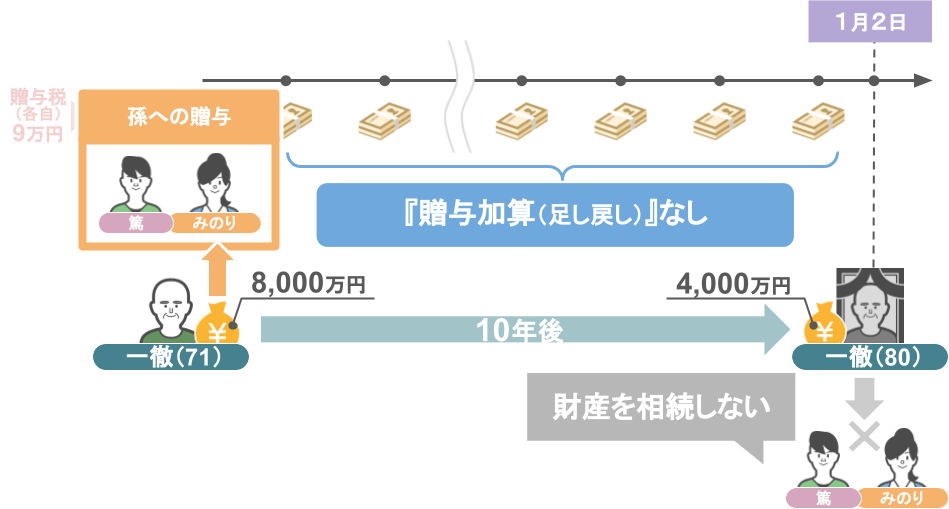

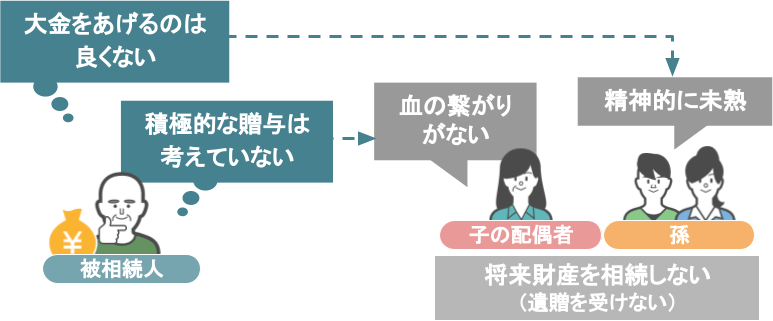

ⅲ孫や子供の配偶者に対する贈与は2024年以降も足し戻し対象外!

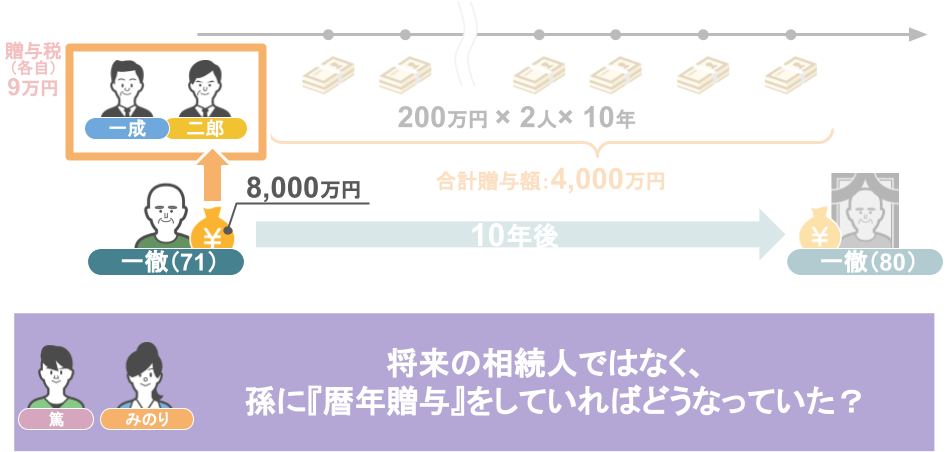

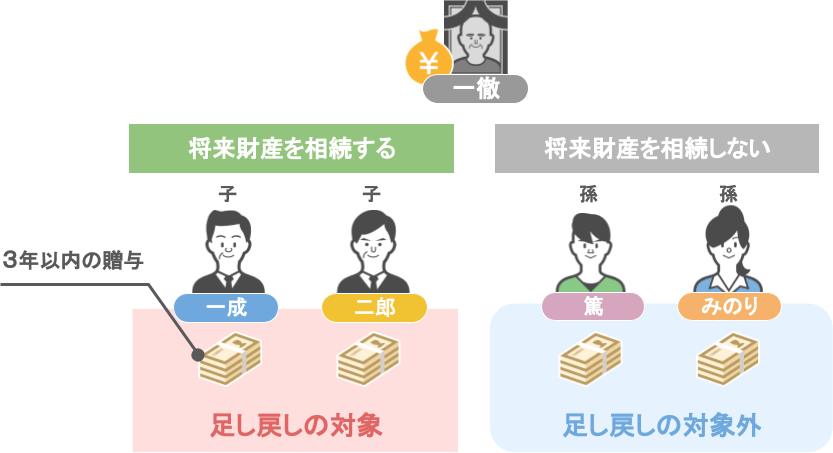

ですが、今回の一徹さんの暦年贈与を、

● 未来の相続人である一成さん、二郎さんではなく、

● 孫のみのりさんと、篤さんに行っていたらどうなっていたでしょうか。

といいますのも、現行の『相続開始前3年以内の贈与加算』というのは、

「被相続人が亡くなる3年以内に被相続人から贈与を受けた、全ての人に対して適用される」

というわけではありません。

『相続開始前3年以内の贈与加算』というのは、

● 相続が発生した後に被相続人から何らかの財産を受け取った人は、

● 被相続人の方が亡くなる3年以内に受けた贈与を相続財産に足し戻しましょう

と、このような制度なのです。

ですので、将来一徹さんの相続が発生した際には、

財産を相続する子供など:

『過去の贈与の足し戻し対象者』となってしまう

相続権がなく、財産を1円も相続しない孫など:

『過去の贈与の足し戻し対象者』にならない。

という事ですね。

この『誰が足し戻し対象者になるのか』については、以前投稿したこちらの記事で更に詳しく解説を行っておりますので、是非一度ご覧になってみて下さい。

さてその上で、

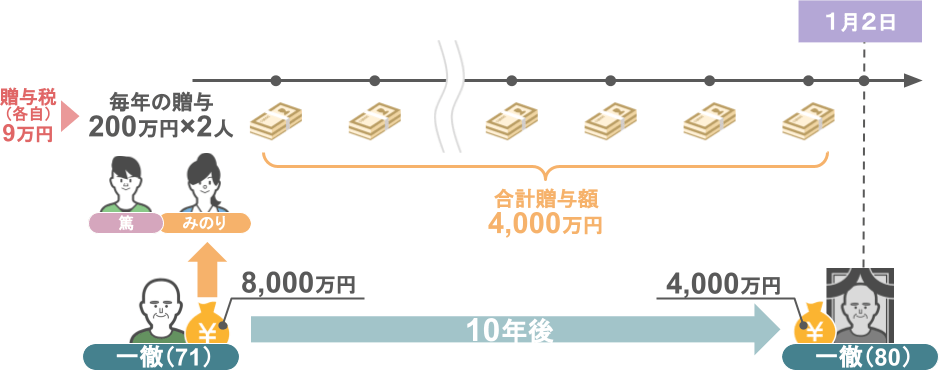

● 財産8,000万円を所有している佐藤家の一徹さんが、

● 71歳の時から孫2人に対して年間200万円ずつ、合計4,000万円の暦年贈与を行い、

● 80歳の1月2日に亡くなった場合、

最終的に一家全体で支払うことになる相続税額はいくらになるでしょうか?

もう一度、順を追って見ていきますと、

● まず一徹さんは71歳の時から10年間、合計4,000万円の暦年贈与を行っていますので、

● 8,000万円あった一徹さんの財産は、80歳の時点で4,000万円です。

ここに先程までは『3年以内の贈与加算』、若しくは『7年以内の贈与加算』が行われていましたが、

● 今回は孫2人への贈与であり、

● この2人は一徹さんの相続発生後に、一徹さんの財産を1円も相続しないため、『贈与加算』が行われません。

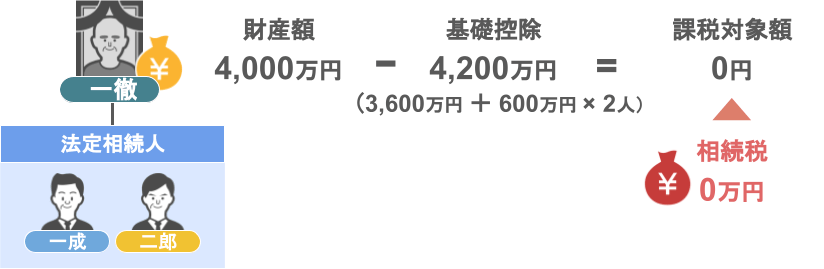

その上で、佐藤家の相続税の基礎控除額は4,200万円(3,000万円+600万円×法定相続人2人)ですので、

一成さんと二郎さんは、一徹さんの財産を無税で相続出来るという訳ですね。

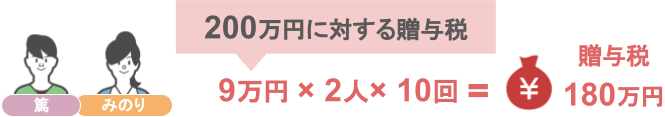

ちなみに孫達2人は、一徹さんから貰った贈与額に対して、毎年各自9万円×10回(合計180万円)の贈与税をおさめることになりますが、

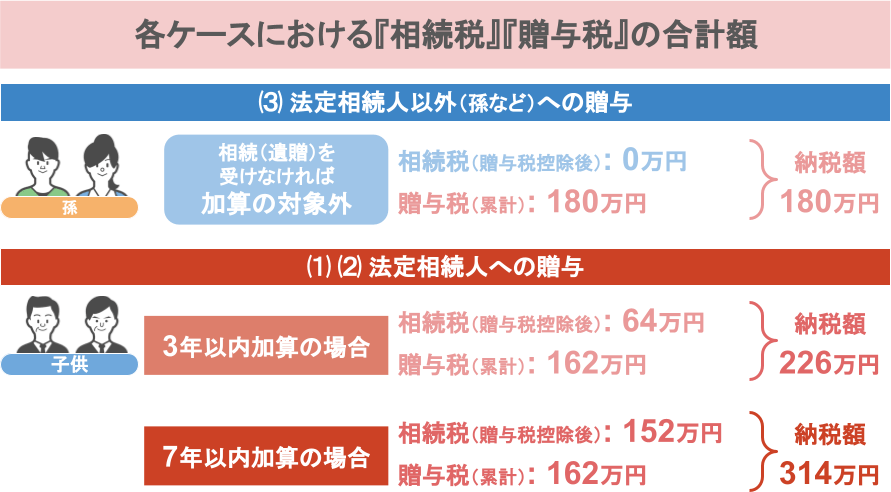

これまでのケースを、支払った相続税・贈与税の合計額で比較してみると、

● 子供2人に贈与を行い、最終的に3年以内の贈与加算が行われた場合の、佐藤家全体の累計納税額は226万円で、

● 子供2人に贈与を行い、最終的に7年以内の贈与加算が行われた場合の、佐藤家全体の累計納税額は314万円です。

つまり累計納税額の観点からみても、足し戻しの対象とならない孫達への贈与が、一番節税効果が大きいのです。

ですので、この結果を見られた方の中には、

「だったらもう『相続開始前7年以内の贈与加算』が導入された際には、

足し戻しリスクのない『孫』や『子供の配偶者』にだけ贈与を行って貰えばいいんじゃない?」

と、この様に思われた方もいらっしゃるでしょう。

ですが、実際はそう簡単な話ではありません。

と言いますのも、

● 贈与者にとって『子供の配偶者』が家族の一員なのは確かですが、

お互いに血の繋がりがありませんので、積極的に自分の財産を上げたいと思う方は少ないですし、

● 『孫』への贈与に関しても、

「まだまだ精神的に未熟な孫に大金をあげるのは良くない」と考えて、

敢えて贈与を控えるという方も、実は結構多いのです。

この考え方が、『相続開始前7年以内の贈与加算』が始まるからといって、いきなりガラッと変わるとは到底思えません。

やはり今後も、

「将来の相続税対策の為の生前贈与は、自分の子供達をメインに実行して行きたい!」

「孫達への贈与はあくまでも子供たちの次!」

と考える方が大半ではないでしょうか。

ではその上で、2024年以降、足し戻しのリスクが高まった『暦年贈与』に代わり、今後はどの様な方法で生前贈与を行って行けばいいのでしょうか?

そこで登場するのが『相続時精算課税制度』です。

この制度は、これまで大変使い勝手が悪く、殆どの方におススメ出来なかった贈与制度なのですが、

● この度の(令和5年)税制改正を受けて、その使い勝手の悪さが大幅に改良された結果、

● 2024年以降は、将来の相続税対策を考えている多くの方が、この『相続時精算課税制度』を利用することになると思います。

では次の章では、そんな『相続時精算課税制度』について、

● 制度の概要や、

● 大幅に改良されたポイントについて、

順番に見て行きましょう。

③2024年以降は相続時精算課税制度が節税対策のメインになる

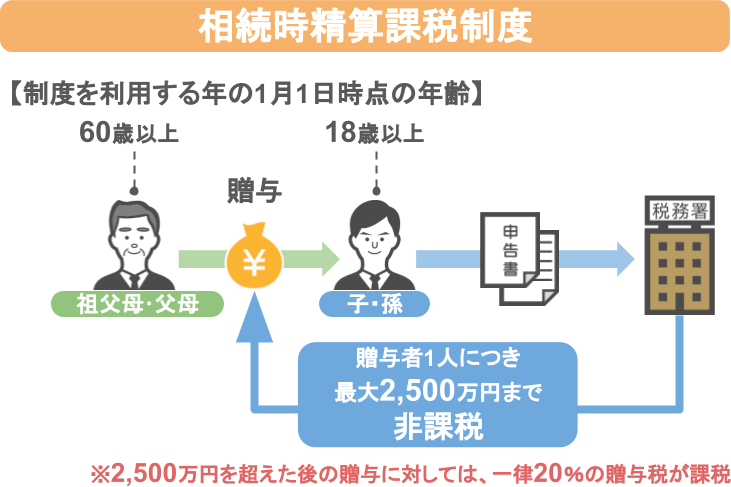

ⅰ相続時精算課税制度とは

まず最初に、『相続時精算課税制度』というのは、

● 制度を利用する年の1月1日時点において、

● 60歳以上となる祖父母や父母から、

● 18歳以上となる子や孫に対して、生前贈与が行われた場合、

● 贈与者1人につき最大2,500万円まで、受取った金額が非課税となる

(※2,500万円を超えた後の贈与に対しては、一律20%の贈与税が課税)

しかも、この相続時精算課税制度で贈与をすることが出来る財産というのは、

● 現預金だけに限らず、

● 有価証券や不動産、宝石や車など、

その種類は多岐に渡ります。

また、現預金での贈与を受けた場合には、

● 『住宅取得資金の贈与』や『教育資金の一括贈与』とは違い、

● 贈与を受けたお金の使い道を制限されることもなく、自由に使うことが出来るのです。

ここまでを聞くと、非課税枠も2,500万円と大きく、太っ腹で良い制度のようにも見えますが、

現行(2023年12月31日まで)の『相続時精算課税制度』には、『将来の相続税の節税には一切ならない』という致命的な欠点があります。

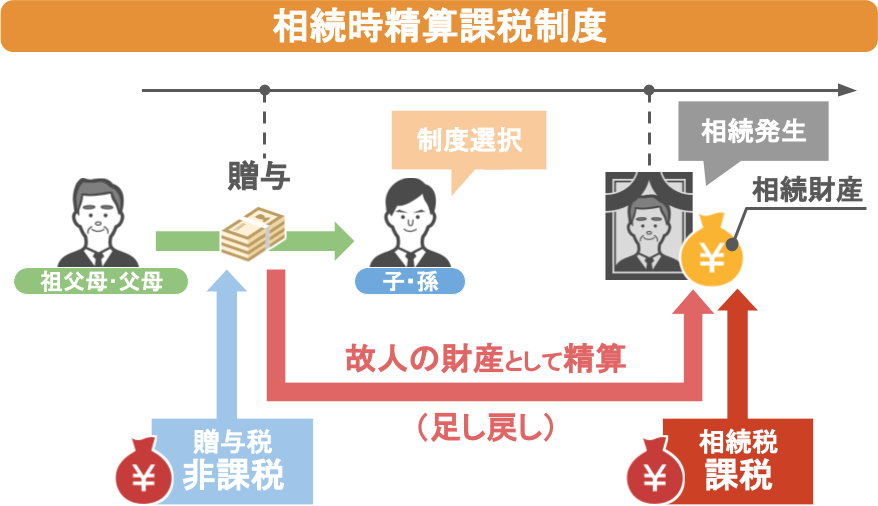

ⅱ現行の相続時精算課税制度は節税対策にはならない

どういうことかと言いますと、この制度は名前どおり、

● 贈与を行う際には一旦贈与税を非課税とするのですが、

● いざ相続が発生した時には、

● これまで非課税としていた分の金額を

● 故人の財産として精算(足し戻し)して

● 課税しますよ! という制度なのです。

つまり、祖父母や父母の財産を一足先に(生前に)相続した様なものなのです。

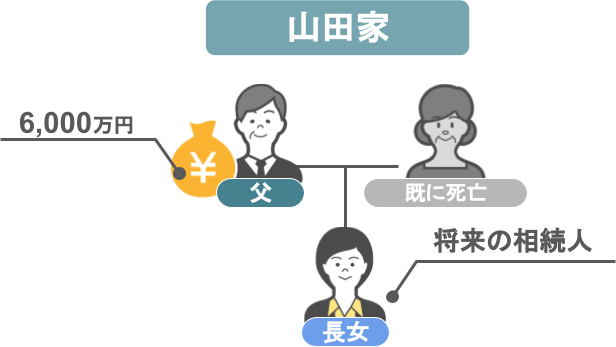

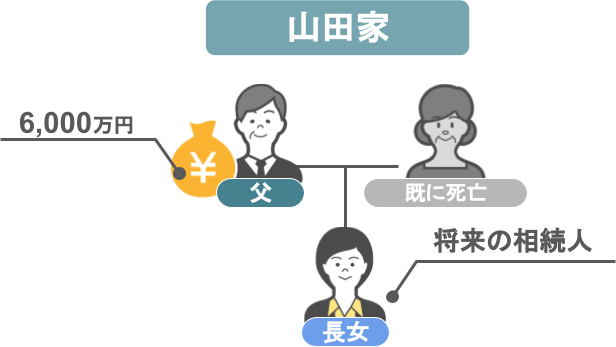

こちらの山田家を例に説明しますと、

● 山田家の父親は6,000万円の財産を持っており、 将来の相続人は長女1人です。

ですので仮に父親に相続が発生した場合、

● 6,000万円の財産から3,600万円の基礎控除(3,000万円+600万円×法定相続人1人)を引き、

● 残りの2,400万円に対して相続税が掛かることになります。

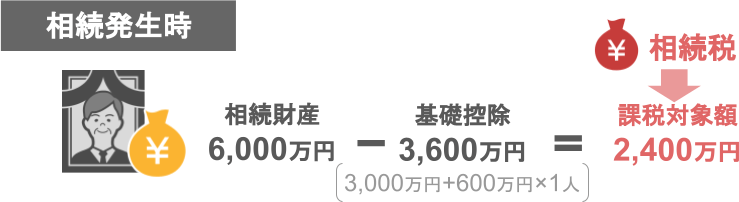

ですので、父親はこの2,400万円分の財産を生前の内に減らしておこうと、

長女に相続時精算課税制度を選択させて、2,400万円の財産を生前贈与しました。

父親は、

「これで自分に相続が発生しても、その際の財産額は3,600万円で、

基礎控除以下(3,000万円+600万円×法定相続人1人)になったから、相続税は掛からない!」

「良かった良かった!」

と思っていたのですが、実はそうでは無かったのです。

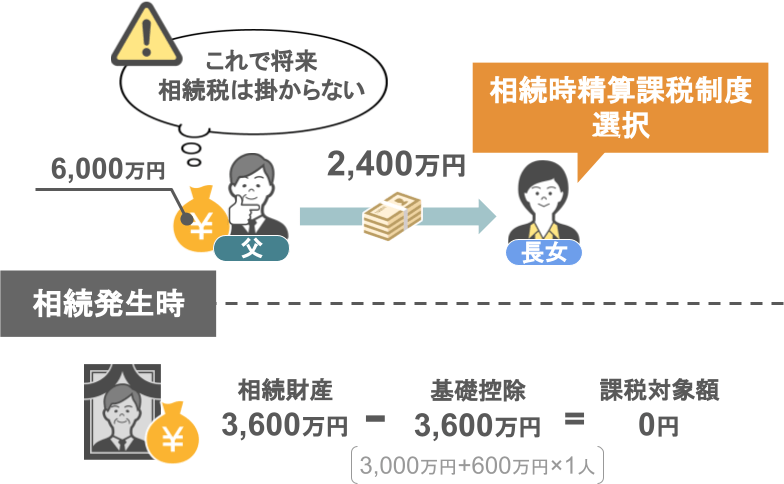

先程もお話した様に、相続時精算課税制度というのは、

「贈与者である父親の財産を、一足先(生前)に非課税で相続した様なもの」ですから、

いざ父親の相続が発生した時には、

● 長女が生前に受けた2,400万円分の贈与額を

● 父親の相続財産に足し戻し、

● 合計6,000万円の財産として、相続税の計算をします。

もうお分かりですよね。

例え『相続時精算課税制度』を使って、生前に子供や孫に財産を贈与したとしても、

● 将来の相続が発生した際には、

● 亡くなった方の財産は、『相続税の計算上』において1円も減っていない、

つまり現行(2023年12月31日まで)の相続時精算課税制度制度は全く相続税の節税対策にはならない、ということなのです。

ⅲ贈与を受ける度に申告手続きが必要

更に、現行制度のやっかいな所は、 一度『相続時精算課税制度』の利用を始めると、

● その翌年以降、どんなに少額の贈与を受けたとしても、

● 贈与税の申告が必要になるという点です。

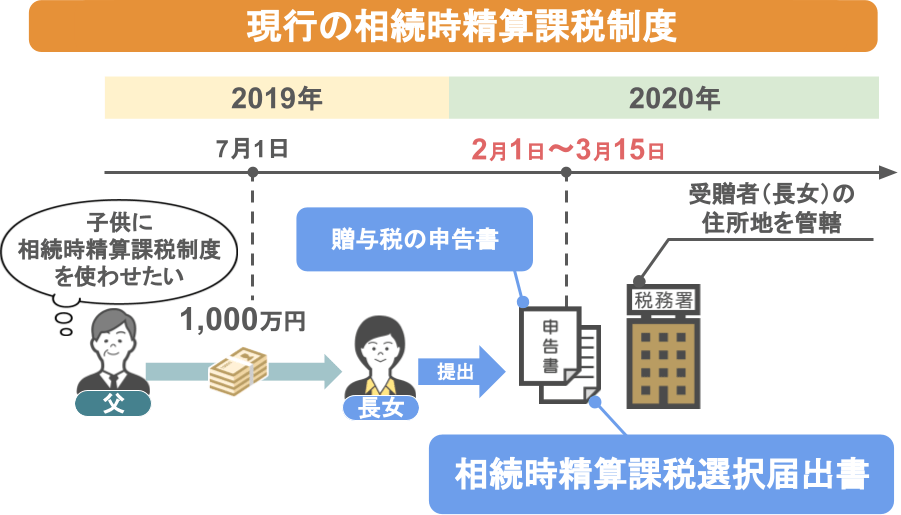

どういうことか、先程の山田家をモデルに見て行きますと、

● 相続時精算課税制度を使って財産を贈与したい父親が、

2019年の7月1日に、長女に対して1,000万円の現金を贈与した場合、

● 長女は、贈与を受けた年の翌年2月1日~3月15日の間に、

贈与税の申告書に添付する形で、当該制度を選択した旨の届け出(相続時精算課税選択届出書)を

長女の住所地を管轄する税務署に対して提出を行います。

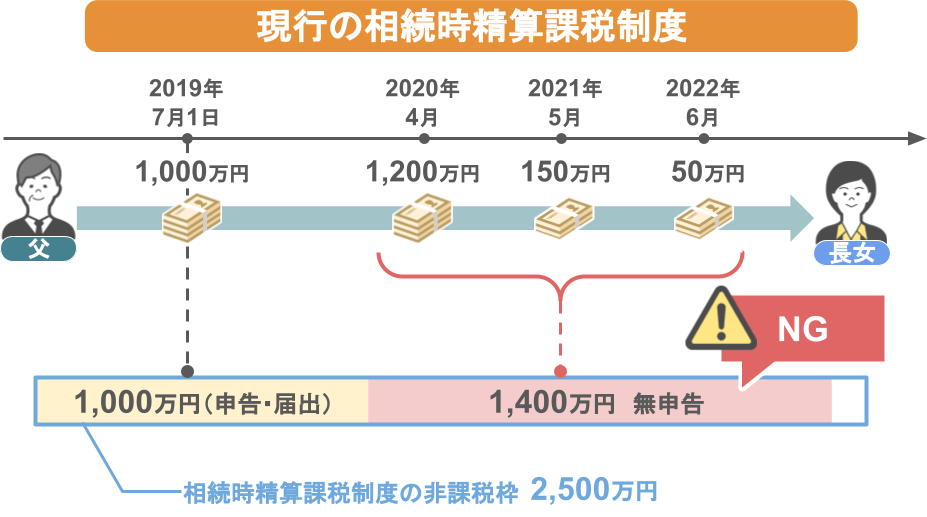

ここで山田家の二人は、

「もう制度を使うための手続きは終わったから、後は2,500万円までの範囲内でいくら贈与を行っても、翌年以降の手続きは何も必要ないよね」と考え、

2020年の4月に1,200万円、2021年の5月に150万円、2022年の6月に50万円の贈与を、無申告の状態で行いました。

ですが、これがNGなのです!

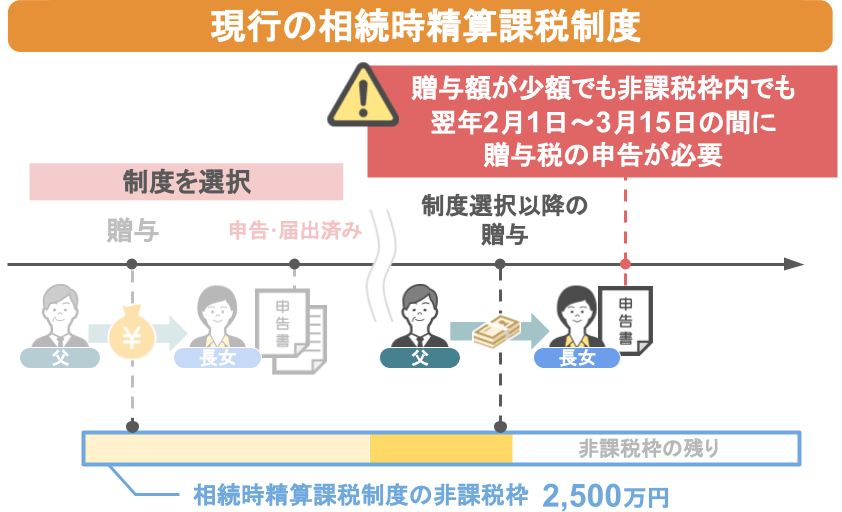

現行(2023年12月31日まで)の制度においては、一度『相続時精算課税制度』を選択された方は、

● その贈与を受けた年以降の贈与について、

● どんなに少額の贈与であっても、

● たとえ2,500万円の非課税枠に収まる贈与額であったとしても、

● 必ず翌年の2月1日~3月15日の間に、

● 贈与を受けた人の住所を管轄する税務署に対して、贈与税の申告をしなければいけません。

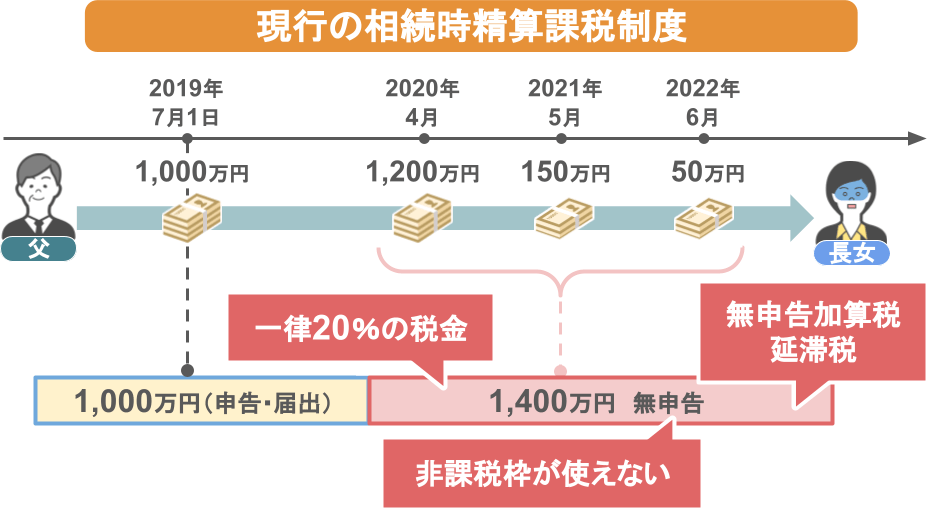

先程の山田家の長女のように、無申告のままでいますと、

● 2020年以降の贈与に対しては、制度の非課税枠が使えないために、贈与額に対して一律20%の税金が掛かり、

● 更に無申告加算税や延滞税などのペナルティも加算されることになるのです。

このように、現行の『相続時精算課税制度』には、

● 『将来の相続税の節税には一切ならない』という致命的な欠点と、

● 一度制度の利用を選択すると、翌年以降にどんなに少額の贈与を受けても贈与税の申告が必要という煩わしい手間、

これら二つの要素があったため、これまで殆どの人から見向きもされて来なかったのです。

ですが、この使い勝手の悪さが、今回の税制改正により大幅に改良されました。

具体的に、どの様な点が改良されたのか、順番に見て行きましょう。

ⅳ2024年から相続時精算課税制度はこう変わる!

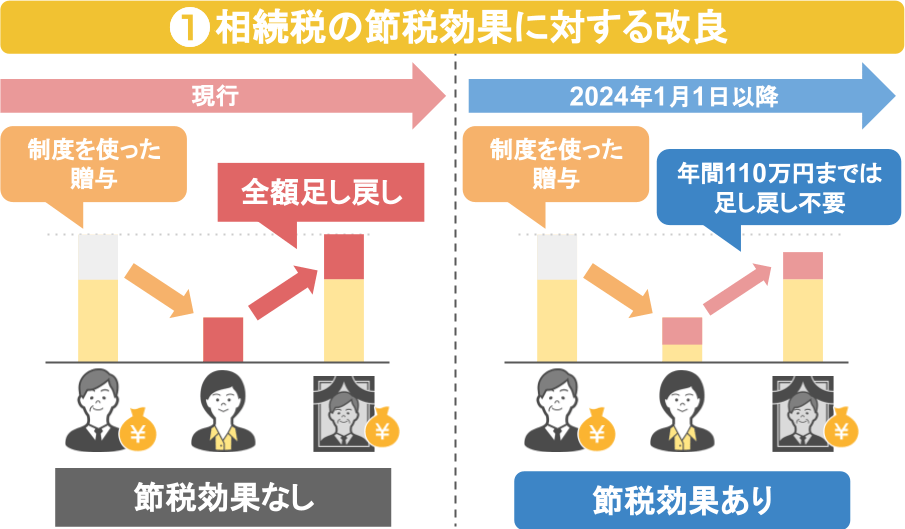

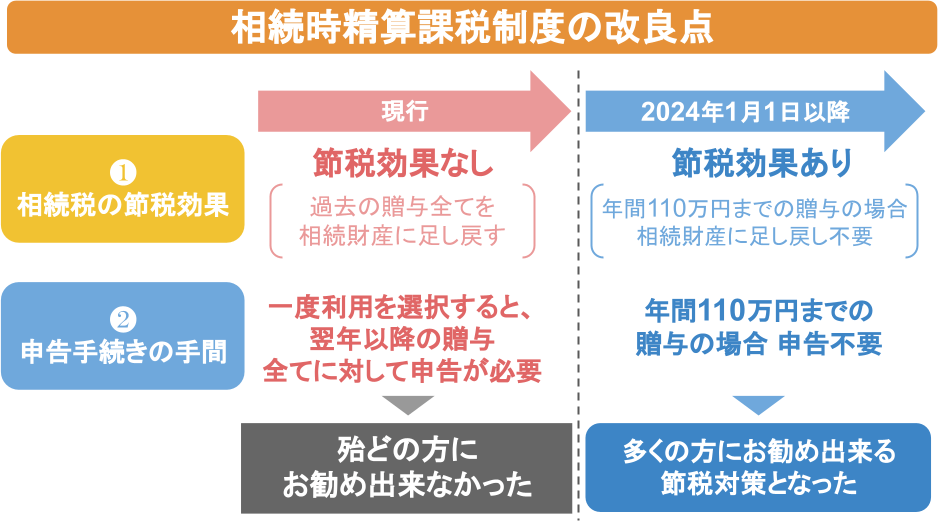

【①相続税の節税効果に対する改良】

相続時精算課税制度の改良点一つ目は、相続税の節税効果に対する改良ですね。

現行(2023年12月31日まで)の制度では、

● 相続時精算課税制度を使って贈与を行っても、

● 過去の贈与分というのは、相続が発生した際に全て相続財産に足し戻されることになりますので、

まったく節税効果がありませんでした。

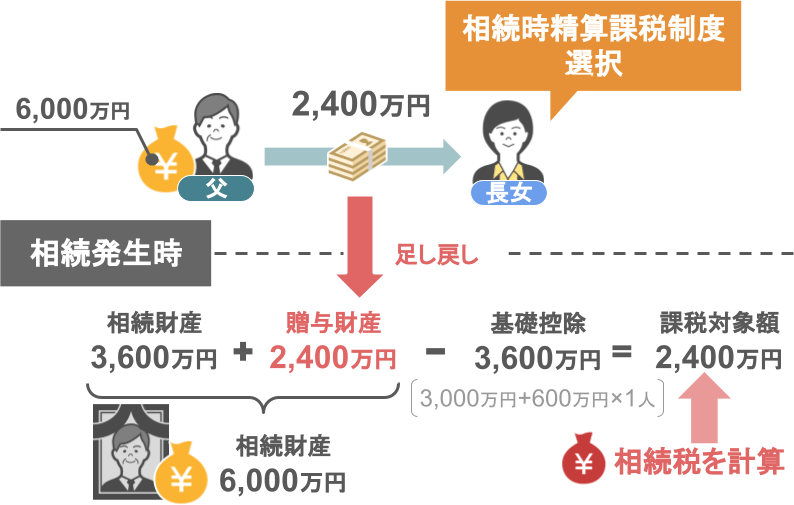

ですが2024年1月1日以降は、

● 相続時精算課税制度の利用を選択した上で贈与を行った場合、

● 年間110万円までの贈与部分に関しては、相続財産に足し戻す必要が無くなったのです。

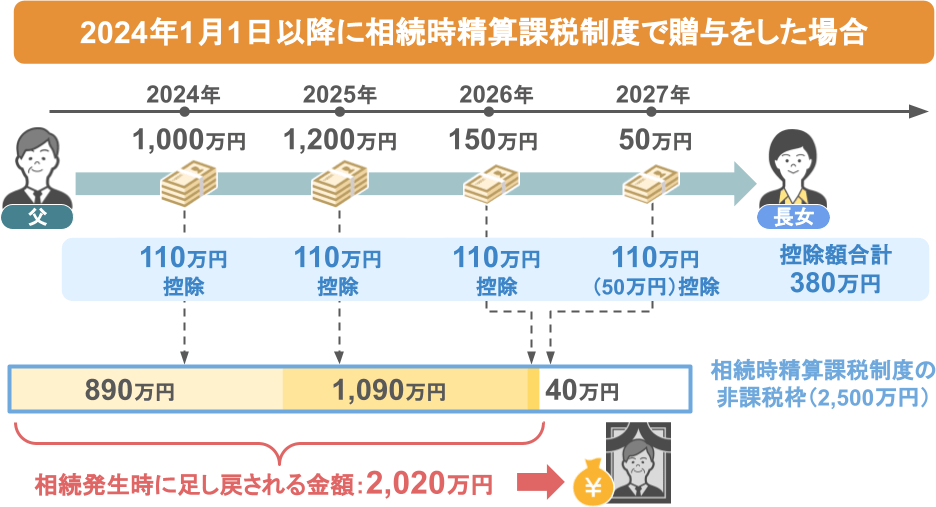

つまり、先程の山田家の父親が行った贈与を例に見てみますと、

● 2024年に長女に対して1,000万円の現金を贈与した場合、

2,500万円の非課税枠の中には一度1,000万円が入りますが、そこから110万円部分が控除されて890万円が蓄積されます。

同様に、

● 2025年の贈与分1,200万円からも110万円部分が控除され、1,090万円が蓄積

● 2026年の贈与分150万円からも、110万円部分が控除

● 2027年の贈与分50万円からも、110万円を控除

つまり合計380万円分の贈与が控除され、

山田家の父親の相続が発生した際に足し戻しされる金額は、2,020万円となります。

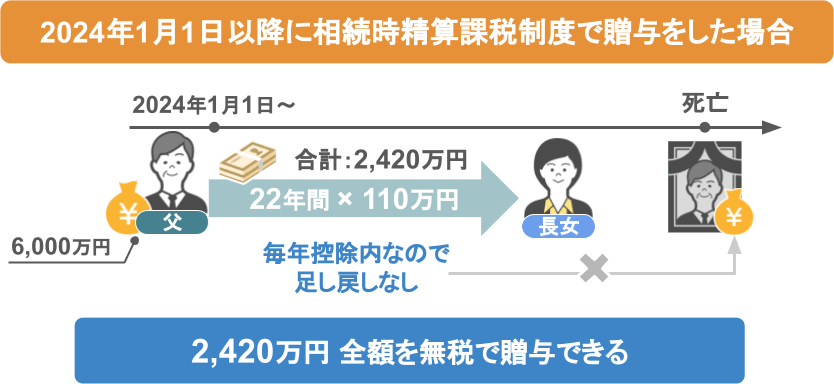

もっと極端に言えば、

財産額6,000万円の山田家の父親が、相続時精算課税制度を利用し、

● 2024年1月1日から22年間、毎年110万円の贈与を長女に対して行い、亡くなった場合、

● 2,420万円という金額全てを無税で贈与することが出来ます。

しかも父親が亡くなった際の財産額は、贈与前の6,000万円から22年間の贈与額2,420万円を引いた3,580万円となり、

山田家の相続税の基礎礎控3,600万円(3,000万円+600万円×法定相続人1人)以下ですから、

相続税も課税されない、ということですね。

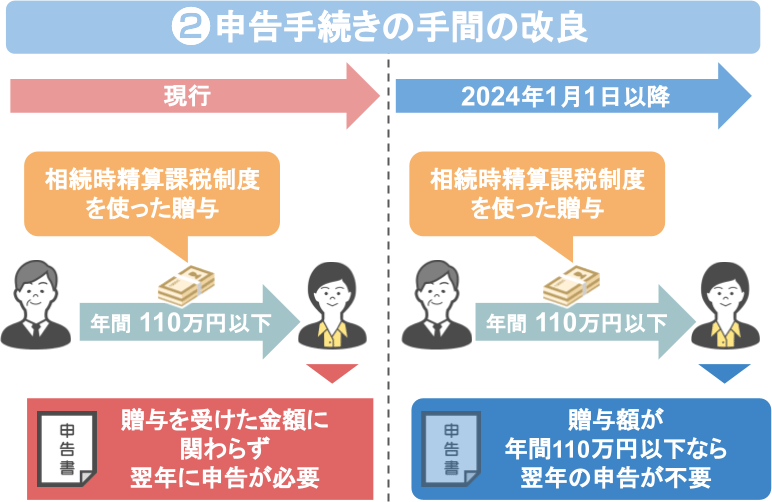

【②申告手続きの手間の改良】

さて、ここでポイントとなって来るのが、

● 従来までの相続時精算課税制度の場合、

● たとえ年間110万円以下の贈与であっても、贈与を受けた翌年には贈与税の申告を行う必要(手間)がありましたよね。

ですが、このポイントも今回の税制改正により改良されました。

なんと2024年1月1日以降に、相続時精算課税制度を利用する場合、

年間110万円までの贈与額については贈与税の申告も不要となりました。

これらの改良により、従来までは使い勝手が悪く殆どの方におススメ出来なかった『相続時精算課税制度』が、

● 相続税の節税面にも優れ、

● 申告の手間も大幅に軽減されたことで、

多くの方におススメ出来る節税対策となったのです。

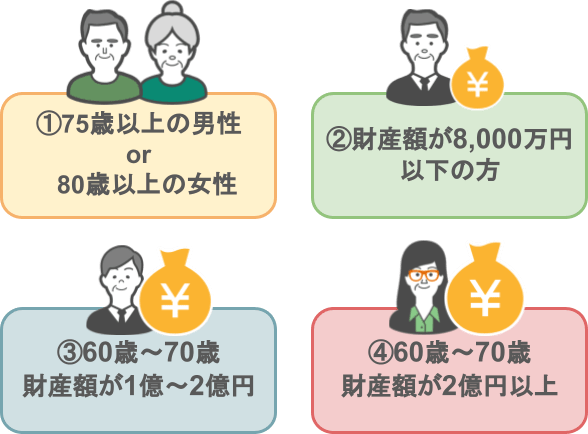

ではその上で、次回の記事では

「結局私の家の場合、2023年以降は、どの様に贈与を実行するのがお得なの?」という方に向けて、

このスライドの様に、

年齢別・財産額別における「この家庭にはこの贈与がおススメですよ!」という、

具体的な内容についてお話をして行きたいと思います。

またその上で、

● 相続時精算課税制度を始めるための手続き方法や、始める際の注意点、

● 2023年中に行うべき『駆け込み贈与の最適額』

これらについても詳しく解説をして行きますので、内容が気になるという方は是非次回の記事もご覧になってみて下さい。